پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

گزارش اقدامات بانک مرکزی / توسعه بانکداری الکترونیک مطابق با الگوهای جهانی

بانک مرکزی با توجه به حوزه وظایف و اختیارات خود ازجمله تجهیز نظام بانکی به زیرساختهای پایدار و ارتقای امنیت مبادلات، همواره نسبت به گسترش یکپارچه نظام پولی و مالی کشور مطابق با استانداردهای جهانی اهتمام داشته است تا نقش و رسالت خویش را به شکل شایسته به انجام رساند.

به گزارش روابط عمومی بانک مرکزی، یکی از مهمترین اهداف این بانک تجهیز نظام بانکداری الکترونیک کشور به فناوریهای نوین و تسهیل فرآیندهای پرداخت است که دستیابی به این اهداف در سایه تأمین زیرساختهای امن ملی در حوزه بانکداری الکترونیک میسر است. در ادامه مروری اجمالی بر اقدامات و دستاوردهای حوزه فناوری اطلاعات بانک مرکزی خواهیم داشت.

.

1. تدوین نقشه راه 1400 بانک مرکزی

در راستای لزوم بازنگری فرآیندها، سیاستها، تقویت و تثبیت نقش و مأموریت بانک مرکزی در نظام اقتصادی و دستیابی به نظام نوین بانکی با بهرهگیری از دانش مشاوران خبره داخلی و خارجی و مشارکت کلیه بخشهای بانک مرکزی، نقشه راه ده سال آینده نظام بانکی کشور مبتنی بر مفاهیم و استانداردهای حال حاضر دنیا و منطبق با الگوهای جهانی تدوین شده است.

اهداف کلان نقشه راه عبارتاند از:

- گسترش یکپارچه نظام پولی و مالی کشور مطابق با الگوهای موفق جهانی

- توسعه حاکمیت و تحقق استقلال بانک مرکزی

- خروج تدریجی از حوزههای اجرایی غیر مرتبط و واگذاری آنها به شبکه مالی و بانکهای تجاری

- استقرار ساختار بازارهای مالی یکپارچه بر اساس استانداردهای جهانی

- نوسازی نظام جامع اطلاعاتی در بانک مرکزی با بهرهگیری از فناوریهای نوین

- استقرار انجمنهای بانکی بهمنظور مشارکت بانکهای تجاری در سیاستگذاری

- توسعه ابزارهای لازم برای عملیات و وظایف محوری بانک مرکزی نظیر سیاستهای پولی و ارزی، نظارت و نظامهای پرداخت

در نقشه راه 1400 بانک مرکزی، وضعیت کنونی بانک مرکزی، سامانههای بانکی و زیرساختها و پروژههای در حال انجام، ارزیابی شده و در پی آن، اهداف و وضعیت مطلوب با توجه به تحلیل وظایف بانک مرکزی در 10 سال آینده به روشنی تعریف شدهاند. در مراحل بعدی، شکاف بین وضعیت کنونی و وضعیت مطلوب مورد تحلیل و بررسی قرار گرفته و درنتیجه برنامه اجرایی شامل معیارها، فرآیندها و رویهها، شاخصهای کلیدی عملکرد، پروژهها و خطوط زمانی برای رسیدن به هدف نهایی وضعیت مطلوب در طول یک دوره 10 ساله ارائه شده است. درمجموع تعداد 54 پروژه با موضوعیت ثبات مالی و سیاستهای پولی، ارتقای وضعیت نظامهای پرداخت، خدمات بانکداری و پشتیبانی جهت پیادهسازی از ابتدای سال 1394 طراحی و به تصویب هیئت عامل بانک مرکزی رسیده است.

پیادهسازی نقشه راه 1400 از اواسط اردیبهشت 1394 و مطابق با برنامه کلان نقشه راه، با راهاندازی تعداد 15 پروژه از مجموع 54 پروژه به شرح جدول زیر آغاز شد:

پس از سازماندهی و تدوین روشهای اجرایی هر یک از مؤلفههای سازمان اجرایی طرح، تدوین مجموعه مستندات بالادستی موردنیاز برای استقرار نقشه راه، اقدامات لازم جهت تعیین نمایندگان و مسئولین هر یک از شش حوزه کارکردی در بانک مرکزی و برگزاری دورههای متعدد آموزشی در ششماهه اول سال 94، از مهرماه همان سال، فعالیتهای اجرایی پروژهها با نفرات محدود در دو محور زیر آغاز شد:

فعالیتهای مرتبط با پروژهها: شامل اقداماتی ازجمله تعیین دامنه پروژه، برنامهریزی فعالیتهای پروژه، تعریف نیازمندیهای مدنظر، تهیه اسناد مدیریتی، برگزاری جلسات با ذینفعان پروژه در خصوص موضوعات مختلف، انجام فعالیتهای برنامهریزی شده، بررسی و اظهارنظر در خصوص مدارک و مستندات مرتبط ارائه شده توسط مشاوران، بررسی مخاطرات، مشکلات و مدیریت امور جهت رفع آنها و همچنین حسب لزوم برگزاری دورههای آموزشی میشود.

فعالیتهای مرتبط با طرح: شامل حوزههای مشترک در پروژهها بررسی وضعیت پیشرفت کلیه پروژهها و همچنین پیشرفت طرح، شناسایی مخاطرات و موانع عمومی پروژهها و مدیریت انعکاس آنها به مسئولان مرتبط در ساختار اجرایی طرح، برگزاری جلسات منظم بررسی وضعیت طرح، تهیه گزارشها و مستندات درخواستی خاص و خارج از روالهای استاندارد گزارش دهی.

1. طراحی سامانه صدور یکپارچه الکترونیکی دستهچک «صیاد»:

- فقدان وحدت رویه و نبود الگویی یکسان و استاندارد در طراحی ظاهری، ابعاد، فاکتورهای امنیتی و دیگر خصیصههای لازم در چاپ و توزیع چک بهعنوان پیش نیاز و از ضروریات طرح چکاوک، مشکلاتی را به شرح زیر در فرآیند اجرایی سامانه چکاوک ایجاد کرده است:

- افزایش عملیات تصدیگری و زمان واگذاری چک در سامانه چکاوک برای انجام امور مربوط به واگذاری چک بهصورت دستی؛

- عدم امکان مکانیزه کردن روال پذیرش چک در چکاوک و کاهش دقت در انجام امور واگذاری؛

- افزایش ریسک عملیاتی در زمان واگذاری چک و تحمیل هزینههای جبران خسارت ناشی از اشتباهات کاربری و مغایرتهای ایجاد شده؛

- افزایش جعل و سوءاستفاده از چک و کاهش اعتبار و کارایی آن به جهت به کارگیری ویژگیهای امنیتی نامناسب در طراحی چکهای موجود؛

لذا موارد یادشده علاوه بر تضییع حقوق دارندگان دستهچک، منجر به بروز خسارت برای پذیرندگان این چکها نیز میشود که درنهایت این امر باعث کاهش مقبولیت و اعتبار چک و ناکارآمدی مجموعه شبکه بانکی و دستگاههای انتظامی، قضایی و مجموعه حاکمیتی نظام مقدس جمهوری اسلامی ایران در حفاظت از اموال مردم و مقابله با تخلف میشود.

ازاینرو بهمنظور ایجاد قابلیت کنترلهای سیستمی و همچنین در نظر گرفتن الزامات ناظر بر طراحی چک و رفع مشکلات ذکر شده، پروژه چاپ و صدور یکپارچه الکترونیکی دستهچک (صیاد) بهمنظور نیل به اهداف زیر پیادهسازی شده است:

- استانداردسازی جانمایی موارد نوشتاری، طرح ظاهری، محتوا و ابعاد چک از طریق رعایت مندرجات شیوهنامه «نحوه طراحی اقلام اطلاعاتی محتوای چک و مشخصات فنی چکها» و به تبع آن کاهش عملیات تصدیگری و مدت زمان ورود اطلاعات در فرمهای واگذاری چک در سامانه چکاوک و افزایش دقت انجام کار در امور واگذاری چکها به دلیل فراهم شدن امکان فراخوانی اطلاعات ثابت و از پیش درج شده مشتری توسط متصدی شعبه در زمان تکمیل فرم واگذاری چک از بارکد دوبعدی در نظر گرفته شده در متن چک.

- ارتقاء ضرایب امنیتی و اعتبار بخشی به برگه چک از طریق طراحی امنیتی و استفاده از مرکب و کاغذ امنیتی همزمان با بهرهمندی از ماشینآلات و نرمافزارهای پیشرفته و مطابق با استانداردهای روز دنیا

- بررسی صلاحیت دارندهٔ دستهچک از طریق اصلاح فرآیند صدور دستهچک و ساماندهی به وضعیت اعطای دستهچک و اعتبارسنجی متقاضیان با استفاده از سامانههای اعتبارسنجی موجود در بانک مرکزی

- ایجاد شفافیت اطلاعاتی و جلوگیری از سوءاستفادههای ناشی از تبانی شعب بهمنظور اختصاص دستهچک به متقاضیان فاقد صلاحیت

.

با توجه به این موارد، اهم اقدامات انجام شده در راستای راهاندازی سامانه صیاد طی یک سال اخیر به شرح زیر بوده است:

برگزاری جلسات مشترک با سازمان تولید اسکناس و مسکوک بهمنظور تبیین موارد لازم در طراحی ویژگیهای امنیتی و بررسی امکانات دستگاههای شخصیسازی برای استفاده در فرآیند چاپ و شخصیسازی چک بهصورت متمرکز که علیرغم پیگیریهای انجام شده، خزانهداری کل کشور با در نظر گرفتن ابطال تمبر مالیاتی بر روی چک و با عنایت به ماده 5 اساسنامه قانونی شرکت چاپخانه دولتی ایران که چاپ اوراق مزبور را جزء وظایف قانونی شرکت یادشده محسوب میکند، با پیشنهاد فراهم شدن امکان تولید و چاپ دستهچک در سازمان تولید اسکناس و مسکوک، موافقت نکرد و مقرر شد چاپ دستهچک از طریق چاپخانههای مورد تأیید وزارت امور اقتصاد و دارایی و با پیادهسازی طراحی و ویژگیهای مد نظر بانک مرکزی، صورت گیرد.

.

برگزاری کارگروههای تخصصی با حضور مدیران ارشد بانک در حوزههای فناوری اطلاعات، ریالی و نشر و سازمان تولید اسکناس و مسکوک با اهداف زیر:

- تعیین ویژگیهای امنیتی و منحصربهفرد چکها

- پیادهسازی حداکثر مسائل امنیتی در فرآیند چاپ و تولید کاغذ با توجه به کاهش هزینههای ثابت و متغیر

- تعیین حداقل بهای تمام شده دستهچکهای چاپ شده

- برگزاری جلسه با نمایندگان وزارت امور اقتصاد و دارایی و چاپخانه دولتی ایران بهمنظور تبیین قابلیتها و خصیصههای مدنظر بانک مرکزی برای پیادهسازی در فرآیند چاپ دستهچک

- برگزاری جلسات مشترک با اداره پست بهمنظور ارائه چارچوب و کلیات طرح جهت مهیا کردن امکانات لازم در آن سازمان بهمنظور ارسال دستهچک به آدرس پستی مشتری.

- انجام اقدامات لازم بهمنظور راهاندازی سامانه استعلام چک.

.

2. توسعه شبکه پرداخت الکترونیکی کشور (شاپرک)

بر اساس مصوبه مورخ 89.12.25 شورای پول و اعتبار، شبکه الکترونیکی پرداخت کارتی (شاپرک) بهمنظور ساماندهی پایانههای فروش الکترونیکی در نظام بانکی کشور، نظارت کامل، حصول اطمینان از رعایت استانداردها و ضوابط و تعمیق پوشش پرداختهای کارتی در کشور ایجاد شد. در فاز اول پروژه در سال 1391، تراکنشهای پایانههای فروش تنها از طریق شاپرک پردازش شده و سوئیچ شرکتهای ارائهدهنده خدمات پرداخت به بانکها قطع شد. سپس در فاز دوم در سال 1392، تمامی تراکنشهای پرداخت اینترنتی نیز از طریق این سامانه پردازش شدهاند.

.

اهم فعالیتهای انجام شده در شاپرک طی یک سال اخیر، به قرار زیر است:

- طراحی و توسعه سامانه جامع پذیرندگان و اتصال به سامانههای حاکمیتی (ثبتاحوال، پست و هیئت عالی نظارت بر اصناف)

- بازرسی جامع شرکتهای ارائهدهنده خدمات پرداخت و ارائه امتیازات

- بازرسی و ارسال طرح رتبهبندی و مجوزهای شرکتهای ارائهدهنده خدمات پرداخت

- تدوین آییننامه انضباطی شرکتهای ارائهدهنده خدمات پرداخت

- تدوین طرح مدیریت جرائم

- طراحی آزمایشگاه امنیت شاپرک

- بررسی امکان راهاندازی یک مرکز امنیت در شبکه پرداخت

- تدوین کتابچه جامع الزامات شاپرک (ابلاغ مستندات جدید و بهروزرسانی مستندات موجود)

- تدوین پیشنویس SLA شاپرک با ذینفعان

- تدوین نیازمندیها و اجرای مناقصه پروژه سامانه مدیریت خدمات فناوری اطلاعات شاپرک (ITSM)

- تدوین سیاستهای امنیتی داخلی شاپرک

- بررسی امکان ارتقای زیرساختهای شبکه پرداخت کشور و شبکه شاپرک

- ارائه مدل پیشنهادی مدل پرداخت هزینه سوخت

- اجرای پروژه کارت اعتباری خرید کالای ایرانی در شبکه پرداخت کشور

- تدوین و ارسال طرح پروژه پرداخت موبایلی شاپرک

- بررسی جامع و تدوین مستندات و انتخاب پیمانکار جهت اتصال شبکه پرداخت کشور به شبکههای بینالمللی

- پروژه مطالعاتی نقشه راه ورود شاپرک به حوزه صادرکنندگی در عرصه پرداخت کشور

- پروژه شناسایی شاخصهای اندازهگیری عملکرد شاپرک

- امکانسنجی پروژه بازرسی میدانی پذیرندگان اینترنتی و موبایلی

- پروژه تعیین الگوی نظارتی و نظارت هدفمند پذیرندگان اینترنتی و موبایلی

- اجرای دستورالعمل اجرایی فعالیت و نظارت بر ارائهدهندگان خدمات پرداخت و اخذ و بررسی مدارک شرکتهای ارائهدهنده خدمات پرداخت

- پیگیری پایانههای منصوبه در مؤسسات مالی و اعتباری غیرمجاز

- ارائه گزارشهای تحلیلی از رفتارهای نامتعارف در شبکه پرداخت کشور

- اجرای پروژه ملی ارائه سبد کالا به سرپرستان خانوار از بستر شاپرک

.

3. مدیریت امن الکترونیکی کاشف

همانطور که در سند راهبردی امنیت فضای تولید و تبادل اطلاعات کشور ذکر شده است، توسعه فعالیتهای مرتبط با فناوری اطلاعات و ارتباطات از قبیل اطلاعرسانی، دادهورزی، ارائه خدمات، مدیریت و کنترل ارتباطات، از طریق سازوکارهای الکترونیکی و مجازی انجام میشود. این فضا که از آن با نام «فضای تولید و تبادل اطلاعات» یاد میشود، در معرض آسیبها و تهدیدهای گوناگونی نظیر ارتکاب جرائم سازمانیافته، تخریب بانکهای اطلاعاتی، حملات مختل کننده خدمات، جاسوسی، خرابکاری، نقض حریم خصوصی و حقوق مالکیت معنوی قرار دارد، بهطوریکه عدم توجه کافی به امنیت این حوزه، مانعی بزرگ در مقابل گسترش کاربرد فناوری ارتباطات و اطلاعات و ورود به جامعه اطلاعاتی خواهد بود. در این راستا، بانک مرکزی «شرکت کاشف» را در سال 1392 بهعنوان نهادی برای مدیریت و هدایت کلیه اقدامات امنیتی در فضای تولید و تبادل اطلاعات بانکی ایجاد کرده است.

.

اهم فعالیتهای انجام شده از طریق شرکت کاشف طی یک سال گذشته به شرح زیر است:

- نهایی سازی نظام توسعه مقررات امنیت اطلاعات بانکی

- نهایی سازی «راهنمای سازماندهی امنیت اطلاعات در بانکها و مؤسسات مالی و اعتباری» در قالب نظام توسعه مقررات امنیت اطلاعات بانکی

- اعلام رخدادهای امنیت اطلاعات در نظام بانکی کشور

- همکاری با ذینفعان بیرونی برای شناسایی مخاطرات احتمالی نظیر پلیس فتا، مرکز مدیریت راهبردی افتای ریاست جمهوری، مرکز مدیریت امداد و هماهنگی عملیات رخدادهای رایانهای (ماهر).

.

4. توسعه سامانه مرکز کنترل و نظارت اعتباری (مکنا)

با توجه به دغدغههای تعیین خطمشی مصارف منابع محدود بانکی برای اعطای تسهیلات و لزوم مدیریت ریسک اعتباری مشتریان بانکی و ایجاد شفافیت حداکثری در اقتصاد و جلوگیری از اقدامات، فعالیتها و زمینههای فسادزا به خصوص درحوزه پولی و اعتباری، ایجاد سامانه مکنا بهمنظور بررسی سوابق اعتباری متقاضیان دریافت خدمات بانکی در دستور کار این اداره قرار گرفت تا علاوه بر کاهش ریسک اعتباری بانکها، نظارت مؤثر و همهجانبه بر آنها محقق شود. از سویی دیگر، بهطور اختصاصی با گسترش صدور کارتهای اعتباری به واسطه توسعه مکنا، ریسک اعتباری ناشی از عدم بازپرداخت بدهی خریداران در فروشهای اقساطی که اغلب منجر به افزایش حجم چکهای برگشتی و از بین رفتن اعتماد عمومی به نظام بانکی میشود، از سمت فروشگاه به بانک منتقل میشود.

بر اساس هدف کلان پروژه اعتبارسنجی مشتریان، مکنا دارای پایگاه داده مرجعی خواهد بود که تمامی اطلاعات مربوط به تسهیلات و اعتبارات اعطا شده بانکها به افراد و شرکتها در آن ثبت خواهد شد. فعالیتهای اصلی پروژه توسعه مرکز کنترل نظارت اعتباری عبارت است از:

- تدوین چارچوب قانونی برای بانکها بهمنظور استفاده مشترک از اطلاعات

- تدوین مقررات دفتر اعتبارسنجی

- برقراری ارتباط با سیستمهای موجود اطلاعاتی

- ایجاد زیرساخت لازم برای امتیازدهی و رتبهبندی مشتریان

.

اهمیت بالای حوزه کارت اعتباری بهعنوان یکی از انواع تسهیلات اعطایی بانکها، فاز اول پروژه را بر صدور و راهبری کارت اعتباری و دستیابی به استاندارد جهانی متمرکز کرده است. طبق مصوبات بانک مرکزی، مؤسسات اعتباری بانکی و غیر بانکی موظفاند برای صدور کارت اعتباری از سامانه مکنا استعلام کرده و سامانه نیز در خصوص اطلاعات وارد شده موارد زیر را بررسی کند:

- همخوانی کد ملی و مشخصات شناسنامهای فرد

- عدم وجود فرد در لیست سیاه

- بررسی سقف اعتبار فرد در صورت وجود محدودیت تعداد و یا سقف اعتبار برای کارت درخواستی

- پرداختهای کارتهای اعتباری قبلی و کارت اعتباری جاری در مهلت مجاز

- در صورت عدم تطبیق موارد فوق، پاسخ استعلام منفی به موسسه استعلام کننده ارسال شده ولیکن در صورت تطبیق موارد یادشده کد مکنا مربوطه به موسسه استعلام کننده اعلام میشود.

.

اهم اقدامات انجام گرفته طی یک سال اخیر در مکنا، عبارتاند از:

- اتصال 28 بانک و موسسه اعتباری به سامانه برونخط مکنا که از این میان تعداد 23 بانک فعال هستند.

- برقراری اتصال برخط مکنا به سامانه شتاب بهمنظور بررسی تراکنشهای کارتهای اعتباری

- ارائه سرویس خرید کالای ایرانی

- برگزاری دوره توجیهی برای بانکها در خصوص پیادهسازی فاز برخط سامانه (مبنی بر وبسرویس) که لازمه پیشرفت و توسعه پروژه بهمنظور دستیابی به یک مرکز اعتبارسنجی یکپارچه است.

- ابلاغ مستندات «راهنمای کاربری برونخط سامانه مکنا» و «راهنمای کاربری برخط سامانه مکنا» به شبکه بانکی

- فعالسازی سایت پشتیبان مکنا

.

5. طراحی سامانه ضمانتنامههای ریالی در بستر سپام

سامانه پیامرسانی الکترونیکی مالی (سپام) بهمنظور الکترونیکی کردن مراودات بانکی و ایجاد زیرساخت یکپارچه و مکانیزهٔ خدمترسانی راهاندازی شده است. با راهاندازی کامل این سامانه، میتوان بسیاری از سیستمهای بانکی را تحت پروتکلهای استاندارد مبادلات مالی به یکدیگر متصل و ارتباطات، مکاتبات و مراودات میان بانکها و بانک مرکزی را بهصورت کاملاً الکترونیکی و امن میسر ساخت و ابزارهای نظارتی بانک مرکزی بر این مراودات را در آن تعبیه کرد.

همچنین با استفاده از سپام برای اولین بار، زیرساخت استاندارد پیامرسانی الکترونیکی ملی در نظام بانکی برای تمامی مراودات مالی عمده بانکها از قبیل اعتبارات اسنادی ارزی و ریالی، ضمانتنامههای ارزی و ریالی، حوالجات ارزی، مکاتبات و استعلامها از طریق یک شبکه واحد پیامرسانی ایجاد شده که ضمن کاهش هزینههای مراودات مالی برای بانکها، امنیت لازم برای تبادل تراکنشهای مالی در داخل کشور نیز تأمین شده است.

در حوزهٔ ارسال پیامهای ارزی اگرچه از تاریخ 26 دیماه سال گذشته مجدداً ارتباط بانکهای ایرانی با شبکهٔ سوئیفت برقرار شد؛ لیکن فعالیت بانکها در مراودات ارزی و ریالی با بانکهای داخلی به قوت خود باقی مانده است.

پورتال سپام ریالی بهعنوان مرجع اطلاعات ثبت شدهٔ مربوط به اعتبارات اسنادی و ضمانتنامههای ریالی شبکه بانکی کشور با برخورداری از امکانات مختلف امکان تهیه انواع گزارشها، پیگیری روند و سیر افتتاح اعتبارات اسنادی داخلی و صدور ضمانتنامههای ریالی را برای کاربران فراهم میکند. ازجمله کارکردهای عمده پورتال سپام ریالی میتوان به مواردی چون امکان اخذ گزارش بر اساس فیلترهای مختلف و امکان مسدودسازی شعب خاطی در راستای اقدامات انضباطی اشاره کرد.

.

در راستای افزایش کارایی و بهینهسازی سپام ریالی طی یک سال گذشته اقدامات زیر صورت پذیرفته است:

- طراحی و بازنویسی مجدد پورتال سپام ریالی (پورتال نظارتی) در نیمه اول سال 94 بهمنظور بهرهبرداری حوزه نظارت بانک مرکزی

- طراحی و راهاندازی وبسرویس استعلام صحت کد ضمانتنامه ریالی جهت سرویسدهی به مشتریان بانکها

- بازنگری و پالایش پایگاه اطلاعاتی کدهای سپامی شعب با توجه به ملاحظات اداره مجوزهای بانکی

- غیرفعال شدن شرط عدم بدهی غیرجاری و چک برگشتی برای بنگاههای کوچک و متوسط اقتصادی برای مشتریان حقیقی و حقوقی به استناد مصوبه هیئتوزیران به شماره 18549. ت 53097 هـ

- غیرفعال شدن کنترل چک برگشتی در سپام برای تمامی مشتریان

- غیرفعال شدن کدهای شعب فاقد مجوز به دستور اداره مجوزهای بانک مرکزی

.

آمار ضمانتنامهها و اعتبارات اسنادی صادر شده در سپام ریالی در دوازده ماه منتهی به مرداد سال 1395 بر اساس تعداد و مبلغ ضمانتنامه، به شرح جدول زیر است:

6. طراحی و توسعه سامانه پیامرسانی دبیرخانه اتحادیه پایاپای آسیا

پیرو تصمیمات متخذه در چهل و سومین اجلاس اتحادیه پایاپای آسیا در جزیره کیش در اردیبهشتماه سال 1393، مبنی بر استفاده از بستر سپام ارزی بهمنظور ارسال و دریافت پیامهای مالی مورداستفاده در بین اعضای اتحادیه، مراحل طراحی و توسعه برنامه موردنظر در نیمهٔ ابتدایی سال 94 آغاز شد. اداره نظامهای پرداخت متولی انجام برنامهریزیهای لازم با شرکت مجری و ذینفعان پروژه (اداره بینالملل و دبیرخانه اتحادیه پایاپای آسیا بهعنوان نمایندهٔ 9 کشور عضو) شد.

در انتهای پاییز 1394 نسخهٔ اولیه سامانه آماده و جهت دریافت نظر به ذینفعان ارائه شد. سپس با انجام اصلاحات متعدد و برگزاری جلسات فنی با کارشناسان شرکت مجری، نسخهٔ نهایی سامانه در پایان سال 94 جهت بررسی بیشتر و طرح در اجلاس فنی در اختیار ذینفعان قرار گرفت.

.

7. توسعه نهاب (ایجاد پورتال وب)

سامانه نهاب بهعنوان پروفایل متمرکز کلیه مشتریان شبکه بانکی کشور طراحی و توسعه داده شده است. این سامانه با هدف در برگرفتن اطلاعات هویتی ـ بانکی مشتریان بانکی، پوشش مشخصات متعاملین در حوزه بانکی اعم از مسئولان و مشتریان، ارائه شناسه هویت الکترونیکی بانکی (شهاب) به مشتریان بانکی و فراهم آوردن امکان ردیابی کلیه فعالیتهای بانکی اشخاص حقیقی و حقوقی پیادهسازی شده است.

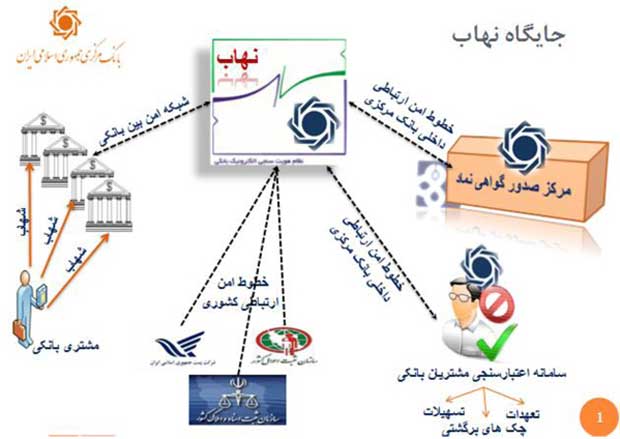

نهاب بهعنوان مرکز استعلام یکپارچه نظام بانکی کشور، به سامانههای احراز هویت ثبتاحوال، استعلام ثبتاسناد و استعلام پست متصل است. جایگاه این سامانه در ساختار شبکه بانکی و اتصالات مرتبط با آن در نمودار زیر مشاهده میشود.

سامانه نهاب با تکیه بر پایه نظام مدیریت الکترونیکی دادهها (نماد)، وظیفه مدیریت کلیه درخواستهای گواهی امضای الکترونیک را نیز به عهده دارد. در این راستا و بهمنظور تسهیل ثبت درخواست گواهی توسط مشتریان و جلوگیری از اتلاف وقت و صرف هزینه زیاد در ثبت درخواستها، پس از برگزاری جلسات متعدد کارشناسی و مدیریتی و ایجاد تغییرات در فازهای مختلف پروژه، پورتال وب سامانه نهاب طراحی و پیادهسازی شد. با استفاده از پورتال وب مشتریان بانکی قادر به ثبت درخواست خود در نهاب از طریق اینترنت هستند. بدین ترتیب علاوه بر حرکت در جهت اهداف دولت الکترونیک، از صرف هزینه در شعب بانکها نیز جلوگیری میشود.

همچنین در راستای درخواست اداره مبارزه با پولشویی برای استفاده از نهاب در نظام بانکی کشور و ارائه خدمات به مشتریان بانکی بر پایه کد شهاب، اقدامات زیر طی یک سال گذشته صورت پذیرفته است:

- بررسی و امکانسنجی ارائه خدمات به مشتریان شبکه بانکی بر پایه کد شهاب

- برقراری ارتباط برخط و برونخط با سازمان ثبتاحوال برای بررسی صحت اطلاعات هویتی مشتریان ایرانی

- برقراری ارتباط با سامانه پژواک برای بررسی صحت اطلاعات هویتی اتباع خارجی

- توسعه نهاب جهت اعطای کد شهاب به کلیه مشتریان نظام بانکی

- تعیین سطح فعالیت مشتریان نظام بانکی در نهاب

- تدوین فرمت دریافت اطلاعات مشتریان بانکی از بانکها

- ایجاد محیط آزمایشی نهاب بهمنظور انجام آزمایشهای مختلف توسط شبکه بانکی

- دریافت اطلاعات مشتریان حقیقی نظام بانکی و صحتسنجی اطلاعات از طریق سرویس استعلام برخط سازمان ثبتاحوال

.

8. راهاندازی پروژه نماد

در راستای راهاندازی کامل پروژه نماد و امکان اعطای توکن به مشتریان نظام بانکی، 41 دفتر پیشخوان خدمات گواهی نماد در تهران، مشهد، ارومیه، گرگان، شیراز و اهواز راهاندازی شد. همچنین تا پایان سال 94، درمجموع بیش از 1200 فقره گواهی اشخاص حقیقی عملیاتی و 200 گواهی اشخاص مجاز بانکی عملیاتی صادر شد.

همچنین بهمنظور ارتقای سطح خدمترسانی در این حوزه و امکان بهرهبرداری از گواهیهای الکترونیکی نماد در زیرساخت کلید عمومی کشور، جلسات متعدد کارشناسی با متخصصان مرتبط در مرکز توسعه و تجارت الکترونیک بهعنوان دبیرخانه شورای سیاستگذاری گواهی الکترونیکی کشور برگزار شد. در این جلسات تلاش شد تا دو مستند خطمشی و دستورالعمل اجرایی مرکز گواهی بانک مرکزی به نحوی تغییر یابد که تمهیدات لازم برای پذیرش گواهی الکترونیکی نماد در زیرساخت کلید عمومی کشور به وجود آید. به بیان دیگر مشتری بانکی بتواند از گواهی الکترونیکی نماد نهتنها در شبکه بانکی، بلکه در سازمانهای دیگر مانند گمرک، سامانه تدارکات الکترونیکی دولت و … نیز استفاده کند. متقابلاً این امکان برای مردم فراهم باشد که از گواهیهای صادر شده توسط مرکز توسعه و تجارت در شبکه بانکی و به جای گواهی نماد استفاده کنند. در نهایت پس از برگزاری بیش از 20 جلسه کارشناسی، دو مستند خطمشی و دستورالعمل اجرایی مرکز گواهی بانک مرکزی موردبازنگری قرار گرفت و نسخه جدید دو مستند تدوین شد.

لازم به ذکر است پس از انتقال پروژه نماد از شرکت دادهپردازی به شرکت خدمات انفورماتیک، پروژه نماد در حال بازنویسی است. در پروژه نماد 2 گواهیهای صادر شده قابلیت استفاده بر روی ابزارهای همراه از قبیل موبایل و تبلت را نیز خواهند داشت.

.

9. سامانه پیامرسان مالی – سوئیفت

پس از رفع تحریمها و اجرایی شدن برجام و با توجه به حساسیت موضوع در بحث برقراری مجدد اتصال و تبادل پیام مالی، سامانه سوئیفت مجدداً در بانک مرکزی و بانکهای تحریم شده، راهاندازی شد. در همین راستا ارتباط تمام بانکهای رفع تحریم شده کشور به شبکه سوئیفت برقرار و عملیات تبادل پیام از سر گرفته شد.

اهم اقدامات صورت پذیرفته در بخش سوئیفت به شرح زیر است:

- برگزاری جلسات با مدیران سوئیفت بهمنظور درخواست الحاق به سامانه سوئیفت، ثبتنام و عضویت مجدد در پایگاه سوئیفت

- هماهنگی با بانکهای رفع تحریم شده بهمنظور ثبت عضویت و درخواست عضویت در سوئیفت

- تمهید زیرساخت مناسب اتصال (خرید تجهیزات و نرمافزارهای موردنیاز و نصب و پیکربندی)

- ارسال پیام روابط کارگزاری به بانکهای موردنظر به درخواست ادارات داخلی بانک مرکزی

- ارسال و دریافت پیام و حل مشکلات کاربران در سامانه سوئیفت

- برگزاری جلسات با مدیرمنطقهای سوئیفت و بانکهای خارج شده از لیست تحریمها

- تشکیل و برگزاری جلسات کمیته راهبردی سوئیفت متشکل از نمایندگان حوزههای مختلف بانک با هدف تدوین سیاستهای کلی نظام بانکی کشور

- برگزاری دورههای آموزشی برای کاربران

- انجام هماهنگیهای لازم جهت کنترل سلامت فنی دفتر واسط خدماتی سوئیفت بهعنوان نماینده فروش این موسسه در منطقه خاورمیانه و شمال آفریقا

- پاسخگویی به رسانههای خبری در خصوص آخرین اخبار مربوط به سوئیفت

- برگزاری جلسات با شرکتهای ارائه دهنده خدمات نرمافزاری سوئیفت جهت اتصال به سامانههای Target2 و SEPA در اتحادیه اروپا

.

10. هسته واریز مستقیم سامانه پایا

سامانه پایاپای الکترونیک (پایا) بهعنوان زیرساخت اصلی مبادلات پولی بینبانکی حسابی انبوه، ستون فقرات حوالهها و انتقال وجه بینبانکی را در کشور تشکیل میدهد. سامانه پایاپای الکترونیک دارای دو هسته جداگانه «واریز مستقیم» و «برداشت مستقیم» است که ارائه خدمات ارزشافزوده را برای بانکها میسر میسازند.

هسته واریز مستقیم همانند یک سامانه حواله بینبانکی عمل میکند، با این تفاوت که این سامانه علاوه بر پذیرش حوالههای انفرادی قادر به دریافت و پردازش حوالههای گروهی نیز است. استفاده از هسته واریز مستقیم از سال 1388 برای مشتریان میسر شد.

با توجه به سیاستهای مصوب بانک مرکزی در خصوص بومیسازی سامانههای حاکمیتی، با انجام مراحل مختلف طراحی، بازنویسی و انجام آزمونهای مختلف، در نهایت نسخه بازنویسی شده هسته واریز مستقیم (آریا – پایا) مطابق با استانداردهای بینالمللی در مهرماه سال 1394 مورد بهرهبرداری قرار گرفت.

.

11. انتقال حسابهای دولتی

در راستای اجرای برنامه نقشه جامع دولت الکترونیک و ارائه خدمات دولتی از طریق سامانه الکترونیکی، پروژه نوین سامانه یکپارچه بانک مرکزی (نسیم) راهاندازی شده است. این سامانه عبارت است از بانکداری متمرکز الکترونیکی بانک مرکزی که بهمنظور همگامی این بانک با تحولات فناوری و پوشش وظایف ذاتی آن در قانون پولی و بانکی کشور بهعنوان بانکدار دولت پیادهسازی شده است. با استفاده از امکانات این سامانه میتوان تمامی عملیات مربوط به مدیریت حسابهای دولتی را که بنا به دلایل عملیاتی به بانکهای تجاری واگذار شده بود، مجدداً به بانک مرکزی بازگرداند. برگشت مدیریت حسابهای دولتی به بانک مرکزی، علاوه بر پوشش وظایف قانونی، امکان پایش دقیق منابع و مصارف دولت را برای بانک مرکزی و خزانه فراهم میکند.

.

اقداماتی که در راستای انتقال حسابهای بانکی سازمانهای مشمول توسط این بانک به انجام رسیده، به شرح زیر است:

- استقرار سامانه نسیم بهعنوان زیرساخت موردنیاز بهمنظور انتقال حسابهای دولتی به بانک مرکزی

- انتقال حساب کارکنان بانک مرکزی به سامانه نسیم با هدف بهرهبرداری اولیه از سامانه بانکداری متمرکز در بانک مرکزی

- ارتباط مداوم و دوسویه بانک مرکزی با وزارت امور اقتصادی و دارایی و معاونت برنامهریزی و نظارت راهبردی رئیسجمهور در راستای تهیه دستورالعمل موضوع ماده 94

- ارتباط دوسویه بانک مرکزی با خزانهداری کل کشور با هدف تعیین الگوریتم شمارهحسابهای خزانه، تدوین شیوهنامه دستورالعمل نگهداری حسابهای دولتی، معرفی سامانه جدید و هماهنگی درزمینهٔ نحوه جدید ارائه خدمات

- بررسی حسابهای موجود نزد اداره معاملات ریالی، مکاتبه با صاحبان حساب (اعم از خزانه، سازمانهای دولتی، ادارات، اعضای محترم هیئت عامل) با هدف تعیین تکلیف حسابهای بلااستفاده

- تدوین شیوهنامه دستورالعمل نگهداری حسابهای دولتی و برنامه زمانبندی مربوط

- پیادهسازی و اجرای آزمایشی فاز دوم سامانه نسیم با هدف شناسایی بیشتر چگونگی انجام عملیات در سامانه مزبور و رفع ایرادات احتمالی

- پیادهسازی فاز دوم سامانه نسیم و انتقال کلیه حسابهای موجود نزد بانک مرکزی با فرمت 16 رقمی به سامانه یاد شده

- اطلاعرسانی به کلیه مبادی مربوط (خزانه، بانکها، ادارات داخلی و …) در خصوص نحوه جدید ارائه خدمات بانکی با استفاده از امکانات سامانه نسیم

- آمادهسازی زیرساختهای موردنیاز جهت استفاده از امضای دیجیتال برای دسترسی سیستمی به حسابها

- تحویل گواهی امضای دیجیتال (نماد) به کارکنان جهت استفاده از اینترنت بانک

- آمادهسازی درگاه دریافت اطلاعات حسابهای دولتی مفتوحه نزد سایر بانکهای عامل

- برگزاری جلسات توجیهی با بانکها بهمنظور معرفی درگاه دریافت اطلاعات حسابهای دولتی به بخشهای ذیربط در هر بانک و اختصاص نام کاربری و رمز عبور به هر بانک

- دریافت اطلاعات بیش از 190 هزار فقره حسابهای دولتی از بانکها و طبقهبندی آنها

- ایجاد دسترسی خزانهداری کل به سامانه نسیم جهت رصد برخط وضعیت حسابهای خود

- اتصال بانک مرکزی به سامانههای ملی پرداخت (ساتنا، شتاب، پایا و چکاوک)

- امضای تفاهمنامه میان رئیسکل محترم بانک و وزیر محترم امور اقتصادی و دارایی در راستای ابلاغ و اجرای شیوهنامه (مهر 93)

- تشکیل کارگروه انتقال حسابهای دولتی با مسئولیت مدیریت کل محترم ریالی و نشر

- انجام هماهنگیهای لازم با مبادی ذیربط (خزانهداری کل، شرکت خدمات انفورماتیک و ادارات مرتبط) در راستای اجرای شیوهنامه مصوب در قالب برنامه زمانبندی تهیه شده

- برگزاری جلسات مشترک با گمرک ایران و سازمان امور مالیاتی در راستای انجام هماهنگیهای لازم بهمنظور انتقال حسابهای آنها به بانک مرکزی

- تهیه و تنظیم مستند حسابهای دولتی (شیوههای گوناگون وصول وجه)

- طراحی گزارشهای تحلیلی بر مبنای هوش تجاری موردنیاز خزانهداری کل

- انجام بررسیهای لازم جهت امکان استفاده از شبکه ملی اطلاعات برای برقراری ارتباط با دستگاههای اجرایی.

.

12. سامانه برداشت مستقیم و سامانه مدیریت مجوزها

با استفاده از سامانه برداشت مستقیم (انتقال معکوس پایا)، برای اولین بار در کشور امکان ارائه خدمات بانکی مبتنی بر دستور پرداختهای پیش تأیید شده را بهصورت بینبانکی میسر میسازد. هسته پردازشی برداشت مستقیم، طیف وسیعی از خدمات پرداخت بانکی انفرادی و انبوه، نظیر پرداخت قبوض، پرداخت اجاره بها، اقساط تسهیلات و نظایر آن را بهصورت بینبانکی امکانپذیر خواهد ساخت. همچنین عملکرد خدمات مبتنی بر هسته برداشت مستقیم همانند واگذاری چک در بانکهای مقصد بوده و میتواند جایگزین بخش بزرگی از پرداختهای مبتنی بر چک نیز شود.

پایا زیرساخت مبادله پیامهای مالی مبتنی بر شمارهحساب بانکی بوده و تسویه بینبانکی مبادلات انجام شده توسط این سامانه از طریق «ساتنا» صورت خواهد گرفت.

سامانه مدیریت مجوزها، سیستم متمرکز مستقر در بانک مرکزی است که موافقتنامه منعقده بین بستانکار (فروشنده کالاها و یا ارائه دهنده خدمات) و شخص بدهکار (مصرفکنندگان کالاها یا خدمات) را از طریق بانک بستانکار در خود ثبت میکند و به موجب این مجوز شخص بدهکار، شخص بستانکار را مجاز میکند که مطالبات خود را از حساب شخص بدهکار که در بانک بدهکار مفتوح است، به میزان معین برداشت و معامله را تسویه کند. مجوز یاد شده اساس سامانه برداشت مستقیم محسوب میشود. هیچ دستور برداشت مستقیمی نمیتواند تسویه شود مگر اینکه قبل از تسویه، مجوز صادره مورد تائید بانکهای هر دو طرف معامله قرار گرفته باشد.

.

13. سامانه هوش تجاری (BI)

مأموریت اصلی این پروژه نظارت جامع و کامل و بهرهبرداری بهینه از دادههای در دسترس بانک مرکزی مربوط به تبادلات بینبانکی است که این امر با توجه به ابعاد وسیع و متنوع این سیستم، نهتنها نیازمند تخصصهای فنی، بلکه مستلزم آشنایی کامل با کسبوکار بانکداری، اقتصاد، حسابداری، نظارت و بازرسی است.

سامانه هوش تجاری مشتمل بر گزارشهای، داشبوردهای مدیریتی، تحلیلهای موردی و پیشبینیهایی بر اساس دادههای سامانههای مختلف است که با استفاده از قابلیتهای آن، ارتقاء عملیات و فرآیندهای کلیدی کسبوکار از طریق تأمین اطلاعات و دانش حیاتی کسبوکار در زمان مناسب و با قالب درست و برای همه سطوح سازمانی، فراهم خواهد شد.

محدوده اطلاعاتی این پروژه عبارتاند از:

- تبادلات مبتنی بر دستور پرداخت/حساب (ساتنا، پایا، چکاوک و …)

- تبادلات مبتنی بر کارت (شتاب، شاپرک و …)

- تبادلات مبتنی بر پیام (سپام ریالی و …)

.

14. توسعه پرداختهای برونمرزی

بهمنظور تسهیل گردش پول و توسعهٔ نظام جامع پرداخت، اداره نظامهای پرداخت نگاه ویژهای به مقولهٔ تسهیل پرداخت درونمرزی و برونمرزی و ارائه ابزار نوین پرداخت داشته و همگام با تدوین برنامـه نقشه راه 1400 بانک مرکزی در راستای بازنگری فرآیندها و سیاستهای بانک مرکزی، پروژه تدوین بسته پیشنهادی اتصال سوئیچ کارتی ایران به سوئیچهای کارتی بینالمللی بهمنظور توسعه و تسهیل پرداختهای بینالمللی مبتنی بر فناوری اطلاعات را با بهرهگیری از دانش مشاوران خبره خارجی و با تشکیل تیم اجرایی و پشتیبانی، برگزاری دوره آموزشی با حضور مدرس مجرب بینالمللی بهمنظور معرفی شبکههای پرداخت بینالمللی به شبکه بانکی کشور و تدوین الزامات مربوط به حوزه صادرکنندگی و پذیرندگی کارتهای بینالمللی در دستور کار قرار داده است.

مراحل پیادهسازی پروژه در (4) فاز عملیاتی به شرح زیر در نظر گرفته شده است:

- انجام بررسی و تصمیمگیری در خصوص اقلام قابل تحویل در پروژه

- ارزیابی وضعیت بازار کارت پرداخت در ایران، ارزیابی وضعیت کنونی سیستمهای پرداخت کارتی، سامانهها و زیرسامانههای خدمت رسان

- ارائه راهحلهای عملیاتی جهت نیل به اهداف و ترسیم وضعیت مطلوب و تهیه گزارش

- برنامه اجرایی شامل معیارها، فرآیندها و رویهها، شاخصهای کلیدی عملکرد و خطوط زمانی برای اتصال به شبکههای بینالمللی پرداخت

.

طی سال گذشته، فازهای اول و دوم بهصورت کامل و با موفقیت به اتمام رسیده و تمهیدات لازم جهت اتمام فاز سوم شامل بررسی پیشنویس تطبیق مقررات و سیاستهای موجود با مقررات بینالمللی و بررسی سناریوی پیشنهادی اتصال شبکه بانکی به شبکههای پرداخت کارتی بینالمللی با برگزاری جلسات با مدیران ارشد حوزه IT برای تائید مدل پیشنهادی مشاور خارجی بهمنظور برقراری اتصال بینالمللی، در دست اقدام تیم پروژه قرار دارد.

ضمن آنکه برنامه عملیاتی نحوه اتصال به شبکههای پرداخت بینالمللی در چهار گام اجرایی مشخص شده و تدوین مستند RFP گامهای یادشده در دستور کار مشاورین خارجی پروژه قرار گرفته است. گامهای موصوف دربرگیرنده صدور کارتهای بینالمللی، راهاندازی درگاههای اینترنتی پذیرش کارتهای بینالمللی، راهاندازی پایانههای فروشگاهی پذیرنده کارتهای بینالمللی، راهاندازی دستگاههای خودپرداز پذیرنده و خدمت رسان به کارتهای پرداخت بینالمللی است. بدیهی است پس از تدوین مستندات RFP، پروژه از فاز مطالعاتی وارد فاز پیادهسازی و اجرای زیرساخت اتصال به شبکههای کارتی بینالمللی خواهد شد.

علاوه بر ارزیابی و تمهید زیرساخت اتصال، مذاکراتی با نمایندگان شرکت نگهدارنده سوئیچ کارتی JCB ژاپن و UPI چین بهصورت موازی همگام با اقدامات مطروحه در دست اقدام قرار دارد که به محض وصول نتیجه، انعقاد تفاهمنامه ارائه خدمات پرداخت کارتی برونمرزی از طریق سوئیچهای کارتی یادشده میسر خواهد شد.

افزون بر این اقدامات، سیاستنامه اتصال شبکه بانکی کشور به سوئیچ کارتی شبکههای پرداخت بینالمللی نیز در مراحل تدوین نهایی قرار دارد.