پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

استنتاج فرشاد صفری از نقشه جهانی بانکداری باز و امور مالی باز / PSD2 چه درسآموختههایی به همراه دارد؟

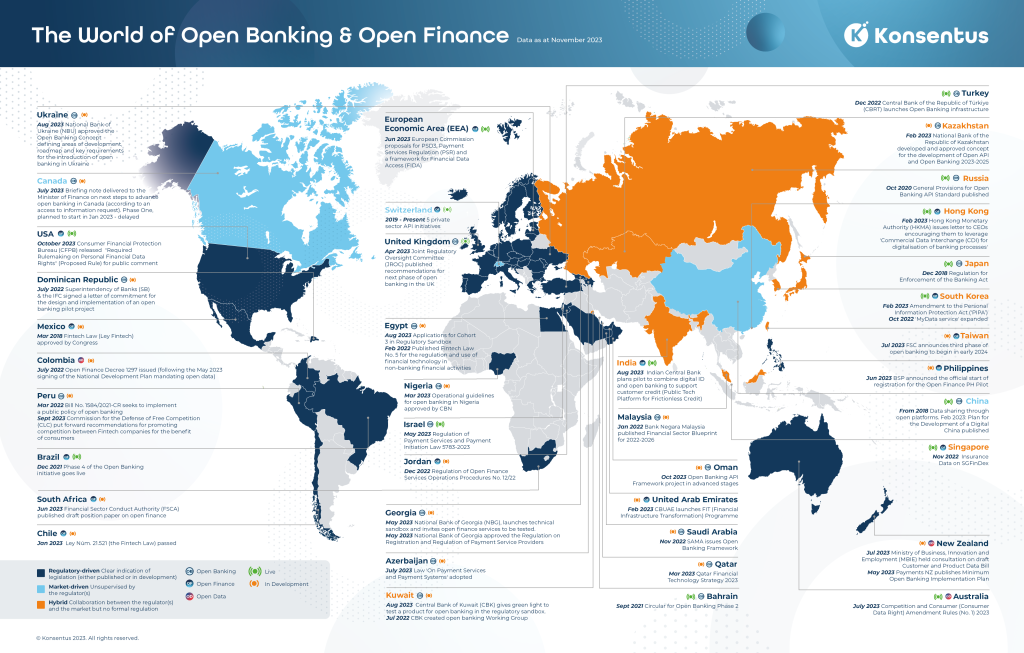

«راه پرداخت» در گزارش «بهروزترین نقشه بانکداری باز، مالی باز و داده باز جهان به ما چه میگوید؟ / حرکت به سوی جهانی اقتصاد باز» که پیشتر منتشر کرده، به تحلیل نقشهای جهانی از بانکداری باز و امور مالی باز پرداخته است. فرشاد صفری، معاون کسبوکار شرکت فرابوم ضمن ارائه تحلیلی ریزبینانه از این نقشه جستی بر مفاهیم بانکداری باز، مالی باز و داده باز میزند و درباره جنبههای کلیدی، مدل کارکرد و تأثیرات PSD2، دستورالعمل بازنگریشده خدمات پرداخت در اتحادیه اروپا میگوید.

فرشاد صفری معتقد است بلوغ کشورها در پذیرش بانکداری باز میتواند بسیار متفاوت باشد. برخی از کشورها پیشرفت قابل توجهی در اجرای طرحهای بانکداری باز داشتهاند؛ در حالی که برخی دیگر هنوز در مراحل اولیه توسعه هستند. در ادامه بررسی فرشاد صفری، معاون کسبوکار شرکت فرابوم از نقشه بانکداری باز، مالی باز و داده باز را میخوانید.

یکسوم جهان در حال توسعه بانکداری باز و امور مالی

نقشه توسعه بانکداری باز و امور مالی باز نشاندهنده این است که 68 کشور (حدود یکسوم کشورهای دنیا) در حال توسعه اقداماتی در این زمینه هستند و نقطه عطفی در مسیر توسعه بانکداری باز، دنیای مالی در حال دیجیتال شدن و اتصال متکثر در قالب نوآوری است. بانکداری باز به نیرویی غیر قابل انکار تبدیل شده که بخش مالی جهانی را تغییر میدهد و یکی از محرکهای کلیدی برای گشایش و ایجاد ارزش قابل توجه در اکوسیستم مالی است.

| 56 کشور | کشورهایی با تنظیمگری الزامگر و قوانین مشخص |

| 3 کشور | کشورهایی که بازار محرک آنهاست و تحت نظارت تنظیمگر نیستند. |

| 9 کشور | کشورهایی با اتخاذ سیاست ترکیبی (همکاری بین بخش بازار و تنظیمگر، بدون قوانین رسمی) |

این نقشه علاوه بر ارزیابی اینکه آیا بازارها نظارتی (تنظیمگر الزامگر)، ترکیبی یا مبتنی بر بازار هستند، اکنون کشورها را بر اساس زندهبودن یا درحالتوسعه بودن اکوسیستم آنها دستهبندی میکند. همچنین نشان میدهد که آیا بازار بر بانکداری باز متمرکز است یا به سمت تأمین مالی باز متمرکز شده است.

بانکداری باز میتواند به اهداف مختلف سیاستگذاری کمک کند و دسترسی گستردهتری به محصولات و خدمات نوآورانه برای شهروندان و مشاغل فراهم کند. قانونگذاران و بانکهای مرکزی آن را بهعنوان یک ستون اساسی هدف خود برای تشویق رقابت در بخش مالی و تحریک اکوسیستمهای فینتک ملی میدانند.

64 درصد کشورهای ذکرشده شامل قوانینی شفاف و الزامگر در این خصوص هستند، 26 درصد حمایت قوی تنظیمگر را دارا هستند و الباقی یعنی 10 درصد با تبعیت از نیازهای بازار یا به صورت دوگانه (همکاری تنظیمگر با بازار، اما بدون الزام) در حال توسعه در حوزه بانکداری باز هستند.

نکته قابل توجه این است که کشورهایی که زودتر از بقیه موضوعات بانکداری باز را اجرایی کردهاند (مانند اتحادیه اروپا –شامل 30 کشور- یا انگلستان) در حال پیشروی به سوی امور مالی باز، بیمهگری باز و سرمایهگذاری باز هستند و از مراحل اولیه بانکداری باز عبور کردهاند.

در حوزه کشورهای اتحادیه اروپا شاهد پیشنهاد استانداردها، دستورالعمل و راهنماهایی مانند راهنمای پرداخت 3 –PSD3-، تنظیمگری خدمات پرداخت-PSR- و چهارچوبی برای دسترسی به دادههای مالی-FIDA- هستیم.

به طور مشخص در انگلستان فازهای بعدی بانکداری باز در قالب دستورالعمل در حال تدوین است.

رویکرد ترکیبی بهویژه در سراسر آسیا شروع به محبوبیت کرده است. با این حال، تجزیهوتحلیل نشان میدهد که «یک فرمول برای همه» وجود ندارد. در هر حوزه قضایی رویکردها برای اجرای خود برای برآوردن نیازهای محلی کمی متفاوت است.

یک منطقه کلیدی برای تماشا، 14 کشوری است که شبکه اروپای شرقی و آسیای مرکزی (EECAN) را تشکیل میدهند که بیش از 50 درصد از شبکه دارای برنامه زنده یا فعال است. آسیا و بهویژه آسیای جنوب شرقی نیز در این حوزه در حال افزایش فعالیت هستند و تا سال 2025 این منطقه احتمالاً شامل حوزههای تنظیمگری جدید خواهد شد.

وضعیت در خاورمیانه به چه شکلی است؟

| عمان | بانکداری باز | درحالتوسعه | در مرحله پیشرفته چهارچوب APIهای بانکداری باز |

| امارات | امور مالی باز | درحالتوسعه | بانک مرکزی امارات تحول زیرساخت مالی را اجرایی کرده است. |

| عربستان | بانکداری باز | درحالتوسعه | بانک مرکزی عربستان چهارچوب بانکداری باز را منتشر کرده است. |

| قطر | بانکداری باز | درحالتوسعه | سند راهبردهای مالی قطر در سال 2023 |

| بحرین | بانکداری باز | توسعهیافته | بانکداری باز در فاز 2 |

| مصر | بانکداری باز | درحالتوسعه | انتشار قوانین فینتک و استفاده از فناوریهای مالی در فعالیتهای غیربانکی نهادهای مالی |

نگاهی به مفاهیم بانکداری باز، امور مالی باز و داده باز

بانکداری باز بر ارائه و دسترسی دادهها و خدمات بانکی توسط بازیگر ثالث (برنامههای کاربردی) تمرکز دارد تا در کنار نهادهای مالی محصولات و خدمات نوآورانهای ایجاد شود. امور مالی باز به مفهوم گستردهتری اشاره دارد که فراتر از بانک است. امور مالی باز شامل دسترسی به طیف وسیعتری از دادههای مالی ازجمله سرمایهگذاری، بیمه و مشابه آنهاست. بانکداری باز در واقع زیرمجموعهای از امور مالی باز است که مجموعه وسیعی از کل اکوسیستم مالی را در برمیگیرد.

دادههای باز به دادههایی اطلاق میشود که برای دسترسی، استفاده و اشتراکگذاری آزادانه برای همه در دسترس است. این مفهوم با در دسترس قراردادن اطلاعات برای عموم بدون محدودیت در استفاده یا توزیع، شفافیت و همکاری را ارتقا میدهد. دادههای باز میتوانند از منابع مختلفی ازجمله سازمانهای دولتی، مؤسسات تحقیقاتی و کسبوکارها به دست آیند. این ایده تشویق نوآوری، ارتقای مسئولیتپذیری و توانمندسازی افراد و سازمانها برای استفاده از دادهها برای تجزیهوتحلیل، تحقیق و توسعه برنامهها یا خدمات جدید است. دادههای باز معمولاً در قالبی قابل خواندن توسط ماشین-قابل پردازش- منتشر میشوند تا استفاده و اشتراکگذاری آسان را تسهیل کنند.

جنبههای کلیدی PSD2

PSD2 یا دستورالعمل بازنگریشده خدمات پرداخت، یک دستورالعمل اتحادیه اروپاست که در 13 ژانویه 2018 به اجرا درآمد. این دستورالعمل برای تقویت رقابت، حمایت از مصرفکننده و امنیت در صنعت خدمات پرداخت طراحی شده است. جنبههای کلیدی PSD2 عبارتاند از:

- دسترسی به حساب (XS2A): PSD2 الزام میکند که بانکها باید به ارائهدهندگان شخص ثالث دسترسی به اطلاعات حساب مشتریان خود (با رضایت مشتری) و امکان شروع پرداختها از طرف مشتری را (شروع پرداخت توسط ثالث) فراهم کنند.

- احراز هویت قوی مشتری (SCA): برای افزایش امنیت، PSD2 الزاماتی را برای احراز هویت قوی مشتری معرفی میکند که شامل موارد زیر است: استفاده از حداقل دو عنصر مستقل از دستههای دانش (چیزی که فقط کاربر میداند)، مالکیت (چیزی که فقط کاربر دارد) و ذاتی (چیزی که کاربر هست).

- ممنوعیت کارمزد اضافه برای کارتهای مصرفکننده: PSD2 هزینههای اضافی برای پرداختهای کارت مصرفکننده را با هدف ترویج عدالت و شفافیت در قیمتگذاری ممنوع میکند.

- اقدامات امنیتی افزایشیافته: این دستورالعمل اقدامات امنیتی پیشرفتهای را برای پرداختهای الکترونیکی برای محافظت از مصرفکنندگان و کاهش خطر تقلب تعیین میکند.

- شفافیت و حمایت از مصرفکننده: PSD2 شامل مقرراتی برای بهبود شفافیت در خدمات پرداخت و افزایش حقوق و حمایت از مصرفکننده است.

- یکی از تأثیرات مهم PSD2، ترویج بانکداری باز است که به ارائهدهندگان شخص ثالث اجازه میدهد با دسترسی به اطلاعات حساب بانکی با رضایت کاربر، خدمات مالی جدید و نوآورانهای ارائه دهند. این امر منجر به افزایش رقابت و توسعه محصولات و خدمات مالی جدید در بخش بانکداری اروپا شده است.

PSD3 یک انقلاب در حوزه بانکداری باز نیست، بلکه یک تکامل است

PSD3 بر بهبود عملکرد بانکداری باز تمرکز دارد. هدف آن حذف موانع باقیمانده برای ارائه خدمات بانکداری باز، کنترل بیشتر مشتریان بر دادههای پرداخت خود و تسهیل ورود خدمات نوآورانه به بازار است. PSD3 یک انقلاب در حوزه بانکداری باز نیست، بلکه یک تکامل تدریجی است که در حال حاضر پیشنهادهایی در نسخه پیشنویس آن ارائه شده است.

بلوغ کشورها در پذیرش بانکداری باز میتواند بسیار متفاوت باشد. برخی از کشورها پیشرفت قابل توجهی در اجرای طرحهای بانکداری باز داشتهاند، در حالی که برخی دیگر هنوز در مراحل اولیه توسعه هستند. عوامل مؤثر بر بلوغ عبارتاند از: چهارچوبهای نظارتی، زیرساختهای فناوری، همکاری در صنعت و تمایل مؤسسات مالی برای پذیرش باز بودن.

بلوغ بانکداری باز یک چشمانداز پویاست

بهعنوان مثال، کشورهای اروپایی، بهویژه کشورهای اتحادیه اروپا با اجرای دستورالعمل بازنگریشده خدمات پرداخت (PSD2) که شیوههای بانکداری باز را الزامی میکند گامهای قابل توجهی برداشتهاند. انگلستان با ایجاد مجموع ابتکارات (پروژههای بدیع) بانکداری باز خود که باعث افزایش رقابت و نوآوری میشود، در این فضا پیشرو بوده است و در حال حاضر هفت میلیون کاربر فعال در این حوزه دارد.

در مقابل، سایر مناطق ممکن است در مراحل اولیه توسعه چهارچوبهای نظارتی باشند یا با چالشهایی در تشویق پذیرش گسترده شیوههای بانکداری باز مواجه شوند.

بلوغ بانکداری باز یک چشمانداز پویاست که تحت تأثیر عوامل قانونی، فناوری و بازار قرار دارد و همچنان که کشورهای بیشتری چهارچوبهای بانکداری باز را کشف و اجرا میکنند، بلوغ و پذیرش بانکداری باز تکامل خود را ادامه میدهد.