پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

ریال خطرناکتر است یا رمزارز؟ / مقایسهای میان بانک مرکزی و شبکه اعتماد توزیعشده

بانک مرکزی به مردم درباره زیان خرید رمزارزها هشدار میدهد. این درحالی است که بانک مرکزی یک کشور وظیفه حفظ ارزش پول ملی را بر عهده دارد و به گفته رئیسکل بانک مرکزی، از سال ۱۳۵۰ تاکنون، ارزش پول ایران ۳۵۰۰ برابر کاهش داشته است. در این گزارش، انتقاداتی را که درباره رمزارزها مطرح میشود، به خصوص اینکه پول ملی را به مخاطره میاندازد، بررسی میکنیم.

در صفحه معرفی بانک مرکزی ایران در سایت این بانک آمده است: «برخی از وظایف بانک مرکزی عبارتاند از حفظ ارزش داخلی و خارجی پول ملی کشور، انتشار اسکناس و ضرب سکههای فلزی رایج کشور، تنظیم مقررات مربوط به معاملات ارزی و ریالی، نظارت بر صدور و ورود ارز و پول رایج کشور، تنظیمکننده نظام پولی و اعتباری کشور، نظارت بر بانکها و مؤسسات اعتباری و…»

بانک مرکزی با استناد به قانون پولی و بانکی کشور (مصوب سال ۱۳۵۱ و اصلاحات بعدی آن) که تولید و انتشار پول رایج و تعیین ابزارهای پرداخت را در انحصار بانک مرکزی قرار داده، تیرماه ۹۸ در اطلاعیهای مواضع خود را درباره فعالیت در زمینه رمزارزها صادر کرد. در این اطلاعیه اعلام شد که انتشار رمزارز با پشتوانه ریال، طلا و فلزات گرانبها و انواع ارز در انحصار بانک مرکزی است و ایجاد و اداره شبکه پولی و پرداخت مبتنی بر فناوری زنجیره بلوک از نظر این بانک ممنوع است.

این اطلاعیه، توسط کارشناسان بانکی و حقوقی کشور مورد بحث قرار گرفت. در حالی که بسیاری از کارشناسان حوزه بانکی، این اطلاعیه را مورد انتقاد قرار دادند، در دفاع از آن گفته شد که این اقدام بانک مرکزی در راستای وظیفه آن در زمینه صیانت از اموال شهروندان بوده و این ایده مطرح شد که اگر بانک مرکزی از فعالیت شبکههای خصوصی پرداخت مبتنی بر بلاکچین جلوگیری نکند، اتفاقی مشابه ماجرای موسسات اعتباری غیرمجاز رخ خواهد داد و مردم متضرر میشوند.

ریسک از دست رفتن ارزش، نداشتن پشتوانه فیزیکی و امکان افزایش فساد و تخلف، از جمله انتقاداتی است که در رابطه با رمزارزها مطرح میشوند اما اینجا میخواهیم این موضوع را در رابطه با ریال مطرح کنیم.

ببینید: رمزارزها پول هستند؟

.

بانک مرکزی ارزش ریال را حفظ کرده است؟

پول ایران مدام در حال از دست دادن ارزش خود است. در واقع پول ایران، داغ است و در شرایط فعلی، سرمایهگذاری در بسیاری از بازارها بهتر از نگهداشتن پول نقد است.

این موضوع را میتوان از صحبتهای عبدالناصر همتی، رئیسکل بانک مرکزی، در مرداد امسال متوجه شد. او گفت: «از سال ۱۳۵۰ ارزش پول ملی ۳۵۰۰ برابر کاهش یافته است.» (+)

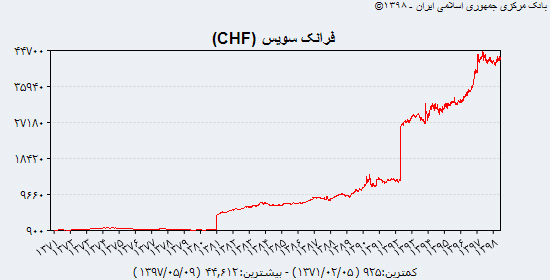

روند از دست رفتن ارزش پول ملی، در سالهای اخیر بسیار ملموس بوده است. یکی از راهها برای ارزیابی ارزش پول ملی ایران، مقایسه نرخ برابری آن با ارزهای باثبات جهان (مانند فرانک سوئیس) است. بر اساس آماری که در سایت بانک مرکزی موجود است، نرخ فرانک سوئیس از حدود ۱۰۰۰۰ ریال در سال ۱۳۹۰، به بالای ۴۰۰۰۰ ریال در سال ۱۳۹۷ رسیده است. در واقع ارزش پول ملی در این هفت سال، به یکچهارم خود رسیده است. برای ملموس بودن این اتفاق، تصور کنید که سال ۹۰، یکمیلیون تومان پول نقد داخل یک کیف داشتهاید و وقتی سال ۹۷ به سراغ این پول میروید، میبینید که فقط ۲۵۰ هزار تومان درون کیف وجود دارد!

.

در سایت بانک مرکزی، یک محاسبهگر تورم وجود دارد که میتوان با آن، ارزش ریالی مبلغی را با توجه به شاخص بهای کالاها و خدمات مصرفی (CPI) در یک مقطع زمانی دیگر تعیین کرد. این صفحه، CPI را تا سال ۱۳۹۶ ارائه داده و بر اساس آن، یک میلیون تومان در سال ۹۶، معادل ارزش ۳۶۷هزار تومان در سال ۹۰ است. یعنی به تعبیری، اگر یکمیلیون تومان پول نقد را در سال ۹۰ داخل کیفی میگذاشتید و در سال ۹۶ به سراغ آن یک میلیون تومان میرفتید، از ۶۳۳هزار تومان آن اثری نبود.

از دست رفتن ارزش پول، منحصر به ریال ایران نیست. این مسئله در بسیاری از نقاط جهان وجود دارد و حتی دلار آمریکا هم از ریسک آن مستثنی نیست.

.

دلایل کاهش ارزش پول چیست؟

رشد نقدینگی اصلیترین دلیل کاهش ارزش پول یک کشور است و این مسئله، خود دلایل متعددی دارد. چاپ پول بیپشتوانه، افزایش اعتبارات بانکی، تزریق وجوه مالی به جامعه (یارانه)، دستکاری تعمدی در بازار ارز (به منظور افزایش درآمدهای نفتی) و … از جمله دلایل کاهش ارزش پول ملی هستند. اگرچه دولتها و دخالتهای آنها، تاثیر زیادی در ایجاد نقدینگی دارند، اما به طور مستقیم، مسئولیت بسیاری از موارد گفتهشده بر عهده بانک مرکزی است، یعنی همان نهادی که یکی از وظایفش، حفظ ارزش پول است.

شاید گفته شود که بانک مرکزی، در اجرای سیاستهای مالی، چاپ پول، مانند کنترل نرخهای سود بانکی و سیاستهای ارزی، تحت فشار دولتها است و استقلال کامل ندارد اما باید گفت سیاستهای بانک مرکزی، در حوزههایی مانند بانکداری الکترونیک هم به معضل نقدینگی کشور دامن زده است، چراکه در ایران، برخلاف کشورهای توسعهیافته، برای پرداختهای خرد، به جای سکه و اسکناس از پرداختهای الکترونیکی استفاده میشود و این اتفاق، از دو جنبه باعث افزایش نقدینگی شده است.

شاید گفته شود که بانک مرکزی، در اجرای سیاستهای مالی، چاپ پول، مانند کنترل نرخهای سود بانکی و سیاستهای ارزی، تحت فشار دولتها است و استقلال کامل ندارد اما باید گفت سیاستهای بانک مرکزی، در حوزههایی مانند بانکداری الکترونیکی هم به معضل نقدینگی کشور دامن زده است.

نظام بانکداری الکترونیکی کشور و رایگان بودن خدمات الکترونیکی برای مشتریان، باعث شده تا افراد ضمن بهرهمندی از سود حساب بانکی، از مزایای پول نقد هم استفاده کنند. در واقع داشتن کارت بانکی سپردههای کوتاهمدت مثل آن است که شما پولی درون جیبتان دارید که همزمان در بانک هم هست و بانک مجبور به اعطای سود به آن است. این اتفاق باعث افزایش حجم شبهپول کشور در سالهای اخیر شده است. نسبت پایه پولی از ۳۰.۲ در سال ۷۷ به ۱۳.۸ در سال ۹۷ رسیده است (+) که این نسبت بسیار پایین، خطرناک است و اقتصاد کشور را ناپایدار میکند.

محمدرضا جمالی، تحلیلگر سیستمهای پرداخت در این باره میگوید: «حجم شبه پول در کشور بهشدت افزایش پیدا کرده است. اینکه شبه پول جای پول را گرفته مشکلاتی را به وجود میآورد. برای مثال وقتی که نسبت استاندارد میان پول و شبه پول رعایت نشود، به ازای هر یک درصد که پول به شبهپول تبدیل شود بانکها حدودا ۱۷۰۰ میلیارد سود بیشتر میدهند و همچنین به ازای نبود اسکناسهای خرد تا دهها و حتی صدها برابر ارزش آن اسکناس بانکها کارمزد میدهند.»

از طرف دیگر، طبق نظام کارمزد کشور، بانکها کارمزد این تراکنشهای الکترونیکی را پرداخت میکنند. به گفته محمدرضا جمالی، در سال ۹۶ بیش از ۱۰ هزار میلیارد تومان از منابع بانکها در نظام معیوب پرداخت بهعنوان کارمزد هدر رفته درحالیکه این میزان در سال ۱۳۹۲ کمتر از ۳ هزار میلیارد تومان بوده است. بانکها هم این هزینهها را به نرخ تسهیلات منتقل میکنند که موجب افزایش نقدینگی و تورم میشود.

در همین رابطه، جمالی، مدیرعامل نبضافزار، بخشی از شرایط به وجود آمده را ناشی از نظارت ناکافی و انفعال سیاستگذار و سوءاستفاده از قدرت و موقعیت سیاستگذار پولی یعنی بانک مرکزی دانسته و گفته است: «بانک مرکزی در این سالها به جای نظاممند کردن نظام پرداخت و تراکنشها، خود نیز وارد بازی شده و بابت تراکنشهایی که انجام میشود به نام شتاب و شاپرک از کارمزدها نفع میبرد.»

ببینید: محمدرضا جمالی: نظام کارمزدها هزینه تمامشده پول را زیاد کرد

.

نهاد مرکزی توان مقابله با فساد را ندارد

رضا قربانی، در سرمقاله عصر تراکنش شماره ۲۵، با اشاره به تفکرات هایک، پدر معنوی و فیلسوف مورد علاقه فعالان بلاکچین و دفترکل توزیعشده، میگوید: «پول وقتی به صورت متمرکز خلق میشود قدرت نامحدودی به دولتها میدهد و آنها دچار این توهم میشوند که قادر به انجام هر فعالیتی هستند. آنها همیشه تلاش میکنند با استفاده از این قدرت موهومی نامحدودی که دارند برای مردم بهترینها را بسازند و این در حالی است که از این موضوع غفلت میکنند که همین ساختار متمرکز زمینه رشد فساد و عدم توفیق در افزایش کیفیت زندگی مردم را فراهم میکند.»

این مسئله علاوه بر خود پول، برای هر نهاد مرکزی و متمرکز دیگری هم صدق میکند. سردبیر عصر تراکنش، در ادامه اشاره میکند که فساد پدیدهای متمرکز نیست و همین توزیعشدگی قدرت فوقالعاده بالایی را برایش فراهم میکند که همیشه یک گام از سیستمهای متمرکز جلوتر باشد. دولت با تسلطی که بر پول دارد اسیر این توهم میشود که میتواند همه چیز را تغییر دهد در حالی که فساد توزیعشده بهترین بهرهبرداری را از داشتههای دولت را انجام میدهد و مردم کمترین بهره را میبرند.

در سالهای اخیر، شاهد افشای پروندههای فساد متعدد در ابعاد کوچک و بزرگ بودهایم. در بسیاری از این پروندهها، علت وقوع فساد، تخلف عاملهای انسانی درون سیستم مرکزی ناظر عنوان شده است. در بعضی هم هک سیستم، مطرح شده است! برای مثال در پرونده واردات غیرقانونی ۶۴۰۰ خودرو عنوان شد که سیستم مربوطه در نیمهشب هک شده و واردات غیرقانونی انجام شده است. (+)

.

شبکههای توزیعشده، فساد را کاهش میدهند

سیستمهای توزیعشده، شفافیت بالایی دارند. در شبکههای بلاکچین از جمله شبکههای رمزارز، اطلاعات در اختیار کلیه بازیگران شبکه قرار دارد، امکان دستکاری آنها وجود ندارد و علاوه بر آن، به وسیله قراردادهای هوشمند، امکان تدوین قراردادهایی وجود دارد که برای تمام بازیگران شبکه به یک نحو و با یک منطق لازمالاجرا باشد و تدوین این قوانین هم با دموکراسی کامل انجام میشود.

احمدرضا بدیهی، عضو آزمایشگاه بلاکچین شریف، در گفتوگویی شبکه شاپرک را بهعنوان یک سیستم متمرکز مثال میزند و میگوید: «شبکهای مانند شاپرک با یک ساختار متمرکز، مراودات مالیِ خُرد بین بانکها را کنترل میکند. حالا میتوان با استفاده از بلاکچین، یک سیستم غیرمتمرکز فراهم کرد که تمام بانکها در آن بهعنوان بازیگر نقش داشته باشند. چنین سیستمی شفافیت کامل دارد و با توجه به حضور تمام بازیگران درونشبکه بحث نظارت و اعتماد به صحت عملکرد شبکه، نیاز به فراهم کردن یک سیستم نظارتی متمرکزِ که قابلاعتماد همه باشد، برطرف میشود.»

احمدرضا بدیهی، بهبود عملکرد شبکه را، مزیت دیگر فناوری دفترکل توزیعشده میداند و میگوید: «این تکنولوژی میتواند معماری فرایندهای مالی مثل شبکه شتاب را از یک معماری متمرکز به یک معماری غیرمتمرکز تغییر دهد. چنین تغییری میتواند به بهبود عملکرد این سیستمها کمک کند چراکه در معماری غیرمتمرکز تمام بازیگران در عملکرد این سیستم نقش خواهند داشت و میتوانند برای بهبود آن صاحبنظر و تاثیرگذار باشند.»

سیستمهای متمرکز، آسیبپذیری بیشتری نسبت به سیستمهای غیرمتمرکز دارند و امکان تخلف با استفاده از ضعفها و اشتباهات نهاد مرکزی و قانونگذار و یا واردات خودرو از طریق هک سیستم وجود دارد.

.

نهادهای متمرکز بستری برای زیاندهی مردم

متمرکز بودن پول و مراکز نظارتی، بستر مناسبی برای رخ دادن فساد فراهم میکنند و هزینه این فساد را مردم خواهند پرداخت. فردی چندین میلیون دلار اختلاس و آن را از کشور خارج میکند یا یک موسسه غیرمجاز، توان بازپرداخت سپردههای مردم را ندارد و این هزینه، از منابع ملی پرداخت میشود.

به گزارش ایسنا، دولت تا بهمن ۱۳۹۶، ۱۱ هزار و ۵۰۰ میلیارد تومان خط اعتباری برای بازپرداخت بدهی موسسات مالی و اعتباری غیرمجاز هزینه کرده، درحالیکه تا آن تاریخ بدهیها به طور کامل پرداخت نشده بوده است.

به این ترتیب با توجه به اعلام صریح حسن روحانی مبنی بر این که دولت پولی از خود ندارد و در این راستا از جیب مردم نسبت به پرداخت بدهیهای خود اقدام میکند، می توان چنین نتیجه گرفت از جمعیت هشتاد میلیون نفری ایران، هر ایرانی، اعم از کودک، نوجوان، جوان و سالمند، ۱۴۳ هزار و ۷۵۰ تومان بابت بازپرداخت بدهی این موسسات (تا بهمن ۱۳۹۶) هزینه کرده است. (+)

مثال دیگری از زیان مردم به واسطه نهادهای مرکزی، بحث بانکهای زیانده است. اسفند ۹۷، مقرر شد که پنج بانک و موسسه اعتباری نظامی، درون بانک سپه ادغام شوند. همان زمان نسبت بدهی بانک جدید حاصل از این ادغام، ۹۷ درصد مطرح شد.

همان زمان کارشناسان اشاره کردند که اقدام احتمالی دولت برای پرداخت زیان این بانکها به افزایش پایه پولی و رشد نقدینگی منجر خواهد شد و آثار پایه پولی در سالهای آینده رشد تورم و افزایش قیمت ارز است که بهای آن را باید مردم پرداخت کنند. (+)

البته این اتفاقات، منحصر به ایران نیست. برای اشاره به نمونههای جهانی آسیبپذیری سیستمهای متمرکز تنها به بحران اقتصادی ۲۰۰۸ بسنده میکنیم. چندی پیش مصطفی نقیپورفر، مدیر آزمایشگاه نوآوری بلاکچین، بحران مالی دنیا در سال ۲۰۰۸ که بر اثر وامدهی بدون اعتبارسنجی بانکها آغاز شد را یکی از پیشزمینههای رشد رمزارزها دانسته و گفته بود: «بعد از این بحران، بانکها بهعنوان نقطه شکست اقتصادها معرفی شدند و این سوال مطرح شد که چرا مردم باید برای نقلوانتقالات مالی به نهاد واسطی مثل بانکها اعتماد کنند.» (+)

بعد از بحراناقتصادی سال ۲۰۰۸، بانکها بهعنوان نقطه شکست اقتصادها معرفی شدند و این سوال مطرح شد که چرا مردم باید برای نقلوانتقالات مالی به نهاد واسطی مثل بانکها اعتماد کنند.

در شبکههای متمرکز، در بسیاری از مواقع مردم بدون داشتن حق انتخاب، ناچار به پرداخت هزینه آسیبپذیریها هستند. این در حالی است که در شبکههای توزیعشده، هرگونه پرداخت هزینه نیازمند اجماع افراد داخل شبکه (۵۰درصد + یک) است. همین دموکراسی و اعتماد، یکی از دلایل استقبال کاربران از شبکههای بلاکچین مانند بیتکوین بوده است.

.

پشتوانه پولهای کاغذی مانند ریال و دلار چیست؟

یکی از انتقاداتی که نسبت به رمزارزها مطرح میشود، بدون پشتوانه بودن آنهاست. این در حالی است که پشتوانه رمزارزها، شفافیت در فناوری بلاکچین و توزیع اعتماد میان تمام بازیگران شبکه است. ضمن آنکه در بعضی از شبکههای مبتنی بر بلاکچین مانند کریپتوکامودیتی، از پشتوانههایی مانند طلا و نفت هم استفاده شده است.

اما قبل از پرداختن به بحث پشتوانه رمزارز، باید به پشتوانه ارزهای کشورهای جهان پرداخت.

قبل از پیدایش پول، مردم در معاملاتشان، سکههای طلا و نقره مبادله میکردند. اما به مرور بانکها و صرافیها اقدام به چاپ کاغذهایی کردند که پشتوانهشان، طلا و نقره افراد بود. مردم با استفاده از این کاغذها، امکان انجام معامله داشتند و هر زمان هم میخواستند میتوانستند با تحویل این سند، طلا یا نقره پشتوانه این سند را دریافت کنند. بانکها هر کدام اسناد مخصوص خود را چاپ میکردند و البته بعضا اسناد دیگر بانکها را هم معتبر میدانستند.

در ادامه، بانکهای مرکزی شکل گرفتند و وظیفه چاپ اسکناسِ متحدالشکلی را درون یک کشور یا حکومت بر عهده گرفتند اما همچنان این کاغذهای بهادار، به پشتوانه طلا و نقره بودند. هر کشور، نسبت برابر خاصی برای ارز خود داشت. برای مثال ارزش پول امریکا را به صورت هر اونس طلا معادل ۳۵ دلار بود.

اما به مرور با افزایش تقاضای مردم برای اسکناس و کافی نبودن منابع طلا و نقره، بحث پول بدون پشتوانه مطرح شد.

در سال ۱۹۷۱ و در زمان ریچارد نیکسون رئیسجمهور، پشتوانه طلای دلار حذف شد و از آن زمان تاکنون، پول بسیاری از کشورها به پول بدون پشتوانه یا فیات تبدیل شده است. پول فیات پولی است که از جانب دولت و حکومت به عنوان ارز قانونی اعلام شده و توسط یک کالای فیزیکی پشتیبانی نمیشود.

ارزش و پشتوانه پولهای بدون پشتوانه، به اعتقاد و اعتباری است که از طرف دولت مربوطه القا شده است. تزریق پولهای بدون پشتوانه، یکی از مهمترین علل افزایش تورم در کشورها و حتی عامل بسیاری از بحرانهای اقتصادی کشوری یا منطقهای بوده است.

پس از آنجایی که این پول توسط یک کالای فیزیکی (مانند طلا و نقره) پشتیبانی نمیشود، ارزش و پشتوانه آن به اعتقاد و اعتباری است که از طرف دولت مربوطه القا شده است. (+) تزریق پولهای بدون پشتوانه، یکی از مهمترین علل افزایش تورم در کشورها و حتی عامل بسیاری از بحرانهای اقتصادی کشوری یا منطقهای بوده است.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

پشتوانه کریپوکارنسیها چیست؟

اغلب کریپتوکارنسیها، مانند پولهای رایج دنیا بدون پشتوانه فیزیکی هستند. ارزش این کریپتوکارنسیها صرفا بر اساس مکانیزم عرضه و تقاضا مشخص میشود و پشتوانه آنها هم اعتماد کاربران به شبکه و قوانین آن است. البته برخی از کریپتوکارنسیها و کریپتوتوکنها هم پشتوانه طلا، املاک و… دارند.

[/mks_pullquote]

.

ببینید: مقایسه پول فیات با ارزهای رمزنگاری شده / کدام یک قابلیتهای بیشتری دارد؟

ببینید: پشتوانه بیت کوین چیست؟ / از پیدایش پول تا ظهور رمزارزها

.

معایبی که انحصاری بودن پولها دارد

هایک در دهه ۱۹۷۰ میلادی با انتشار دو اثر به نام «انتخاب ارز» و «ملیتزدایی از پول» ایدهای را مطرح کرد که پیش از این، در سالهای ابتدایی جایگزینی سکههای طلا با اوراق بانکها و صرافی هم در حال کار کردن بود: چرا باید بانکهای مرکزی، قدرت انحصاری را در تنظیم بانکی و کنترل واحدهای پولی داشته باشند؟

به گفته هایک، پول تفاوتی با دیگر کالاها ندارد و بهتر است به جای انحصار انتشار پول در دست دولت، بنگاههای خصوصی حق ضرب پول داشته باشند و بر سر آن رقابت کنند. در بحث هایک، مزیت رقابتی کردن ضرب پول فقط این نیست که در چارچوب تحلیل آدام اسمیت، بازیگران خرد با پیگیری نفع شخصی به کارا شدن بازار کمک میکنند؛ بلکه یک پیامد بسیار مهم این است که با گرفتن امکان دستکاری در بازار پول از دولت، یکی از ریشههای اصلی چرخههای تجاری (که به باور هایک تا حد زیادی به دلیل نحوه سیاستگذاریهای دولتی است) از بین خواهد رفت.

بانک مرکزی اروپا (ECB) در نخستین مطالعهای که از سوی بانکهای مرکزی در خصوص بیتکوین منتشر شد، در سال ۲۰۱۲ در گزارشی با عنوان «طرحهای کلی پول مجازی» نوشت: «ریشههای نظری بیتکوین را میتوان در مکتب اقتصادی اتریش و نقد این مکتب نسبت به نظام پولی موجود و دخالتهای صورتگرفته از سوی دولت و دیگر نهادها در آن، پیدا کرد که بر اساس دیدگاه این مکتب، عامل بدتر شدن چرخههای تجاری و ایجاد تورم بودهاند.»

هایک در کتاب «ملیزدایی از پول» (۱۹۷۶) میگوید: «دولتها نباید قدرت انحصاری در انتشار (ضرب) پول داشته باشند و در عوض، پیشنهاد میدهد که بانکهای خصوصی باید مجاز به انتشار اسناد بدون سود بر مبنای نشانهای تجاری ثبتشده خود باشند. این اسناد (یعنی واحدهای پولی) باید رقابتپذیر باشد و در نرخهای تبدیل متغیر، معامله میشود. هر پولی که بتواند قدرت خرید پایداری را تضمین کند، دیگر پولهای با پایداری کمتر را از بازار حذف خواهد کرد. نتیجه این فرآیند رقابت و بیشینهیابی سود، یک نظام پولی بسیار کاراست که در آن، فقط پولهای پایدار امکان همزیستی خواهند داشت.»

هایک در بیان مزایای انتشار پول توسط نهادهای خصوصی میگوید: «هر پولی که بتواند قدرت خرید پایداری را تضمین کند، دیگر پولهای با پایداری کمتر را از بازار حذف خواهد کرد. نتیجه این فرآیند رقابت و بیشینهیابی سود، یک نظام پولی بسیار کاراست که در آن، فقط پولهای پایدار امکان همزیستی خواهند داشت.»

ببینید: انحصارزدایی از پول / آیا فناوری میتواند بازار انتشار واحدهای پولی را رقابتی کند؟

نظرات هایک با انتقاداتی هم مواجه شده اما در هر صورت، با رشد فناوریها و پدید آمدن رمزارزها، شرایط برای پیدایش پولهای مستقل از دولتها فراهم شده است.

با ظهور بیتکوین و سایر رمزارزها و اعتماد کاربران به این رمزارزها به واسطه شفافیت و توزیع اعتماد در آنها و همچنین اعتمادی که به علم و فناوری پشت آنها وجود داشت، به مرور استفاده از آنها رواج پیدا کرد و آنها کاربردی مشابه پول پیدا کردند.

از جمله اصلیترین انتقاداتی که به این رمزارزها میشود این است که کاربران با خرید آنها، احتمال از دست دادن داراییهای خود را دارند. اما باید پرسید که آیا پولی که نهادهای مرکزی منتشر میکنند ارزش خود را در طول تاریخ حفظ کرده است؟ آیا پولِ متمرکز به مردم خسارت نزده است؟

عالی بود. در روزنامه کثیرالانتشار چاپ کنید.

دقیقا به نکته خوبی اشاره کردید. دولت های این کشور هر وقت پول کم آورده از جیب مردم برداشت کرده. به این صورت که دست به چاپ پول و افزایش پایه پولی کرده که این در تعبیر اقتصادی یعنی دقیقا دست تو جیب مردم کنی و پولشونو برداشت کنی. مثلا طی سال گذشته ۷۵ درصد ارزش خودشو از دست داد.