پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

استحکام انواع بانکداری در گرو تحول دیجیتال / کمتر از ۱۲ درصد مؤسسات مالی خود را «رهبران» تحول دیجیتالی میدانند

مسعود خرقانی، معاون فناوری اطلاعات شرکت مهندسی صنایع یاس ارغوانی / اگرچه مفهوم و معنای تحول دیجیتال در اصل برای کل صنعت بانکی یکسان به نظر میرسد، اما هر بخش (نوع) مشخص از بانک چالشهای خود را در این راه دارد. بنابراین رویکردهای کمی متفاوتی برای تحول دیجیتالی، و بهصورت خاص برای هر بخش از بانکداری مورد نیاز است.

دگرگونی دیجیتال در بانکداری خرد

اگر بانکهای ارائهدهنده خدمات بانکداری خرد (retail banks) موفق به دگرگونی دیجیتالی نشوند، سهم بازار، مشتریان و سود خود را از دست خواهند داد. زیرا که مشتریان خواهان کسب ارزش بیشتر و تجربه بهتری هستند. به همین دلیل باید در قسمت بانکداری خرد، میزان انعطافپذیری بیشتری در ارائه خدمات و محصولات بانکی فراهم کرد و اجرای فرآیندها نیز تسریع شود تا امکان تجربه بهتر برای مشتریان حاصل شود.

مدیریت بهینه ریسک، رعایت الزامات قانونی، تحکیم حاشیههای سود، پاسخگویی به تقاضاهای جدید و بهبود تجربه مشتریان، همه بدان معنی است که بانکداری خرد برای رشد و توسعه، به نوآوری نیازمند است.

در این مسیر به منظور تقویت روابط و جلب صمیمیت مشتری، ایجاد بهبود در مدیریت مقررات سختگیرانه رگولاتوری و محدودیتهای امنیت سایبری و جلوگیری از آلودگی دادهها، دیجیتالی شدن برای بخش خدمات و محصولات خرد در بانکها، ضروری است.

دگرگونی دیجیتال در بانکداری اختصاصی (مدیریت ثروت)

از ویژگیهای برجسته بانکداری اختصاصی (مدیریت ثروت)، رویکرد شخصی بودن خدمات و محصولات آن است و بازیگران این بخش باید مشتریان خود را به خوبی بشناسند. چالش اصلی در این است که مشتریان این بخش از بانکداری نیز به پذیرش ارتباط آنلاین روی آوردهاند و از مدل رابطه محور (ارتباط مستقیم با اشخاص) قبلی فاصله میگیرند، به همین جهت نیاز است که برای مشتریان در این فضای جدید دیجیتالی، نیز تجربه مناسبی فراهم شود.

بانکهای ارائه دهنده محصولات و خدمات مدیریت ثروت (اختصاصی)، با دیجیتالی کردن سیستمهای قدیمی موجود و خودکارسازی فرآیندها، میتوانند برای مشتریان خود امکان دسترسی به دادههای موجود را فراهم کنند و به این ترتیب بینش و کنترل بیشتری را برای آنها بوجود بیاورند.

این کار، پیشنهادات منحصر بهفرد به مشتریان را تقویت میکند، موجب جذب مشتری میشود، فروش خدمات و محصولات بانکی را هدایت میکند و میتواند در مجموع باعث کاهش نسبت هزینه به درآمد باشد.

دگرگونی دیجیتال در بانکداری شرکتی

بانکهای ارائهدهنده خدمات بانکداری شرکتی در حال تلاش برای ارائه خدمت مناسبتر به مشتریان دارای درک دیجیتال خود هستند. بزرگترین چالش صنعت بانکی در این بخش پاسخگویی به خواستههای مشتریانی است که انتظار دارند، مشابه همان احساس و تجربه کاربری را که از بانکداری خرد برای مصارف شخصی و روزمره خود دارند، در این بخش نیز داشته باشند.

تبدیل شدن و بهرهمندی از یک محیط دیجیتالی، برای بانکداری شرکتی این امکان را فراهم میکند تا بتوانند محصولات و خدمات خود را سریعتر و آسانتر معرفی کنند، یک نمای ۳۶۰ درجه از مشتریان خود ایجاد کرده و امکان شخصیسازی تجربه کاربری را برای مشتریان خود فراهم سازند.

در اولویت قرار دادن مشتری و بهبود بخشیدن تجربه مشتری

اصلیترین محور و عامل مؤثر تحول دیجیتالی در هر سازمان، تغییر ذهنیت و طرز تفکر مدیران و عوامل اجرایی آن سازمان است. در دگرگونی دیجیتال، محور اصلی تمرکز بانکها در اجرای تغییرات این است که از محصول محوری به مشتری محوری، برسند. اینکه، چگونه میتوان در هر فعل و انفعالی که با مشتریان انجام میشود تعامل موثرتری ایجاد کرد؟

برای این کار، باید دانست که آنها چه کسانی هستند:

- سن، حرفه، پتانسیلهای درآمدی، موقعیتهای جغرافیایی و پارامترهای مالی آنها چیست؟

- مراحل زندگی، عوامل سبک زندگی و رفتارهای آنها چیست؟

- از کدام کانالهای (دیجیتالی) برای خدمات و محصولات بانکی استفاده میکنند؟

بانکها فقط زمانی میتوانند خدمات و محصولات خود را به مشتریان خود اختصاص دهند و با آنها روابط پایدار برقرار کنند، که بتوانند پاسخ سؤالات فوق را داشته باشند.

سامانههای کربنکینگ و دگرگونی دیجیتال

اکثرا سامانههای کربنکینگ موجود و مورد استفاده در هر یک از بخشهای بانکداری، تقریبا منسوخ شده، دارای هزینههای نگهداری گزاف، میزان انعطافپذیری اندک و قادر نبودن به پشتیبانی از نوآوری و رشد و توسعه، هستند. زیرساختهای بهکار گرفته شده در سامانههای کربنکینگ موجود غالبا شبیه سیستمهایی است که به فرم اسپاگتی در اطراف محصولات و کانالها برای پاسخگویی به نیاز بازار سازماندهی شدهاند.

سیستمهایی که برای توسعه و تنظیمات نیاز به برنامهنویسیهای گاهی پیچیده، زمان پیادهسازی طولانی و با هزینههای مربوطه بالا و وابستگی بسیار شدید به فروشنده (سامانه) دارند، که اینها همگی، چالشهای شناخته شدهای برای هر یک از صاحبان سامانههای کربنکینگ قدیمی موجود (بانکها) هستند.

برخی از مهمترین محدودیتها و کاستیهای سامانههای کربنکینگ حال حاضر بانکها عبارتند از :

- نمیتوانند از محصولات و روابط بسیار پیچیده وابسته به یکدیگر پشتیبانی کنند

- قادر به ارائه نمایه مشتری یا اطلاعات مدیریتی به صورت چند بعدی نیستند

- برای معرفی و پشتیبانی از محصولات جدید، به یک دوره توسعه طولانی نیاز دارند

- چارچوبهای جدید و پیچیدهتر مدیریت ریسک را نمیتوان در آنها جای داد

بنابراین به نظر میرسد که به منظور ارتباط مناسبتر بانکها با مشتریان خود، تبدیل/تغییر سامانههای کربنکینگ موجود، به کربنکینگ مبتنی بر فناوری های جدید و قابلیتهای دیجیتال، ضروری است.

بانکها نیازمند سیستمهایی هستند که با اتکا به دانشی که از تجربه مشتریان، به طور مداوم و یکپارچه در کلیه کانالها بهدست میآید، خدمات و محصولات خود را به مشتریان خود تخصیص دهند. معماری این سامانههای جدید باید قابلیت تفکیک بین دادههای مشتریان و محصولات را فراهم کند و این امری است که ایجاد نمای ۳۶۰ درجه از مشتریان را بسیار آسانتر میسازد.

تحول دیجیتال صنعت بانکداری در حال حاضر چه وضعیتی دارد؟

با وجود تلاشهای بسیاری که توسط بانکها در زمینه دگرگونی دیجیتالی در حال انجام است و انرژی زیادی صرف این مقوله شده، هنوز هم کارهای زیادی باقی مانده که لازم است انجام شود. زیرا بانکها علاوه بر بهکارگیری و استفاده از فناوریهای جدید باید در مسیر تغییر فرهنگ سازمانی در سراسر سازمان خود نیز حرکتهای جدی و اساسی داشته باشند.

در حال حاضر بیش از هر زمان دیگری، شاهد پیشرفت دیجیتالی در مؤسسات پیشرو، در زمینه تحول دیجیتال به گونهای هستیم که بیشتر حول محور بهروزآوری و ارتقاء سامانههای بانکی مبتنی بر موبایل، تغییرات کمتر در لایه های زیرساختی و بک آفیس، بهکارگیری فناوریهای جدید و ابتکارات گسترده در سطح سازمان بوده است.

همزمان با افزایش بودجهها و پیادهسازی و اجرای فناوریهای پیشرفته جدید، مالکیت فرآیند تحول دیجیتالی در بانکها و و مؤسسات مالی و اعتباری پیشرو در چارت سازمانی آنها به سمت بالا در حرکت است، بهطوری که در سازمانهای بالغتر هدایت روند دیجیتالی شدن توسط اعضای هیاتمدیره یا حتی شخص مدیرعامل انجام میشود. همچنین تعاملات عملکردی متقابل بیشتری در بین مؤسسات و بانکهای پیشرو در کسبوکارهای دیجیتالی، مشاهده میشود.

امروزه، درک چگونگی مدیریت سازمانهای پیشرو در فرآیند/سفر تحول دیجیتالیشان، برای رقابت آتی بانکها و مؤسسات مالی و اعتباری (در هر مقیاسی که باشند)، از همیشه مهمتر است.

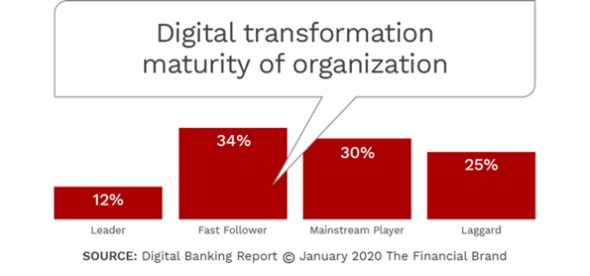

بر اساس گزارشی که در ژانویه ۲۰۲۰ منتشر شده است، به طرز شگفتآوری مشاهده میشود که هنوز تعداد کمی از مؤسسات مالی (۱۲ درصد) خود را «رهبران» تحول دیجیتالی، بخش دیگری از آنها (۳۴ درصد) خود را «پیرویکنندگان سریع» میدانند و (۵۵ درصد) بقیه شامل آنهایی هستند که خود را «بازیگران جریان»، یا «تعقیبکنندگان قافله» در جریان تحول دیجیتال، اظهار میکنند.

کلام آخر اینکه، تحقق وعده تحول دیجیتالی، نیازمند استفاده از فناوری قدرتمند و همچنین اتخاذ رویکردی چابک، با تفکر طراحی و ادغام سازمانی، برای دگرگونی است.