پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

نگاهی به وضعیت بانک و بانکداری و دلار در ایالات متحده / صفر تا صد ماجرای بانکداری آمریکا

تقریبا هر ۲۰ سال یک بار نظام مالی آمریکا دچار یک بحران مالی بزرگ میشود. این جدای از بحرانهای کوچک دیگری است که کمتر درباره آنها میشنویم، با این حال هنوز هم این سیستم مالی از بین نرفته، گرچه آمارهایی منتشر میشود که پیشبینی میکنند تا کمتر از ۲۰ سال دیگر بانکداری آمریکا به مرگ خود نزدیک میشود.

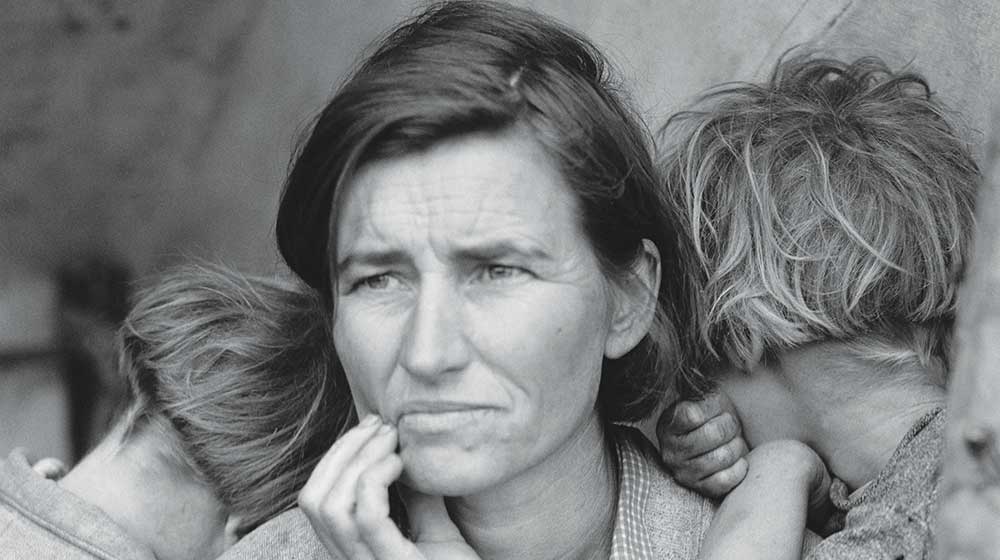

ماهنامه عصر تراکنش / همه ما درباره بحران مالی سالهای ۲۰۰۷ تا ۲۰۱۲ که با انفجار حباب در بازار مسکن آمریکا شروع شد و بانکهای آن را بیش از همه تحت تاثیر قرار داد، چیزهایی میدانیم. درباره رکود بزرگ جهانی که بین سالهای ۱۹۲۹ تا ۱۹۴۰ با افت ارزش سهام شروع شد هم شنیدهایم، اما احتمالا کمتر درباره نزدیک به ۲۰۰ بحرانی که بین این دو واقعه اقتصادی رخ دادهاند، شنیدهایم. همین حالا هم آمریکاییها نگران یک رویداد مالی بزرگ هستند؛ رویدادی که معلوم نیست دوباره در چه تاریخی گریبان آنها را بگیرد. تقریبا هر ۲۰ سال یک بار چنین بحرانی تکرار میشود؛ در سالهای ۱۸۱۹، ۱۸۳۶، ۱۸۵۷، ۱۸۷۳، ۱۸۹۳، ۱۹۰۷، ۱۹۲۹، ۱۹۸۷ و ۲۰۰۸ و بسیاری از اینها آغازگر دوره طولانی رکود بزرگ اقتصادی بودند و بدون شک این روند همچنان ادامه دارد.

بانک و بانکداری هم یکی از قدیمیترین، بزرگترین و مهمترین صنایع آمریکا بهشمار میرود که اگر به زوایای دیگر آن نگاه کنیم به نظر مرموز میآید؛ از این نظر که بانکها دقیقا چه کار میکنند و چه اتفاقی درون آنها رخ میدهد و چرا بخش جداییناپذیر اقتصاد به شمار میآیند و چرا هرازچندگاهی دچار مشکل و دردسر میشوند و بحرانهای جدی برای اقتصاد کشور بهوجود میآورند.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

الکساندر همیلتون

الکساندر همیلتون، دولتمرد آمریکایی و از پدران بنیانگذار ایالات متحده آمریکا بود. او از مفسران و مروجان اثرگذار قانون اساسی ایالات متحده آمریکا و نیز موسس نظام مالی این کشور، حزب فدرالیست، روزنامه نیویورکپست و از بنیانگذاران نگهبان ساحلی ایالات متحده آمریکا بود. همیلتون بهعنوان نخستین وزیر خزانهداری، مولف سیاستهای اقتصادی دولت جرج واشنگتن بود.

[/mks_pullquote]

وقتی بانکی نبود

هیچ بانک مدرنی در ایالات استعماری آمریکا وجود نداشت و آمریکاییهای مستعمره یا از روی اعتمادی که به یکدیگر داشتند کارشان را پیش میبردند یا از اعتبار بازرگانان و بانکهای انگلیس استفاده میکردند و پول هم ماهیتی تحت عنوان سکههای خارجی یا پولهای کاغذی داشت که توسط حکومت هر مستعمره صادر میشد.

در واقع هیچ بانک آمریکایی تا اواخر سال ۱۷۸۱ وجود نداشت تا اینکه الکساندر همیلتون که میتوان آن را بنیانگذار سیستم مالی آمریکا از میان دیگر پدران بنیانگذار ایالات متحده آمریکا معرفی کرد، نامهای به رابرت موریس، مدیر کنگره مالی نوشت مبنی بر اینکه بیشتر فعالان کسبوکار معتقدند که بانک باید تاسیس شود و آن را برترین موتور محرکه پیشرفت تجارت عنوان کردند. چند ماه بعد هم موریس کنگره را قانع کرد تا امتیازنامه اولین بانک ملی جدید کشور را صادر کند.

این ماجرا داستان آغاز و بهنوعی کلید خوردن بانک و سیستم بانکداری در آمریکا بود. این صنعت در ایالات متحده در دهه ۱۷۹۰ شروع شد و کمکم به یک سیستم بانکی و مالی بسیار بانفوذ و پیچیده تبدیل شد و تمرکزش را روی سرویسهای مالی متنوعی؛ از جمله بانکداری خصوصی، مدیریت دارایی و امنیت سپرده قرار داد. در ادامه علاوه بر معرفی مختصری از تاریخچه بانکداری در آمریکا، نگاهی به وضعیت کنونی بانکها و موسسات مالی در ایالات متحده خواهیم انداخت.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

هراس و وحشت ۱۸۳۷

هراس و وحشت سال ۱۸۳۷، یک بحران مالی در ایالات متحده بود که باعث رکودی بزرگ شد و تا نیمه دهه ۱۸۴۰ به طول انجامید. سودها، قیمتها و دستمزدها کاهش یافت، اما این در حالی بود که بیکاری افزایش پیدا کرد و بدبینی در آن زمان زیاد شد. منشأ و دلیل این هراس و وحشت، هم داخلی و هم خارجی بود؛ شیوههای قرضدهی با انگیزه سفتهبازی در ایالات غربی، کاهش شدید در قیمتهای پنبه، فروپاشی حباب زمین، جریانات بینالمللی پول و سیاستهای محدودکننده قرضدهی در بریتانیای کبیر، همه موثر بودند.

[/mks_pullquote]

بانکداری آمریکا در گذر زمان

اوایل دهه ۱۷۰۰ بازرگانان بریتانیایی به ایالات متحده سفر کردند و در سال ۱۷۹۰ بانک پنسیلوانیا را برای تامین بودجه جنگهای انقلاب آمریکا که طی سالهای ۱۷۷۵ تا ۱۷۸۳ رخ داد، تاسیس کردند. طی این مدت ۱۳ مستعمره در آمریکا بود که ارز بهخصوصی نداشتند و از شیوههای غیررسمی برای تامین مالی فعالیتهای روزانهشان استفاده میکردند.

۱۴ ژانویه سال ۱۷۸۲ بود که اولین بانک تجاری ایالات متحده با نام «بانک آمریکای شمالی» افتتاح شد. بلافاصله بعد از آن الکساندر همیلتون بانک ایالات متحده را در سال ۱۷۹۸ تاسیس کرد؛ یک بانک ملی که برای حفظ مالیات آمریکا و پرداخت بدهیهای خارجی در نظر گرفته شده بود. سپس اندرو جکسون در سال ۱۸۳۲ بانک را تعطیل و تمام داراییهای بانکی را به بانکهای دولتی ایالات متحده منتقل کرد. بانکهای دولتی هم شروع به چاپ اسکناس کردند که به هراس و وحشت سال ۱۸۳۷ منجر شد. بانکداری سرمایهگذاری هم در دهه ۱۸۶۰ فعالیتش را در آمریکا با تاسیس جی کوک اند کمپانی، یکی از اولین صادرکنندگان اوراق قرضه دولتی آغاز کرد.

در سال ۱۸۶۳، قانون بانک ملی برای ایجاد ارز دولتی به سیستم بانکداری فدرال ارائه شد. طی دهه ۱۹۹۰، فدرال رزرو تاسیس شد و سیاست پولی را آغاز کرد. رکود بزرگ در ایالات متحده هم بهدنبال جدایی میان بانکداری سرمایهگذاری و تجاری که به «قانون گلس استیگال» هم معروف است، اتفاق افتاد. در سال ۱۹۹۱ این قانون به بحران مالی ۲۰۰۸ منجر شد.

همانطور که در تایملاین هم توضیح داده شد، اولین اقدامات برای ایجاد بانک ملی به سال ۱۷۸۱ و بانک آمریکای شمالی در فیلادلفیا برمیگردد. در سال ۱۷۹۱ مجوز اولین بانک ایالات متحده صادر شد. این بانک که بهطور مشترک متعلق به دولت فدرال و سهامداران خصوصی بود، یک بانک تجاری جهانی بود که بهعنوان بانک برای دولت فدرال فعالیت و بهعنوان یک بانک تجاری معمولی با بانکهای دولتی رقابت میکرد.

بانکداری در آن زمان، دوران متفاوتی داشت. بهطور مثال، بانکداری دوران جکسونیان و دوران بانکداری آزاد طی سالهای ۱۸۳۷ تا ۱۸۶۳. بانکداری جکسونیان به سپتامبر سال ۱۸۳۳ برمیگردد که رئیسجمهور جکسون فرمان اجرایی صادر کرد که طی آن به سپردهگذاری سرمایههای دولتی در بانک ایالات متحده پایان میداد و سپردهها پس از آن در بانکهای دولتی قرار گرفت که معمولا به بانکهای اهلی (Pet Banks) جکسون معروف شدند.

دوران بانکداری آزاد به قانون میشیگان سال ۱۸۳۷ برمیگردد که امکان اعطای مجوز بهصورت اتوماتیک را برای بانکهایی که مطابق با شرایط و الزامات میشیگان بودند فراهم کرد و به این ترتیب دیگر نیازی به وجود رضایتنامه بخش قانونگذار دولتی نبود. یک سال بعد نیویورک قانون مشابهی را با عنوان قانون بانکداری آزاد تصویب کرد و دیگر ایالتها هم بلافاصله از آن پیروی کردند.

این نوع از بانکداری بهسرعت در تمام ایالتها گسترش پیدا کرد و طی سالهای ۱۸۴۰ تا ۱۸۶۳ تمام کسبوکارهای بانکی توسط نهادهای دولتی انجام میشد. اگر بخواهیم تاریخ بانکداری در ایالات متحده را پلهپله دنبال کنیم، بعد از این قضایا نوبت به قانون بانک ملی، ظهور بانکهای سرمایهگذاری در آمریکا، شکلگیری سیستم فدرال رزرو و اتحادیههای اعتباری و انجمنهای وام و پسانداز میرسد که در خلال آنها قوانین مختلفی از جمله لایحه بانکداری اضطراری، لایحه گلس استیگال و غیره به تصویب رسید و شرکتهایی مانند بیمه سپردهگذاری فدرال و شرکت بیمه وام و پسانداز فدرال هم تاسیس شدند.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

فصل ۱۱ ورشکستگی

فصل ۱۱ در واقع فصل یازدهم کد ورشکستگی ایالات متحده است که امکان سازماندهی مجدد تحت قانون ورشکستگی ایالات متحده را فراهم میکند. فصل ۱۱ ورشکستگی برای تمامی کسبوکارها از جمله سازمانی، مشارکتی و مشاغل شخصی و همینطور برای افراد در دسترس است.

[/mks_pullquote]

تجزیه ساختار بانکی آمریکا

بانکداری در آمریکا دستخوش اتفاقات مختلفی شد و هر واقعهای در نهایت به تاسیس یک قانون یا یک شرکت جدید در این حوزه منجر میشد. در حال حاضر سیستم بانکداری آمریکا شامل اتحادیههای اعتباری، بانک پسانداز فدرال، انجمن پسانداز فدرال، بانکهای ملی و بانکهای دولتی است که در ادامه به شیوه شکلگیری، عملکرد و وضعیت کنونی هر کدام از این بخشها میپردازیم.

لایحه بانک ملی

برای اصلاح مشکلات مربوط به دوران بانکداری آزاد، قانون بانکداری ملی ۱۸۶۳ و ۱۸۶۴ تصویب شد که به ایجاد سیستم بانکداری ملی منجر شد. قانون بانک ملی مشوق توسعه ارز ملی پشتیبانیشده توسط خزانهداری ایالات متحده شد و اداره حسابرس ارز را بهعنوان بخشی از وزارت خزانهداری ایالات متحده و یک سیستم بانکهای ملی تاسیس کرد. این قانون سیستم بانکی ملی امروز و پشتیبانی از سیاست پولی یکپارچه ایالات متحده را شکل داد.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

بانکداری سایه

بانکداری سایه (Shadow Banking System) مجموعهای از واسطههای مالی غیربانکی نظیر صندوقهای سرمایهگذاری، بازارهای سهام و رسانههای سرمایهگذاری سازمانیافته است که به بانکهای سنتی خدمت ارائه میکند. بانکداری سایه برای رقابت با بانکداری سپردهگذاری سنتی افزایش پیدا کرده و از آن بهعنوان عامل اصلی بحران وام مسکن در سال ۲۰۰۸ و رکود جهانی بعد از آن نام برده میشود.

[/mks_pullquote]

بانکداری سرمایهگذاری در آمریکا

یک بانک سرمایهگذاری معمولا یک شرکت خصوصی است که خدمات مختلف و مرتبط با امور مالی از جمله افزایش سرمایه ملی از طریق اوراق بهادار را به افراد، شرکتها و دولتها ارائه میدهد. همچنین یک بانک سرمایهگذاری میتواند در ادغام و تصاحب شرکتها و ارائه خدمات جانبی دیگر نظیر ساخت بازار، تجارت مشتقات و سهام اوراق بهادار و خدمات مربوط به ابزارهای درآمد ثابت، ارز و کالای اقتصادی مشارکت داشته باشد.

جی کوک، سرمایهگذار فیلادلفیایی، نخستین بانک سرمایهگذاری مدرن آمریکایی را در دوران جنگ داخلی تاسیس کرد. با اینکه بانکهای خصوصی از آغاز قرن نوزدهم، اما وظایف بانکی را به عهده داشتند، بسیاری از اینها در دوران پس از جنگ داخلی به بانکهای سرمایهگذاری تبدیل شدند. در سال ۱۹۳۳ و طی قانون گلس استیگال، بین بانکهای سرمایهگذاری و بانکهای تجاری تفکیک انجام شد.

در واقع بانکهای سرمایهگذاری در مرکز سیستم بانکداری سایه قرار داشتند. بانکداری سرمایهگذاری نقش بسزایی در آغاز بحران مالی جهانی سالهای ۲۰۰۷ تا ۲۰۰۹ داشت و بعد از آن بانکهای سرمایهگذاری آمریکا به شرکتهای هلدینگ بانکی تبدیل شدند و تحت قانونگذاریهای جدید قرار گرفتند.

سیستم فدرال رزرو

سیستم فدرال رزرو، سیستم بانکداری مرکزی ایالات متحده آمریکاست که در دسامبر ۱۹۱۳ و بهدنبال یکسری حوادث مالی، بهویژه وحشت سال ۱۹۰۷ و با تصویب قانون فدرال رزرو ایجاد شد. انگیزه اصلی برای ایجاد سیستم فدرال رزرو برای تدوین سیاستهای پولی، پیگیری رسیدن به اشتغال کامل، تثبیت قیمتها و رشد اقتصادی در آمریکاست.

بانک فدرال رزرو هم بانک منطقهای از سیستم فدرال رزرو است که در مجموع ۱۲ بانک میشود که در واقع هر کدام متعلق به هر یک از ۱۲ منطقه بانکی موجود در ایالات متحده هستند. این بانکها بهطور مشترک مسئولیت اجرای سیاست پولی را که توسط کمیته بازاریابی فدرال تعیین شده است، دارند. این بانکها عبارتند از: بانک فدرال رزرو بوستون، بانک فدرال رزرو نیویورک، بانک فدرال رزرو فیلادلفیا، بانک فدرال رزرو کلیولند، بانک فدرال رزرو ریچموند، بانک فدرال رزرو آتلانتا، بانک فدرال رزرو شیکاگو، بانک فدرال رزرو سنت لوییس، بانک فدرال رزرو مینیاپولیس، بانک فدرال رزرو کانزاسسیتی، بانک فدرال رزرو دالاس، بانک فدرال رزرو سانفرانسیسکو.

اتحادیههای اعتباری

اتحادیههای اعتباری در اواسط قرن نوزدهم در اروپا بهوجود آمدند. اولین اتحادیه اعتباری در ایالات متحده در سال ۱۹۰۸ و در نیوهمپشایر تاسیس شد. در آن زمان بانکها تمایلی به قرض دادن به کارگران فقیر نداشتند که در نتیجه این کارگران برای دریافت وام مجبور به روی آوردن به وامدهندگان مفسد و نزولخواران شدند. ادوارد فیلن شروع به انجام اقداماتی در راستای تاسیس اتحادیههای اعتباری در ماساچوست و سپس در کل ایالات متحده کرد.

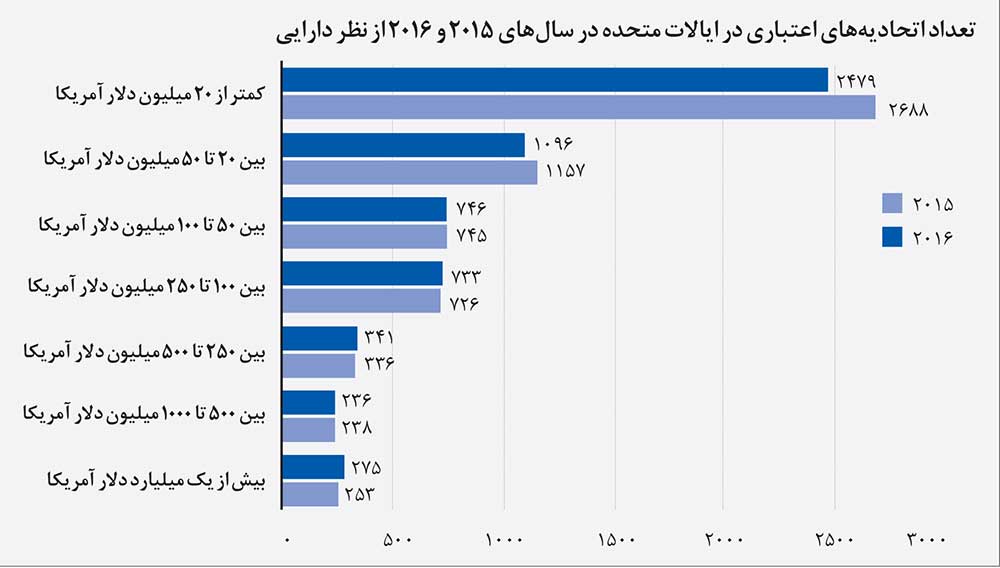

در همین راستا، انجمن ملی اتحادیه اعتباری تشکیل شد و در سال ۱۹۳۷، شش هزار و چهارصد اتحادیه اعتباری با ۱.۵ میلیون عضو در ۴۵ ایالت در حال فعالیت بودند. امروزه بیش از ۹۵۰۰ اتحادیه اعتباری در ایالات متحده وجود دارد که همگی تحت نظارت اداره ملی اتحادیه اعتباری (NCUA) فعالیت میکنند.

اتحادیههای اعتباری ایالات متحده، سازمانهایی غیرانتفاعی و معاف از مالیات هستند. مشتریان اتحادیههای اعتباری در واقع شریک مالی موسسه شدهاند و معمولا خدمات آنها در یک جامعه خاص متمرکز شده است. در مارس ۲۰۱۶ بزرگترین اتحادیه اعتباری آمریکا، اتحادیه اعتباری نیروی دریایی فدرال بود که به کارمندان وزارت دفاع آمریکا، پیمانکاران و خانوادههای خدمتکاران سرویس ارائه میدهد. مجموع داراییهای اتحادیههای اعتباری در ایالات متحده تا مارس ۲۰۱۲ به یک تریلیون دلار رسید.

دادههای اداره ملی اتحادیه اعتباری در سال ۲۰۱۲ نشان میدهد که تقریبا ۲۳۶ هزار و ۵۶ نفر به استخدام اتحادیههای اعتباری درآمدند. در ایالات متحده هم مانند دیگر مناطق، اتحادیههای اعتباری از لحاظ تاریخی معمولا در کنار کلیسا، محل کار، اتحادیه کارگری یا شهرها ساخته میشد و عضویت در این اتحادیهها هم محدود به افراد خاصی بود. قانون اتحادیههای اعتباری فدرال سال ۱۹۳۴ عضویت در این اتحادیهها را محدود به افرادی کرد که متعلق به یک جامعه، منطقه و گروه و انجمن بودند. آماروارقام نشان میدهد که در فوریه سال ۲۰۱۸، پنج هزار و ۷۵۷ اتحادیه اعتباری در ایالات متحده با ۱۰۳.۹۹۲ میلیون عضو وجود دارد.

به هر حال باید گفت که اتحادیههای اعتباری جایگزین جذابی نسبت به بانکها برای بسیاری از آمریکاییها هستند. نرخ کارمزد و وامهای آنها معمولا کمتر است و نرخ سودی که به شما تعلق میگیرد معمولا بالاتر است. در حال حاضر هم برای استفاده از خدمات اتحادیههای اعتباری و عضویت در آنها، اعضا باید واجد شرایط خاص باشند؛ مانند کار در شرکت بهخصوص یا عضویت در یک انجمن خاص یا زندگی در یک منطقه خاص.

همچنین گزارشی از میوچال گروپ اداره ملی اتحادیه اعتباری نشان میدهد که داراییهای مالی اتحادیه اعتباری از ۴۰۰ میلیون دلار در سال ۲۰۰۰ به بیش از یک تریلیون دلار در سال ۲۰۱۵ رسید. همچنین طبق این گزارش ارزش کلی تمام داراییهای موجود در اتحادیههای اعتباری ایالات متحده طی چند سال گذشته بهطور مداوم افزایش داشته، اما سود آنها ثابت باقی مانده است.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

قانون داد ـ فرانک

قانون اصلاح والاستریت و حفاظت مصرفکننده که به قانون داد ـ فرانک معروف است، ۲۱ ژوئیه ۲۰۱۰ به امضای باراک اوباما، رئیسجمهور آمریکا رسید و تغییرات بسیاری را بر رویههای مربوط به شرکتهای مالی و غیرمالی آمریکا تحمیل کرده است.

قانون داد – فرانک یک چارچوب قانونی برای شرکتهای فعال در بازار اوراق بهادار و صنعت خدمات مالی آمریکا ایجاد کرده و تاثیرات مستقیم و غیرمستقیمی بر بنگاههای فعال در این بازار و صنعت دارد. از جمله مزایای این قانون میتوان به بنیانگذاری نهادهایی برای حمایت بیشتر از مصرفکنندگان، بالا بردن شفافیت و حسابدهی گزارشگری و ایجاد قوانین سختگیرانه برای وثیقههای مربوط به وامهای رهنی اشاره کرد.

[/mks_pullquote]

انجمنهای پسانداز فدرال

انجمنهای پسانداز فدرال در ایالات متحده که به آنها بانکهای پسانداز فدرال هم میگویند، موسساتی هستند که تحت کنترل دفتر نظارت بر سپردهگذاری قرار دارند که البته اکنون و پس از ادغام دفاتر کنترل آن به دست دفتر حسابرس ارزی افتاده است. وامهایی که توسط بانکهای پسانداز فدرال صادر میشوند منطبق با مقررات قانون تامین مالی مجدد خانهداران (Home Owners’ Loan Act) فدرال ایالات متحده است. اگرچه فعالیت این انجمنها محدود به دریافت سپرده از مصرفکنندگان و ارائه وامهای مسکن میشد، اما در حال حاضر این انجمنها مجاز به ارائه طیف گستردهای از محصولات و خدمات مالی هستند.

اما نکته مهمی که درباره انجمنهای پسانداز فدرال وجود دارد این است که این انجمنها را نباید با بانکهای ملی اشتباه گرفت، بانکهایی که تحت نظارت اداره حسابرسی ارز قرار دارند. هرچند در حال حاضر و با توجه به گسترش فعالیتهای انجمنهای پسانداز فدرال و ارائه انواع سرویسهای بانکی سنتی توسط آنها، تفاوتهای موجود میان این دو بخش کمرنگتر شده است، ولی با این حال همچنان تمایزهایی میان بانکهای ملی و انجمنهای پسانداز فدرال وجود دارد.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

Pet Banks

بانکهای اهلی یا Pet Banks به بانکهایی اطلاق میشد که توسط وزارت خزانهداری ایالات متحده برای دریافت مازاد بودجه خزانهداری در سال ۱۸۳۳ انتخاب میشدند. این انتخاب زمانی صورت گرفت که رئیسجمهور اندرو جکسون صدور مجوز برای دومین بانک ایالات متحده را که چهار سال قبل از آن توسط هنری کلی درخواست شده بود، رد کرد.

[/mks_pullquote]

بانک پسانداز

بانک پسانداز یک موسسه مالی است که هدف اصلی آن پذیرش سپردههای پسانداز و پرداخت بهرهوری آن سپردههاست. این بانکها ابتدا در اروپا و در قرن هجدهم و با هدف ارائه دسترسی به محصولات پسانداز برای تمامی سطوح جامعه ایجاد شد و برای قشر کمدرآمد انگیزهای برای پسانداز پول و دسترسی به خدمات بانکی فراهم میکرد.

این بانکها توسط دولتها و گروههای اجتماعی یا سازمانهایی مانند اتحادیههای اعتباری تاسیس شدند، اما ساختار و قوانین آنها در قرن بیستم و در کشورهای مختلف بسیار متفاوت بود. در واقع ظهور بانکداری اینترنتی در اواخر قرن بیستم دوران جدیدی را در بانکهای پسانداز ایجاد کرد و بانکهای پسانداز آنلاین سود بهمراتب بالاتری به مشتریانی که صرفا به اینترنت دسترسی داشتند ارائه میداد.

اولین بانک پسانداز در ایالات متحده، موسسه پسانداز شهر بوستون بود که ۱۳ دسامبر سال ۱۸۱۶ تاسیس شد. در همان سال هم صندوق پسانداز فیلادلفیا فعالیتش را آغاز کرد، اما تا سال ۱۸۱۹ به ثبت نرسید. بانکهای پسانداز در ایالات متحده شامل انجمنهای وام و پسانداز، بانکهای پسانداز فدرال و بانکهای پسانداز مشترک میشود.

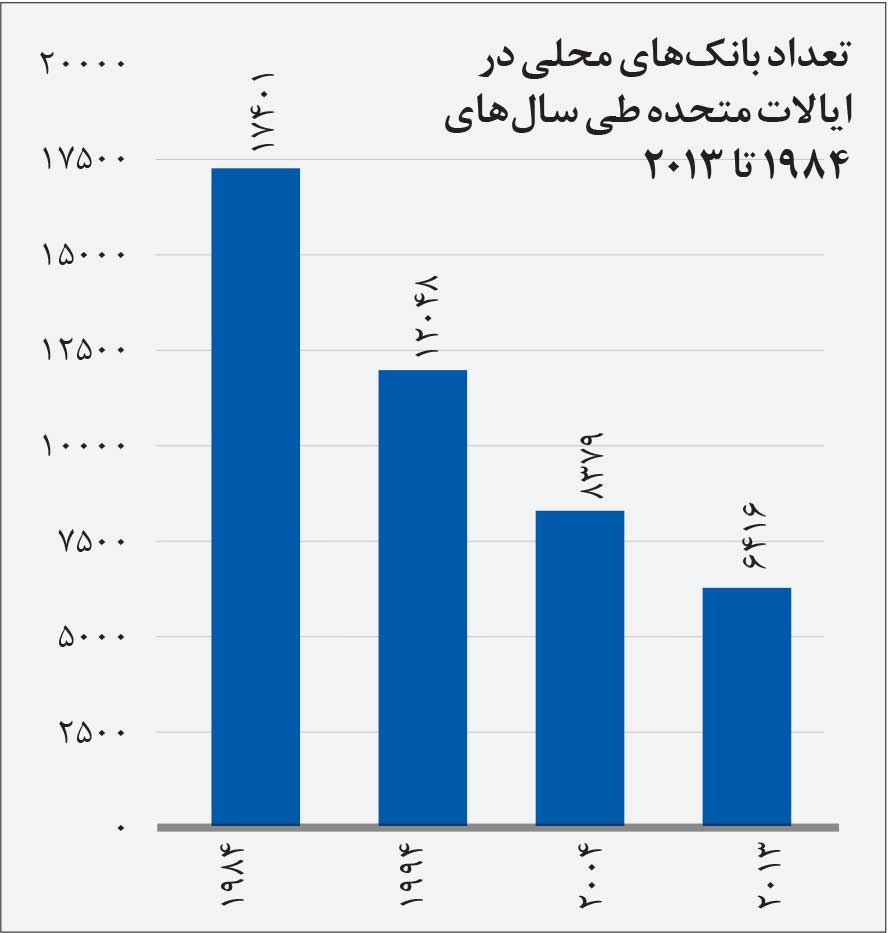

بانکهای محلی

بانکهای محلی شامل موسسات سپردهگذاری هستند که معمولا بهصورت محلی هم اداره میشوند. در واقع این بانکهای محلی تمرکزشان را روی نیازهای کسبوکارها و خانوادهها قرار دادند. تصمیمگیریهای مرتبط با اعطای وام توسط افرادی انجام میشود که نیازهای محلی، خانوادهها، کسبوکارها و کشاورزان را درک میکنند و کارکنان این بانکهای محلی هم معمولا در همان بخشهایی اقامت دارند که سرویس میدهند.

در ایالات متحده تعریف مشخص و روشنی از بانکهای محلی وجود ندارد و معمولا برای شرکتهایی با اندازههای کمتر از یک میلیارد دلار تا کمتر از ۱۰ میلیارد دلار به کار گرفته میشود. طی سالهای ۱۹۸۵ تا ۲۰۰۴، این نوع از بانکها تقریبا ۹۴ درصد از تمام بانکهای ایالات متحده را تشکیل میدادند، اما نسبت کل سپردههایی که این بانکهای محلی در اختیار داشتند از ۸۹/۲۵ درصد در سال ۱۹۸۵ به ۵۵/۱۳ درصد در سال ۲۰۰۳ کاهش پیدا کرد.

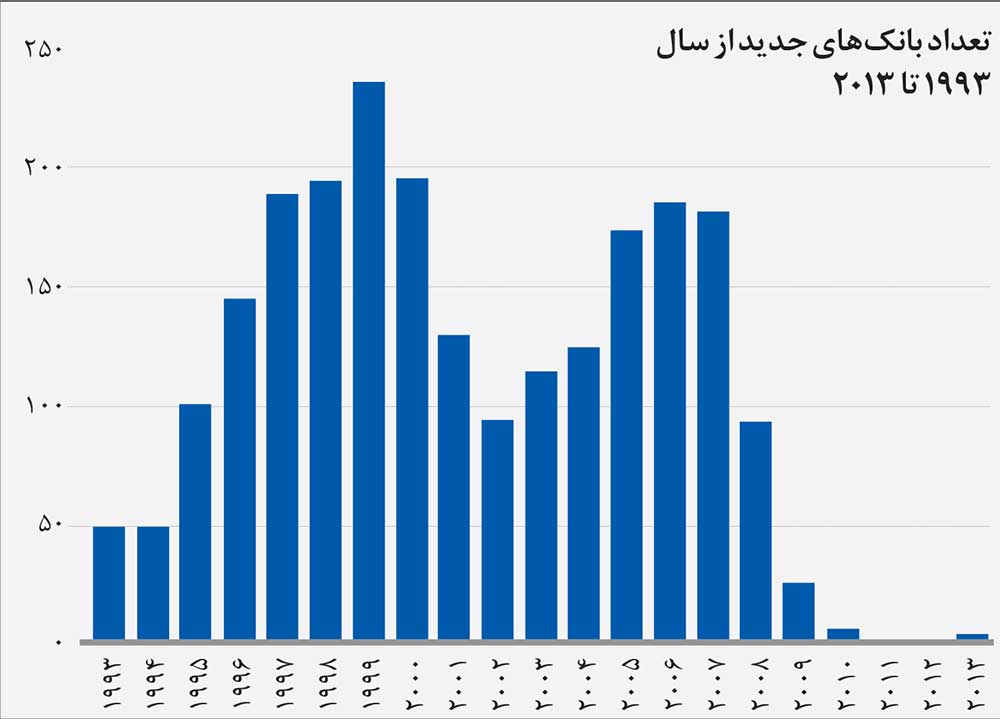

برخی معتقدند که تعداد این بانکهای محلی طی سالهای گذشته کاهش چشمگیری داشته است و بخشی از این کاهش ناشی از این واقعیت است که تقریبا هیچ بانک جدیدی از سال ۲۰۰۹ ایجاد نشده است. بین سالهای ۲۰۰۴ تا ۲۰۰۸، بهطور متوسط حدود ۳۰۰ بانک محلی هر ساله ناپدید شد که بیشتر این ناپدید شدنها بهخاطر اقدامات یکپارچهسازی بود که در این سالها انجام شد. اما زیانهای ناشی از این ناپدید شدنها با ایجاد بهطور میانگین ۱۴۶ بانک جدید جبران شد. طی سالهای ۲۰۰۹ تا ۲۰۱۳، باز هم شاهد کاهش تعداد بانکهای محلی بودیم، اما در عوض تنها شش بانک جدید در این مدت پدیدار شدند.

بانکهای منطقهای

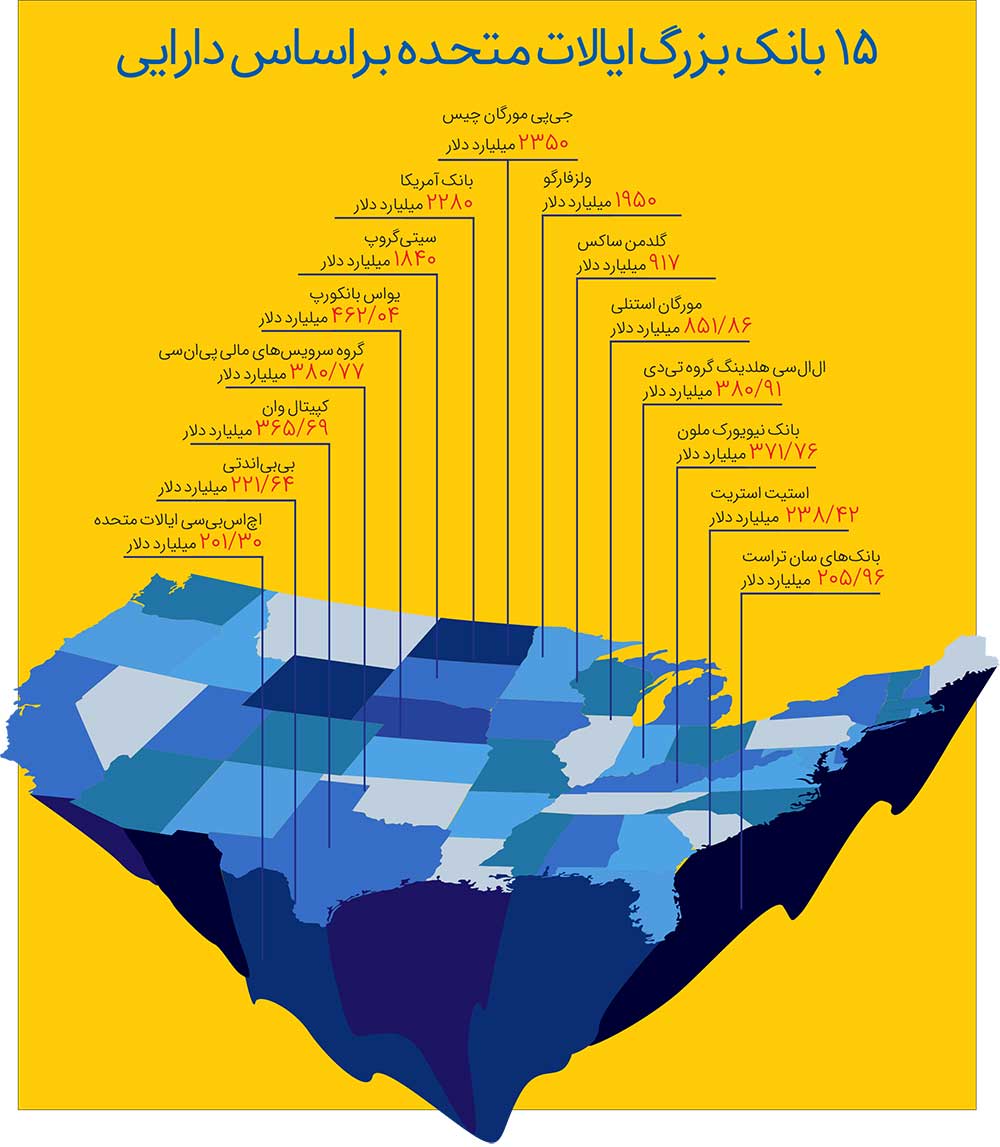

بانکهای منطقهای یک موسسه سپردهگذاری مانند بانک یا اتحادیههای اعتباری هستند که البته بزرگتر از بانکهای محلی بهحساب میآیند. بانک منطقهای، بانکی است که در منطقهای از کشور مانند یک ایالت یا گروهی از ایالتها فعالیت میکند. همچنان تعریف دقیقی از بانکهای منطقهای وجود ندارد و این بانکها هم، البته با یکسری محدودیتها، خدمات مشابه بانکهای بزرگ را ارائه میدهند، مانند سپردهگذاری، ارائه وام، اجارهنامه، وام مسکن، کارتهای اعتباری، شبکههای خودپرداز، کارگزاری اوراق بهادار، بانکداری سرمایهگذاری، فروش بیمه و صندوقهای سرمایهگذاری و صندوق بازنشستگی.

بانک دولتی

بهطور کلی بانکهای دولتی یک موسسه مالی است که توسط دولت اداره میشود و با بانک رزرو تفاوت دارد و لزوما سیاستهای پولی را کنترل نمیکند؛ بلکه معمولا خدمات خردهفروشی و تجاری ارائه میدهد. معمولا یک بانک دولتی که به مدت پنج سال یا کمتر مشغول به فعالیت است را بانک دو نوو (de novo) میگویند.

در ایالات متحده اصطلاح بانک دولتی با بانک پسانداز دولتی در برابر بانک ملی یا بانک پسانداز فدرال قرار دارد. بانکهای ملی و موسسههای پسانداز توسط دفتر حسابرس ارزی کنترل میشود و بانکهای دولتی توسط یک آژانس دولتی که معمولا به اسم دپارتمان موسسات مالی شناخته میشود و در ایالتی که مستقر هستند، مدیریت میشوند.

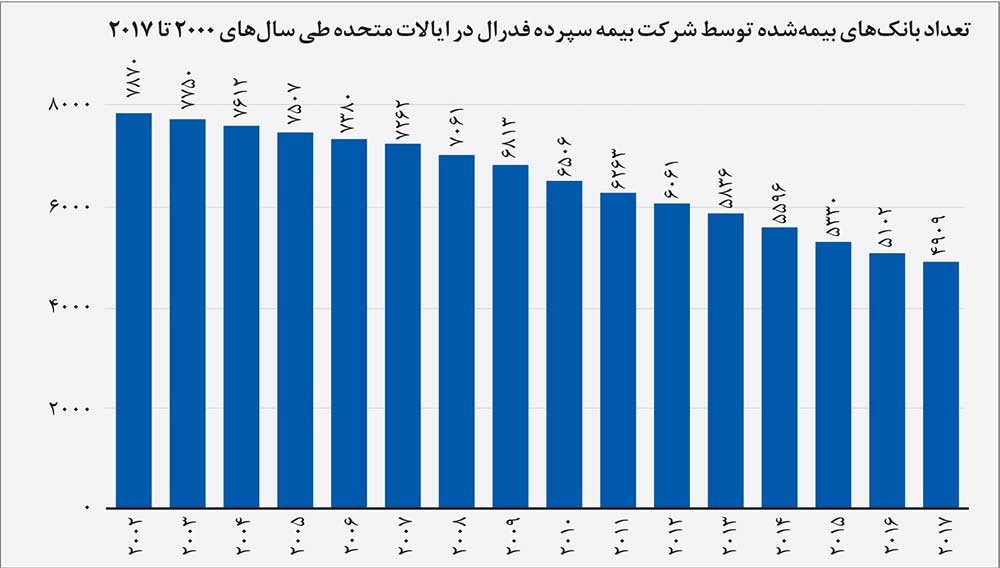

کاهش تعداد بانکها از زمان رکود اقتصادی

بحران مالی سال ۲۰۰۸-۲۰۰۷ شوک بزرگی به بخش بانکی ایالات متحده وارد کرد. از سال ۲۰۰۷ تا ۲۰۱۳، تعداد بانکهای مستقل تجاری تا ۱۴ درصد کاهش پیدا کرد که بخش اعظم آن مربوط به بانکهای محلی است. در حالی که دلیل این روند نزولی بیشتر به خاطر ورشکستی بانکها بود، اما کاهش چشمگیر ورود بانکهای جدید را هم نمیتوان نادیده گرفت. میزان تشکیل بانکهای جدید در سال ۱۹۹۰ بهطور میانگین ۱۰۰ بانک در سال بود که در سال ۲۰۱۰ این رقم به سه عدد در سال کاهش پیدا کرد.

[mks_pullquote align=”left” width=”740″ size=”18″ bg_color=”#444444″ txt_color=”#ffffff”]

رکود بزرگ مالی

رکود بزرگ به دورهای از رکود کلی اقتصادی در بازارهای جهانی در اواخر سالهای دهه ۲۰۰۰ و اوایل دهه ۲۰۱۰ گفته میشود. مقیاس و زمان رکود اقتصادی در این دوره، از کشور به کشور متغیر است. بر پایه اعلام صندوق بینالمللی پول، از نظر تاثیر کلی رکود، رکود این دوره، بهعنوان بدترین رکود جهانی از دهه ۱۹۳۰ به بعد شناخته میشود. علل اصلی رکود اقتصادی این دوره، عمدتا به شرایط بحرانی در اقتصاد ایالات متحده و بحران بازار املاک و مستغلات در این کشور برمیگردد.

[/mks_pullquote]

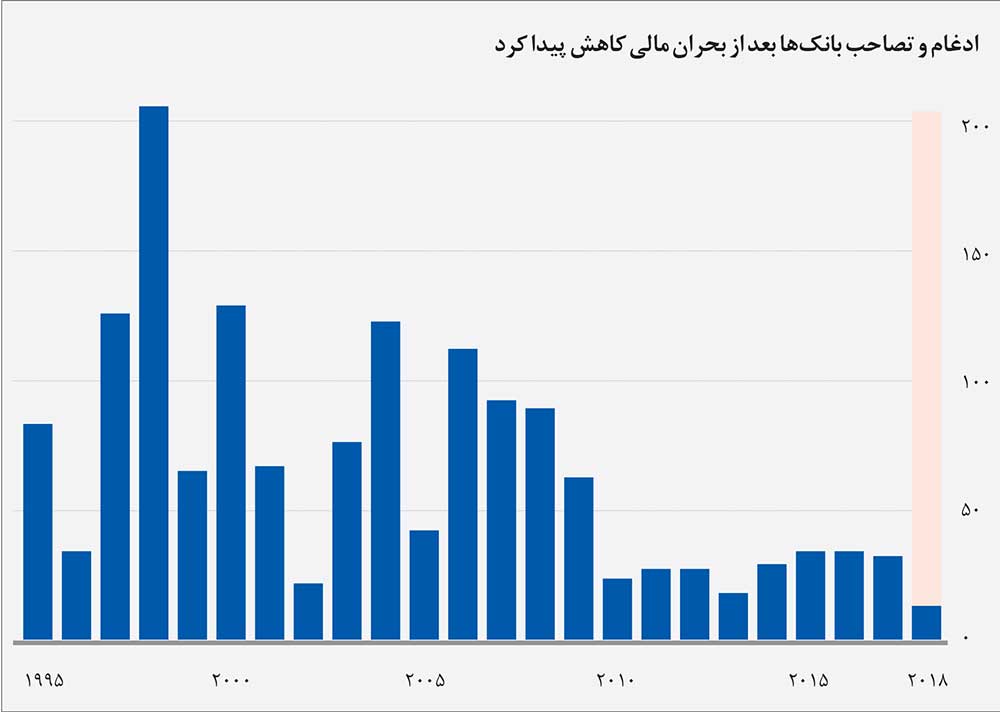

هرچند باید گفت این کاهش بیشتر گریبانگیر بانکهایی با دارایی کمتر از یک میلیارد دلار شده است و از طرف دیگر تعداد بانکهای بزرگ در این دوره افزایش یافته است. علاوه بر دلایل گفتهشده، افزایش میزان ادغام بانکها هم از دیگر عواملی است که در این اتفاق دخیل بوده است. در دوره بحران مالی ادغام بانکها بهشدت تقلیل پیدا کرد اما بلافاصله پس از آن دوباره مسیر صعودی خودش را در پیش گرفت. از سال ۲۰۱۱ ادغام بانکها موجب تحکیم صنعت شد.

اما اکنون نشانههای بارزی از تغییر نگرش وجود دارد. سال گذشته هم بانک مرکزی آمریکا با برداشتن آستانه اندازه ادغام بانکها، انجام این فرایند را بسیار سادهتر کرد. تحقیقات و گزارشهای شرکت بیمه سپردهگذاری فدرال هم نشان میدهد که حدود ۶۵ درصد تمام بانکهای محلی که بین سالها ۲۰۰۳ تا ۲۰۱۵ بسته شدند، توسط دیگر بانکهای محلی خریداری شدند و حتی این روزها اتحادیههای اعتباری هم وارد بازی خریداری بانکهای محلی شدند، بهویژه در بازار بانکهای محلی با داراییهای زیر یکصد میلیون دلار.

خریداری بانک پسانداز گریفت توسط اتحادیه اعتباری یونایتد فدرال در سال ۲۰۱۱ نمایانگر نخستین باری بود که یک اتحادیه اعتباری فدرال یک بانک را میخرد یا با آن ادغام میشود.

به هر حال آمار و ارقام نشان میدهد که تعداد بانکها و موسسات اعتباری از سال ۱۹۸۴ تا به حال بهطور ثابتی کاهش یافته است و اکوسیستم موسسات مالی در ایالات متحده طی ۱۰ سال آینده تغییرات قابل توجهتری خواهد داشت؛ بهطوری که به احتمال فراوان تا سال ۲۰۳۰ تعداد موسسات مالی به زیر سه هزار موسسه خواهد رسید.

تاریخچهای از وضعیت ارز در ایالات متحده

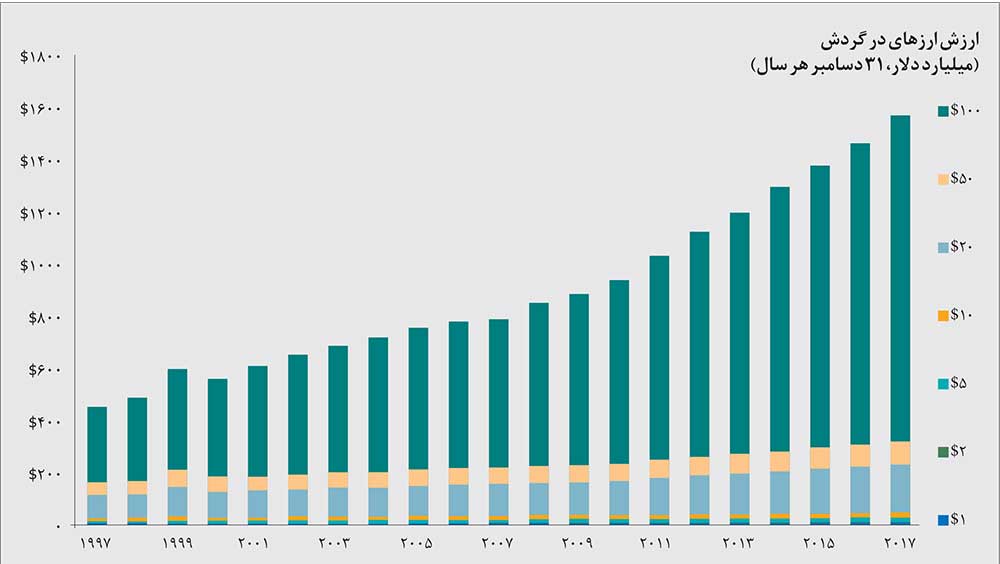

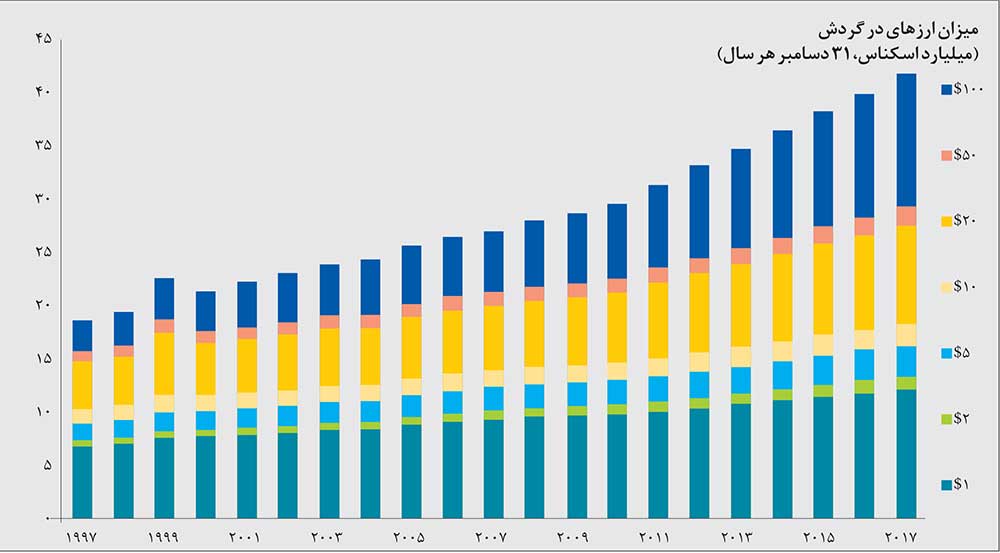

به گفته فدرال رزرو، در تاریخ ۲۷ ژوئن ۲۰۱۸، تقریبا حدود ۶۷/۱ هزار میلیارد دلار ارز در گردش در ایالات متحده به ثبت رسیده است.

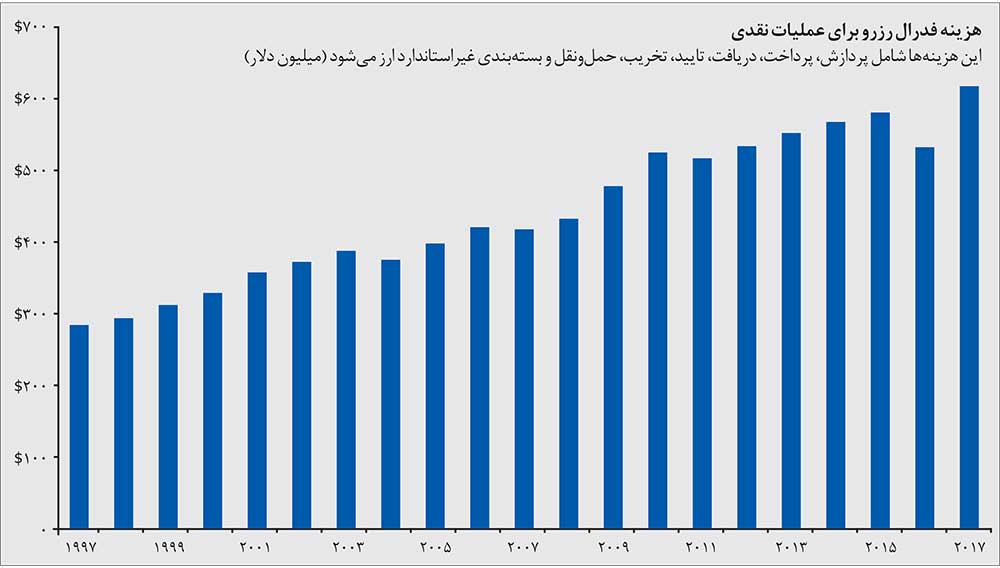

هزینه فدرال رزرو برای عملیات نقدی

میگویند حال دلار این روزها خوب نیست و نگرانیهایی بابت آن وجود دارد که نکند کشورها برای انجام مبادلات و تجارتهایشان بیشتر به سمت دیگر همتایان دلار روی آورند. اما زمانی وضعیت خطرناک میشود که برخی شرایط در کنار هم قرار بگیرند.

برای مثال اینکه یک ضعف اساسی و اصولی وجود داشته باشد که اتفاقا در سال ۲۰۱۷ اینطور بوده است و با وجود افزایش ۲۵ درصدی دلار در سال ۲۰۱۴، وضعیت چندان رضایتبخشی وجود ندارد و حتی بین سالهای ۲۰۰۲ تا ۲۰۱۴ کاهش ۷/۵۴ درصدی نسبت به یورو داشته است.

همچنین اگر قرار باشد سقوط و افولی در دلار دیده شود، باید ارز جایگزینی برای تمام افراد وجود داشته باشد. قدرت دلار در واقع به این دلیل است که از این ارز بهعنوان ارز ذخیره جهانی استفاده میشود. دلار در سال ۱۹۷۳، هنگامی که رئیسجمهور نیکسون استاندارد طلا را رها کرد، بهعنوان ارز ذخیره استفاده شد و برای انجام ۴۳ درصد از تمام معاملات بینالمللی مورد استفاده قرار میگیرد. این بدان معناست که بانکهای مرکزی باید دلار را در بخش ذخایر خودشان برای رسیدگی به انجام این معاملات نگه دارند. در نتیجه ۶۱ درصد از ذخایر ارزهای خارجی بهصورت دلار نگهداری میشود.

بعد از دلار، یورو بیشترین محبوبیت را دارد، اما کمتر از ۳۰ درصد از ذخایر بانک مرکزی را تشکیل میدهد و کشورهایی مانند چین به دنبال این هستند تا ارزهای دیگری را جایگزین دلار کنند. با تمام این تفاسیر بعید به نظر میرسد که فروپاشی دلار در سال ۲۰۱۸ اتفاق بیفتد و این ارز همچنان به کاهش تدریجی خودش ادامه خواهد داد.

چقدر این مطلب خوب بود.ممنون