پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

با بالا رفتن محبوبیت شرکتهای ارائهدهنده فناوریهای مالی نوین در سطح جهان، این روزها اخبار گوناگون و گستردهای در مورد ورود بانکهای فینتکی به عرصه رقابت به گوش میرسد. با توجه به تصویب برنامههای ارائه شده از سوی استارتآپهای فینتک توسط قانونگذاران و قرارگیری این برنامهها در منشورهای ملی بانکی در کشورها، عرصه رقابت برای سیستمهای بانکی سنتی تنگتر نیز میشود.

بدیهی است که اخباری این چنین برای بانکهای سنتی بد و نگران کننده است. اما برای کاربران و مشتریان این بانکها در سراسر جهان، وقتی پای ارائه خدمات بهتر و با کیفیتتر در کنار هزینههای پایینتر به میان میآید، بردی قطعی خواهد بود.

فعالیت بانکهای فینتکی نوظهوری نظیر سیمپل (Simple)، چایم (Chime)، وارو (Varo) و موون (Moven) با ارائه خدمات بانکی آنلاینی همچون قابلیت بررسی حسابهای کاربری، حفاظت اوراق قرضه، حسابهای پس انداز و سپردههای مستقیم، حاکی از هجوم بانکهای فینتکی به بازار است.

گفتنی است که شرکتهای نامآور عرصه فناوریهای مالی نظیر سوشل فایننس (Social Finance)، ولثفرانت (Wealthfront) و پیپال (PayPal) نیز نسبت به ورود به این حوزه تمایل زیادی نشان میدهند.

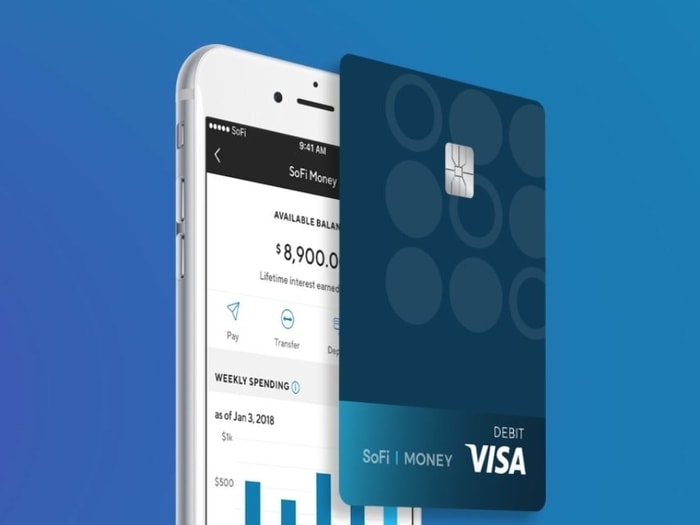

سوفای (SoFi) و استش (Stash) برای مدیریت حسابهای بانکی آمادهاند

شرکت ارائه دهنده فرایندهای مالی اجتماعی یا به عبارت بهتر سوفای، بهترین مثال برای شروع بحث در این حوزه است. در وبسایت این شرکت فینتکی، خدمات ممتازی را میتوان مشاهده کرد که مدیریت وامهای دانشآموزی، وامهای شخصی، وام خرید منزل، مدیریت ثروت و سوفای مانی (SoFi Money) از جمله آنها هستند.

سوفای مانی، قابلیت بانکی جدیدی است که به گفته شرکت طی چند ماه آینده به کاربران عرضه خواهد شد و در هر حال حاضر در لیست انتظار قرار دارد. خدمتی نوین که با ادغام قابلیتهای حسابهای جاری و سپردهگذاری در یک حساب سپرده مشمول کارمزد، با درصد سود سالانه (Annual percentage yield) حدود ۱ درصد، به کاربران عرضه خواهد شد. گفتنی است که با راهاندازی این سیستم انجام شش عملیات در ماه با استفاده از دستگاههای خودپرداز، بدون کارمزد صورت میگیرد.

ضمن اینکه قابلیتهای دیگری نظیر دسترسی رایگان به مشاورههای حرفهای شغلی، تخفیف ۰.۱۲۵ درصدی محصولات و وامهای سوفای برای کاربران، یا تعامل با سایر کاربران و استفاده از مزیتهای اجتماعی سیستم نظیر دریافت مشاورههای مالی و غیره نیز در این وبسایت سوفای قابل ارائه است.

خدمات جدیدی از این دست که اخیرا به سیستمهای بانکداری فینتکی افزوده شدهاند، وجه تمایز این سیستمها با بانکهای سنتی هستند و مزایایی را در اختیار کاربران قرار میدهند که قبلا در تعامل با بانکهای سنتی ممکن نبوده است.

عاملی که میتواند دلیل فاصله گرفتن کاربران از سیستمهای بانکی سنتی و استقبال گرم آنها از بانکهای فینتکی نوظهور باشد.

شرکت فینتکی استش نیز به پشتوانه برنامه سرمایهگذاری موبایلی محبوب خود، چشماندازی روشن از عرصه فعالیت بانکهای فینتکی است. شرکتی که به کاربران خود این امکان را میدهد تا در لیست انتظار (Waitlist) نامنویسی کرده و از خدمات بانکی آنلاین آن بهرهمند شوند. همانند سوفای، حساب کاربری استش نیز هیچگونه کارمزدی ندارد و بدون نیاز به حداقل موجودی، قابلیت دسترسی کاربران به بیش از ۱۹،۰۰۰ دستگاه خودپرداز و انجام عملیات بانکی فاقد کارمزد را نیز میسر میسازد.

استش، یک گام فراتر گذاشته است و سیستم هدایت مالی مدرنی را برای هزینههای روزانه کاربران عرضه میکند که میتواند تصمیمات آنها در مورد هزینههای روزمره و خریدهایشان را به نحوی هوشمندانهتر و کارآمدتر مدیریت کند. استفاده از این سیستم امکان صرفهجویی نقدی حدود ۱۰ درصدی برای بیش از ۱۰،۰۰۰ مرکز تجاری در سراسر کشور را به دنبال داشته است که نتیجهای موفقیت آمیز برای استش و بانکهای فینتکی همنوع آن به شمار میرود.

در ضمن، طبق گزارش بلومبرگ در ماه ژوئن سال جاری، مشاور ربوتیک ولثفرانت نیز چشماندازی دیگر از حوزه بانکداری فینتکی است. گزارشی که طی نظرسنجی در مورد میزان استقبال از حسابهای سرمایهگذاری مشابه سپردههای بانکی با سپرده مستقیم و قابلیت انتقال وجه از طریق مشاوران روبوتیک بین حسابهای مختلف ارائه شده است.

آیا پیپال و آمازون به معنای واقعی کلمه ساختار شکن هستند؟

به هرحال، شرکتهایی همچون آمازون و پیپال را میتوان به معنای واقعی کلمه ساختارشکن دانست. شرکتهایی که سینه سپر کردهاند برای نبردی سخت با سیستمهای بانکی سنتی و جذب کاربران این سیستمها.این شرکتها با ارائه خدماتی درخور برای مشتریان جهانی خود، باعث کمرنگتر شدن هرچه بیشتر بانکهای سنتی میشوند.

بر اساس گزارشی که وال استریت ژورنال (Wall Street Journal) در بهار گذشته منتشر ساخته است، پیپال شروع به ارائه برخی خدمات به گروهی از کاربران شده که شامل ارائهی بیمه از شرکت بیمه سپرده فدرال (FDI)، کارت بدهی قابل استفاده در سیستمهای خودپرداز، تائید اعتبار تصویری چک و خدمات سپردهگذاری مستقیم میشود.

هیچگونه سودی به سپردههای این نسل از حسابها تعلق نمیگیرد و پیپال در صورت استفاده از خودپردازهایی به غیر از ۲۵،۰۰۰ خودپرداز موجود در شبکه، کارمزد آن را شارژ میکند. کسانیکه به دنبال سپردهگذاریهای کلان در حسابهای سپرده خود هستند، کاربران ایدهآلی برای این سیستم نیستند. اما برای کاربرانی که تحت پوشش سیستمهای بانکی رایج نیستند یا دارای حسابهای سپردهگذاری با مبالغ اندک هستند، استفاده از این سیستم و خدمات نوین آن میتواند تعیین کننده باشد. در این سیستم هیچ کارمزد ماهانهای وجود ندارد و مشتریان نیاز به داشتن حداقل موجودی در حساب خود نیز ندارند.

پس از پیپال عملکرد ساختارشکنانه آمازون بحثهای فراوانی به دنبال داشته و میتواند برای بانکهای سنتی فعلی نگران کننده باشد. این غول خردهفروشی، عملکردی خارقالعاده در ورود به بازارهای جهانی، ساختارشکنی در آنها و چه بسا مالکیت آنها دارد.

بر اساس گزارش وال استریت ژورنال در ماه مارس سال جاری، آمازون تعاملاتی با بانکهای بزرگ جهانی برای ارائه حساب کاربری به مشتریان خود داشته است. یکی از مهمترین اهداف این حرکت، ارائه خدمات به مشتریان جوان و کم سن و سالی است که تحت پوشش بانکهای سنتی ملی نیستند و به عبارت دیگر فاقد حسابهای شخصی بانکیاند.

البته، بهعنوان تسکینی برای بانکهای سنتی بزرگ و کاستن از حجم بالای فشارهای تحمیلی به این سیستمها طی سالهای اخیر، باید اذعان کرد که آمازون قصد ندارد بهعنوان یک سیستم بانکی رو در روی بانکهای سنتی قرار گیرد؛ بلکه بهعنوان صرفا یک شریک با آنها همکاری خواهد کرد.

منبع: Forbes