پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

چرا غولهای فناوری هنوز به بانکها اتکا میکنند؟

هفتهنامه تجارت فردا شماره ۳۴۰ / همایش سالانه وب (Web) در لیسبون منبعی بزرگ برای فعالان است. در ماه نوامبر ۷۰ هزار فعال عرصه فناوری به مدت سه روز در مکانی به بزرگی یک شهر کوچک گردهم میآیند. بزرگانی مانند رئیس ویکیپدیا یا رئیس هیاتمدیره هوآوی بر صحنه اصلی گام میگذارند.

در سایر نقاط مردم برای جینهای چاپ سهبعدی صف میکشند یا شاهد پیروزی و پیدایش بنگاههای نوپا در عرصه رقابت شدید هستند. اعضای پنلها به گوی کریستال زل میزنند و آیندهای بدون پول نقد را پیشبینی میکنند. یکی از شرکتهای بزرگ کارت اعتباری شیرینیهای ماکارون به رنگ شرکت را در ظرفهای پذیرایی قرار میدهد. با این حال شور و هیجان موجود حالت عصبی فزاینده شرکتکنندگان را پنهان میسازد. پس از سالها ترس و بیجراتی اکنون فناوری بزرگ که میلیاردها کاربر و انبار بزرگی از تسلیحات دارد سرانجام تصمیم گرفت مرزها را بشکند.

هر کدام از اعضای موسوم به گافا (GAFA) یعنی گوگل، آمازون، فیسبوک و اپل حرکات خود را آغاز کردهاند. در ماه ژوئن آمازون یک کارت اعتباری برای خریدارانی صادر کرد که به خدمات بانکی دسترسی ندارند؛ در ماه آگوست اپل کارت اعتباری خودش را معرفی کرد؛ در ۱۲ نوامبر فیسبوک از سیستم پرداخت جدیدی رونمایی کرد؛ هرچند رمزینه آن به نام لیبرا بسیاری از حامیانش را از دست داد و تحت نظارت شدید قرار گرفت. روز پس از آن، گوگل اعلام کرد در سال ۲۰۲۰ خدمات حسابهای جاری ارائه خواهد داد.

آنتونی جنکینز (Jenkins) یکی از روسای سابق بانک بارکلیز که اکنون در بنگاه فناوری مالی 10X حضور دارد میگوید این اقدامات به صورت تکتک کوچک هستند اما روی همرفته شدت روندی را نشان میدهند که صنعت امور مالی را از نو شکل میدهد.

گافا از گذشته دور به امور مالی علاقهمند بود اما تا همین اواخر هر کدام از این شرکتها به سبک خود صرفاً بر پرداختها متمرکز بودند. اپلپی و گوگلپی کیفهای پول دیجیتال هستند. آنها یک نمونه دیجیتالی از کارتها را نگه میدارند اما تراکنشها را پردازش نمیکنند. هیچ کدام از آنها از تجار کارمزد نمیگیرند. آنها صرفاً همه چیز را در یک جا ذخیره میکنند و با پنهانسازی جزئیات مشخصات مشتریان ایمنی پرداختها را افزایش میدهند. گوگل دادههای تراکنش را گردآوری میکند اما اپل چنین کاری انجام نمیدهد. در غیر این صورت، نگه داشتن تلفن همراه بر روی یک دستگاه پایانه همانند استفاده از کارت بانکی خواهد بود.

فیسبوکپی جزئیات کارتها را در اپهای مختلف خود از جمله فیسبوک، مسنجر، اینستاگرام و واتساپ ذخیره میکند تا مشتریان مجبور نباشند هر دفعه آنها را وارد کنند. آمازون نیز همین رویه را در پیش گرفته است و فراتر از آن، جزئیات کارتها را برای وبسایتهای همکار نیز ذخیره میسازد. این بنگاه تنها بنگاهی است که پرداختها را پردازش میکند. کاری که دیگران آن را به بنگاههای متخصص واگذار کردهاند. وقتی خریدی از طریق آمازونپی انجام میگیرد از صادرکننده کارت سؤال میشود آیا موجودی آن کافی هست یا خیر. اگر پاسخ مثبت باشد فروشگاه کالا را ارسال میکند (پولها معمولاً در انتهای روز انتقال مییابند).

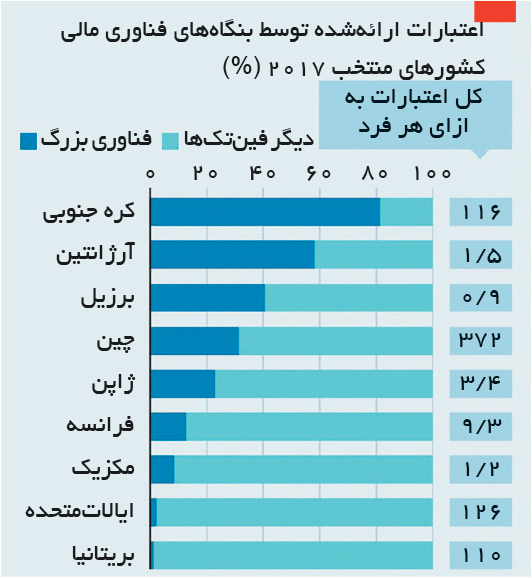

افراد چقدر از خدمات کارتهای اعتباری استفاده میکنند؟

موفقیت محدود چیزی است که همه این بنگاهها در آن اشتراک دارند. گوگلپی پس از هشت سال فعالیت فقط ۱۲ میلیون کاربر در آمریکا دارد، در حالی که آمریکا بازاری متشکل از ۱۳ میلیون خانوار است. فقط ۱۴ درصد از خانوارهای دارای کارت اعتباری در آمریکا حداقل دو بار در ماه از پیپل استفاده میکنند. بنگاه دادهپردازی سکندمژر (Second Measure) اعلام کرد در ماه اکتبر تعداد مشتریانی که از آمازونپی استفاده کردند فقط پنج درصد کسانی بودند که به پیپل روی آوردند.

در جبهه مخالف آنها، رشد انفجارگونه دو ابراپلیکیشن چینی یعنی ویچت و علیپی را شاهد هستیم. این اپها به خریداران امکان میدهند صرفاً با اسکن کردن یک کد کیوآر پول هر چیز، از چای تا تاکسی را بپردازند. این اپها که در سال ۲۰۱۳ راهاندازی شدند هر کدام بیش از یک میلیارد کاربر دارند. آنها تراکنشهایی با ارزش یکسوم از هزینههای مصرفی در چین را پردازش میکنند و اکنون خود به وامدهندگانی بزرگ تبدیل شدهاند. اما چنین مقایسهای منصفانه نیست. به گفته هارون کلین از اندیشکده بروکینز جهان ثروتمند از قبل یک نظام مناسب کارت اعتباری داشت که باعث میشد انگیزه برای نوآوری کمتر شود، اما فقدان روشهای کنونی پرداخت دیجیتال در چین و مقررات آسانتر باعث شد این کشور جهشی بزرگ داشته باشد. همچنین تشریفات اداری در حوزه مالی در غرب بسیار زیاد و سختگیرانه هستند. به عنوان مثال تازهواردان متقاضی فعالیت در امر پرداخت در سراسر آمریکا مجبورند از تکتک ایالتها مجوز بگیرند.

این وضعیت باعث میشود حرکت گافا به سمت بانکداری خرد گیجکننده باشد. از زمان بحران مالی، ارائه خدمات اعتباری یکی از حوزههای دارای بیشترین نظارت و مقررات است. این امر بازدهی سرمایه و سودآوری را دشوار میسازد. سانکار کریشمان از موسسه مشاورتی کپجمینی (Capgemini) میگوید ارزش بانکهای غربی فقط کسری از ارزش بنگاههای فناوری است. اما چرا فناوری بزرگ میخواهد بانک شود؟ پاسخ دو جنبه دارد. شاید غولهای فناوری هنوز دقیقاً نمیدانند چه میخواهند. سیلیکونولی علاقهمند است بر موارد مختلف شرطبندی کند و سپس ببیند کدامیک جواب میدهد. همچنین آنها احتمالاً نمیخواهند واقعاً بانک باشند.

از سوی دیگر، بانک یک ترازنامه است. یک کارخانه که سرمایه را به محصولات مالی از قبیل وام تجاری و مسکونی تبدیل میکند و یک تیم فروش برای آن دارد. این فعالیتها به شدت تحت مقررات هستند و فناوری بزرگ به آن علاقهای ندارد. به همین دلیل غولهای فناوری برای انجام وظایف دشوار به بانکها اتکا میکنند. گلدمن ساکس کارتهای اپل و بانکهای چیس، سینکرونی و آمریکناکسپرس کارتهای آمازون را صادر میکنند. در عوض، غولهای فناوری به توزیع علاقهمندند. سامانههای هوشمندتر آنها و عدم نیاز به شعبه باید آنها را قادر سازد هزینهها را کاهش دهند. از آن مهمتر، فروش محصولات بانکی باید باعث شود افراد بیشتر از سامانههای پرداخت آنها استفاده کنند. اپل و گوگل میخواهند کاری کنند که مردم در شب «گوشیهایشان را زیر بالش بگذارند». آمازون میخواهد پرداختها در داخل خود آن انجام شود تا کاربران هیچگاه اپ آن را ترک نکنند.

اما گافا بیش از هر چیز داده میخواهد. آنها هماکنون با بررسی الگوهای جستوجو و مکانهای کاربران میتوانند ترجیحات و علاقهمندیهای آنها را کشف کنند. اما الگوهای هزینهکرد و مخارج سودمندترند. از این الگوها میتوان برای ارزیابی عملکرد تبلیغات یا ارائه تخفیف بهره برد. یکی از سرمایهگذاران میگوید غولهای فناوری حتی میتوانند مشاوره مالی بدهند.

گزارشهای رویداد وبسامیت ۲۰۱۹ را میتوانید از طریق لینکهای زیر ببینید:

رسیدن به این نقطه به زمان نیاز دارد. حسابهای جاری خاصیت چسبندگی دارند. فقط هشت درصد از آمریکاییها هر سال بانک خود را تغییر میدهند. اما آنها باید گزینههای زیادی داشته باشند. مزایای رایگان و تجربه بهتر مشتری میتواند آنها را جذب کند به ویژه اگر آنها بدانند که بانک مسئول حوزههای کوچک حساس است. بانکها نیز حداقل در ابتدا از فناوری بزرگ استقبال میکنند. نیمی از هزینه عملیاتی یک بانک خرد معمولی در آمریکا برای توزیع صرف میشود. ایجاد ارتباط با یکی از بنگاههای گافا روشی زیرکانه برای جذب سپردههای جدید است که منبع ارزانی برای تأمین منابع به حساب میآید. اما وقتی فناوری بزرگ با مشتریان ارتباط برقرار کند قدرت بانکها کاهش مییابد. آنها ممکن است مجبور شوند دادههای بیشتری ارائه دهند و کارمزدها را پایین بیاورند.

در نهایت آنها ممکن است به شرکتهای خدماتی شبیه شوند که شبکههای مالی با حاشیه سود پایین فراهم میکنند. کاهش سود میتواند به موجی از ادغامها و تعطیلیها بینجامد. بنگاههای نوپای دیجیتال نیز آسیب میبینند به ویژه اگر فناوری بزرگ به محصولاتش از چند جهت یارانه بدهد. تاکنون در نظر مقرراتگذاران، تازهواردان به بخش خدمات مالی همانند یک کاتالیزور مطلوب برای نوآوریهایی هستند که بانکها نتوانستند آنها را سرعت دهند. اگر غولهای فناوری به عرصه وارد شوند این دیدگاه تغییر میکند. مارگارت وستاگر، کمیسیونر رقابت اتحادیه اروپا، در اجلاس وب گفت اگر بنگاههای فناوری آنقدر قدرتمند شوند که نتوان آنها را تحت نظارت و مقررات قرار داد دموکراسی آسیب میبیند. او به حضار در لیسبون گفت: «ما میتوانیم در پی دستیابی به قابلیتهای بالقوه باشیم، اما همزمان باید برای کنترل زوایای تاریک تلاش کنیم.»