پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

نئوبانکها و نسل دیجیتال / حرکت بانکداری بریتانیا به سمت حذف شعبه

[mks_highlight color=”#eeee22″] بانکهای سنتی بسیار هزینهبر هستند و نمیتوانند به عنوان یک مدل کسبوکار مدرن و کارآمد ظاهر شوند. در این میان نئوبانکهای بریتانیایی آمدهاند تا شعبههای فیزیکی را از صنعت بانکداری این کشور حذف کنند./ بخشی از پرونده «هجوم فناوری به بانکها»[/mks_highlight]

آن بودِن (Anne boden) حرفه بانکداری خود را در سال ۱۹۸۱ آغاز کرد و در سال ۲۰۱۲ مدیر ارشد عملیاتی بانکهای متحد ایرلندی (Allied Irish Banks) شد. بانکهای ایرلند اقتصاد این کشور را منفجر کرده و هر تکهای از آن را به جایی پرتاب کرده بودند، بودِن به اوضاع سروسامان داد و این تکههای پازل را دوباره در کنار هم قرار داد. او هم زمان با انجام این اقدامات، به فکر تغییر و اصلاح شعب بانکی در این کشور افتاد. درست است که در آن زمان، بانکداران با عواقب ناشی از بحران مالی جهانی درگیر بودند، ولی بخش گستردهای از بانکداری جهانی در حال تغییر و دگرگونی بود. وی در این مورد میگوید:

مردم زندگی خود را در گوشیهای همراه میگذرانند. آنها در شبکههای اجتماعی زندگی کرده و موسیقی خود را از اسپاتیفای خریداری میکنند، ولی خدمات مالی نتوانسته به خوبی خودش را در این دنیا مطرح کند.

بودِن در سال ۲۰۱۳ به قصد سفر و بازدید از نوآورانهترین بانکهای موجود در دنیا، از کار خود استعفا داد. اما به نظر میرسید که نوآورانهترین بانکها نیز به جای تغییر در مدل کسبوکار خود، به ارتقا سیستمهای کامپیوتری و تعطیل کردن شعبههای فیزیکی بسنده میکنند.

از نظر او بهترین راه عبارت بود از: شروع دوباره و ایجاد یک مدل کاملا جدید از بانکداری. در نهایت بودن تصمیم گرفت تا یک بانک دیجیتالی یا نئوبانک (neobank) را با برند استارلینگ در بریتانیا راهاندازی کند. از زمان صدور مجوز این بانک در سال ۲۰۱۶ تاکنون حدود ۵۲۰ هزار حساب شخصی در این بانک دیجیتالی افتتاح شده است.

استارلینگ یکی از چند نئوبانک مطرح در اروپا است که به بومیان دیجیتال امکان میدهد تا از طریق تلفن همراه، به انجام امور بانکی خود بپردازند. بریتانیا بیشترین تعداد نئوبانک را دارد. از سال ۲۰۰۵ به بعد حدود ۱۵ مجوز برای تاسیس و راهاندازی نئوبانک در این منطقه صادر شده است.

به گفته آلن مکینتایر که در شرکت مشاورهای اکسنچر فعالیت دارد، این بانکهای جدید یک سوم از رشد درآمد در بریتانیا را به خود اختصاص میدهند. همه این بانکها شاهد افزایش سریع سرمایه و رشد قابل توجه در تعداد مشتریان خود هستند.

براساس نتایج به دست آمده از یک نظرسنجی که توسط Finder (وبسایتی فعال در زمینه مقایسه وبسایتهای خرید) برگزار شد، حدود ۹ درصد از بزرگسالان و ۱۵ درصد از افراد ۱۸ تا ۲۳ ساله بریتانیایی دارای یک حساب نئوبانک هستند.

مونزو حدود ۱/۶ میلیون حساب را در بریتانیا افتتاح کرده که هر هفته ۳۰ هزاران حساب دیگر به آنها افزوده میشود. روولوت که کار خود را با مبادلات خارجی آغاز کرده و سپس یک پول الکترونیکی را نیز به خدمات خود اضافه کرد، در حال حاضر مجوز بانکی خود را در کشور لیتوانی اخذ کرده و به زودی قادر به حفاظت از سپردهها و ارائه خدمات اعتباری در منطقه یورو خواهد بود.

N26 (که نام خود را از تعداد مکعبهایی که مکعب روبیک را تشکیل میدهند گرفته است) در سال ۲۰۱۵ در کشورهای اتریش و آلمان آغاز به کار کرد. این بانک در حال حاضر در ۲۴ کشور اروپا فعالیت دارد. استارلینگ قصد دارد به سمت بانکداری به عنوان یک سرویس حرکت کند و با تبعیت از قوانین و مقررات موجود، امکان انجام اموری مانند پرداخت را برای کسبوکارها فراهم کند.

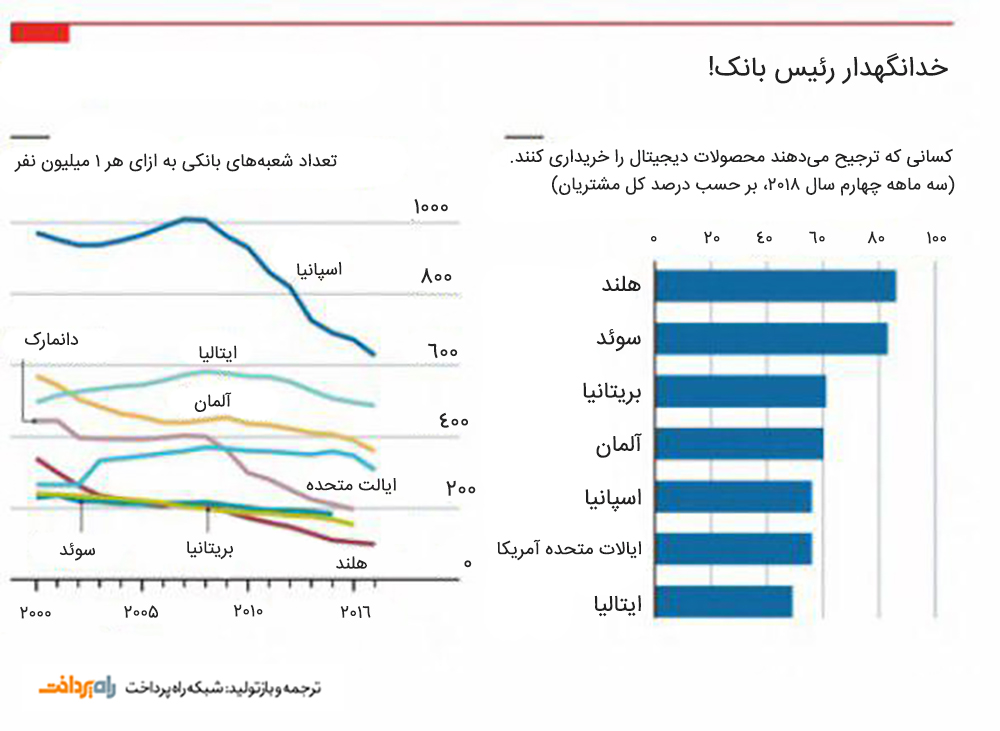

در بازارهای توسعه یافته، شعبههای فیزیکی در حال بسته شدند و مشتریان بیش از پیش به محصولات مالی دیجیتال علاقه نشان میدهند (به نمودار زیر توجه کنید). نئوبانکها در بریتانیا به شکل چشمگیری روند رو به رشدی داشتهاند. یکی از دلایل این رونق، آن بوده که بانکهای سنتی برتر این کشور، بیش از هر منطقه دیگر جهان تا مرز ورشکستگی پیش رفتهاند.

بحران اقتصادی و ناکارآمدی در فروش بیمهنامه در دهه ۱۹۹۰، از دلایل اصلی بدنامی و ورشکستگی بانکهای این کشور است. تاکنون، ۳۴ میلیارد پوند (۴۴ میلیارد دلار) از خسارات مشتریان به آنها پرداخت شده است.

دلیل دیگر موفقیت نئوبانکهای بریتانیایی استقبال اداره امور مالی (FCA) این کشور از تازهواردان است. این نهاد نه تنها به منظور حفظ یکپارچگی نظام مالی، بلکه در جهت افزایش فضای رقابتی، شرایط مناسبی را برای تازهواردانی چون نئوبانکها فراهم کرده است. کریس وولارد (Chris Woolard)، مدیر بخش استراتژی و رقابت اداره امور مالی بریتانیا در خصوص سیاستهای این نهاد میگوید:

اداره امور مالی بریتانیا در تنظیم قوانین رگولاتوری، ریسک وقوع حوادث منفی را در نظر نمیگیرد، بلکه فراهم کردن شرایط برای بهرهمندی از اتقافات مثبت را خطمشی خود قرار میدهد.

رویکرد ویژه بریتانیا در نوآوریهای مالی، به فینتکها کمک میکند تا به تدریج در مسیر تبدیل شدن به یک بانک گام بردارند. طی تحقیقاتی که در سال ۲۰۱۶ در زمینه بازار بانکداری خرد، لزوم ایجاد یک فضای رقابتی، بیش از پیش احساس شد و «بانکداری باز» بر اساس همین امر تبیین شد. در این قانون، که با عنوان «تجدیدنظری بر رهنمودهای خدمات پرداخت» معرفی شد، بر استقبال از فینتکها تاکید شده است.

قوانین بانکداری باز در سراسر اروپا مورد اجرا قرار میگیرد و بانکها را ملزم میکند تا امکان دسترسی مستقیم به اطلاعات حساب مشتریان، با اجازه شخص صاحب حساب را برای اشخاص ثالث فراهم کنند. هدف از این کار، تشویق استارتآپهایی است که در حوزههای خدمات پرداخت، تجمیع حساب و حوزههای مشابه دیگر فعالیت دارند.

از سال ۲۰۱۶ اداره امور مالی بریتانیا اقدام به اجرای یک سندباکس برای نوآوریهای مالی کرده است. بر این اساس حدود ۲۵ شرکت دو بار در طول یک سال، قادر هستند مشتریانی را برای استفاده از یک محصول و یا رویکرد عملیاتی جدید ثبتنام کنند.

در این میان اداره امور مالی بریتانیا ضمانت میکند که در صورت بروز هرگونه خطا و اشتباهی، مشتریان چیزی را از دست نخواهند داد. شرکتها نیز باید تمامی اقدامات حفاظتی رایج در خصوص پولشویی، تقلب و غیره را رعایت کنند. این شرکتها تا جایی که قواعد قانونی اجازه دهد، مجاز به طرح نوآوریهای جدید هستند.

وولارد دنیای مالی را با آزمایشات دارویی مقایسه کرده و مواقعی را مثال میزند که یک داروی جدید برای یک بیماری مورد تست و آزمایش قرار میگیرد. در دنیای مالی نیز شرکتها باید از فرصتی باارزشی که سندباکس در اختیار آنها قرار میدهد، نهایت استفاده را برده و به سرمایهگذاران اثبات کنند که رویکرد جدید آنها به طور کامل از الزامات رگولاتورها پیروی میکند. وی در اینباره چنین میگوید: این رویکرد در سراسر جهان در حال گسترش است، بیش از ۱۲ رگولاتور در نقاط مختلف جهان در طی چند سال گذشته سندباکسهایی را راهاندازی کردهاند.

نئوبانکها از لحاظ هزینه دارای دو مزیت بزرگ هستند: اولین مزیت آن است که این نوع از بانکها نیازی به هیچگونه شعبه فیزیکی ندارند و دومین مزیت، بهرهمندی آنها از نرمافزارهای بهروز مبتنی بر فضای ابری است.

شعب و کارمندان هر بانک برتر، حدود نیمی از هزینههای آن بانک را به خود اختصاص میدهند. به عقیده دارمش میستری، از شرکت تمنوس که در زمینه فروش نرمافزارهای ابری به بانکها فعالیت دارد، چنانچه بانکها همچنان به شیوه قدیمی و سنتی خود پیش روند حدود سه چهارم بودجه آنها صرف «روشن نگه داشتن چراغها خواهد شد».

کارشناسان معتقدند اگر بانکها سالیانه به ازای هر مشتری، ۲۰۰ تا ۴۰۰ دلار درآمد داشته باشند، از لحاظ اقتصادی به نقطه سربهسر خواهند رسید. هر چه بر تعداد حسابهای بانکی جدید هر فرد افزوده شود، این رقم افزایش پیدا میکند. این مبلغ برای نئوبانکها (حتی با در نظر گرفتن مواردی چون توسعه محصول، کسب مشتری و خیره) تنها حدود ۵۰ تا ۶۰ دلار است. همچنین در این بانکهای نوین هزینههای جانبی برای نگهداری از حسابهای بانکی نزدیک به صفر است.

مفهوم صرفه به مقیاس (Economies of scale) به شدت از رشد و گسترش جهانی حمایت میکند. استارلینگ با یک پایگاه در دوبلین در حال حرکت به منطقه یورو است. مونزو نیز قصد دارد که در صورت خروج بریتانیا از اتحادیه اروپا، مجوز فعالیت در ایرلند را دریافت کند. N26 و روولوت هر دو در حال ورود به چند کشور آسیایی هستند.

به گفته ریشی استاکر، مدیر توسعه روولوت، رگولاتورهای سنگاپور بیش از تشویق به رقابت، ترجیح میدهند از بانکهای موجود حمایت کنند. اما جمعیت بالای خارجی این جزیره باعث شده تا بانکهای ارائه دهنده خدمات تبادل ارز به آن علاقهمند شده و با ارائه خدمات ارزان، شهرتی را برای خود دست و پا کنند. استرالیاییهای مشتاق به سفر نیز یک هدف جذاب به شمار میروند. همچنین بنا به گفته آقای استاکر، ژاپنیها نیز خواستار ساختارشکنی بانکی هستند. وی در این مورد میگوید: «بانکهای ژاپن بسیار گران هستند و برخی از آنها حتی از داشتن یک اپلیکیشن برای رایانه و دسکتاپ نیز بیبهرهاند.»

N26 و روولوت در ورود به بازار آمریکا رویکردی باز را در پیش گرفتهاند؛ در مقابل استارلینگ و مونزو برنامههای چندانی برای این منطقه ندارند. شماری از چالشگران داخلی مانند سیمپل و موون در ایالات متحده وجود دارند، ولی وجود قوانین تکه تکه ویژه هر ایالت و برخی قوانین سراسری دیگر باعث شده تا ارائه خدمات مالی بدون شعبه فیزیکی، در این منطقه دشوار باشد.

تازهواردان به آمریکا، همانند بانکهای بومی این کشور، با همکاری بانکهای برچسب سفید کار ارائه خدمات به مشتریان را انجام میدهند. بانکهای برچسب سفید، تعداد انگشتشماری از بانکهای دارای مجوز هستند که در انجام فعالیتهای منطبق با قوانین رگولاتوری، مانند نگهداری حساب، مدیریت پرداختها و تخصیص منابع وامدهی تخصص دارند و این خدمات را در اختیار موسساتی قرار میدهند که فاقد مجوز بانکی هستند.

انتقادی که بیش از همه بر بانکهای چالشگر وارد است، این است که مشتریان اغلب از آنها به عنوان راهحل جایگزین استفاده میکنند و حقوق ماهیانه آنها به حساب بانکی سنتیشان واریز میشود. اما این شرایط در حال تغییر است. حدود دو سوم از حسابهای فعال مونزو در طول یک ماه حداقل ۵۰۰ پوند واریز داشته و این مقدار در یک سوم بقیه به ۱۰۰۰ پوند میرسد.

مهمتر از همه، بانکهای چالشگر به این نتیجه رسیدهاند که حسابهای ثانویه نیز میتوانند سودآور باشند و این کار از طریق اعمال نوآوری قابل انجام است. امروزه همه میخواهند در نقش بازار ظاهر شوند. این مسئله نهتنها در مورد محصولات مالی، بلکه در مورد تمامی خدمات دیگر نیز صدق میکند. در صورتی که پرداختی برای هزینههای یک تعطیلات ماجراجویانه و یا قبض موبایل از طریق یکی از حسابهای شما در N26 صورت بگیرد، این بانک گزینههای بیمه سفر و یا پیشنهاد قراردادهایی در خصوص تلفنهای همراه را به شما نمایش خواهد داد.

مونزو این امکان را به مشتریان خود میدهد که پولهای خود را در حسابهای دارای سود واریز کنند. این حسابها توسط اینوستک که یک نهاد جداگانه است، نگهداری میشود. لازم به ذکر است که مونزو برای حسابهای خودش سودی در نظر نگرفته است. تام بلومفیلد رئیس اجرایی مونزو میگوید: مونزو به دنبال آن است که در حوزه پرداخت قبوض آب و برق و اعطای وام مسکن به افرادی که مهلت وام رهنی با نرخ بهره ثابت آنها رو به اتمام است، بهترین سرویسها را عرضه کند، این کار مشتریان را از حرکت به سوی محصولات مالی ناکارآمد باز میدارد.

مونزو به دنبال آن است که مشتریانش را از پدیدهای به نام مالیات وفاداری (loyalty tax) دور نگه دارد. بسیاری از کسبوکارهای بریتانیایی، در سال اول جذب مشتری، خدماتی مناسب و به صرفه را در اختیار او قرار میدهند ولی پس از گذشت مدتی، سطح خدمات ارائه شده به آن مشتری به شدت افت میکند.

تمامی نئوبانکها بخش عظیمی از درآمد خود را در اختیار دانشمندان داده و توسعهدهندگان اپلیکیشن قرار میدهند. آنها به شکلی پیوسته سیستم خود را بهروزرسانی میکنند و الگوریتمهای خود را تصحیح میکنند. این نوع از بانکها به دادههای حساب مشتریان دسترسی دارند و به کمک شرکتهای شخص ثالثی که خدمات تشخصی چهره و اثر انگشت را فراهم میکنند، هویت مشتریانشان را مورد بررسی قرار میدهند. از این رو این قابلیت را دارند که همانند آمازون، خدمات تک کلیکی را برای مشتریانشان عرضه کنند.

تمامی خدماتی که نئوبانکهای بریتانیایی عرضه میکنند، زمانی کارایی کافی را خواهند داشت که مشتریان به آنها اعتماد داشته باشند و اعتماد مشتری زمانی جلب میشود که بانک مربوطه کارمزدهای فریبکارانه وضع نکند. برخی از بانکها هستند که وقتی برنامه بازپرداخت مشتری به تعویق میافتد، بدون اطلاعرسانی به او، نام وی را در لیست قرمز وارد کرده و از او کارمزد اضافی دریافت میکنند. آقای مکینتایر از اکسنجر میگوید:

موفقیتآمیز ترین مورد درباره بانکهای جدید آن است که این بانکها طرف مشتری را میگیرند.

منبع: اکونومیست