پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

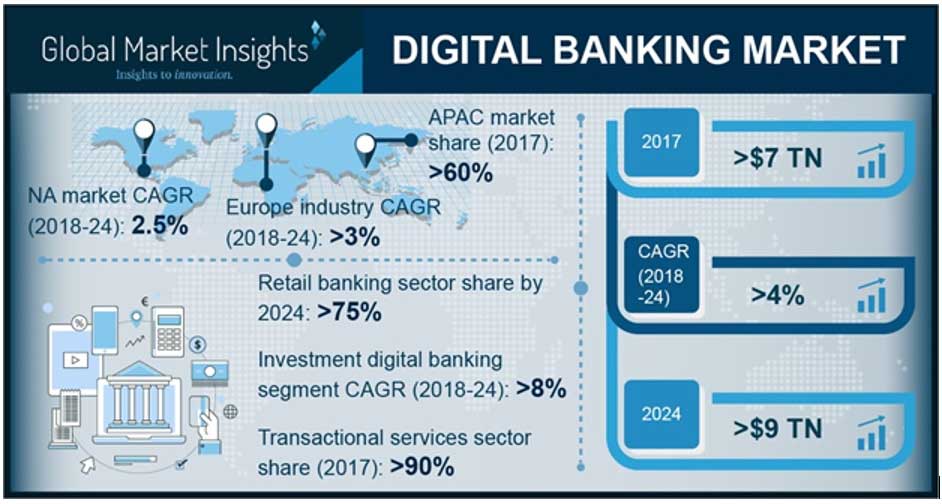

پیشبینی میشود که بازار بانکداری دیجیتال تا سال ۲۰۲۴ به مرز ۹ میلیارد دلار برسد

بازار بانکداری دیجیتال در حال حاضر ارزشی معادل هفت میلیارد دلار دارد و پیشبینیهای گلوبال مارکت اینسایت، نشان میدهد که تا سال ۲۰۲۴ به ارزشی ۹ میلیارد دلاری خواهد رسید. سرمایهگذاری رو به افزایش بخش فینتک هم از عوامل پیشبرنده بازار بانکداری دیجیتال محسوب میشود. طی پنج سال گذشته فینتک بهعنوان یک بخش سودآور شناخته شده است و سرمایهگذاران خطرپذیر برای کسب سود بیشتر، سرمایهگذاریهای میلیاردی در این بخش انجام میدهند.

در سال ۲۰۱۷ حدود ۱۶/۵ میلیارد دلار سرمایهگذاری روی شرکتهای فینتک انجام شد که نسبت به ۳/۷ میلیارد دلار در سال ۲۰۱۳، رشد چشمگیری پیدا کرده است.

باتوجه به افزایش بازیگران صنعت فینتک، بانکها هم به دنبال افزایش سرمایهگذاری خود در فناوری هستند. در حالی که برخی بانکها برای توسعه محصولات مشتری محور خود در حال همکاری و سرمایهگذاری با شرکتهای فینتک هستند، دیگر بانکها به دنبال جذب متخصصان فنی فینتکها و توسعه و گسترش مجموعه محصولاتشان هستند.

اقدامات و سیاستهای حمایتکننده دولت برای توسعه و ارتقای سرویسهای بانکداری دیجیتال هم از دیگر عوامل پیشبرد بازار بانکداری دیجیتال است.

دولتهای سراسر جهان به طور مداوم در حال سرعت بخشیدن به پذیرش سرویسهای بانکداری دیجیتال هستند. فعالیتهای غیرمتعارف و سیاستهای دیجیتالیسازی که دولتها تصویب میکنند افراد به پذیرش راهکارهای پرداخت دیجیتال سوق میدهد.

علاوه بر این، دولتها برای ترویج بیشتر راهکارهای دیجیتال، یارانهها و حمایتهای مالیاتی برای بازیگران فینتک درنظر گرفتهاند.

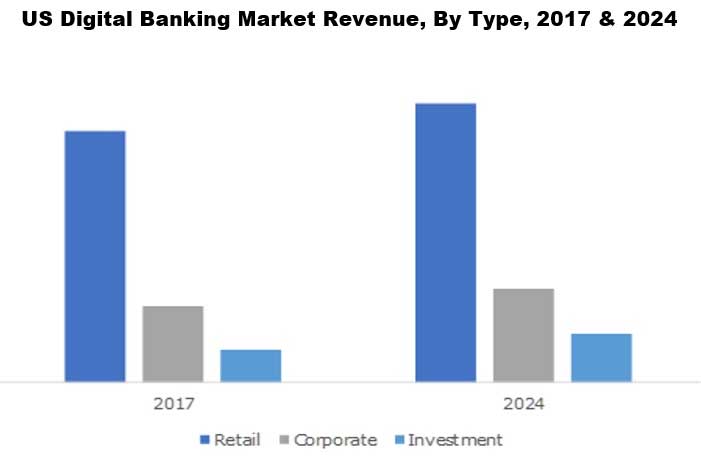

بانکهای شرکتی در سال ۲۰۱۷ بیش از ۱۳ درصد سهم بازار بانکداری دیجیتال را در اختیار داشتند. ظهور بازیگران فینتک اصلیترین عامل سرعتبخشی در استفاده از دیجیتالسازی میان بانکهای شرکتی است.

درواقع این بانکهای شرکتی رقابت سختی با شرکتهای فینتک و محصولات استاندارد و کمهزینه آنها دارند.

همین رقابت ازجمله عواملی است که بانکهای شرکتی را تشویق میکند تا برای ارائه تجربه بهتر به مشتریان، آغوششان را به روی فناوری بگشایند. علاوه بر این، ادغام تکنولوژیهای پیشرفته در پلتفرمهای بانکی مانند هوش مصنوعی، بلاکچین و تجزیهوتحلیلهای داده هم نیاز به راهکارهای دیجیتال را در بخش بانکاری شرکتی افزایش داد.

پیشبینی میشود که سرویسهای غیرتراکنشی در بازار بانکداری دیجیتال نرخ رشد مرکب سالانه ۱۴ درصدی داشته باشند. درواقع نیاز روزافزون به افزایش تجربه مشتری موجب پذیرش سرویسهای دیجیتالی غیرتراکنشی میان موسسات بانکی میشود.

بیش ازیک سوم افراد نسل میلنیال، افراد بین ۱۶ تا ۳۴ سال، بر این باورند که در آینده میتوانند در جامعه بدون بانکی زندگی کنند. مشتریان، به ویژه مشتریان جوانتر، که علاقه زیادی به موضوعات دیجیتال دارند و به نوعی بیش از حد متصل محسوب میشوند، تمایل به دریافت سرویسهای فناوری محور دارند.

به عبارتی این مشتریان به تجربیات دیجیتال ارائهشده از سمت خردهفروشان آنلاین عادت کردهاند و انتظار دریافت همین تجربیات و یا حتی بهتر را هم از بانکهایشان دارند.

پیشبینی میشود که بازار بانکداری دیجیتال در آمریکای شمالی تا ۲/۵ درصد افزایش پیدا کند. نفوذ گسترده و سریع اینترنت و تلفنهای هوشمند هم از دیگر عوامل افزایش تقاضا برای راهکارهای بانکداری دیجیتال به شمار میآید.