پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

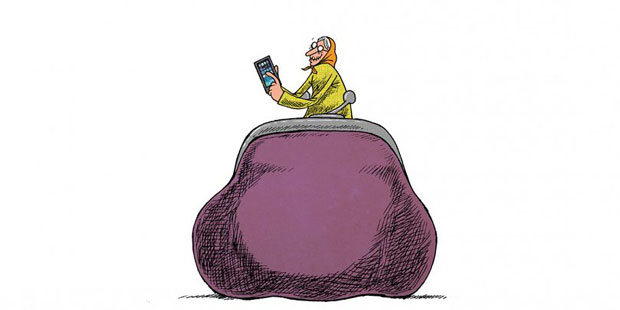

کیف پول بانک مرکزی خالی است

فاز یک سامانه پرداخت سیار به اتمام رسید اما هنوز مقررات مربوط به صدور کیف پول الکترونیکی نهایی نشده است. هر چند مدیران بانک مرکزی بارها به لزوم پیادهسازی و تدوین قوانین مربوط به کیف پول الکترونیکی تاکید کردهاند اما هنوز این قوانین نهایی نشده است و تا زمانی که قوانین مشخصی برای راهبری کیف پول الکترونیکی تدوین نشود، نمیتوان امیدوار بود که این سرویس در اختیار مردم قرار گیرد.

طبق گفته مسئولان بانک مرکزی موضوعی که مانع نهایی شدن آییننامه کیف پول الکترونیکی میشود، پیچیدگی این آییننامه و تعدد بخشهای درگیر با این موضوع است. از سویی مسئولان بانک مرکزی عقیده دارند تاخیر و تعلل در نهایی کردن و ابلاغ آییننامه کیف پول الکترونیکی بهتر از آن است تا آییننامهای ناقص تدوین شود و پس از مدتی مشکلاتی برای کشور به وجود آورد. این نوع تفکر موجب شده دوره انتظار آییننامه کیف پول الکترونیکی از چهار سال نیز بگذرد.

پله اول

تقریباً برای اولین بار در سال ۸۷ بانک مرکزی دستورالعملی صادر کرد که در آن نحوه صدور کیف پول الکترونیکی را به صورت بسیار کلی بیان کرده بود. آن زمان هنوز اپراتورها اقدام جدیای در زمینه انتقال وجه از طریق شبکههای تلفن همراه یا صدور کیف پول الکترونیکی انجام نداده بودند اما در مقابل شهرداریها برای انجام برخی از امور روزمره خود نیاز به کیف پول الکترونیکی را حس کرده و اقداماتی در این زمینه انجام داده بودند ولی آن اقدامات با مخالفت بانک مرکزی مواجه شد.

در آن زمان شهرداری با صدور کارتهای مترو سعی در گسترش استفاده از این کارتها داشت. مدیران شهرداری تصمیم داشتند به گونهای عمل کنند تا کارتهای مترو قابلیت استفاده در فروشگاههای مترو را نیز داشته باشد اما بانک مرکزی با این تصمیم آنان مخالفت کرد و گفت در صورتی ارگانهای مختلف میتوانند به صدور کارت اقدام کنند و بخشی از گردش مالی خود را از این طریق انجام دهند که این کارت برای یک منظور مورد استفاده قرار گیرد. برای بیش از یک منظور باید از بانک مرکزی مجوز دریافت کنند و بانک واسطی در این میان قرار گیرد و مبادلات به صورت بانکی منتقل شود. همین نظر منجر به تلاش شهرداری برای ایجاد بانک شهر شد.

در آن زمان نامهنگاری میان بانک مرکزی و شهرداری به نتیجه نرسید اما نتیجه آن مباحث منجر به تدوین دستورالعمل «کیپا یک» بود که در شرایط فعلی از روی سامانه بانک مرکزی برداشته شده است. در آن دستورالعمل به جزئیات فعالیت اشارهای نشده بود و فقط کلیات بیان شده بود و بانک مرکزی با مشخص کردن چند استاندارد سعی کرده بود بخشهای مختلف را برای ارائه این سرویس به سمت استانداردهای بینالمللی سوق دهد، از سویی هنوز برنامه خود این بانک برای صدور کیف پول الکترونیکی نیز مشخص نبود؛ در اصل آن دستورالعمل را میتوان در حد یک خط مشی کلی عنوان کرد.

اما «کیپا ۲» تقریباً همزمان با آغاز فعالیت اپراتورهای تلفن همراه در بخش مالی کشور بود. زمانی که در تلکام ۸۹ همراه اول اولین بار از سرویس کیف پول الکترونیکی خود رونمایی کرد، بانک مرکزی اعتراضش بلند شد که اپراتورها حق وارد شدن به حیطه کاری بانکی را ندارند و اگر قرار باشد فعالیتی در این زمینه انجام گیرد باید با صدور مجوز از سوی ما و نظارت کامل بانک مرکزی باشد.

از آن پس فعالیت بخشهای اپراتوری محدود شد و قرار شد در چارچوب نظارت بانکی صورت گیرد. از همین رو بود که «کیپا ۲» تدوین شد و برای اظهار نظر کارشناسان روی خروجی بانک مرکزی قرار گرفت؛ در آن دستورالعمل به نام جیرینگ اشاره مستقیم شده بود. مطابق آن دستورالعمل مشتری با مراجعه به بانک میتواند درخواست صدور کیف پول الکترونیکی کارتی کند، بانک نیز بر اساس مجوز دریافتی از بانک مرکزی با استفاده از کلیدهای صدور، شارژ و دشارژ اقدام به صدور کیف پول میکند.

برای صدور کیف پول الکترونیکی روی سیمکارت تلفن همراه نیز مشتری از طریق بانک میتواند درخواستش را ارائه دهد. بانک هم از طریق زیرساخت آمادهشده (OTA) کیف پول روی موبایل مشتری را فعال میکند؛ اگرچه سیمکارت صادرشده از طرف اپراتور در یکی از مراحل شخصیسازی باید برای تعبیه کیف پول در اختیار صادرکننده قرار گیرد.

برای صدور کیف پول الکترونیکی موبایل متمرکز (جیرینگ) نیز مشتری با مراجعه به بانک میتواند درخواستش را ارائه دهد. بانک در زیرساخت در نظر گرفتهشده برای این منظور کیف پول متناظر با موبایل مشتری را ایجاد میکند.

پذیرنده هم جزو ذینفعان دیگر نظام پرداخت خرد است. مطابق تعریف آییننامه جدید کیوا، پذیرندگان، شرکتهایی هستند که بر اساس مجوز صادرشده از سوی بانک مرکزی، نسبت به استقرار شبکهای از دستگاههای پذیرندگی کیپا در محل فروشندگان کالا و خدمات اقدام میکنند. پذیرندگان با اتصال به زیرساخت بانکی کیپا نسبت به انتقال پول الکترونیکی جمعآوریشده از طریق دستگاههای پذیرندگی به شبکه بانکی و حسابهای فروشندگان اقدام میکنند. دو نوع از پذیرندگان در وضعیت جاری متصور است: نخست پذیرندگانی که پایانههای خاص نظام پرداختهای مبتنی بر کیف پول در محل فروشگاهها نصب میکنند. نوع دوم پذیرندگانی که از طریق شبکه موبایل نسبت به جمعآوری تراکنشهای خرید اقدام میکنند. نقش پذیرنده در خصوص هر یک از حالتهای کیف پول بدین شرح است: شرکتهای پذیرندهای که با نصب پایانههای فروش خاص یا توانمندسازی پایانههای فروش موجود امکان انجام تراکنش برونخط از طریق کیف پول الکترونیکی کارتی را فراهم میکنند، از طریق کلیدهای ارائهشده توسط بانک مرکزی امکان فعالسازی پایانههای خود را دارند. پس از انجام تراکنش خرید، مانده کیف پول بهروزآوری شده و سپس تراکنش مربوطه در دورههای زمانی مشخص برای زیرساخت تسویه نظام پرداختهای مبتنی بر کیف پول جهت تسویه با فروشنده ارسال میشود. امکان شارژ کیف پول در این پایانهها وجود ندارد.

اما در شکل دیگر، کیف پول یعنی کیف پول الکترونیکی روی سیمکارت تلفن همراه، از طریق رابط NFC میتواند عملکردی همانند کیف پول کارتی داشته باشد. در حالت دیگر، اپراتور موبایل با دریافت مجوز از بانک مرکزی به عنوان پذیرنده محسوب میشود؛ بدین صورت که تراکنش را با کلید مخصوص برای کیف پول موجود روی سیمکارت میفرستد و در صورت موفقیت، تراکنش را برای تسویه با فروشنده به زیرساخت تسویه نظام پرداختهای مبتنی بر کیف پول ارسال میکند.

در حالت کیف پول الکترونیکی موبایل متمرکز، اپراتور با دریافت مجوز نقش پذیرنده را ایفا میکند، پس از تولید تراکنش معتبر خرید، آن را برای کنترل قابلیت انجام به زیرساخت نگهداری ماندههای کیف پول موبایل متمرکز ارسال میکند. در صورت تایید تراکنش، این تراکنش برای انجام تسویه توسط زیرساخت تسویه مورد پردازش قرار میگیرد.

البته پس از تدوین این آییننامه نام کیپا به کیوا تغییر کرد و بانک مرکزی نیز بعد از دریافت نظرات فعالان این بازار اقدامی در جهت ابلاغ این دستورالعمل انجام نداد. هماکنون تدوین یا اصلاح دستورالعمل کیف وجه الکترونیکی (کیوا) در دستور بانک مرکزی قرار دارد.

تقریباً در همان دوره زمانی بود که راهاندازی و ایجاد سپاس نیز در دستور کاری بانک مرکزی قرار گرفت و شرکت خدمات انفورماتیک به عنوان مجری این طرح انتخاب شد.

طبق اعلام سایت بانک مرکزی نسخه دوم از الگوی کارکرد صدور و راهبری کیف پول الکترونیکی (کیپا ۲) با هدف تشریح مدل کسب و کار و ارکان نظام پرداختهای مبتنی بر کیف پول الکترونیکی و فراهم آوردن زیرساخت لازم برای فراگیر شدن راهکارهای مورد نیاز در این زمینه تدوین شده است. کلیات راهاندازی این سامانه در هزار و صد و شصتمین جلسه شورای پول و اعتبار که در اردیبهشتماه ۹۲ برگزار شده بود، مطرح شد و اعضای بانک مرکزی را موظف به اجرای هرچه سریعتر این طرح کرد.

احمدی دبیرکل بانک مرکزی در مورد سپاس میگوید:«افراد میتوانند از حساب بانکی خود نسبت به شارژ کیف الکترونیکی اقدام کنند و از طریق مانده وجوه ریالی ذخیرهشده در کیف پول الکترونیکی تراکنشهای انتقال، خرید، برگشت از خرید، پرداخت قبض و ماندهگیری را انجام دهند. همچنین چنانچه مشتری درخواست شارژ کیف پول خود را از طریق ارائهدهنده خدمات پرداخت همراه اول ارسال کند، درخواست وی مستقیماً وارد سپاس میشود و شارژ کیف پول الکترونیکی از طریق حساب بانکی مشتری صورت خواهد پذیرفت. لذا شارژ کیف پول الکترونیکی به صورت مستقیم و غیرمستقیم صرفاً از طریق حساب بانکی انجام خواهد شد.»

.

دغدغههای بانک مرکزی

موضوعی که باعث شده بانک مرکزی در تدوین و ابلاغ آییننامه کیف پول الکترونیکی دست به عصا حرکت کند، ۱۱ سرفصل است: خلق پول، سرعت گردش پول، پولشویی، ایفای تعهدات، کیفیت خدمات، مدل درآمد پایدار، عدم انحصار، تعاملپذیری فناوری، امنیت، تداخل با زیرساختهای فعلی شبکه بانکی و پیچیدگی اداره نظام سپاس.

بانک مرکزی باید مطمئن باشد قدرت خرید ایجادشده در نظام بیش از آن پولی که از شبکه بانکی به نظام وارد شده، نباشد. از همین رو طبق پیشبینیهایی که از سوی این بانک صورت گرفته است، به همان میزان که کیوا شارژ میشود به همان اندازه از منابع بانکی مسدود میشود. در اصل این میزان پول نزد بانک مرکزی خواهد بود و قابلیت استفاده مجدد را نخواهد داشت. مانده کیف پول نیز قابلیت استفاده برای اخذ وام یا تخصیص سود را نخواهد داشت و شارژ و دشارژ کیوا نیز تحت کنترل مستقیم بانک مرکزی خواهد بود. از سویی بانک مرکزی باید به ابزار نظارت بر فعالیت بازیگران نظام سپاس نیز دسترسی داشته باشد.

همچنین رگولاتور پولی کشور باید مطمئن باشد سرعت گردش پول در نظام سپاس قابل کنترل است. دوره زمانی تسویه با پذیرندگان توسط بانک مرکزی قابل تنظیم است و سقف شارژ روزانه کیف پولها نیز قابل تنظیم خواهد بود.

طی سالهای گذشته پولشویی همواره یکی از دغدغههای اصلی بانک مرکزی بوده و تعدد ابزارهای بانکی همواره بر پیچیدگی آن افزوده است، از همین رو با وجود اینکه در طرحهای اولیه کیف پول الکترونیکی امکان صدور کیف پول الکترونیکی بدون نام نیز وجود داشت، بانک مرکزی همواره بر این موضوع تاکید کرده است که کیف پولهای الکترونیکی باید از نوع بانام، و اطلاعات هویتی متقاضیان کیف پول در حد هویت شناسایی مشتریان بانکی باشد. همچنین تسویهحساب پذیرندگان نیز باید توسط سپاس صورت گیرد.

مدل درآمدی پایدار برای بازیگران مختلف در نظام سپاس یکی دیگر از دغدغههای اصلی بانک مرکزی به شمار میرود. از همین رو بانک مرکزی پیشبینی کرده است برای ارائه خدمات به دارندگان و پذیرندگان کیوا، کارمزد بگیرد و این کارمزد به نحو مناسبی میان بازیگران فعال در هر خدمت توزیع شود؛ همچنین بخشی از درآمد ایجادشده از محل افزایش تراکنش سامانههای زیرساختی، جهت توزیع میان بازیگران نظام سپاس، برگشت داده شود.

هر چند مدتهاست بانک مرکزی دغدغههای خود را برای پیشبرد کیف پول الکترونیکی مطرح کرده و پیشنویسهایی نیز در این زمینه تهیه شده، اما به دلایل مختلف هیچ کدام از این پیشنویسها نهایی نشده است.

تنها تغییری که نمود بیرونی داشته، تغییر نام کیپا به کیوا بوده است: تغییر کیف پول الکترونیکی به کیف وجه الکترونیکی.

طبق گفته دبیر کل بانک مرکزی برای عملیاتی کردن سپاس تا پایان سال ۹۲ باید پنج اقدام اساسی صورت میگرفت:

۱- تهیه نسخه نهایی الگوری کارکردی صدور و راهبری کیف پول الکترونیکی

۲- تهیه نسخه نهایی مقررات و روالهای ناظر بر سامانههای پرداخت الکترونیکی سیار مبتنی بر کیف پول الکترونیکی

۳- تهیه نسخه نهایی مستند فنی مربوط به سامانه پرداخت الکترونیکی سیار مبتنی بر کیف پول الکترونیکی

۴- تهیه نسخه نهایی مستند امنیتی مربوط به سامانه پرداخت الکترونیکی سیار مبتنی بر کیف پول الکترونیکی

۵- پیادهسازی، تست و راهاندازی سامانه پرداخت الکترونیکی سیار (سپاس).

از اقداماتی که پیشبینی شده بود تا پایان سال ۹۲ به انجام برسد فقط فاز یک سپاس نهایی شده است.

در این فاز فقط زیرساخت فنی استفاده و بهرهبرداری از netmoney فراهم شده است. در حقیقت کیوا به دو شکل netmoney (به صورت آنلاین) و chip money (بهصورت آفلاین) کاربرد خواهد داشت که در فاز اول زیرساخت فنی بخش آنلاین آن آماده شده و هماکنون شرکت خدمات انفورماتیک در حال آماده و نهایی کردن فاز دوم پروژه است. در فاز اول راهبران کیوا (EPO) اپراتورها یا شرکتهایی هستند که با اپراتورهای تلفن همراه وارد بستر همکاری شدهاند. در فاز بعدی که بستر فنی بهرهبرداری از chip money آماده میشود، وجه الکترونیکی در چیپهایی روی کارت تعریف میشود.

یکی از مشکلاتی که بانک مرکزی در شرایط فعلی با آن مواجه شده، مشخص کردن نظام کارمزدی این بستر است. با توجه به مشکلات نظام کارمزدی که در تمام بخشهای نظام بانکداری الکترونیکی ما وجود دارد، تدوین یک نظام جامع و همچنین الزام بخشهای مختلف به اجرای آن کار چندان سادهای به نظر نمیرسد. اما با توجه به برنامههایی که در دستور کار بانک مرکزی وجود دارد، میتوان امیدوار بود حداقل یک فاز از این طرح طی سال جاری به نتیجه برسد.

مهرک محمودی

منبع: پیوست