پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

آیا بیتکوین غولی شکستناپذیر است؟

«این بار فقط توده مردم نیستند که باعث افزایش قیمت رمزارزها شدهاند. اکنون مؤسسات مالی، سوخت قابل توجهی برای موشک بیتکوین فراهم کردهاند.»

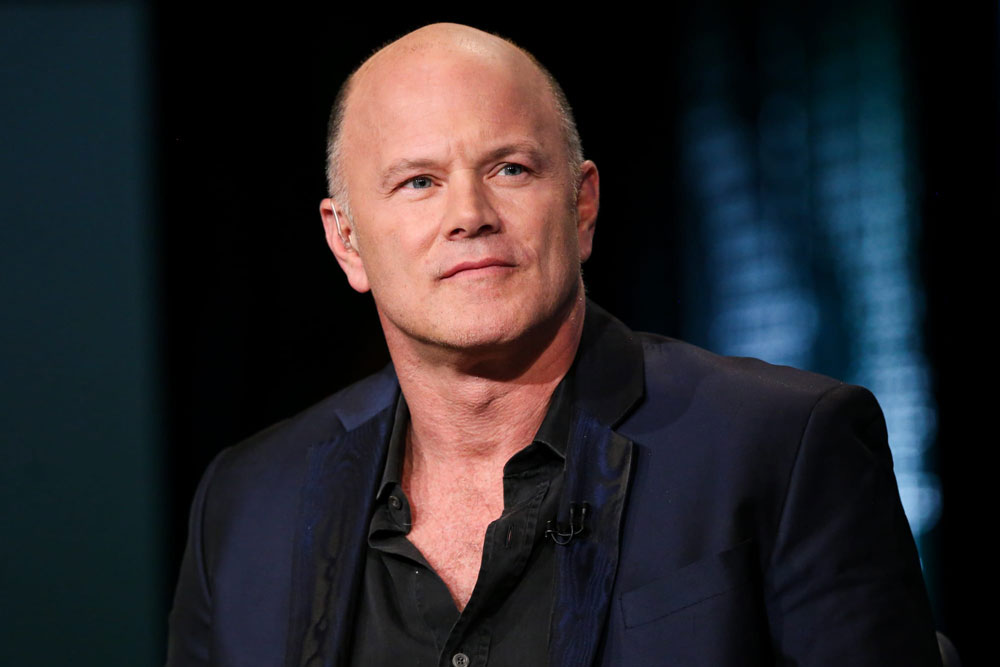

ماهنامه عصر تراکنش شماره ۴۵ / درست قبل از ترکیدن آخرین حباب بیتکوین، حدوداً همان زمانی که پاریس هیلتون معروف، «توکن دیجیتالی» خود را صادر کرد و آرمانگرایان و آماتورها در سراسر جهان هنوز در فکر دور زدن والاستریت، بانکهای مرکزی و میلیاردرهای قدیمی بودند (که با پول هنگفتشان وارد عرصه ارزهای دیجیتالی شده بودند)، «مایک نووگرتز» (Mike Novogratz) در حال اتمام سخنرانی در یک همایش رمزارزها در شهر نیویورک بود.

نووگرتز، از مدیران سابق «گلدمن ساکس» است که طرفدار بیتکوین شد. او قبلاً بسیاری از این سخنرانیها را معمولاً برای مخاطبان مالی ایراد کرده بود. با این حال، این بار اکثر مخاطبانش متولدان نسل هزاره بودند و مانند خوانندهای معروف از او استقبال کردند. وی میگوید: «به معنای واقعی کلمه؛ عکس، عکس، عکس. همه میخواستند سلفی بگیرند. دختری بالا آمد و با دستانی لرزان گفت: «میتوانید این را امضا کنید؟» واقعاً عجیب بود.»

«بنابراین فروش بیتکوینهایم را آغاز کردم.»

حرکتی هوشمندانه بود. تا سال ۲۰۱۹، قیمت بیتکوین، این ارز دیجیتالِ مشهور به نوسان زیاد، به کمتر از چهار هزار دلار کاهش یافته بود، اما در ماههای اخیر، یک بار دیگر مسیر صعودی شیبداری را آغاز کرده است. این قیمت از ۱۱ هزار دلار در سپتامبر به ۲۴ هزار دلار در دسامبر افزایش یافت، در ژانویه از مرز ۴۰ هزار دلار عبور کرد و در ماه مارس به ۶۱ هزار دلار رسید (بیش از سهبرابر بالاترین قیمت خود در سال ۲۰۱۷ و ۱۹ برابر کمترین قیمت خود در سال ۲۰۱۹) و به همین دلیل ترس از حباب دیگری افزایش یافته بود.

اما این بار، اوضاع حداقل از یک نظر، متفاوت است؛ این بار فقط توده مردم نیستند که باعث افزایش قیمت رمزارزها شدهاند. اکنون مؤسسات مالی، سوخت قابل توجهی برای موشک بیتکوین فراهم کردهاند.

در حال حاضر نرخ بهره حدود صفر است، دولتها با هدف تحریک اقتصاد تریلیونها دلار بدهی برای خودشان به وجود آوردهاند و ارزش سهام شرکتها به حدی بالا رفته که از دید سرمایهگذاران خندهدار است. با توجه به تمام این شرایط، مدیران سازمانها و سرمایهگذاران نهادی، بهشدت بهدنبال پیدا کردن راهکاری برای حفظ ارزش پولشان هستند. در ماه فوریه، سرمایهگذاران بزرگ (از جمله «ایلان ماسک»، رئیس تسلا؛ Blackrock، بزرگترین شرکت مدیریت مالی جهان و همچنین قدرتهای بانکی گلدمن ساکس و مورگان استنلی) از برنامههایی برای خریدوفروش بیتکوین و سرمایهگذاری آن به نیابت از برخی مشتریان پرده برداشتند.

«دان شولمن»، مدیرعامل پیپال، در ماه دسامبر اعلام کرد که کاربران آمریکایی این شرکت امکان خرید، فروش و نگهداری رمزارزها را خواهند داشت و پس از این اعلامیه، ویزا و مسترکارت اظهار کردند که قصد دارند رمزارز را به شبکههای پرداخت خود اضافه کنند. «مارک کوبان» میلیاردر نیز از بیتکوین حمایت کرده است. هنوز مشخص نیست که ورود پول هوشمند به بازار بیتکوین و سایر رمزارزها چه تبعات بلندمدتی برای این بازارها (و آینده طلا و اشکال سنتی پول دولتی) دارد و بحثهای زیادی در این زمینه در حال انجام است.

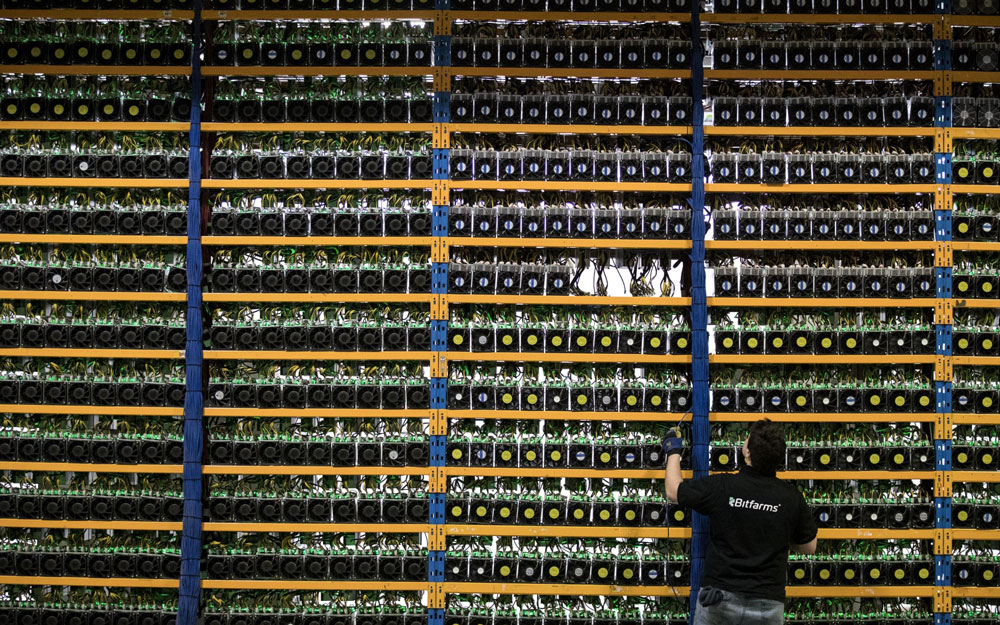

سیاستگذاران و اقتصاددانانی مانند «چارلی مونگر» از شرکت برکشایر هاتاوی و «ژانت یلن»، وزیر خزانهداری آتی، در مورد آثار بیثباتکننده ترکیدن دوباره حباب بیتکوین هشدار دادهاند که میتواند ثروت سرمایهگذاران عادی را به باد دهد (ارزش بازار بیتکوین حدود ۱.۷۸ تریلیون دلار است). صاحبنظران حوزه سیاست از حبابهای قبلی مانند جنون «گل لاله هلندی» قرن هفدهم، سابقه خراب رمزارزها که ابزاری برای پولشویی بودهاند، نام میبرند. آنها از میزان انرژیای که شبکه بیتکوین مصرف میکند، انتقاد میکنند و میگویند نباید برای نگهداری یک شبکه ۱۰هزار نودی و ثبت معاملات مرتبط با ۱۸.۷ میلیون بیتکوین، چنین حجمی از انرژی مصرف کرد.

آخرین حباب بیتکوین در سال ۲۰۱۷، پدیدهای محبوب بود. سرمایهگذاران بزرگ در اکثر موارد در حاشیه بودند. از راست به چپ: پاریس هیلتون؛ معاملهگران در بورس اوراق بهادار نیویورک؛ مایکل نووگرتز از اولین حامیان بیتکوین.

حتی اگر این ترسها محقق نشوند، عکس این وضعیت نیز کاملاً رضایتبخش نیست. اگر بیتکوین بهعنوان یک ارز مستقل، رگولهنشده و خارج از دسترسی دولتهای محلی و بانکهای مرکزی، به رشد خود ادامه دهد، نظم مالی دنیا را مختل میکند و دولتها دیگر نخواهند توانست برای تقویت اقتصاد خود روند عرضه پول ملیشان را تغییر دهند. پذیرش بانکها و سرمایهگذاران بزرگ میتواند عواقب بالقوه عمیقی، چه خوب، چه بد، برای آینده پول و بانکداری داشته باشد. به همین دلیل است که رگولاتورهای ایالات متحده اخیراً مجموعهای از الزامات افشای جدید و سختگیرانه را برای نهادهای فروش رمزارزها پیشنهاد دادهاند، دولت چین آزمایش پول دیجیتال ویژه خود را آغاز کرد و در ماه مارس، قانونگذاران هند از سرمایهگذاران خواستند داراییهای خود در رمزارز مانند بیتکوین را ظرف مدت شش ماه به پول نقد تبدیل کنند، در غیر این صورت مالکیت آنها جرم محسوب میشود.

با این حال حامیان رمزارز مانند نووگرتز میگویند که برای ایراد گرفتن از بیتکوین دیر شده و این رمزارز به رشد خود ادامه خواهد داد. وی میگوید: «۷۵ درصد از ثروت جهان متعلق به افراد ۵۰ تا ۸۵ساله است که محصولات سرمایهگذاری نقشآفرینان جریان اصلی را میخرند. رشد کریپتو تاکنون بیش از همه به جوانان وابسته بوده، اما میخواهیم این لوله غولپیکر را به ثروت جهان متصل کنیم.»

همه اینچنین مطمئن نیستند. گزارش اخیر سیتیگروپ حاکی از آن است که دنیای مالی اکنون بین دو آینده احتمالی قرار دارد. تحلیلگران سیتیگروپ میگویند: «بیتکوین در نقطه اوج پذیرش جریان اصلی یا انفجار فرضی متعادل میشود و پیشرفتها به احتمال زیاد بهزودی ثابت خواهد شد.»

به عبارت دیگر، سال ۲۰۲۱، مهمترین سال در تاریخ رنگارنگ ۱۳ساله بیتکوین خواهد بود. نووگرتز میگوید: «این تغییر ذهنیت یکشبه اتفاق نیفتاد. اما سرانجام این مانع شکست و این مانع در سه ماه گذشته شکست و احساس شکستن مانع بسیار عالی است.»

«به معنای واقعی کلمه؛ عکس، عکس، عکس. همه میخواستند سلفی بگیرند. دختری بالا آمد و با دستانی لرزان گفت: «میتوانید این را امضا کنید؟»

«واقعاً عجیب بود.»

مشروعیتبخشی به کریپتو

گزاف نیست که ادعا کنیم مخترع بیتکوین دقیقاً آن را برای شرایط اقتصادی فعلی اختراع کرده است. هنگامی که مهندس کامپیوتر مرموزی به نام ساتوشی ناکاموتو رسماً شبکه بیتکوین را در ۹ ژانویه ۲۰۰۹ راهاندازی کرد، پیامی را در میان ۳۱ هزار خط کد کامپیوتری قرار داد که قابل توجه است. با ارجاع به مقالهای در صفحه نخست نشریه لندنتایمز که هفته گذشته منتشر شده بود، نوشته شده بود: «وزیر دارایی در آستانه دومین طرح نجات بانکها قرار دارد.»

این تیتر بارزترین دلیل برای پذیرش بیتکوین را نشان میداد. در پی بحران مالی سال ۲۰۰۸، بانکداران مرکزی در سراسر جهان به بازارهای ارز جدید هجوم آوردند، نرخ بهره را کاهش دادند و میلیاردها دلار صرف ثبات اقتصادی کردند تا از این طریق بتوانند از رکود جهانی جلوگیری کنند (همانطور که در دوره همهگیری ویروس کرونا این کار را انجام دادند). پول دیجیتال جدید ناکاموتو روشی برای محافظت از افراد در برابر فشارهای تورمی بود که بسیاری معتقد بودند ناگزیر به وجود خواهد آمد و پناهگاهی امن و غیرقابل نفوذ در برابر دسیسهها و هواوهوسهای دولتها خواهد بود.

بحث پایان یافته است. تمام. اکنون کریپتو دیگر یک طبقه دارایی است و به تعداد کافی پیروانی برای خود کسب کرده است. از قله عبور کردهایم و از این به بعد سرازیری است.» ناکاموتو برای محافظت از توکنهای دیجیتال خود در برابر نفوذ خارجی و اطمینان از پذیرش جهانی آن، با هدف جلب کاربران کامپیوتر در سراسر جهان، برای نصب نرمافزار خود و پیوستن به یک شبکه کامپیوتری که بهطور مداوم در حال بهروزشدن است، ساختاری تشویقی ایجاد کرد که فراتر از صلاحیت قانونی هر دولتی است.

هر «نود» کامپیوتری یک کپی مستقل از دفترکل را در اختیار دارد که به آن امکان ردیابی هر یک از واحدهای این ارز دیجیتال را میدهد و پس از اینکه هر انتقالی صورت میپذیرد، اطلاعات مرتبط با آن تراکنش بهصورت بلوکهایی ثبت میشوند و در بازههای زمانی مشخص به بلاکچین اضافه میشوند. صاحبان هر گره بلاکچین در ازای مشارکتشان در ایجاد و نگهداری این «دفترکل توزیعشده» غیر قابل دستکاری، در یک قرعهکشی مجازی برای دریافت یک قطعه از مجموعه بعدی «بیتکوینهای» تولیدشده توسط کامپیوتر وارد میشوند. بیتکوین در مقیاس زمانی معین تولید و به بازار جهانی عرضه خواهد شد تا زمانی که کل عرضه آن به ۲۱ میلیون برسد. پس از آن، کسانی که برای حفظ بلاکچین تلاش میکنند، فقط کارمزد کوچکی برای پردازش تراکنشها دریافت خواهند کرد.

سال ۲۰۱۰، ناکاموتو پس از چند ماه همکاری عملی با سایر توسعهدهندگان بهصورت آنلاین برای بهینهسازی کد منبع، اعلام کرد که «به کارهای دیگر ادامه میدهد» و سپس ناپدید شد، اما پدیدهای که از خود بر جای گذاشت، از آن زمان به بعد محبوبیت بیشتری پیدا کرده است. در ابتدا، مورد استقبال کریپتو آنارشیستها، آزادیخواهان و مهندسان آرمانگرای سیلیکونولی قرار گرفت. همچنین طیف وسیعی از افراد بیاعتبار نیز کاربردهایی برای آن پیدا کردهاند. بیتکوین، بهدلیل ناشناس بودن و سهولت انتقالش، برای افرادی مناسب است که بهدنبال انجام فعالیتهای غیرقانونی خارج از کانالهای مالی سنتی هستند. در واقع بسیاری از آمریکاییها اولینبار زمانی نام بیتکوین را شنیدند که در سال ۲۰۱۳ افبیآی بازار عظیم مواد مخدری به نام جاده ابریشم را توقیف کرد. در این بازار مجازی از بیتکوین برای ردوبدل کردن پول استفاده میشد.

چند هفته پس از توقف فعالیت جاده ابریشم، نووگرتز، بهصورت کاملاً تصادفی، شناختهشدهترین شخصیت والاستریت شد، با این اظهار که این توکنهای دیجیتالی مبهم ممکن است در واقع ارزش داشته باشند.

ورود پول هوشمند کمک کرده که ارزش کل داراییهای بیتکوین به ۱.۷۸ تریلیون دلار برسد. صاحبنظران حوزه سیاست نگران ترکیدن حباب هستند. از راست به چپ: اسکناسهای دلار در «اداره حکاکی و چاپ» ایالات متحده در واشنگتن دیسی؛ «کیوسک بیتکوین» و یک «مزرعه استخراج بیتکوین» در شهر.

آنطور که نووگرتز میگوید، در یک میزگرد، فردی نظر او را در مورد سرمایهگذاری در ارز کشورهای کوچک و ناشناخته پرسیده بود. نووگرتز در آن زمان در پنجاه و چند سالگی، کشتیگیر سابق تیم دانشگاه پرینستون با فک مربعی، سر تراشیده، چشمان آبی نافذ و سینهای سپرکرده، عضو کمیته مشاوره سرمایهگذاری در بازارهای مالی فدرالرزرو نیویورک و همچنین مدیر ارشد مشترک سرمایهگذاری صندوقهای کلان گروه سرمایهگذاری ۵۵ میلیارد دلاری Fortress بود.

از قرار معلوم بهتازگی حدود سه میلیون دلار از پول خودش را روی ارز جدید ناشناختهای سرمایهگذاری کرده بود که در آن زمان هر یک واحد آن کمتر از ۱۰۰ دلار قیمت داشت. سرمایهگذاری پرمخاطرهای بود، آنقدر پرمخاطره که با همکارش در صندوق به این جمعبندی رسیده بودند که نمیتوانند بدون عذاب وجدان پول شرکت را صرف این کار کنند.

نووگرتز توضیح میدهد که چرا معتقد است بیتکوین میتواند از ۱۰۰ دلار به ۱۰۰۰ دلار برسد. از جمله دلایلش این بود که به نظر میرسد چینیها به بیتکوین علاقهمندند و تعدادشان هم که زیاد است، این ارز، گروه کوچکی از کریپتو آنارشیستها را هیجانزده و به خرید علاقهمند کرده و افراد بیشازپیش از سیاستهای بانک فدرالرزرو ایالات متحده خشمگین و نگران ابرتورم هستند.

نووگرتز ناگهان دید تصویرش با تیتر «مدیر مطرح صندوق پوشش ریسک از بیتکوین پشتیبانی میکند» روی جلد فایننشالتایمز رفته است. سیلی از درخواستها از سوی خبرنگاران روانهاش شد تا در تلویزیون حاضر شود یا در جایی سخنرانی کند؛ اتفاقی که مهر تأییدی بر نامتعارفبودن دیدگاهش در آن زمان بود. بلافاصله به عضوی از گروه کوچکی از متخصصان این صنعت روبهرشد تبدیل شده بود. وقتی قیمت بیتکوین به ۱۰۰۰ دلار رسید و سه میلیون دلارش ۳۰ میلیون دلار شد، نووگرتز به فکر فروش برای خرید هواپیمای جت افتاد، اما یکی از همکارانش در Fortress هوشمندانه او را از این کار منصرف کرد.

در سال ۲۰۱۵ وقتی صندوق پوشش ریسک نووگرتز بعد از چند اشتباه در سرمایهگذاری ارزی شکست خورد، Fortress را ترک کرد و سهامش در این شرکت را فروخت. با پول فراوان، کنارکشیده از جریان اصلی فایننس و ناگهان بیهدف به «جو لوبین»، یکی از دوستان دوران دانشگاهیاش در پرینستون مراجعه کرد که بهتازگی شرکت ConsenSys را بنیانگذاری کرده بود تا اپلیکیشنهای بلاکچینی بسازد. نووگرتز میگوید تازه بیکار شده بودم و به دیدار لوبین در دفتر ConsenSys در بروکلین رفتم که چیزی از افتتاحش نمیگذشت، «آن دیدار نقطهعطفی برای من بود. با خودم گفتم فقط شاهد یک تجارت جدید نیستم، با تحولی انقلابی طرف هستم.»

البته انقلابها اغلب پیش از خود حبابهایی را هم به همراه دارند. به همین دلیل است که نووگرتز میگوید کمی بعد از اتفاقات همایش سال ۲۰۱۷ شروع به نقد کردن سرمایهگذاری بیتکوین کرد. در سال ۲۰۱۸ Galaxy Digital را راهاندازی کرد و قدم در راه دشوار جلب پذیرش عمومی برای کریپتو گذاشت. به این باور رسیده بود که کریپتو میتواند به طبقه دارایی دائمی تبدیل شود. امیدوار بود شرکتش را به «گلدمن ساکس دنیای کریپتو» تبدیل کند؛ شرکتی که معامله، خدمات مشاوره و بانکداری سرمایهگذاری را از سوی «باهوشترین افراد این حوزه» ارائه میدهد.

(شفافسازی: آخرین بار یعنی در اوایل سال ۲۰۱۹ که در مورد بیتکوین برای نیوزویک نوشتم، استدلال نووگرتز، آنقدر از دیدگاه من متقاعدکننده بود که با هیجان آن دوره همراه شدم. بعد از انتشار مقاله، با سپرده بازنشستگیام در شرکتش سرمایهگذاری توکنی کردم و همچنین مقداری بیتکوین خریدم. طولی نکشید که ارزش هر دو بهشدت سقوط کرد.)

نووگرتز میدانست که بزرگترین مانع برای پذیرش نهادی بیتکوین، گذشته بدنام و غیر قابل اعتماد آن است. بنابراین در ابتدای کار سعی کرد به این رمزارز مشروعیت ببخشد. به همراه تیمش، «مایک بلومبرگ»، شهردار سابق نیویورک را که مجله کسبوکار معروف شرکت رسانهایاش ۳۰۰ هزار مشترک دارد، متقاعد کردند شاخص Bloomberg Galaxy Crypto را راهاندازی کند که پیگیری لحظهای دادههای قیمت ۹ رمزارز شامل بیتکوین، اتریوم، XRP و غیره را امکانپذیر میکرد. این شاخص تا حدی به این ارزها اعتبار میداد.

نووگرتز میگوید: «افراد میگویند وقتی در مجله بلومبرگ چاپ شده، بنابراین واقعی است. خیلی مهم به نظر نمیرسد، اما واقعاً مهم است. با این کارها میتوان پدیدهای حاشیهای را به جریان اصلی تبدیل کرد.»

بعد از ارائه این شاخص در مجله بلومبرگ در می ۲۰۱۸، نووگرتز شروع به برگزاری جلساتی با مدیران ارشد والاستریت کرد تا سازوکار بیتکوین را برای آنها تشریح کند و بگوید چرا باید در آن سرمایهگذاری کنند و چرا صرفاً ابزاری برای پولشویی نیست.

نقشآفرینان جریان اصلی کمی بعد از ترکیدن اولین حباب رمزارز، بهمرور به این حوزه وارد شدند. شرکتهای جدیدی ظهور کردند که در پی ایجاد زیرساختی بودند که برای سرمایهگذاری نهادها در بیتکوین ضروری بود. یکی از برجستهترین موارد صرافیای بود که «جفری اسپرچر» (Jeffrey Sprecher) در آگوست ۲۰۱۸ از آن رونمایی کرد. جفری اسپرچر، رئیس هیئتمدیره Intercontinental Exchange، صاحب و گرداننده بورس سهام نیویورک و ۲۵ بورس دیگر است. اسپرچر شرکتی به نام Bakkt را به همراه «کلی لوفلر»، همسرش و نماینده آینده سنای آمریکا تشکیل داد که مدیرعامل این شرکت هم بود و برای دریافت مجوز رگولاتوری معاملات قراردادهای آتی مبتنی بر بیتکوین تلاش کرد. پشتیبانی شرکت اسپرچر به منزله موفقیتی برای حامیان رمزارز بود. این صرافی معاملات آتی را در سپتامبر ۲۰۱۹ آغاز کرد و تا سپتامبر سال بعد حجم معاملاتش به ۱۵.۹۵۵ بیتکوین در روز رسید که در زمان اعلام خبر ۲۰۰ میلیون دلار ارزش داشت.

سرمایهگذاران دیگر نیز وارد گود شدند. تایلر و کامرون وینکلووس که با فیسبوک مشهور شده بودند، Gemini Trust Company را بنیانگذاری کرده بودند که با تلاشهای آنها تا سال ۲۰۱۵ به صرافی کریپتوی بزرگی تبدیل شد. این شرکت با مسئولان ایالت نیویورک همکاری کرد تا مهر تأیید رگولاتوری بگیرد که به گفته «نواه پرلمن»، مدیر ارشد عملیات «جمینای» نسیمی از «موشکافی و سختگیری بخش مرسوم فایننس» بود که کمک میکرد تصویر قانونشکنانه کریپتو پاک شود. در سال ۲۰۱۶ بعد از تأیید «اندرو کومو»، فرماندار نیویورک، جمینای به اولین صرافی اتریوم دارای گواهینامه رسمی در ایالات متحده تبدیل شد.

استخدام «پرلمن» در جمینای در اکتبر ۲۰۱۹ بهعنوان رئیس واحد تطبیق موفقیت دیگری برای حامیان کریپتو بود. پرلمن بهعنوان وکیل سابق اداره مبارزه با مواد مخدر، دستیار دادستان کل ایالات متحده و مدیر اجرایی مورگان استنلی، با زاویه نگاه مجریان قانون بیگانه نبود. میدانست فروشندگان مواد مخدر و پولشوها چطور از بیتکوین برای فرار از مراجع قانونی استفاده میکنند.

پرلمن نمونهای از موارد زیادی از استخدام استعدادهای شرکتهای بزرگ با سابقه رگولاتوری در شرکتهای کریپتو برای کمک به کسب مشروعیت بود. کوینبیس، صرافی ارز دیجیتال هشت میلیون دلاری مستقر در سیلیکونولی که هفته پیش درخواستش برای عرضه اولیه سهام را ثبت کرد، در سال ۲۰۱۸، «برایان بروکس» را برای جایگاه مدیر ارشد تطبیق استخدام کرد. بروکس، شریک اجرایی سابق دفتر واشنگتن دیسی شرکت حقوقی مطرح O’Melveny & Myers رابطه نزدیکی با صنعت بانکداری داشت و چهار سال معاون ارشد، رئیس اداره حقوقی و منشی هیئتمدیره Fannie Mae (انجمن ملی فدرال وام مسکن) بود.

بروکس در سال ۲۰۲۰ بعد از دو سال حضور در کوینبیس، بهعنوان معاون ناظر ارشد و مدیر ارشد عملیات به اداره نظارت بر ارز ایالات متحده پیوست. این شغل میتواند جایگاه دولتی قدرتمندی برای ترویج گرایشهای این صنعت باشد. اداره نظارت بر ارز که مسئولیت تأمین سلامت سیستم بانکداری ایالات متحده را بر عهده دارد، تنها مؤسسهای در ایالات متحده است که اختیار اعطای مجوز تأسیس بانک ملی را دارد و شرایط قانونی بانکبودن را تعیین میکند. همچنین میتواند این مجوز را از مؤسساتی پس بگیرد که از قوانین پیروی نمیکنند. این اداره تقریباً ۷۰ درصد بانکهای آمریکایی را رگوله میکند.

«کریستین اسمیت»، مدیر اجرایی انجمن بلاکچین، گروه مدافع مستقر در واشنگتن دیسی میگوید در دوره بروکس اداره نظارت بر ارز مجموعهای از «نامههای تفسیری» را صادر کرده که نقش بسزایی در اطمیناندادن به بانکهایی ایفا کردهاند که نسبت به قانونیبودن و ریسکهای مربوط به رمزارزها نگران بودند. این نامهها روشن کردند که بانکها میتوانند بهصورت قانونی بیتکوینهای موجود در «کیف پولهای دیجیتال» را برای مشتریانشان ذخیره کنند، کامپیوترها را به دفترکل دیجیتال بیتکوین متصل کنند و «گره» بلاکچین خودشان را داشته باشند.

اداره نظارت بر ارز در ماه ژانویه برای اولینبار به شرکت Anchorage مجوز تأسیس بانک ملی را داد که یعنی میتواند خدمات امانی کریپتو ارائه کند و به نیابت از مشتریانش کریپتو نگهداری کند. این اداره کمی بعد مجوز مشابهی را برای Protego صادر کرد. این اقدامات بهنوعی اعلام کردند که اکنون نهادهای کریپتویی درون سیستم رگولاتوری دولت بهعنوان واحدهای قانونی فعالیت میکنند و مشمول محافظتها و نظارت موجود در حیطه مرسوم فایننس میشوند.

اسمیت میگوید: «این نوع اقدامات اداره نظارت بر ارز پیام واقعاً مثبتی فرستاد که نشان میداد کریپتو قرار است ماندگار باشد. این کارها واقعاً مهم بودند.»

در توضیح این مسئله که چرا در ماههای اخیر نگرشها نسبت به کریپتو در والاستریت و سایر بخشهای تشکیلات مالی بسیار تغییر کرده، باید گفت این تلاشها تأثیر زیادی داشتهاند. علاوه بر این اواخر سال گذشته رهبران فکری والاستریت مثل «پل تودور جونز» و «استنلی دراکنمیلر» (Stanley Druckenmiller) اعلام کردند بیتکوین دارند و نشان دادند که دیگر کسی از بیتکوین داشتن خجالت نمیکشد.

این اتفاقات زمینه را برای ماه فوریه آماده کرد که کریپتو جهش بزرگی را برای قرار گرفتن در جریان اصلی تجربه کرد. «ریک ریدر»، مدیر ارشد سرمایهگذاری Blackrock برای اولینبار اعلام کرد که شرکتش، یعنی بزرگترین شرکت مدیریت دارایی جهان «تجربهاندوزی در حوزه بیتکوین» را شروع کرده است. مورگان استنلی شروع به خرید بیتکوین برای برخی مشتریان کرد و اعلام کرد که ۱۰ درصد از سهام شرکت MicroStrategy، شرکت نرمافزاری حاضر در بازار بورس نزدک را خریده که در موجودیاش میلیاردها دلار بیتکوین دارد. گلدمن ساکس میز معاملات کریپتوی ازکارافتادهاش را احیا کرد و BNY Mellon، قدیمیترین بانک آمریکا اعلام کرد میخواهد امسال واحد داراییهای دیجیتالش را افتتاح کند.

ایلان ماسک، رئیس نابغه تسلا با جک دورسی، رئیس شرکت پرداخت اسکوئر و MassMutual Insurance و چند شرکت دیگر برای سرمایهگذاری بخشی از وجوه نقد شرکت خودروهای الکتریکیاش در کریپتو مشارکت میکند. ایلان ماسک معادل ۱.۵ میلیارد دلار بیتکوین خریده و اعلام کرده که این ارز را بهعنوان ابزار پرداخت برای خودروهای شرکتش میپذیرد. شرکت ویرجین گلکتیک نیز اکنون برای سفر فضایی، بیتکوین میپذیرد.

سرمایهگذاری ماسک خیلی کمتر از شرکت نرمافزارهای هوش تجاری MicroStrategy است که در یک سال گذشته داراییهای بیتکوینش را به ۴.۵ میلیارد دلار رسانده است. «مایکل سیلور»، مدیرعامل این شرکت، میگوید اوایل سال گذشته سرمایهگذاری در بیتکوین را شروع کرد؛ زیرا سرمایهگذاران شرکتش انتظار دارند بازدهی دستکم مساوی با شاخص S&P 500 داشته باشد. میگوید با توجه به اینکه فدرالرزرو سیلی از دلارهای جدید را روانه بازار میکرد، دیگر به نظر نمیرسید نگهداشتن وجه نقد در ذخایر شرکت کار درستی باشد.

سیلور به نیوزویک میگوید: «اگر میلیاردها دلار پول نقد در حساب بانکی شرکت داشته باشید که سالانه ۰.۱۵ درصد بهره میدهد، در حالی که همه چیزهایی که میخواهید بخرید، سالانه ۰.۲۵ درصد گرانتر میشود، هرگز نمیتوانید کسبوکارتان را حفظ کنید. چنین فکری افتضاح است.»

طلای دیجیتال

هنوز معلوم نیست تغییر نگرشها برای تضمین ماندگاری بیتکوین و سایر رمزارزها کافی است یا خیر. همه متقاعد نشدهاند که کافی است. «کنث روگاف» (Kenneth Rogoff)، اقتصاددانی از دانشگاه هاروارد، اقتصاددان ارشد سابق صندوق بینالمللی پول و متخصص بحرانهای مالی و استقلال بانک مرکزی میگوید وضعیت اقتصادی منحصربهفرد کنونی که بهواسطه رکود ناشی از همهگیری پدید آمده، پیشبینی آینده بر اساس شواهد کنونی را دشوار میکند.

روگاف میگوید: «با نرخ بهره بسیار پایین کنونی، تفسیر هر پدیدهای دشوار است. زمانی مطمئنتر میشویم که سرانجام نرخ بهره روند افزایشی پیدا کند. در نهایت برای اینکه بیتکوین ارزش بلندمدت داشته باشد (بر بلندمدت تأکید میکنم)، باید کاربردی وجود داشته باشد که صرفاً معامله یک رمزارز با دیگری مانند معاوضه کتابهای کمیک یا مبادله کارتهای بازی نباشد.»

روگاف شک دارد که در شرایط عادی چنین کاربرد توجیهکنندهای برای بیتکوین وجود داشته باشد، دستکم کاربردی که وزنه سنگینتری از نقاط ضعفش باشد. میگوید بیتکوین «پول نقد تقویتشده» است (انتقالش آسانتر و به همان اندازه غیرقابل ردیابی است)، به همین دلیل سازمانهای مشکوک از آن استفاده میکنند. پیشبینی میکند بحث در مورد میزان رگولیشن مناسب بیتکوین و سایر رمزارزها ادامه خواهد داشت. بیتکوین برای مصرفکننده عادی هزینههای تراکنش زیاد و ناکارآمدی محیط زیستی به بار میآورد. روگاف میگوید: «اگر زمانی برسد که بیتکوین برای تراکنشهای روزمره استفاده شود، شدیدتر رگوله خواهد شد؛ چراکه همه بانکهای مرکزی این مسئله را پیگیری میکنند.»

روگاف اذعان میکند که هرچه افراد قدرتمند و بانفوذ بیشتری به کریپتو بهعنوان ذخیره ارزش (و نوعی «طلای دیجیتال») روی میآورند، از بین بردن کامل آن برای رگولاتورهای غربی دشوارتر میشود.

روگاف میگوید: «این افراد بسیار قدرتمند و بانفوذ هستند، اما در نهایت در راستای منافع عمومی نیست که نتوان تراکنشها را بهآسانی رهگیری کرد. حامیان کریپتو ممکن است بتوانند در کوتاهمدت برخی سیاستمداران را متقاعد کنند، اما همه و از جمله تمام وزرای خزانهداری به این مسئله توجه میکنند. رگولاتورهایی به من گفتهاند در حال حاضر شاهد ظهور نوآوریهایی در این فضا هستیم. اگر ببینیم تراکنشهای این حوزه در کشورمان زیاد شده است، سختگیریها را تشدید میکنیم، اما فعلاً بااحتیاط گام برمیداریم.»

روگاف در نهایت معتقد است دولتهای سراسر جهان احتمالاً استفاده از بیتکوین توسط تشکیلات خردهفروشی را ممنوع و پذیرش آن از سوی تشکیلات مالی را غیرقانونی خواهند کرد. میگوید: «در حال حاضر دولتها هنوز برای مداخله در این زمینه پا پیش نگذاشتهاند، اما این کار را خواهند کرد.» (جالب اینکه درست چند روز بعد از مصاحبهام با روگاف، رویترز از یکی از مسئولان ارشد دولت هند نقل قول کرد که این کشور احتمالاً اولین اقتصاد بزرگ جهان خواهد بود که نگهداری از رمزارز را غیرقانونی میکند.)

از استدلال روگاف برای توجیه الزامات گزارشدهی کریپتوی جدیدی استفاده شده که در آخرین روزهای دولت ترامپ پیشنهاد شد و صرافیهای کریپتو را ملزم میکرد تا پیگیری کنند که مشتریانشان با رمزارزها چه کار میکنند و این رمزارزها کجا میروند. «استیون منوچین»، وزیر خزانهداری در تلاشی مشهود برای اجتناب از واکنشهای منفی، پیشنهاد اولیه را درست قبل از کریسمس و با دوره نظرخواهی کوتاهشده ۱۵ روزه رونمایی کرد. لابیگران صنعت با تلاش در طول تعطیلات بیش از هفت هزار نظر مخالف با این قوانین را گردآوری کردند و پل کلمنت، معاون سابق دادستان کل و فردی بانفوذ در فضای حقوقی واشنگتن دیسی را بهعنوان وکیلشان استخدام کردند.

در نهایت وزارت خزانهداری با تمدید دوره نظرخواهی موافقت کرد و به آنها اجازه داد کار را به دولت بایدن بکشانند. اسمیت، از انجمن بلاکچین، میگوید مسئولان کنونی وزارت خزانهداری رویکرد «بسیار منطقیتری» را در مورد پیدا کردن راهحلی برای مسئله پولشویی در پیش گرفتهاند.

اسمیت میگوید از آنجایی که بانکها ملزم نیستند نحوه هزینهکرد پول نقد بعد از برداشت از حساب را پیگیری کنند، منصفانه نیست که صرافیهای کریپتو به پیگیری تراکنشهای رمزارز ملزم شوند. اینکه در نهایت استدلالشان موفق شود یا خیر، هنوز مشخص نیست.

سایر رگولاتورهای سابق و متخصصان کمتر از روگاف اطمینان دارند که رگولیشن سختگیرانه اجتنابناپذیر است، اما همچنان هشدار میدهند که ارزشگذاری کنونی بیتکوین ممکن است پایدار نباشد. یکی از این افراد بدبین «راگورام راجان» (Raghuram Rajan)، استاد فایننس دانشکده کسبوکار Chicago Booth است که رزومه پرباری شامل جایگاههایی مثل اقتصاددان صندوق بینالمللی پول و رئیس بانک مرکزی هند دارد. در سال ۲۰۰۵ یکی از اولین افرادی بود که در مورد ریسکهای فزاینده سیستم مالی ایالات متحده هشدار داد؛ هشداری که چند سال بعد با ترکیدن حباب وامهای بدون پشتوانه، پیشگویانه به نظر میرسید.

راجان اکنون میگوید که بیتکوین و سایر رمزارزها بیش از پیش بهعنوان یک طبقه دارایی در نظر گرفته میشوند که صرفاً به این دلیل ارزشمند است که دیگران آن را ارزشمند میدانند. از این زاویه برخی، ویژگیهای حباب از دیدگاه اقتصاددانان را دارند، یعنی فقط به این دلیل ارزشمندند که دیگران فکر میکنند ارزشمندند. در واقع یعنی پتانسیل نوسان را دارند. وقتی اشتیاق افراد نسبت به این طبقه دارایی کمتر شود، احتمالاً ارزشش بهشدت کاهش مییابد. ماهیت نوسانی بیتکوین مشهور است. بهعنوان مثال هرچند روند کلی بیتکوین از کمترین قیمتش در سال ۲۰۱۹ صعودی بوده، اما ارزش آن در فاصله آن زمان تا جهش کنونی با هیجان زیاد بالا و پایین شده است. بر خلاف بانکهای مرکزی که مسئول حفظ ارزش ارزهای متعارف هستند، هیچکس مسئول حفظ ارزش بیتکوین نیست. راجان میگوید بیتکوین مانند طلا ارزش بنیادین ذاتی ندارد.

میهمانی رقص

نووگرتز با آن ذات فروشندگیاش پافشاری میکند که دیگر نمیتوان به عقب برگشت. میگوید بیتکوین بیش از آنکه ارز باشد، جنبشی اجتماعی است؛ جنبشی که اکنون برای ایجاد تحول به اندازه کافی پیروانی پیرامون خود جمع کرده است. وقتی از او میخواهم بیشتر توضیح بدهد، ویدئویی با عنوان «چطور جنبشی را آغاز کنیم؟» از درک سیورز کارآفرین نشانم میدهد. مردی بدون پیراهن، تنها و با خوشحالی در دامنه تپهای پوشیده از چمن میرقصد و گردشگران دورش روی زیراندازهایشان نشستهاند. مسخره به نظر میرسد، اما کمی بعد فرد دیگری با او همراه میشود، بعد سه نفر دیگر میآیند و سپس سه نفر دیگر هم به آنها ملحق میشوند. در انتها تقریباً همه در حال رقصیدن هستند و حالا چه کسی مسخره به نظر میرسد؟ آن تعداد کمی که کنار ایستادهاند.

نقشآفرینان جریان اصلی کمی بعد از ترکیدن اولین حباب رمزارز، بهمرور به این حوزه وارد شدند. جفری اسپرچر و کلی لوفلر، همسرش و نماینده آینده سنای آمریکا، شرکت Bakkt را برای معاملات قراردادهای آتی مبتنی بر بیتکوین تشکیل دادند.

نووگرتز با تشریح منحنی پذیرش پرشتاب بیتکوین میگوید نقشآفرینان مطرح در شرکتهای بزرگ آمریکایی و والاستریت هرگز نمیخواهند در چنین موقعیتی اولین نفر باشند، اما حالا «همه همراه شدهاند». شرکت نووگرتز، Galaxy، منفعت زیادی از این شرایط برده است. این شرکت با ۱.۲ میلیارد دلار دارایی تحت مدیریت، در فصل چهارم سال ۲۰۲۰ درآمدش را ۶۵۰ درصد افزایش داد. همزمان قیمت سهام این شرکت از ۵۲ سنت به بیش از ۱۵ دلار رسیده بود. هفته پیش نیز مورگان استنلی با بیش از چهار تریلیون دلار دارایی تحت مدیریت اعلام کرد قصد دارد به مشاوران مالیاش این امکان را بدهد که به نیابت از مشتریان از طریق صندوقهای سرمایهگذاری Galaxy بیتکوین بخرند. این بیانیه قیمت سهام Galaxy را به بیشتر از ۲۰ دلار رساند؛ یعنی قیمت سهام این شرکت در عرض دو روز بیش از ۳۰ درصد افزایش یافت.

نووگرتز میگوید: «مهمترین اتفاقی که در کل اکوسیستم بیتکوین افتاده در دو ماه گذشته بوده است.» زیرا در دو ماه گذشته همه در دنیای فناوری و فایننس گفتهاند بیتکوین دیگر ماندگار است. هیچ شکی وجود ندارد. تمام. بحث پایان یافته است. اکنون کریپتو دیگر یک طبقه دارایی است، پیروانش به اندازه کافی رسیدهاند، از قله عبور کردهایم و از این به بعد سرازیری است. با این حال وقتی به او فشار آوردم، اذعان کرد که نمیدانیم «ساختار اجتماعی» پشتیبان بیتکوین حفظ خواهد شد یا از بین میرود.

میگوید «هنوز نمیدانیم».

معتقد است هیچ نشانهای برای فروپاشی این ساختار در آینده نزدیک وجود ندارد، اما اگر شرایط تغییر کند، اگر پولهای هوشمند خارج شود و نووگرتز دوباره خود را در شرایط ترکیدن حباب قبلی ببیند، چه میشود؟ همیشه میتواند کاری را انجام دهد که بار قبل انجام داد؛ اینکه با سودی نسبتاً خوب از بازار خارج شود.