پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

اولین رویداد نوین کمپ برگزار شد / سرمایهگذاری روی استارتآپهای ولثتک با شتابدهی سازمانی

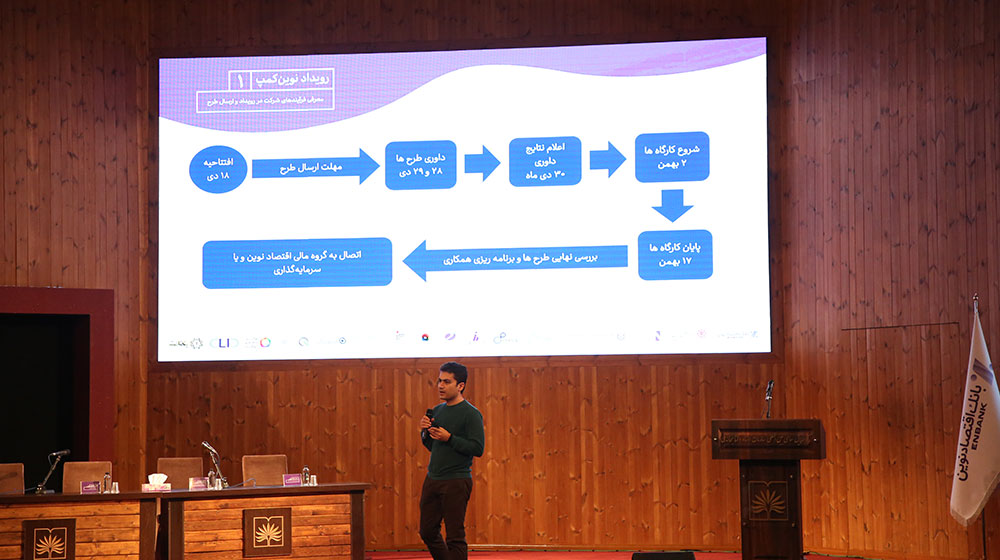

رویداد نوین کمپ قرار است توسط شتابدهنده نوینتک هر سال برگزار شود و هر بار به یکی از شاخههای فینتک بپردازد. اولین تمرکز این رویداد بر سرمایهگذاری روی استارتآپهای ولثتک با رویکرد شتابدهی سازمانی است

اولین رویداد نوینکمپ با محور ولثتک، ۱۸ دیماه توسط شتابدهنده نوین تک برگزار شد. این شتابدهنده که یکی از مجموعههای گروه مالی اقتصاد نوین است، مأموریت اتصال تیمهای نوآور به شرکتهای این مجموعه را داراست. شتابدهنده نوین تک قرار است این رویداد را هر سال دوبار در حوزه مختلف فینتک برگزار کند تا بتواند استارتآپهای متنوعی را با مجموعههای گروه مالی بانک اقتصاد نوین متصل کند.

در رویداد نوین کمپ ۱ علی امانی، نایب رئیس هیئت مدیره بانک اقتصاد نوین، علیرضا دلیری، مشاور معاون علمی فناوری ریاستجمهوری، داود رزاقی، مدیرعامل و عضو هیئتمدیره تأمین سرمایه نوین و محمدرضا قبادی، مدیرعامل شتابدهنده نوینتک، سخنرانی کردند.

پس از سخنرانی نیز پنلی با حضور امیر هامونی، مدیرعامل فرابورس، محمد صادقی، معاون فناوری اطلاعات بانک اقتصاد نوین، نیما نامداری، مدیرعامل بلوط و علیرضا ذوالفقاری، مدیرعامل و بنیانگذار کلید برگزار و در آن به معرفی چالشها و فرصتهای ولثتک در ایران و جهان پرداخته شد.

استارتآپها را نه رقیب بلکه شرکای آینده میدانیم

در ابتدا علی امانی، نایب رئیس هیئت مدیره بانک اقتصاد نوین درباره رویکردی که این بانک در خصوص همکاری با کسبوکارهای نوآور و استارتآپها دارد، صحبت کرد.

او در ابتدا اشاره کرد که بانک اقتصاد نوین به عنوان اولین بانک خصوصی در صنعت مالی ایران در اوایل دهه ۱۳۸۰ موفق به کسب مجوز تأسیس و فعالیت شد. از بدو تأسیس مجموعه بانک بهعنوان بانک پیشرو از بانک سنتی به بانک مدرن حرکت کرد و در این راستا سعی کرده با تکمیل زنجیره خدمات لازم از قبیل بیمه، کارگزاری بورس، تأمین سرمایه، صرافی و سایر خدمات به جایگاه بالاتری در صنعت مالی دست پیدا کند.

امانی با بیان اینکه همکاران ما در بانک اقتصاد نوین سعی داشتند که مرحله گذر از بانکداری سنتی به بانکداری مدرن با بهترین کیفیت و در کمترین زمان انجام دهند، گفت: «ما به دقت در بانک اقتصاد نوین اعتقاد داریم که صنعت مالی در روند تغییر قرار دارد و سعی میکنیم این تغییرات را که به دقت پیگیری و سازمان را از انعطاف لازم برخوردار کنیم.»

بهگفته نایب رئیس هیئت مدیره بانک اقتصاد نوین در رصد این روندهای تغییر نکته به طور خاص مورد توجه تمامی ارکان زیربط گروه نوین اقتصاد مالی قرار دارد که تحت عنوان پلتفرم موبایل مطرح میشود. شرکت نوین تک به عنوان یکی از پیشرانهای تغییر در زمینه خدمات بانک تأسیس شده است.

امانی در خصوص همکاری بانک با استارتآپها معتقد است: «نگاه ما در بانک اقتصاد نوین بدین گونه نیست که پیشرانهای تغییر مانند استارتآپها را به عنوان رقیب تلقی کنیم، بلکه نگاه ما در اقتصاد نوین است که آنها شرکای آینده در زمینه نوآوری صنعت مالی هستند.»

با ارتباطات بینالمللی همراه شویم

علیرضا دلیری مشاور معاونت علمی و فناوری ریاست جمهوری سخنران بعدی این رویداد بود. او در ابتدا به شعار بانک بهعنوان اولین بانک خصوصی اشاره کرد و در این باره گفت: «کلمه اولین توقعات کارهای خاص را ایجاد میکند. ایجاد کردن یک اکوسیستم مالی در زیرمجموعه بانک از جمله تأمین سرمایه نوین، شتابدهنده نوینتک و موارد دیگر مجموعه حمایتی بستر مالی را در بانک در مسیر خوبی قرار داده و کامل کرده است. به زیرمجموعهها هم که نگاه میکنیم، تأمین سرمایه نوین جزو بهترین تأمین سرمایههاست که به این نگاه که اولینها باید متفاوت باشند، بر میگردد. اکنون نیز در شتابدهنده نوین تک ۲۶ استارتآپ ورود پیدا کردهاند که کمتر بانکی این اتفاق در آن افتاده است.»

او با بیان اینکه اکنون فضای بانکداری سنتی به بانکداری نوین انتقال پیدا کرده، گفت: «زمان آن رسیده که خود را با فضای بینالمللی بانکداری نوین و دیجیتال همراه کنیم و خدمات ارزنده این حوزه را به جامعه عرضه کنیم. قطعاً تسهیلگری در خدمات مالی میتواند اثر مثبتی در زندگی اجتماعی داشته باشد و مردم میتوانند از این خدمات استقبال کنند.»

دلیری به این موضوع اشاره کرد که در حال حاضر بستر فعالیتهای مالی در دنیا در بستر پلتفرمهای جامع بینالمللی انجام میشود. سیستم بانکداری و خدمات سنتی حذف و به صورت آنلاین انجام میشود. پول فیزیکی حذف و پول دیجیتال جایگزین آن میشود. او در این باره توضیح داد: «چه بخواهیم چه نخواهیم این اتفاق خواهد افتاد. ما هم نمیتوانیم از دنیا جدا باشیم. شاید در مسائل فرهنگی و اجتماعی بتوانیم شرایط سنتی خود را حفظ کنیم، اما نمیتوانیم دروازه کشور را به روی ارتباطات مالی و ارتباطاتی که در بستر فناوری است، ببندیم و با دنیا ارتباطی نداشته باشیم. این فناوری به سرعت در حال رشد است و ما هم باید خودمان را به دنیا برسانیم.»

به باور دلیری بعد از گذشت چند سال بانکهای ما برای حذف کاغذ و ارائه خدمات آنلاین از همدیگر سبقت میگیرند تا در فضای خدمات رسانی خدمات خود را بر بستر وب و خدمات آنلاین ببرند. او با بیان اینکه اکنون فینتکها در نظامهای پولی و مالی ما رخنه کردهاند، گفت: «هرچند که بیشتر تمرکز سیستمهای بانکی ما روی پیتک است، اما در بستر اینشورتک، لندتک و ولثتک هم سیستمهای بانکی کار خود را آغاز کردهاند.»

مشاور معاونت علمی و فناوری ریاست جمهوری بر ارائه کارهای مشاورهای تاکید کرد و توضیح داد: «.فکر میکنم که بانک اقتصاد نوین در این راستا توانسته قدمهای خوبی بردارد و امیدواریم که در آینده شاهد این باشیم که خدمات مشاورهای هم بر بستر دیجیتال داشته باشیم.»

بانکها به سمت احراز هویت دیجیتال بروند

دلیری به نقشی که خدمات آنلاین در بحران کرونا داشتهاند، اشاره کرد و در این باره گفت: «باید سرمایهگذاری و بسترهای حمایتی را در حوزههای جدید وارد کنیم. بهخصوص در بحران کرونا که مردم به خدمات آنلاین ببیشتر نیاز دارند. یکی از آنها احراز هویت آنلاین در بازار سرمایه است که اکنون ۱۰ تا ۱۲ شرکت دانش بنیان احراز هویت آنلایت را انجام میدهند. در سیستم بانکی نیز باید این اتفاق بیفتد. همچنین باید به سمت دیجیتالی کردن ضمانتنامه، سفته و برات، گرفتن تسهیلات و افتتاح حساب آنلاین هم رفت.»

او همچنین به اهمیتی که فناوریهایی مانند بلاکچین در نقل و انتقال پول دارند، اشاره کرد و توضیح داد: «در خصوص بسترهای نقل و انتقال پول اکنون فضایی در بستر بلاکچین و رمزارزها در دنیا ایجاد شده است. در کشور نیز قوانین آن مصوب شده و به زودی دستورالعمل آن ابلاغ میشود. قطعاً اگر پلتفرمی بر این بستر حمایت بانک را هم داشته باشد، نقل و انتقال شرکتهای داخلی کشور به سهولت انجام میشود. ما نیز آمادگی کامل داریم و از این فناوریها استقبال میکنیم.»

آمادگی کامل تامین سرمایه نوین روی استارتآپهای ولثتک

داود رزاقی، مدیرعامل و عضو هیئت مدیره تأمین سرمایه نوین سخنران بعدی این رویداد بود که درباره فعالیت شرکت تأمین سرمایه نوین صحبت کرد. او توضیح داد: «تأمین سرمایهنوین به عنوان اولین تأمین سرمایه کشور بوده که سعی داریم شعار اولین را به بهترین تبدیل کنیم. این شرکت در دو حوزه تأمین مالی و مدیریت وجوه فعالیت میکند. تأمین سرمایه نوین تاکنون بیش از ۱۵ هزار میلیارد تومان تأمین مالی داشته و در بخش مدیریت وجوه نیز ۳۰ هزار میلیارد تومان در اختیار صندوقها و سبدهاست.»

بهگفته او مجموعه گروه اقتصاد نوین یک گروه کامل شامل تأمین سرمایه، لیزینگ، پرداخت و غیره است. در واقع مجموع نیازهای مالی کشور را دارد و چه بهتر که بتواند از این رویدادها، ایدهها و مسائل دانش بنیان حمایت کند.

رزاقی با اشاره به اهمیتی که کسبوکارهای ولثتک در ارائه زیرساختهای بازار سرمایه دارند، از سرمایهگذاری در این حوزه استقبال کرد و توضیح داد: «در سال ۱۳۹۸ تعداد کدهای صادره به بیش از پنجاه میلیون رسید. این زیرساختها در بازار سرمایه ما وجود نداشت و زیرساختها موجود نیز در این رابطه کم آوردند. شرکت تأمین سرمایه نوین آمادگی خود را در خصوص هرگونه ایده دانش بینان در رابطه بازار سرمایه از جمله بحث معاملات برخط اعلام میکند. ما میتوانیم خدماتی در حوزههایی مانند فیلترنویسی، گزارشنویسی، هوش تجاری و مواردی که در بازار سرمایه احساس نیاز میکند را ارائه میدهیم.»

او با اشاره به اینکه تأمین سرمایه نوین به دو طریق مستقیم و غیر مستقیم تأمین مالی را انجام میدهد، گفت: «در تأمین مالی به روش مستقیم، بر نیازهایی که به صورت زنجیره ارزش و در چارچوب قوانین و مقررات امکان سرمایهگذاری مستقیم وجود دارد، اعلام آمادگی صد درصدی برای سرمایهگذاری داریم. در خصوص سرمایهگذاری غیرمستقیم نیز با تأسیس صندوق جسورانه، ویسی و شرکت مشاوره تأمین سرمایه در این حوزهها مشارکت میکنیم.»

تغییر با شتابدهی سازمانی

محمدرضا قبادی، مدیرعامل شتابدهنده نوینتک در ادامه رویداد در رابطه با رویداد نوین کمپ ۱ توضیح داد: «در نوینتک تجربه برگزاری رویدادهای مختلفی داشتیم، بسیاری از تیمهای خوبی که امروز در پرتفوی نوینتک حضور دارند، خروجی مستقیم همین رویدادها هستند، اما نوین کمپ با تمام تجربههای قبلی ما متفاوت است.»

او با توضیح اینکه نوینتک در سه سال گذشته چه مسیری را طی کرده، گفت: «نوینتک فعالیت خود را در سال ۱۳۹۶ با عنوان یک شتابدهنده در مرحله اولیه آغاز کرد. هدف این بود که بتوانیم به معنای واقعی سرویس شتابدهی ارائه دهیم. چون از دید ما سرمایهگذاری در مرحله اولیه با توجه به جوان بودن اکوسیستم در ایران بسیار دشوار است. دانش انباشته در فضای کسبوکار ما محدود است و ریسک شکست استارتآپها در مرحله اولیه بالاست. علت هم این است که کارآفرینهای بزرگ هم هنوز مراحل توسعه کسبوکار خود را تا آخر مسیر تجربه نکردهاند. همچنین استراتژی خروج از دایره سهامداری استارتآپها هنوز به طور واضح و شفاف قابل تصور نیست.»

قبادی با بیان اینکه سازمانهای بزرگ به عنوان اصلیترین ستونهای اکوسیستم نوآوری در ایران زیرساختهای همکاری و اتصال استارتآپها را بهدرستی ندارند، گفت: «این مسائل و بسیاری از مسائل دیگر باعث میشود که سرمایهگذاری در مراحل اولیه ویژگیهای منحصر به فرد خود را پیدا کند. ما در طی سه سال به عنوان یک شتابدهنده بر چند نکته تمرکز کردیم اول اینکه با هر ابزاری که داریم سعی میکنیم که به استارتآپها کمک کنیم که به مرحله آمادگی برای جذب سرمایه برسند. دوم اینکه تلاش کردیم تا رابطه معنیداری با سرمایهگذاران خطرپذیر فعال در حوزه سرمایهگذاری مرحله بذری ایجاد کنیم تا بتوانیم به استارتآپها در فرایند جذب سرمایه کمک کنیم. نتیجه ماجرا این است که امروز تجربه همکاری مشترک با بسیاری از سرمایهگذاران را داشتیم.»

از اوایل سال ۱۳۹۹ شتابدهنده نوینتک تصمیمگرفت که جهت خود را به سمت شتابدهی سازمانی تغییر دهد. مدیرعامل نوینتک در این باره توضیح داد: «نوآوری در سازمانهای بزرگ مسیرها و ابزارهای متفاوتی دارد. در دنیای سریع امروز انتظار مشتریان روزبهروز تغییر میکند. در این راستا اتکا به شیوههای نوآوری مانند واحدهای تحقیق و توسعه با اینکه کارکردهای خاص خود را دارد، اما نمیتواند کافی باشد.»

هر سال دو رویداد، هربار تمرکز بر یکی از شاخههای فینتک

بهگفته قبادی در دنیا شرکتهای بزرگ برای اینکه بتوانند با استارتآپها فعالیت مشترک انجام دهند، به صندوقهای سرمایهگذاری خطرپذیر شرکتی رو آوردهاند. بانکهای دنیا هم به فعالیت مشترک با فینتکها رو آوردهاند. این همکاری به نفع هر دو طرف است. بهطور مثال بانکها فرایندها، اطلاعات، دسترسی به مشتری و و مجوزهایی دارند که میتوانند به استارتآپها کمک کنند و از سوی دیگر استارتآپها تکنولوژی و چابکی لازم برای اینکه بتوانند نوآوری را وارد سازمان کنند، دارند.

او به مزایای شتابدهی سازمانی اشاره کرد و توضیح داد: «اول اینکه شتابدهی سازمانی در حل مسائل نوآوری از کل مسیرهای نوآوری دیگر جدیدتر است و دوم اینکه میتواند در نوع خود منحصر به فرد عمل کند. عمدتاً در جایی از این ابزار استفاده میشود که هدف ایجاد کسبوکار جدید است و نیاز است که یک تیم با دغدغهها و انگیزههای کافی مدیریت این کار را به عهده بگیرد. همچنین اگر این فرایند بهدرستی پیادهسازی شود میتواند نیاز واقعی سازمان را بر مبنای استراتژیهای بلندمدت استخراج کند و بهطور مؤثر ریسک فرایند اتصال استارتآپها را به سازمانهای بزرگ را کاهش دهد.»

مدیرعامل شتابدهی نوینتک با اشاره به اینکه در دنیا نرخ ادغام و تملک موفق تقریباً ۲۵ درصد است، گفت: «این عددی برای بسیاری از شرکتهایی است که اکوسیستم فعال دارند. از سوی دیگر مسائلی مانند مسائل حقوقی، فرهنگی، زیرساخت سرمایهگذاری و غیره موانع مهمی هستند که باعث میشود این اتصال به درستی اتفاق نیفتد.»

قبادی با توضیح اینکه از ابتدای سال روی شتابدهی سازمانی تمرکز کردهاند، گفت: «سعی کردیم که فرایندهایی را طراحی کنیم که از طریق آن بتوانیم چالشهای نوآوری سازمانی را به درستی و به وضوح شناسایی کنیم.»

او یکی از عملکردهای رویداد نوین کمپ را از اصلیترین حلقههای این زنجیره ارزش دانست و توضیح داد: «تصمیم داریم که هر سال دو بار این رویداد را برگزار کنیم و هربار روی یکی از شاخههای فینتک متمرکز شویم و بهطور سراسری با هر استارتآپ در هر مرحلهای که هستند ارتباط برقرار کنیم و برنامه مشخصی برای آنها داشته باشیم. اولین رویداد ما در حوزه تکنولوژیهای مدیریت ثروت خواهد بود. با کمک مجموعههای فعال در این حوزه انواع APIهای مورد نیاز در این حوزه را فراهم کرده و آمادهایم که در اختیار استارتآپها قرار دهیم. همچنین با کمک شرکت مشاوره تأمین سرمایه و دانشکده برق و کامپیوتر دانشگاه تهران، نزدیک به ۲۰ کارگاه آموزشی طراحی شده و طی این یک ماه در اختیار استارتآپهای در مرحله اولیه در سراسر کشور قرار میگیرد.»

او اشاره کرد که سقف سرمایهگذاری در نوینتک برای هر استارتآپ تا ۲۰ میلیارد تومان در نظر گرفتهشده است. اگر استارتآپها در اولین مراحل فعالیت خود باشند، خدمات رویداد به آنها کمک میکند که بتوانند این مراحل را سریعتر طی کنند. اگر در ادامه فضایی را احساس کنیم که استارتآپها میتوانند برای بانک اقتصاد نوین یا هر کدام از شرکتهای زیرمجموعه خلق ارزش ایجاد کنند، وارد فرایند شتابدهی سازمانی ما میشوند و مسیر خود را طوری پیش میبرند که بتوانند آماده اتصال و جذب سرمایه در مراحل بعدی باشند.

ولثتک تنها سرمایهگذاری در بازار سرمایه نیست

در پایان این رویداد پنل معرفی چالشها و فرصتهای ولثتک در ایران و جهان با حضور نیما نامداری، مدیرعامل بلوط، امیر هامونی، مدیرعامل فرابورس، علیرضا ذوالفقاری، مدیرعامل و بینانگذار کلید و محمد صادقی، معاون فناوری اطلاعات بانک اقتصاد نوین و با مدیریت مهدی عبادی، مدیرعامل وندار برگزار شد.

عبادی در ابتدا این سؤال را از نامداری پرسید که ولثتک چه تعریفی دارد و نگاه او به این حوزه چیست؟ او در پاسخ به این سؤال توضیح داد که وقتی درباره ولثتک صحبت میکنیم در این مورد حرف میزنیم که به آدمها کمک میکنیم که چگونه میتوانند تصمیم مالی بهتری بگیرند.در ایران مفهوم ولثتک به سمت بازار سرمایه و بورس رفته است. در حالیکه میتوانند گستردهتر باشد. ما وقتی درباره ثروت صحبت میکنیم در اصل درباره دارایی خانوارها صحبت میکنیم. ما دو نوع داریی ثابت و جاری داریم. دارایی جاری نقدشوندگی بالایی دارد اما ثابت آن دارایی است که نقدشوندگی آن طول میکشد. در ایران دارایی خانوادهها عمدتاً ملک و خودرو است.»

او به آماری از داراییهای خانوارها تا انتهای سال ۱۳۹۸ اشاره کرد و توضیح داد: «حدود ۹ هزار و ۲۶۴ هزار میلیارد تومان ارزش املاک مسکونی در تملک خانوارهای شهری است. حدود ۹۱۴ هزار میلیارد تومان ارزش خودروهای در تملک خانوارهاست. این دو رقم اصلی داراییهای ثابت خانوارهای ایرانی تا سال ۱۳۹۸ است.»

نامداری داراییهای جاری را نیز به چهار دسته سپرده در بانک، طلا، ارز و کریپتوها، پول در قالب سهام در بازار سرمایه تقسیم کرد و توضیح داد: «در انتهای سال ۱۳۹۸ مجموعه سپردههای بانکی مدتدار برای خانوارهای ایرانی ۸۸۵ هزار میلیارد تومان، حدود ۶۴ هزار میلیارد تومان ارزش طلا، حدود ۳۰۰ هزار میلیارد تومان ارزش ارز، ۴۹۴ هزار میلیارد تومان ارزش سهام و اوراق بهادار در بازار سرمایه بوده است. این موارد تنها اشخاص حقیقی را شامل میشود. مجموع ثروت مردم در انتهای سال ۱۳۹۸ چیزی حدود ۱۲ هزار میلیارد تومان بوده است. کل وامی که بانکهای ایرانی در سال ۱۳۹۸ دادهاند چیزی حدود هزار میلیارد تومان بوده است. از ۱۲ هزار میلیارد تومان حدود ۹ هزار میلیارد تومان آن ملک است. ما یک ثروت فریز شدهای در ملک داریم که هیچ کاری از لحاظ مدیریت ثروت خانوار نمیتوان با آن انجام داد.»

بهگفته او حدود ۱۰ هزار میلیارد تومان ثروت خانوار ثابت و دو هزار میلیارد تومان آن جاری است. متاسفانه حوزه ولثتک با داراییهای ثابت کاری ندارد. ۵۰ درصد دو هزار میلیارد تومان دارایی جاری نیز سپرده بانکی است. ۳۰ درصد آن نیز در بازار سرمایه است. تمام فرصتی که برای ولثتک شناسایی میشود برای این حوزه است. بنابراین ولثتک در ایران روی بازاری تمرکز کرده که بخش عمده ثروت مردم در آنجا نیست.

در بخش داده و قوانین مقررات ضعیف عمل کردهایم

هامونی در ادامه ضمن موافق بودن با صحبتهای نامداری اشاره کرد: «ولثتک مفهوم بسیار بزرگتری نسبت به همان چیزی است که اکنون جا افتاده است. اما میتوان علت نرسیدن ما در ولثتک به آنچه که میخواهیم را در سه لایه تعریف کرد. در لایه تکنولوژی ما عقبماندگی نداریم. لایه قبلتران که پیشنیاز این مساله است داده است. اکنون دادههای زیادی در مراکز خرید و سازمانها تولید میشود. چالش اصلی در این حوزهای است که چگونه محاسبات این دادهها انجام شود و در اختیار استارتآپها قرار گیرد. اگر آمار مصرف خانوارهای ایرانی را در اپلیکیشنهای ایرانی داشته باشیم، متوجه میشویم که چه حجمی از دادهها نهفته است. لایه قبلتر از داده و زیرساخت همه اینها قوانین و مقررات است. قانون صیانت از دادههای اشخاص یکی از اینهاست. در مساله داده مالک داده مشخص نیست و در ایران حل نشده مانده است. در این مورد باید کارهای زیادی انجام شود و پیشنویس قانون صیانت از دادههای اشخاص در وزارت ارتباطات به سرانجام برسد.»

بهگفته او در بحث داده در بورس اکنون بحث برگزاری مجامع الکترونیکی مطرح است. بنابراین این تغییر شروع شده اما چالش اصلی این است که قوانین و مقررات وضع شود.

کمک بانکها در بخش داده و هوش مصنوعی به ولثتکها

صادقی در ادامه به این موضوع اشاره کرد که در ایران پشتوانه محکم سنتی در ولثتک نداریم و بهطور جدی مدیریت ثروت وجود نداشته است. بنابراین مفهوم جا افتادهای وجود ندارد که به سمت آن برویم. این باعث میشود که همان اتفاقی که در بورس افتاده و هجوم زیادی برای ورود به آن وجود داشت، درخصوص ولثتک هم ایجاد شود. به این دلیل که تعریف درستی از ولثتک نداریم.

او به نقش بانکها در ایجاد ولثتکها، یعنی داده و هوش مصنوعی اشاره کرد و توضیح داد: «شاید در ایران تکنولوژی وجود داشته باشد، اما کسبوکارهای ما به درستی روی آن سوار نشدهاند. از سوی دیگر بهترین جا برای داده بانکها هستند و دادههای مهم در آنجا انباشته شده است. بانکها میتوانند در این زمینه در رفتارسنجی افراد کمک کنند. در این صورت تبادل در مبادلات مالی راحتتر انجام میشود. در گروه مالی در بانک میتوان طیف زیادی از خدماتی از ولثتک که قرار است برای مشتریان داشته باشیم را در قالب Open API ارائه داد تا این چرخه راه بیفتد.»

صادقی در پاسخ به این سؤال که آیا یکی از عوامل عقب ماندن بانکها از ولثتک تنوع سپردهای است که وجود دارد، توضیح داد: «ما از حیثهایی عقب افتادگی داریم. در کشورهای دیگر بانکها پیشرو بودهاند و با سوار کردن تکنولوژی بر آن از ولثتکها استفاده میکنند. علت این است که بانکهای ما در ایران دارند بیشتر خدمتمحور هستند، اما بانکهای دنیا بیشتر محصولمحور هستند. ما در زمینه محصول و مشتریمحور بودن ضعیف عمل کردهایم. علت هم محدودیتهایی است که بانک مرکزی اعمال میکند. به همین بانکها به این سمت نرفتهاند. اما در شرایط حاضر یکی از نیازهای مهم این است که به این سمت حرکت کنیم.»

راهی برای فراگیری یک صنعت تازه

ذوالفقاری به مفهوم جدید Property technology) Proptech) اشاره کرد و به این سؤال پاسخ داد که آیا میتوانیم با ملک خلق ثروت کنیم؟ بهگفته او کار فناوری به معنای آسان کردن کارها و فراگیر کردن آن است. یعنی این امکان به بیشتر آدمها داده شود که از برخی دادهها استفاده کنند و بتوانند تصمیم درستی در زمینه سرمایهگذاری بگیرند. در شرایط تورمی بحث ولثتک دغدغه همه شده است. وقتی راجع به ولث تک صحبت میکنیم تنها راجع به سرمایهگذاری کلان صحبت نمیکنیم و بحث سرمایهگذاری خرد هم مطرح است.

او ادامه داد: «طبیعتاً سرمایهگذاری یک حرفه و تخصص است و هر کسی نمیتواند درباره آن صحبت کند و همچنین هزینهبر است. بنابراین در ایران بحث Proptech اهمیت زیادی پیدا میکند. مفهومی در خارج از ایران به نام نردبان مسکن وجود دارد. در واقع میخواهیم وارد بازار مسکن شویم تا کمکم ملکی را که نیاز است بخریم. مواردی که در Proptech انجام میشود در بازار سنتی هم انجام میشود، اما کار را آسانتر کرده است.»

ذوالفقاری با بیان اینکه در Proptech سعی داریم سرمایهگذاری در مسکن را فراگیر کنیم، توضیح داد: «سعی داریم که این سرمایهگذاری تنها در اختیار افرادی که میلیاردی سرمایهگذاری میکنند، نباشد و کسی با ۵۰ میلیون تومان هم بتواند سرمایهگذاری کند. اکنون بیشتر افراد وارد بورس شدهاند، اما شاید امکان سرمایهگذاری دیگری برای آنها وجود نداشته است. درحالی که ممکن است فردی دو متر از یک آپارتمانی را داشته باشد و بخواهد سرمایه خود را کمکم زیاد کند تا بتواند یک واحد مسکونی را خریداری کند. این فرد با کمک Proptech میتواند سرمایهگذاری خرد در حوزه مسکن داشته باشد.»

پس از پنل نیز امیر مداری مدیر برنامه شتابدهنده نوین تک فرایندهای شرکت در رویداد و ارسال طرح را توضیح داد.