پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

به زودی هر شرکتی خودش یک شرکت فینتکی خواهد بود!

کسی بانکها را دوست ندارد؛ فینتک این فرصت را به همه داده است که خودشان به بانک تبدیل شوند!

آندرسن هوروویتز یک شرکت سرمایهگذاری خطرپذیر آمریکایی است که در سال ۲۰۰۹ توسط مارک آندرسن و بن هوروویتز تاسیس شده است. این شرکت روی استارتآپهای early-stage و شرکتهایی با جریان نقدی مثبت و ثابت سرمایهگذاری میکند. کنفرانس سالانه این شرکت با نام «a16z Summit» سازندگان و متفکران و مبتکران را دور هم جمع میکند تا درباره آینده فینتک بحث و بررسی کنند. رویداد امسال با موضوع «آینده اجتناب ناپذیر است» برگزار شد. در ادامه صحبتهای آنجلا استرنج جنرال پارتنر اندرسن هوروویتز را درباره ساختارشکنی سرویسهای مالی قرار دادیم. استرنج در صحبتهایش به این موضوع اشاره میکند که هر شرکتی میتواند به شرکت فینتکی تبدیل شود و سرویسهای مالی ارائه کند.

به نظر میرسد در آیندهای نه چندان دور، تقریبا تمام شرکتها بخش قابل توجهی از درآمد خود را از خدمات مالی به دست خواهند آورد. در این مقاله، به زیرساختهایی پرداختهایم که این تحول را تحقق خواهند بخشید و مهمتر از همه، سیستمهای بانکداری کنونی را، نسبت به آنچه که تاکنون شاهدش بودهایم، تغییر خواهند داد. هر شرکتی، حتی آنها که هیچ ارتباطی با خدمات مالی نداشته و ندارند، برای نخستین بار این شانس را خواهند داشت تا از فینتک بهرهمند شوند.

استارتآپها قادر خواهند بود شرکتهایشان را سریعتر و ارزانتر راهاندازی کنند. موسسات مالی کنونی قادر خواهند بود محصولات جدیدی را با سرعت هرچه تمامتر روانه بازار کنند و هزینه کمتری در حوزه فناوری اطلاعات صرف کنند. از همه اینها مهمتر، انتخابهای بیشتر، محصولات بهتر و قیمتهای پایینتری در انتظار مصرفکنندگان خواهد بود.

همین ابتدای امر، اجازه بدهید نگاهی گذرا به وضعیت صنعت بانکداری امروز بیاندازیم. طی نظرسنجی صورت گرفته توسط مجمع جهانی اقتصاد، مشخص شده است که تنها ۲۸ درصد از نسل میلنیال و زد، به صداقت و عدالت بانکهای خود اعتماد دارند. آماری که فرسنگها با شعار سیستمهای بانکداری و محصولات آنها فاصله دارد.

این در حالی است که بیش از ۵۰ درصد آمریکاییهایی که از چک برای انجام امورات مالی خود استفاده میکنند، اغلب سیستمهای خدماتی دیگری غیر از سیستمهای بانکداری را برای خود برگزیدهاند. اگر چه این کاربران برای پاسخگویی به نیازهای مالی خود به سیستمها و خدمات بیشتری نیاز دارند، اما گزینههای چندانی برای انتخاب پیش روی خود نمیبینند و اگر هم باشد، قیمتهای سرسامآوری دارند. در نهایت، آنچه روشن است این است که اکثریت قریب به اتفاق ما، چندان دل خوشی از بانکهایمان نداریم.

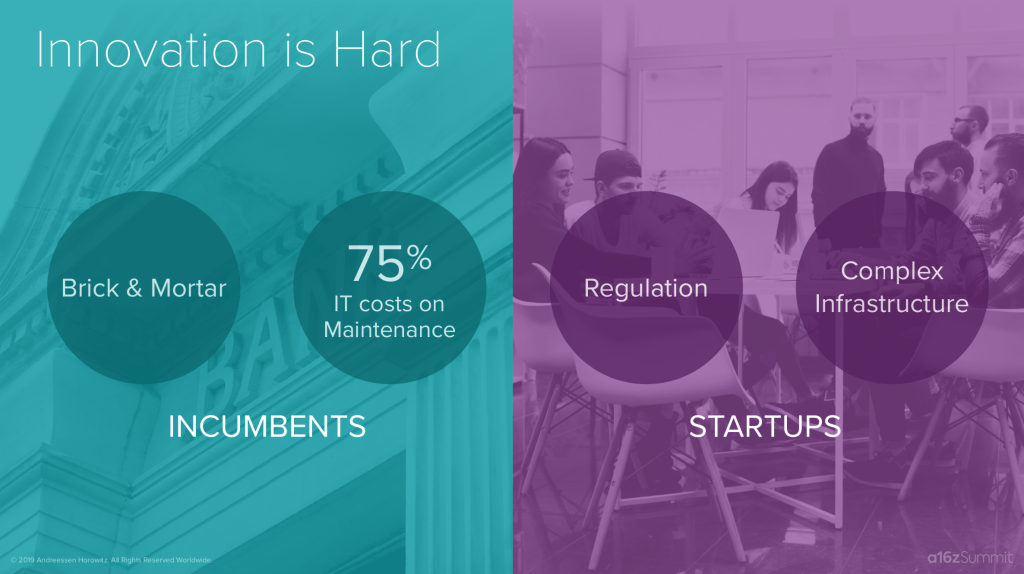

اما چرا وضع موجود، با وجود این حجم از نارضایتی کاربران تا کنون ادامه داشته است؟ اگر چه نوعآوری در همه صنایع دشوار است، اما در مورد صنعت خدمات مالی این دشواری بیشتر نیز هست. بسیاری از این موسسات مالی بیش از ۱۰۰ سال است که استقرار دارند و ردپایی کهن و بزرگ از خرده فروشی خشت و آجر بر جای گذاشتهاند. در نتیجه، کاهش هزینهها و تولید و عرضه سریع محصولات جدید برایشان دشوار است. برای درک این دشواری، کافی است به قراردادهای بلند مدت و آموزشی هزاران هزار کارمند در سراسر کشور بیاندیشید.

اگر چه بسیاری از موسسات مالی سنتی بودجههای فناوری اطلاعات کلانی در حد چندین میلیارد دلار در اختیار دارند، اما باید توجه داشت که در برخی از ابر بانکها، نزدیک به ۷۵ درصد از این دلارها صرف نگهداری و ارائه محصولات موجود میشود. صنعت خدمات مالی، صنعتی به شدت قانونمند است که تحت نظر تنظیم کنندگان ایالتی و فدرالی بسیاری مدیریت میشود و ساختاری واقعا پیچیده دارد. بنابراین، اگر چه فرصت برای استارتآپها بسیار است، چالش نیز به همان نسبت بسیار است.

با در نظر گرفتن تمام این چالشها، دلیل خوشبین بودن ما به آینده چیست؟ دو موضوع در اینجا مطرح است. در گذشته راهاندازی یک شرکت نرمافزاری بسیار سخت بود. ده یا پانزده سال پیش، شاید اولین قدم شما حرکت به سمت یک مغازه کامپیوتر فروشی بود. چندین سرور فیزیکی خریداری میکردید، یک کامیون کرایه کرده و سیستمها را پشت آن بارگیری میکردید و خیلی آرام به سمت دفتر کارتان انتقالشان میدادید و در اتاق سرورها خالی میکردید. پس از آن مجوزهای نرمافزاری مورد نظرتان، برای پایگاه داده را دریافت کرده، شروع به کدنویسی میکردید و صدها هزار دلار یا شاید هم میلیونها دلار به جیب میزدید.

این تمام مراحلی بود که میتوانست شما را در روانه کردن محصول نرمافزاری مورد نظرتان به بازار همراهی کند. اگر فکر میکنید که این روند در حالت کلی خیلی آناکرونیستیک (نابههنگامی تاریخی) به نظر میرسد، باید عرض کنیم که بله هست! امروزه هر کسی این قدرت را دارد تا با استفاده از لپتاپ و کارت اعتباریاش یک شرکت نرمافزاری راهاندازی کند. چرا؟ سرویس وب آمازون تمام این زیرساختها را در قالب یک سرویس ارائه میدهد. سیستمی که به شکل چشمگیری توانسته است هزینهها و پیچیدگیهای این کار را کاهش داده و باعث و بانی هزاران هزار برنامه آزمایشی باشد.

به شرکتی مثل ایربیانبی فکر کنید. تصور کنید که موسسین این شرکت مجبور شدهاند کفش آهنی به پا کرده، به سراغ سرمایهگذاران بروند تا آنها را متقاعد کنند روی زیرساخت این شرکت میلیونها دلار سرمایهگذاری کنند. برای چه؟ برای این که بازار گستردهای آن بیرون وجود دارد، متشکل از کاربرانی که میخواهند شب را در خانه یکی دیگر سپری کنند! کمی متفاوت بهنظر نمیرسد؟!

دوره «خدمات وب آمازون» برای سرویسهای مالی

پای این تغییر – تغییری به نام زیرساخت به عنوان سرویس – به صنعت خدمات مالی نیز باز شده است. البته موضوع یک شرکت نیست بلکه پای شرکتهای بسیاری در میان است و دلیل آن نیز این است که زیرساختهای صنعت خدمات مالی، به معنای واقعی کلمه پیچیدهاند. این تحول قادر خواهد بود هزینهها و پیچیدگیهای تبدیل شدن به یک شرکت ارائهدهنده خدمات مالی را کاهش داده و مهمتر از آن، هزاران هزار طرح آزمایشی را فراهم خواهد ساخت که مسیر رو به آینده خدمات مالی را هموار میسازد.

انتظار ما این است که این نوآوری، از استارتآپها و موسسات مالی کنونی آغاز شوند. اما برعکس، اغلب نوآوریها را شرکتهایی معرفی میکنند که شاید برای نخستین بار است که پا به عرصه خدمات مالی در زیرساختهای خود میگذارند. درست مثل ارائه کارت اعتباری توسط شرکت اپل!

اگر چه چنین روندهایی ممکن است در محافل فینتکی خیلی عادی و قابل پیشبینی به نظر برسد، اما برای من و شمای نوعی شرکت اپل تا همین چندی پیش صرفا یک شرک کامپیوتری بود و بس. شرکتی که اکنون بر آن است تا کارتهای اعتباریاش نیز به اندازه آیفونهایش نزد کاربران محبوبیت پیدا کند. البته، شاید به نظرتان برسد که این حجم از نوآوری، تحول و شگفتی آفرینی، برای شرکتی مثل اپل که هم پول هنگفتی دارد و هم از شهرت بالایی برخوردار است عادی باشد. اما مساله اینجاست که این روند، شامل حال طیف گستردهای از شرکتهای جهان است.

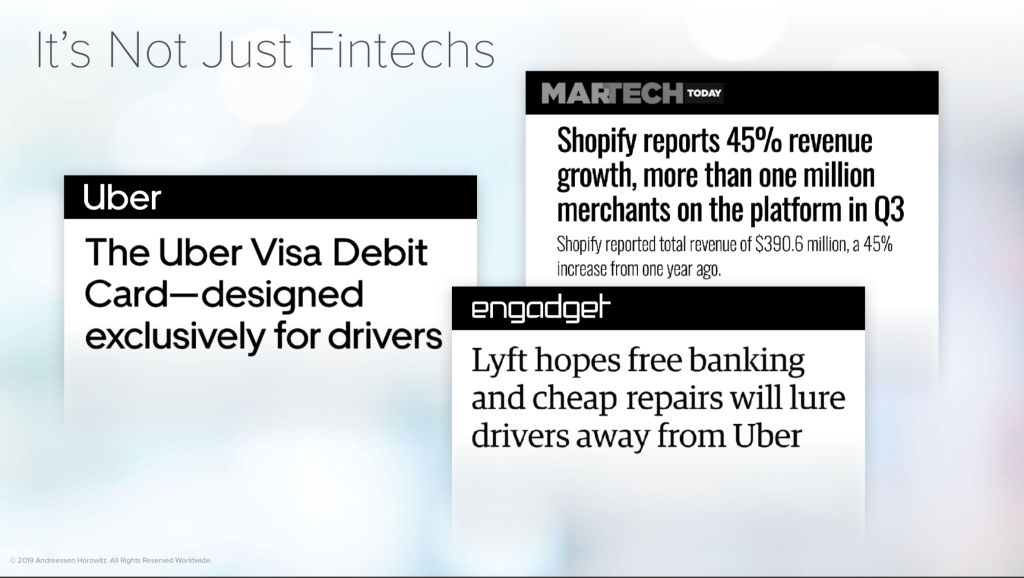

اوبر و لیفت را در نظر بگیرید. این دو، شرکتهای هم سفری آنلاین هستند. درست است؟ اما جالب است بدانید که اگر راننده باشید، احتمال دارد این دو شرکت بانک شما نیز باشند. برای اوبر و لیفت، افزودن خدمات مالی به محصولاتشان دو مزیت بزرگ دارد. هر یک از این شرکتها برای جذب رانندگان به سمت خود هزاران دلار هزینه صرف میکنند. شرکتها این هزینهها را در قالب سود حاصل از رانندگی این رانندهها برمیگردانند. خب، وقتی میتوان این هزینهها را، بیشتر و بسیار سریعتر در قالب تراکنشهای بانکی نیز بازگردانی کرد، چرا این کار را نکنند؟ از طرف دیگر، من نوعی به عنوان راننده، ترجیح میدهم با شرکتی که هم بانک من است و هم در آن مشغول به کار هستم باقی بمانم. پس در نتیجه، هزینههای جذب و استخدام نیرو در شرکت به مراتب کاهش پیدا میکند.

البته این پدیده صرفا در صنعت خدمات مبتنی بر مشتریان اتفاق نمیافتد. در سرویسهای کسبوکار به کسبوکار نیز به وفور شاهد این پدیده هستیم. به عنوان مثال شاپیفای را در نظر بگیرید. شرکتی که در ازای پرداخت هزینه اشتراک ماهانه، برای شرکتهای تجاری خدمات وب ارائه میدهد. یا شرکت مایندبادی، که در ازای دریافت هزینه ماهانه، به باشگاههای بدنسازی – نظیر باشگاههای یوگا – کمک میکند تا کسبوکار خود را مدیریت کنند. هر دوی این شرکتها، قریب به ۵۰ درصد درآمد خود را مرهون خدمات مالی هستند.

بنابراین دلیل اینکه در این زمان شاهد انفجار فینتک هستیم چیست؟ دلیل را باید در ورود زیرساخت به عنوان سرویس به سیستمهای بانکداری جست. به همین منوال، دلیل بزرگی این پدیده و تاثیرگذاری آن را نیز باید در پیچیدگی زیرساختهای بانکی جستوجو کرد.

آیا تا به حال با خود اندیشیدهاید که برای راهاندازی یک بانک چه چیزی لازم است؟ در اینجا، نسخهای ساده شده از چیزی که در طرف مصرف کننده نیاز است را آماده کردهایم. در این صنعت به شدت قانونمند و تحت نظارت، قبل از هر چیز باید به دنبال کسب مجوزهای لازم جهت راهاندازی بانک بروید. البته، بسیاری از شرکتها، راه میانبر را یاد گرفتهاند و از بانکهای اسپانسر کمک میگیرند (در حقیقت مجوزهای لازم را قرض میگیرند!).

اما این تازه اول کار است و در ادامه، نیاز به همکاریهای بسیار بیشتری خواهید داشت. سپس به یک سیستم اصلی و مرکزی نیاز خواهید داشت (چیزی شبیه یک پایگاه داده بزرگ) تا نشان دهد که پولهای مشتریانتان کجاست و چگونه میگردد. شما نیاز به ادغام با یک سری سیستمهای پرداخت خواهید داشت تا مشتریان بتوانند از حسابهای خود پول برداشت کنند. برای اعطای تسهیلات و وام، نیازمند ارتباط با شرکتهای ارائه دهنده دادههای اعتباری خواهید بود تا بتوانید مشتریان خود و اطلاعات اعتباری آنها را بشناسید. این در حالیست که آژانسهای رگولاتوری بسیاری نیز وجود خواهند داشت که باید انطباق لازم با آنها را داشته باشید و احتمالا نیازمند مشارکتهای بیشتری برای جلو بردن فاکتورهای شناخت مشتری و مبارزه با پولشویی نیز خواهید بود. در ضمن، از آنجا که ما در این مسیر با پول سر و کار داریم، حتما باید قدرت مبارزه با کلاهبرداری را نیز داشته باشیم که طبیعتا در دنیای امروز، مستلزم دانش نرمافزاری بالا است. بنابراین، همان طور که ملاحظه میکنید همین ابتدای امر در حال بررسی بیش از دو جین مشارکت هستیم!

اگر واقعبین باشیم، پس از گذشت مدت زمان ۲ سال از آغاز پروژه راهاندازی بانک و اتفاقا برقراری تمام این ارتباطات و مشارکتها با نهایت خوششانسی و موفقیت، به نقطهای خواهید رسید که هنوز هیچ محصولی را نه تنها روانه بازار نکردهاید، که اصلا ایجاد نکردهاید! اما چه میشد اگر شرکتها همانطور که آمازون در مورد رایانش و ذخیرهسازی انجام داد، روی لایه لایه این پشته پیچیده متمرکز شده و آن گام را به عنوان یک سرویس ارائه میدادند؟ این درست همان اتفاقی است که در حال به وقوع پیوستن است.

زیرساختهای بانکی به عنوان سرویس

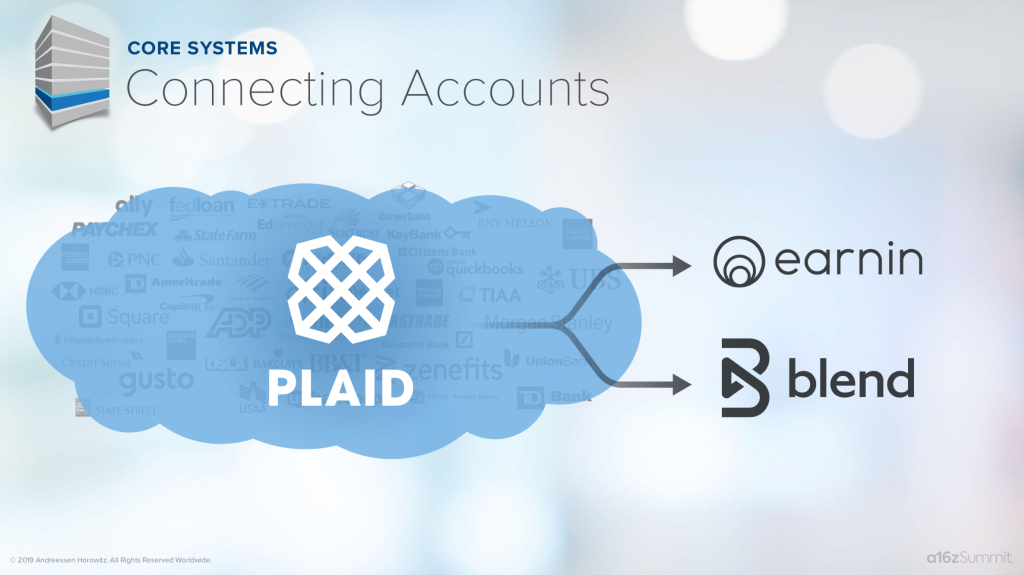

بیایید با هم چند نمونه را مرور کنیم. برای شروع، تصور کنید قصد داریم یک برنامه ساده مالی یا بودجهبندی ایجاد کنیم. در حقیقت، قصد بازسازی پشته را نداریم بلکه صرفا سعی داریم دادهها را از پشته خارج کنیم. از دور ساده بهنظر میرسد نه؟

اول، بایستی هر چیز را در مورد مشتریانمان بدانیم. از بانکها شروع کنید. هزاران هزار بانک در سراسر آمریکا فعالیت میکنند و این کار را پیچیدهتر میکند. هر یک از این بانکها با یک زیرساخت متفاوت کار میکنند و در نتیجه دادههایشان نیز فرمتهای متفاوتی دارند. دست کم ده ادغام نیاز خواهد بود تا به پوششی متوسط از این دادهها دست پیدا کنیم. ضمن این که لازم است در مورد حساب کارگزاری کاربران و حتی حقوق و دستمزد نیز اطلاعاتی در دست داشته باشیم. در صورتیکه پای وامهای دانشجویی هم در میان باشد، این ادغامها متفاوتتر نیز خواهد شد. به همین راحتی میتوان فهمید که ما، قرار است تمام وقت و انرژی خود را صرف ساختن زیرساخت کنیم، بدون اینکه قدمی برای طراحی و ساخت برنامه مالی یا بوجهبندی که میخواستیم راهاندازی کنیم برداشته باشیم.

اما اکنون شرکتهایی همچون پلید وجود دارند که تمامی این ادغامها را به عنوان یک سرویس ارائه میدهند. نکته قابل تامل اینجاست که پلید، دادههای مورد نیاز شما را نیز به فرمتی که برایتان قابل استفاده باشد برمیگرداند.

این زیرساخت پیش ساخته، در سرعت بخشیدن به شرکتهایی همچون «اِرنین» موثر است. شرکتی که به کاربران این امکان را میدهد تا پیش از موعد به پولهایی که اندوختهاند دسترسی پیدا کنند. یا شرکت «بِلِند» که یک ارایه دهنده وام مسکن سریع است. در سایه چنین روندهایی، به جای فکس صورتهای بانکی و صورتهای کارگزاری خود طی چندین ماه، به سادگی میتوانید به حسابهای بانکیتان لینک شوید. البته، این هنوز اول راه است و اتصالات جدیدی نظیر ارتباط با سرویس دهندههای وامهای دانشجویی نیز در دست اهاندازی هستند. در آیندهای نه چندان دور، به احتمال زیاد شاهد پیشرفتهای شگرفتی در زمینه ارائه وامهای دانشجویی خواهیم بود.

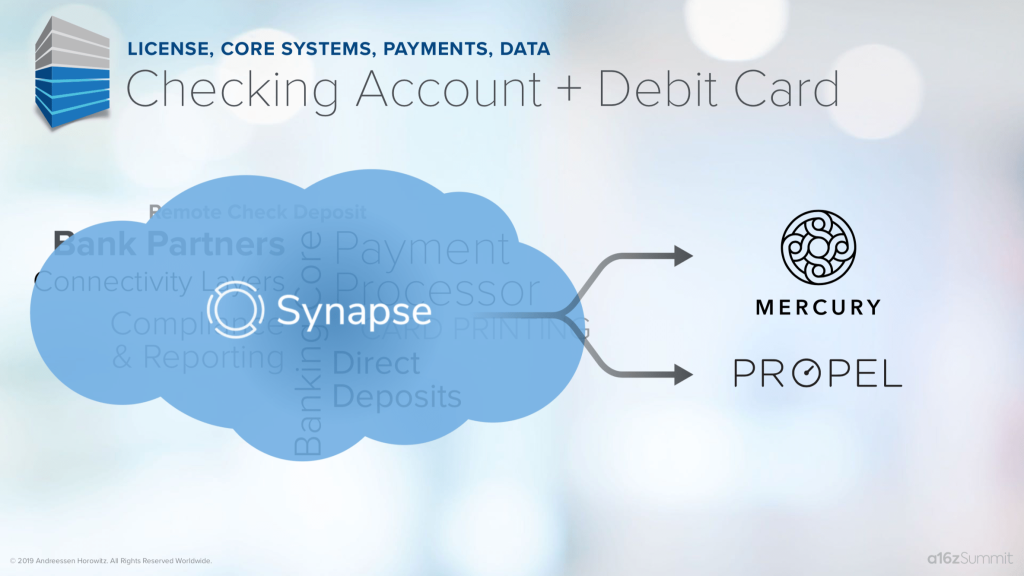

مثالهای دیگری هم میتوان زد. تصور کنید ایده بزرگی برای راهاندازی یک سرویس بانکی دارید که کارت بدهی و حساب جاری ارائه میدهد. برای تحقق این ایده، به مشارکتها و ادغامهایی به مراتب بیشتر از مثال قبل نیاز خواهید داشت. به عنوان مثال، اتصال به شبکه خودپرداز به منظور برداشت وجه نقد و شاید سپرده گذاری و غیره از راه دور. از آنجا که بسیاری از این سیستمها در دهه ۱۹۶۰ میلادی ساخته شدهاند، احتمالا حجم انبوهی از کد نویسیها نیاز خواهد بود تا مشارکتها تحقق پیدا کنند. ما اکنون به لطف شرکتهایی نظیر سیناپس، تمامی این ادغامها و مشارکتها در قالب یک سرویس قابل دسترسی است. شرکتی که علاوهبر کاهش قابل توجه زمان عرضه دو کار مهم انجام میدهد:

- اول، کارآفرین را قادر میسازد تا روی طراحی و ارائه محصول جدید به بازار تمرکز کند. درست مثل بانک نوپای مرکوری، که با کمک این سرویس روی دیدپذیری جریان نقدینگی متمرکز شده است که باعث و بانی از گود تجارت خارج شدن بسیاری از کسبوکارها است.

- دوم، سیناپس به کسبوکارها این امکان را میدهد تا استراتژی توزیع و درک مصرفکنندگان را به جای زیرساختهای بانکی و مهارتهای پرداخت در اولویت قرار دهند و در حقیقت، اندکی از بحث زیرساخت و دردسرهای آن فارغ شوند.

مبارزه با کلاهبرداری و پولشویی در سایه فینتک

بسیاری از صنایع قانونمند و تحت نظارت هستند و به طور معمول، در صورتیکه با این چارچوبها انطباق نداشته باشید، جریمه خواهید شد. با این حال، در صورتیکه در صنعت خدمات مالی با چارچوبهای رگولاتوری تعیین شده انطباق نداشته باشید، راهی پشت میلهها خواهید شد! (هر کسی که سریال اوزارک را در نتفلیکس دیده باشد، میداند که عاقبت جابجایی پول بهصورت غیر قانونی یا برنامههای پولشویی برای کارتل مواد مخدر چه میتواند باشد!)

بانکها موظف به انطباق با مجموعه قوانینی هستند که به منظور مبارزه با پولشویی وضع شدهاند. مقرراتی که صدها لیست تروریستی در جهان را رصد میکنند و تمام معاملات را تحت نظر دارند. همانطور که تصور میکنید، چنین روندهای رگولاتوری سختگیرانهای برخی نتایج عکس سهوی، نظیر مسدود شدن حساب برخی مشتریان قانونی و حجم انبوهی از بازرسیهای دستی میشود که زمانبر، نفسگیر و بسیار هزینهساز هستند. روندهایی که به معنای واقعی کلمه دشوار هستند. تنها این را در نظر بگیرید که در یک بانک بزرگ ۳۰.۰۰۰ نفر از ۲۱۰.۰۰۰ کارمند بانک صرفا روی تطبیق کار میکنند. این در حالیست که اکثریت قریب به اتفاق کارمندان نیز در حال ارزیابی فعالیتهای مشکوک و در حقیقت فعالیتهای مبارزه با پولشویی هستند.

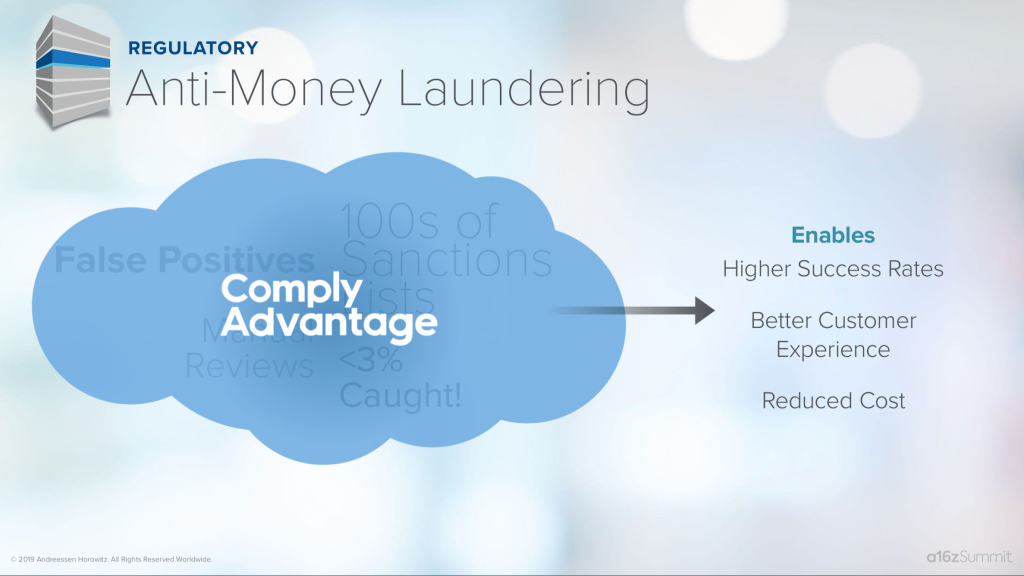

موضوع عجیبتر این واقیعت است که در حقیقت، کمتر از ۳ درصد از این پولهای شسته شده شناسایی شده و به دام میافتند! بنابراین، با فرصتی بزرگ پیش روی فناوری مواجه خواهیم بود در صورتیکه بتوان چنین توابعی را در قالب یک سرویس ارائه داد.

به عنوان مثال، Comply Advantage، کلیه این لیستها و ادغامهای نظارت بر پولشویی و تروریسم را در قالب یک سرویس در اختیار شرکتها قرار داده است. سرویسی که صدها ادغام را در یک مورد خلاصه کرده است. این شرکت، کنترلهای ریسک گرانولی بسیاری را ارائه میدهد و بنابراین بانکها را قادر میسازد تا زمان کمتری برای نظارت صرف کنند و در نتیجه بیشتر روی شناسایی و مبارزه با پولشویی تمرکز کنند. این باعث میشود تجربه مشتری بهبود یابد، هزینهها کاهش پیدا کنند و با گذشت زمان موفقیتهای بیشتری در زمینه بانکداری، مبارزه با تروریسم و پولشویی و غیره حاصل شود. یکی از چالشهای بزرگ این بازار این است که به محض اینکه یک بانک در شناسایی و حذف پولشویی خوب عمل میکند، مرتکبین روی نقطه ضعیفتر سیستم دست میگذارند.

این موضوع در مورد کلاهبرداران نیز صدق میکند. بسیاری از ما تصور میکنیم که کلاهبرداری، لزوما شامل سرقتهای هویتی میشود اما در حقیقت، نوع بسیار حرفهایتر و جدیتری از کلاهبرداری نیز وجود دارد: هویت کاملا ساختگی یا تصنعی.

دانشمندان داده یک شرکت وامدهی به موضوع جالبی دست یافتهاند. این دانشمندان در حالی که در یک روز کاری عادی در حال جستوجو در پایگاه داده بودند، متوجه یک نام کاربری نسبتا مبهم شدند که به ۱۳ شماره مختلف تامین اجتماعی مربوط بود. دانشمندان سعی کردند بفهمند که کدامیک از این ۱۳ شماره معتبر است و نکته جالب اینجاست که هر سه ۱۳ شماره، دارای پروفایل هویتی معتبر بودند. این کار بسیار سادهتر از آن چیزی اتفاق میافتد که شما فکرش را میکنید.

احتمال این که یک شماره ۹ رقمی اتنخاب کنید که با عدد ۹ شروع نمیشود بسیار بالاست. شمارهای که به یک بخت برگشته تعلق دارد و میتواند یک شماره تامین اجتماعی معتبر برای شما تلقی شود. اکنون با استفاده از این شماره درخواست وام میکنید. بار اول، وام دهنده از سرویس ارائه دهنده اطلاعات اعتباری که شما را استعلام میکند و مشخصا، سرویس اعلام میکند شما را نمیشناسد. اما بار دوم، به محض پینگ کردن سرویس توسط وام دهنده، کد شما شناسایی می شود و پاسخ استعلام مثبت درمیآید! به همین سادگی، اگر اندکی هم شانس چاشنی زرنگیتان کرده باشید و وام دهندهای را پیدا کرده باشد که به اندازه کافی دلار – آن هم با نرخ پایین – داشته باشد، وام را از آن خود ساختهاید. اکنون صاحب هویت بخت برگشته مذکور را وادار خواهید کرد تا وام را بازگرداند و احتمالا بارها و بارها، شاید اینبار مبالغ کلانتر وام دریافت کند، تا زمانی که پرده از کلاهبرداریتان برداشته شود!

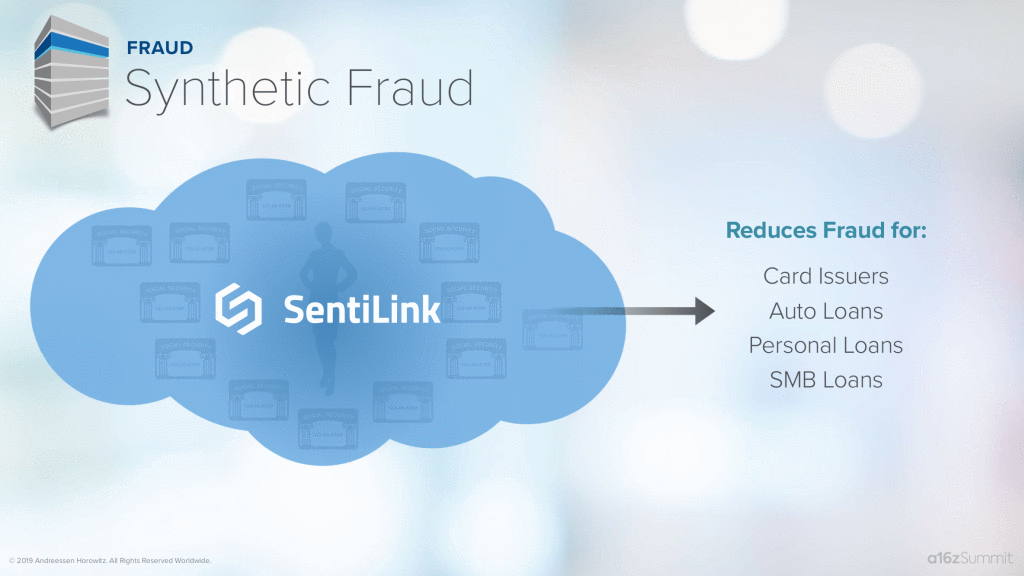

این یک مثال ساده از کلاهبرداری است که اتفاقا خیلی سخت هم شناسایی و افشا میشود. با این حال، به لطف روی کار آمدن شرکتهایی نظیر سنتیلینک (SentiLink)، این کار در قالب یک سرویس قابل دسترسی است. نکته قابل توجه اینجا است که افراد جعلی، اغلب وامهایی با نرخهای متفاوت نسبت به افراد عادی درخواست میکنند. بنابراین، در صورتی که روی این نکته متمرکز شویم، امکان شناسایی و افشای کلاهبرداریهایی از این قبیل وجود خواهد داشت. سِنتیلینک توانسته است کلاهبرداری را در تمام حوزهها، از خودکار گرفته تا شخصی و مشاغل کوچک به شکل قابل ملاحظهای کاهش دهد. اینها، تنها چند نمونه کوچک از چگونگی عملکرد شرکتهای ارائه دهنده زیرساخت به عنوان سرویس است که توانستهاند به طور کامل، پشتههای مالی را بازسازی کرده و آن را در قالب یک سرویس در اختیار ما قرار دهند.

این، فرصتی بسیار بزرگ در ایالات متحده آمریکا و حتی فرصتی بس بزرگتر در سراسر جهان است. چارچوبهای رگولاتوری و سیستمهای پرداخت در اقصی نقاط جهان متفاوت هستند و در برخی از موارد، حتی پشتههای خدمات مالی نیز دارای تفاوتهای فاحش هستند. به عنوان مثال، کشوری همچون مکزیک که در آن ۸۰ درصد از پرداختها همچنان به صورت نقدی صورت میپذیرند، به لایهای نیاز است که بتواند این پرداختهای نقدی را وارد سیستم آنلاین کند.

آنچه در مورد این ساختارشکنی بسیار منحصربهفرد است این است که در خلال عموم تحولات و ساختارشکنیهای صنعتی بزرگ، اغلب یک برنده وجود دارد و هزاران هزار بازنده! با این حال، در این تحول، همه این فرصت را دارند تا به طور کامل مشارکت کرده و پیشرفت کنند. برای استارتآپها، نمونههایی از شرکتهای ارائه دهنده زیرساخت به عنوان سرویس را مرور کردیم که اکنون آماده ارائه خدمات هستند و بدون شک، فرصتهای بسیار دیگری نیز در آیندهای نه چندان دور در انتظارمان خواهد بود.

تنها در سال گذشته، قریب به ۲۰۰۰ شرکت فینتکی راهاندازی شده است. موسسات مالی سنتی نیز ممکن است قادر باشند برخی از سیستمهای منسوخ خود را جایگزین کرده و هزینه کمتری برای نگهداری و استفاده از این سیستمها متحمل شوند. علاوه بر این، ممکن است موسسات مالی در خلال مشارکت با استارتآپها، این امکان را داشته باشند تا محصولات جدید خود را با سرعتی بیشتر روانه بازار کنند.

هر شرکتی، همانطور که در مورد اوبر، لیفت، شاپیفای و مایندبادی دیدیم، باید به این بیاندیشد که چگونه میتواند از خدمات مالی در راستای خدمت بهتر به مشتریانش استفاده کند و حتی حاشیه سود خود را نیز در این مسیر ارتقا دهد.

در نهایت، بخش هیجانانگیزتر ماجرا به ما برمیگردد که مصرف کننده هستیم. در سایه ظهور شرکتهای جدید خدمات مالی و صد البته، ورود برندهای محبوبمان به این صنعت، به نظر میرسد که آینده بهتری در انتظار خدمات فعلیمان خواهد بود. بیتردید در آیندهای نه چندان دور، همه ما، فارغ از ویژگیهای اجتماعی و دموگرافیکی، فارغ از اینکه در کدام گوشه از این جهان خاکی زندگی میکنیم، به خدمات مالی نوین و مقرون به صرفه دسترسی خواهیم داشت و شاید آن روز، این خدمات را دوست داشته باشیم.