پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

غولهای پرداخت چینی، چندین سال نوری جلوتر از سایر کشورهای جهان هستند

علیپی (Alipay)، به گروه تجارت الکترونیک علیبابا (Alibaba) وابسته است و ویچت پی (WeChat Pay)، تحت مالکیت غول پیامرسانی و شبکههای اجتماعی تنسنت (Tencent) فعالیت میکند. این دو پلتفرم پرداخت از نظر تکنولوژی، میزان کاربرپسندی، تعداد کاربران و همهگیر بودن، کیلومترها جلوتر از رقبای غربی خود هستند. آمار منتشر شده توسط شرکت تحقیقاتی آنالیزیز (Analysys)، بهخوبی بیانگر ابعاد بزرگ این فاصلهی رقابتی است. این شرکت عنوان میکند: «رقم تراکنشهای پرداختی توسط هر یک از شرکتهای علیپی و ویچت پی، در طول یک ماه از سال جاری، بیشتر از ارزش پرداختهای پیپال (PayPal) در کل سال ۲۰۱۷ بوده است. خالی از لطف نیست که بدانیم رقم تراکنشهای پیپال در سال ۲۰۱۷، مبلغ ۴۵۱ میلیارد دلار میباشد.»

تعداد مشتریان فعال علیپی در طول یک ماه، عبارت است از ۷۰۰ میلیون نفر. همین آمار برای ویچت پی، رقمی بیش از ۱ میلیارد نفر است. در مقابل، باوجود آنکه اپل پی (Apple Pay) بر روی تمامی گوشیهای آیفون نصب شده، ولی تعداد کاربران فعال ماهیانهی آن، ۱۲۷ میلیون نفر هستند. با نگاهی اجمالی به این اعداد و ارقام، بهخوبی میتوان حدس زد که سیستمهای پرداخت آینده، کدامیک از این اپلیکیشنها را سرمشق خود قرار خواهند داد.

استقبال چین از سیستم پرداخت موبایلی، در دنیا منحصربهفرد است

یکی از دلایلی که استقبال بیسابقه از سیستمهای پرداخت موبایلی چینی را رقم زده، ناکارآمدی بانکهای این کشور بوده است. مشتریان بانکهای چینی، وقتی میخواستند یک کارت اعتباری از بانک بگیرند، باید با بوروکراسی سهمگین اداری دستوپنجه نرم میکردند، در صفهای طولانی شعب شهری منتظر میماندند و یا با طی مسافتهای طولانی، به شعب بانکی حومهی شهر میرفتند. یک عامل دیگر رشد پرداخت موبایلی در کشور چین غیرفعال بودن ویزا (Visa) و مسترکارت (Mastercard) در این کشور است. این امر، میزان نفوذ پایانههای فروش کارتی را در چین کاهش داده و ازآنجاییکه نسل هزارهی این کشور، تمایل بالایی برای استقبال از تکنولوژیهای جدید دارند، به شرکتهای بزرگی مانند علیبابا و تنسنت روی آوردهاند.

کریس اسکینر (Chris Skinner)، متخصص بانکداری دیجیتال و نویسندهی کتاب دیجیتال هیومن (Digital Human) است. او میگوید: «علت اینکه چین توانسته رکورد استفاده از پرداخت موبایلی را بشکند، این بوده که اکثر شهروندان چینی، کارت اعتباری، کارت بدهی و یا هر نوع دیگری از کارت پلاستیکی را نداشتند و بهمحض مطرحشدن اپلیکیشنهای پرداخت موبایلی، بهسرعت به آن هجوم آوردند. درنتیجه، این بازار رشد کرد و اتفاقی منحصربهفرد به وقوع پیوست.»

عامل اساسی دیگر، دسترسی فزاینده به اینترنت، شبکههای تلفن همراه و گوشیهای تلفن همراه بود. آنچه در ادامه مطالعه میکنید، نظر آقای اسکینر در همین رابطه است: «حدود سال ۲۰۱۳ بود که میزان محبوبیت آیفون و گوشیهای هوشمند در کشور چین، به اوج خود رسید. مردم کشور چین، از قبل به شبکهی کیوکیو (QQ) اطمینان داشتند. کیوکیو بعدها به ویچت پی تغییر کرد و کمپانی علیبابا نیز علیپی را راهاندازی نمود. این دو شرکت، هماکنون در رقابتی تنبهتن، بازار پرداخت موبایلی کشور چین را در دست گرفتهاند.»

علیپی و ویچت پی، با تمامی جوانب زندگی مردم ادغام شدهاند

علیبابا و تنسنت، خدمات شبکههای اجتماعی، تجارت الکترونیک، پرداخت و سایر امور مالی را یکجا در اپلیکیشن خود پیادهسازی کردند و یک اکوسیستم کاربرپسند را به وجود آوردند. همین دلیل بود که باعث شد یک انفجار بزرگ در سیستم پرداخت موبایلی کشور چین به وقوع بپیوندد.

یوآم یانگ (Yuam Yang)، خبرنگار فایننشیال تایمز (Financial Times) در پکن است. او عنوان میکند: «تصور کنید که فیسبوک (Facebook)، سرویس ایمیل را به خدمات خود میافزود و کار تفکیک قبوض و صورتحسابهای مشترک را به عهده میگرفت. این، همان کاری است که ویچت تنسنت انجام میدهد. یا فرض کنید که آمازون، خدمتی را عرضه میکند که شما فقط با دانستن شمارهی موبایل دوستتان، میتوانید به جای او پول خرج کنید، این، همان کاری است که علیپی آنت فایننشیال (Ant Financial) انجام میدهد.» وی میافزاید:

«اثر شبکهای (Network effect) این قبیل از پلتفرمها بسیار گسترده است؛ اگر دوستان شما از این خدمات استفاده میکنند، برای شما بسیار دشوار خواهد بود که از بهکارگیری آن، صرفنظر کنید.»

اپلیکیشنهای پرداخت و کدهای کیوآر(QR code)، به حدی در خردهفروشیها و کسبوکارهای آفلاین توسعه یافتهاند که اغلب جوانان چینی، کیف پول و پول نقد را کنار گذاشتهاند. حتی نوازندگان خیابانی نیز به جای استفاده از کیف گیتار برای جمعآوری پول از تماشاگران، کدهای کیوآر علیپی و ویچت را به خدمت گرفتهاند.

شرکتهای علیبابا و تنسنت، تاریخچهی تراکنشهای مشتریان را گردآوری میکنند، یک پروفایل شخصی برای فرد ایجاد میکنند و بدین ترتیب، از طریق سبد اپلیکیشنهای خود درآمدزایی میکنند. یکی دیگر از اقدامات علیپی و ویچت پی این است که با توجه به تاریخچهی پرداختها و معاملات کاربران، میزان اعتبار آنها را امتیازبندی میکنند.

پلتفرم جدید سرمایهگذاری علیپی، چشمانداز آینده را مشخص میکند

راهاندازی پروژههایی مانند یوئه بائو (Yu’e Bao) یا لفت اور ترژر (Left over Treasure)، بهخوبی نشانگر قابلیت بالای شرکتهای پرداخت چینی است. یوئه بائو، یک صندوق بازار پول است که با هدف جمعآوری و ذخیرهسازی پساندازها و پول خرد کاربران به وجود آمده است. این صندوق پول، به حدی پیشرفته است که توانسته جای حسابهای سپرده (deposit accounts) را بگیرد. تام اسلیتر (Tom Slater) یکی از شرکای شرکت مدیریت سرمایهگذاری بیلی گیفورد (Baillie Gifford) بوده و از مدیران اسکاتیش مورج (Scottish Mortgage) به شمار میآید. وی آنچه در چین اتفاق افتاده را یک دستاورد شگفتانگیز توصیف میکند. آقای اسلیتر میگوید:

«این همان چیزی است که ما از فینتک انتظار داشتیم: بهکارگیری تکنولوژی در راستای عرضهی محصولات و خدمات بهتر به مشتری»

در ماه ژوئن امسال، دارایی تحت مدیریت یوئه بائو، به ۲۱۰ میلیون دلار رسید و همین امر، باعث شد که این صندوق پول، به بزرگترین صندوق بازار پول دنیا تبدیل شود. این موضوع زمانی هیجانانگیزتر میشود که بدانیم که از تأسیس یوئه بائو، تنها ۴ سال گذشته است.

اسلیتر، دلیل موفقیت زودهنگام علیپی را حمایتهای شرکت والد قبلی آن (علیبابا) میداند. هماکنون نیز ۳۰ درصد از سهام آنت فایننشیال، به علیبابا تعلق دارد. اسلیتر معتقد است: از همان سال ۲۰۰۴ که علیپی، به عنوان یک سرویس امانی کارش را شروع کرد، علیبابا از آن پشتیبانی کرده است. از همه مهمتر این نکته است که شرکت علیبابا و متعاقباً علیپی، پرداخت را ابزاری برای تقویت اکوسیستم میدانند نه وسیلهای برای جمعکردن پول. وی افزود:

«باید از بلندهمتی و تمرکز این شرکتهای چینی بر ارائهی خدمات بهتر به مشتری درس گرفت.»

آقای اسکینر در ادامهی صحبتهایش میگوید: «دستاوردهای چین نشان میدهد که بریتانیا، زمان بسیار زیادی را صرف توسعهی تکنولوژی پرداخت کارتی کرده است. تراشه (chip)، پین (PIN) و کارتهای غیر تماسی (contactless Cards)، جزو همین فناوریها هستند. من معتقدم که دوران پرداخت کارتی، به پایان خود نزدیک شده و این قبیل از تلاشها، سودی برای بریتانیا نخواهد داشت.»

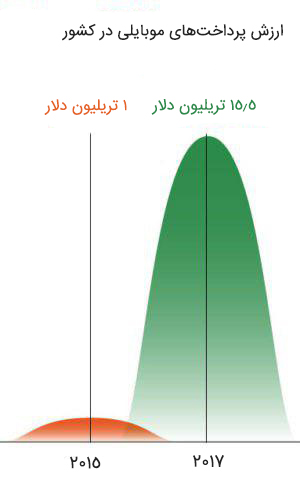

آقای اسکینر سخنان خود را اینگونه جمعبندی میکند: «در سال ۲۰۱۵ میلادی، مبلغ تراکنشهای پرداخت موبایلی شهروندان چینی، ۱ تریلیون دلار بود. این آمار در سال ۲۰۱۷ به ۱۵.۵ تریلیون دلار رسید. پیشبینی میشود که در سال ۲۰۲۰، مصرفکنندگان چینی ۲۵ تریلیون دلار را از طریق پرداخت موبایلی و کدهای کیوآر، مدیریت کنند. اگر این پیشبینی تحقق یابد، چین به یک جامعهی غیر نقدی بدل خواهد شد. این کشور، در طی ۲ سال، از مرحلهی ظهور به مرحلهی همهگیر شدن پرداخت موبایلی رسیده است و در عرض پنج سال، به مرحلهی غیر نقدینگی قدم خواهد گذاشت.»

منبع: Raconteur