پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

بیمه از دریچه نگاه داده / بررسی کلیات آماری صنعت بیمه در سال گذشته

علی صابری / صنعت بیمه یکی از مهمترین ارکان توسعه اقتصادی یک کشور است و با توجه به ارتباط تنگاتنگ آن با تضمین رفاه جامعه در مقابل حوادث و رخدادهای غیرقابل پیشبینی، مورد توجه بخشهای مختلف بوده است. در ایران نیز در برنامههای توسعه اقتصادی و قوانین بودجه سنواتی توجه ویژهای به آن شده است. در سالهای اخیر نیز با توجه به نیاز کشور در خصوص ورود بخش خصوصی به حوزههای مختلف مانند انرژی، صنعت و غیره، از پتانسیل موجود در این صنعت بهعنوان یک راهکار جهت پیشبرد اهداف کلان صحبت میشود. مؤلفههای زیادی در صنعت بیمه قابل بررسی هستند که هر کدام گزارش مفصلی را میطلبد، اما در این گزارش که با تلاش گروه بیمهگرافی تهیه و تدوین شده، صرفاً نگاهی کلی به وضعیت صنعت بیمه در سال ۱۴۰۰ از دریچه حق بیمه تولیدی و خسارت پرداختی و موارد مرتبط با آن انجام گرفته است.

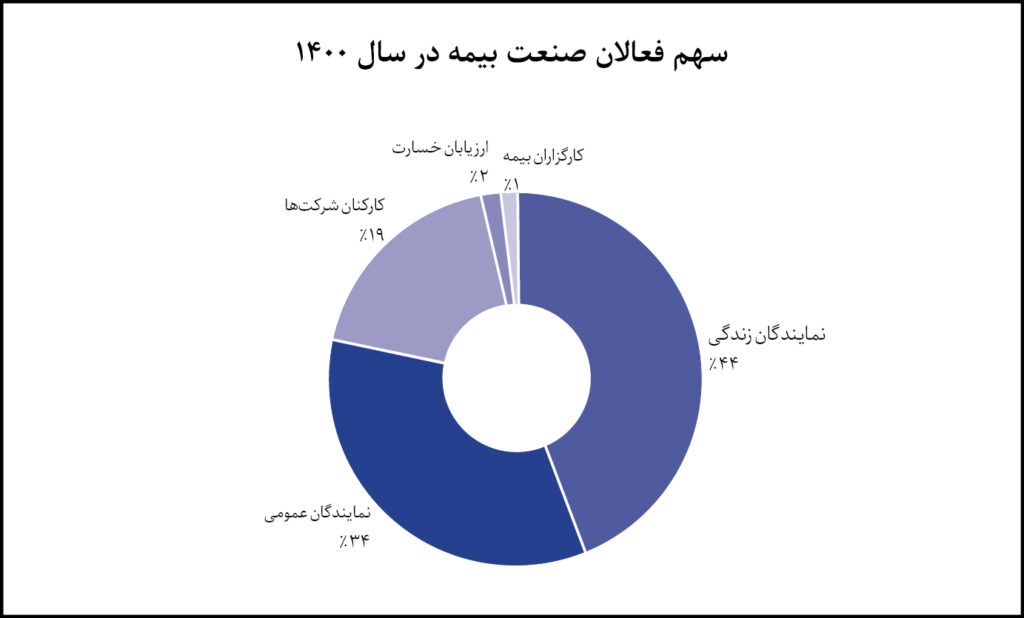

تا پایان سال ۱۴۰۰، بدنه اصلی صنعت بیمه متشکل از ۳۴ شرکت بیمهای بوده که به همراه ۱۳۹۵ شعبه خود به جامعه خدمترسانی کردهاند. بهصورت کلی بیش از ۱۲۰ هزار نفر بهصورت مستقیم در حوزه بیمه مشغول به فعالیتاند که از این بین، ۵۳ هزار نفر نمایندگان رشته زندگی، ۴۱ هزار نفر نمایندگان جنرال، ۲۳ هزار نفر کارکنان شرکتهای بیمه، دو هزار نفر ارزیابان خسارت و یک هزار نفر هم کارگزاران بیمه هستند.

۱۱۵ هزار میلیارد تومان؛ نهایت تلاش بیمهگران

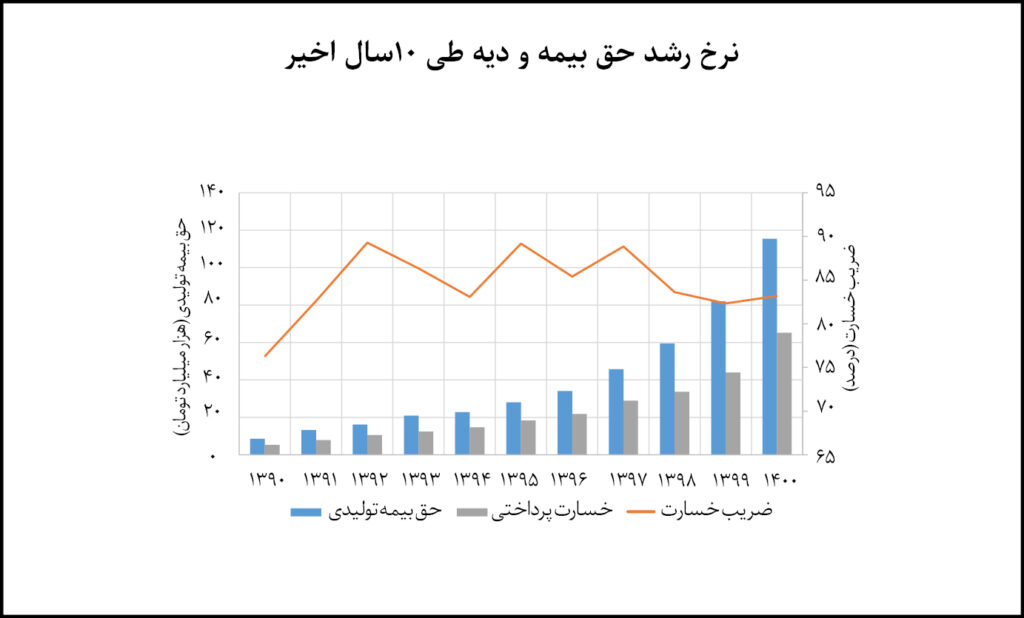

حاصل تلاش تمامی فعالان صنعت بیمه در سال ۱۴۰۰، به تولید ۱۱۵ هزار میلیارد تومان حق بیمه منتهی شده که با میزان خسارت پرداختی ۶۵ هزار میلیارد تومانی، ضریب خسارت ۸۳درصدی را ثبت کرده است.

بررسی درصد رشد حق بیمه تولیدی نشان میدهد که سال ۱۴۰۰ با رشد ۶/۴۰درصدی بیشترین درصد رشد را در هشت سال اخیر داشته است. این مسئله برای خسارت پرداختی نیز صادق است و با رشد ۳/۴۸درصدی، بیشترین میزان رشد در همین بازه زمانی بوده است. رشد بیشتر خسارت نسبت به حق بیمه باعث شده ضریب خسارت بیمه اندکی افزایش یابد، اما بهصورت کلی روند نزولی را در سالهای اخیر به ثبت رسانده است. شکل ۲ نمای بهتری از وضعیت موارد ذکرشده میدهد.

ذکر این مسئله حائز اهمیت است که بررسی حق بیمه تولیدی به واسطه تورم نمیتواند بهعنوان یک شاخص در عملکرد صنعت بیمه شناخته شود و صرفاً میتوان رشد آن را متناسب با سایر حوزهها مورد مقایسه قرار داد. بهعنوان مثال بیش از ۳۵ درصد حق بیمه تولیدی صنعت بیمه وابسته به رشته شخص ثالث است که قیمت آن مبتنی بر نرخ دیهای است که سالانه مشخص میشود. بررسی درصد رشد حق بیمه تولیدی صنعت بیمه و نرخ دیه این وابستگی را نمایش میدهد. به عبارتی تا پیش از سال ۱۳۹۷، روند تغییرات حق بیمه دقیقاً با نرخ دیه یکسان بوده، اما از سال ۱۳۹۷ به بعد، میزان وابستگی کاهش یافته، هرچند میزان رشد در سال ۱۴۰۰ تقریباً برابر بوده است.

به همین منظور، در ادامه تعداد بیمهنامه صادره در صنعت بیمه مورد توجه قرار میگیرد. بررسی آماری نشان میدهد اگرچه درصد رشد حق بیمه تولیدی در سالهای اخیر به بیش از ۴۰ درصد نیز رسیده، اما وضعیت تعداد بیمهنامههای صادره نشان از رشد کمتر از پنج درصد دارد که این مسئله گواه این است که عملاً تغییرات محسوسی در رشد بیمه رخ نداده و صرفاً افزایش حق بیمه مبتنی بر تورم کشور بوده است. بهطور متوسط طی پنج سال اخیر، درصد رشد تعداد بیمهنامههای صادره حدود چهار درصد بوده است. این مسئله در تعداد خسارات نیز صادق است. بهصورت کلی در سال ۱۴۰۰، تعداد کل بیمهنامههای صادره صنعت بیمه برابر با ۷/۶۶ میلیون فقره بوده و تعداد خسارات پرداختی نیز به حدود ۵۱ میلیون میرسد.

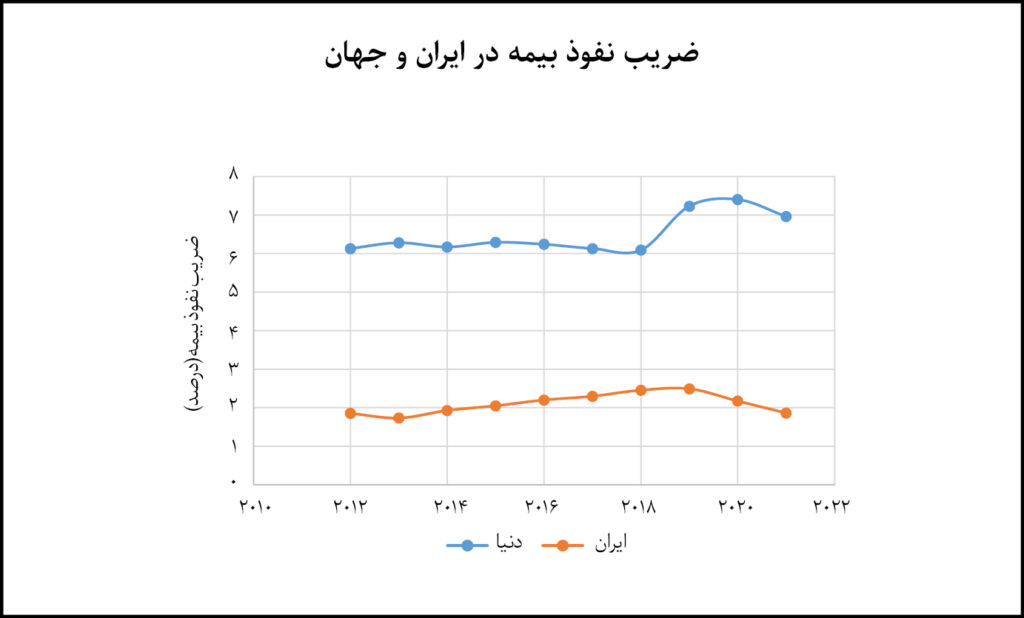

تمامی موارد فوق منجر به این شده که میزان ضریب نفوذ بیمه در کشور در سال گذشته حدود ۹/۱ درصد باشد که طی دو سال اخیر کاهشی بوده است. این در حالی است که بنا بر جز ۱ بند الف ماده (۱۱) قانون برنامه پنجساله ششم توسعه اقتصادی، اجتماعی و فرهنگی کشور مصوب سال ۱۳۹۶، ضریب نفوذ در پایان برنامه (سال ۱۴۰۰) بایستی به هفت درصد میرسید که فاصله معناداری با هدف برنامه دارد. شکل زیر ضریب نفوذ بیمه را طی ۱۰ سال اخیر و در مقایسه با متوسط دنیا را نمایش میدهد.

همچنین در جز ۲ بند الف ماده (۱۱) قانون برنامه پنجساله ششم توسعه اقتصادی، اجتماعی و فرهنگی، بایستی سهم بیمههای عمر از حق بیمه تولیدی بیمههای بازرگانی کشور حداقل تا ۵۰ درصد (%۵۰) نسبت به سال پایه اجرای قانون برنامه افزایش یابد. بررسیها نشان میدهد که در سال پایه یعنی سال ۱۳۹۶، سهم بیمه زندگی از کل حدود ۶/۱۳ درصد بوده که با توجه به قانون برنامه توسعه ششم، بایستی به ۵/۲۰ درصد میرسیده است، این در حالی است که سهم بیمههای زندگی در حال حاضر ۸/۱۵ درصد است که نشان از اختلاف با هدف کمی برنامه توسعه دارد.

بررسی به تفکیک رشته و شرکت

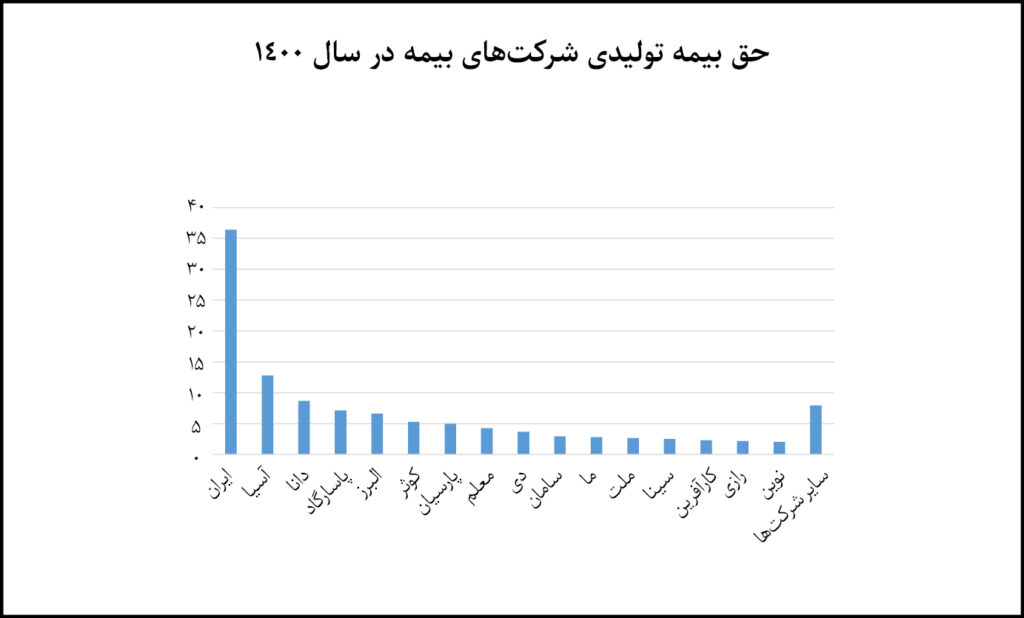

بررسی سبد توزیع حق بیمه تولیدی در صنعت بیمه در سال ۱۴۰۰ نشان میدهد که از ۱۱۵ هزار میلیارد تومان حق بیمه تولیدی، شرکتهای بیمه ایران و آسیا هر کدام بیش از ۱۰ هزار میلیارد تومان حق بیمه تولیدی داشتهاند و به همراه شرکت بیمه دانا، بهتنهایی ۵۰ درصد از کل حق بیمه تولیدی صنعت بیمه را شامل میشوند. شایان ذکر است که در سال ۱۳۹۰، سهم شرکت بیمه ایران از کل حق بیمه تولیدی حدود ۴۷ درصد بوده که در پایان سال ۱۴۰۰، به ۳۲ درصد رسیده است. افزایش تعداد شرکتهای بیمهای و همچنین فعالیت آنها باعث کاهش سهم تنها شرکت بیمه دولتی کشور شده است.

از سوی دیگر، بررسی به تفکیک رشته نشان میدهد که رشته شخص ثالث با توجه به ماهیت اجباریبودن آن، بیشترین سهم از حق بیمه تولیدی را به خود اختصاص داده است. پس از آن درمان با ۱۸ درصد، زندگی با ۱۶ درصد و بدنه اتومبیل با ۸ درصد بیشترین سهم از حق بیمه تولیدی را داشتهاند. به عبارتی میتوان گفت که بیش از ۷۵ درصد از کل حق بیمه تولیدی مربوط به چهار رشته شخص ثالث و مازاد، درمان، زندگی و بدنه اتومبیل است.

آمار مذکور بهصورت متوسط بیان شده و بدیهی است که با توجه به سیاستگذاری شرکتهای بیمه، هر کدام بر یک یا چند رشته بیمهای تمرکز بیشتری داشتهاند. جهت بررسی وضعیت شرکتهای بیمهای در هر یک از رشتهها، با توجه به اینکه ۳۴ شرکت و ۱۷ رشته بیمهای وجود دارد، بررسی تکتک این موارد در چهارچوب این گزارش نمیگنجد، اما بهعنوان یک شمای کلی، میتوان از وضعیت نسبت حق بیمه صادره شرکت در هر رشته نسبت به متوسط صنعت در آن رشته استفاده کرد. با نمایش این آمار بهصورت هیتمپ، وضعیت کلی شرکتهای بیمه در هر رشته در مقایسه با سایر شرکتها و همچنین اختلاف آن با صنعت قابل درک است. در ادامه رشتههای بیمهای بر اساس اهمیت آن رشته (سهم از حق بیمه تولیدی) مورد بررسی قرار میگیرد.

در رشته شخص ثالث و مازاد، وضعیت شرکت بیمه ایران با اختلاف نسبت به سایر شرکتها بهتر بوده است. کل حق بیمه تولیدی این رشته حدود ۴۰ هزار میلیارد تومان است که شرکت بیمه ایران، بیش از ۱۴ برابر متوسط صنعت در این رشته فروش داشته و ۴۶ درصد از کل حق بیمه تولیدی را به خود اختصاص داده است. شرکتهای بیمه آسیا و دانا در رتبههای بعدی قرار دارند. با توجه به اینکه این رشته ۳۵ درصد از کل حق بیمه تولیدی صنعت بیمه را شامل میشود، رتبه شرکتها در این رشته اثرگذاری بالایی بر رتبه کلی شرکت در صنعت بیمه دارد.

در رشته درمان، حدود ۲۰ هزار میلیارد حق بیمه تولیدی در سال ۱۴۰۰ وجود داشته که شاهد توزیع متوازنتری در بین شرکتهای بیمهای هستیم. شرکتهای بیمه دی، البرز و ایران رتبههای اول تا سوم را دارا هستند و حدود ۳۴ درصد از کل حق بیمه تولیدی را به خود اختصاص دادهاند. همانطور که در جدول نیز مشخص است، رنگبندی بیشتری از این رشته در ستون خود مشخص است که نمایانگر توزیع متوازن حق بیمه تولیدی است. ذکر این نکته نیز حائز اهمیت است که شرکت بیمه دی بیش از ۶۸ درصد از پرتفوی خود را به این رشته اختصاص داده است.

در رشته زندگی، بازیگران تخصصیای حضور دارند که شرکت بیمه باران و خاورمیانه از جمله آنهاست. از سوی دیگر شرکتهای بیمه کارآفرین و پاسارگاد نیز توجه ویژهای به این رشته دارند، اما بررسی آماری نشان میدهد که شرکتهای تخصصی برای رسیدن به شرکت بیمه ایران و پاسارگاد زمان زیادی لازم دارند. شرکتهای بیمه ایران، پاسارگاد و سامان سه شرکت برتر در حوزه رشته بیمه زندگی هستند و بهتنهایی ۵۱ درصد از کل حق بیمه تولیدی در این رشته را تحت مالکیت خود دارند. لازم به ذکر است که کل حق بیمه تولیدی در این رشته حدود ۱۸ هزار میلیارد تومان است.

آخرین رشتهای که در اینجا بررسی میشود، رشته بدنه اتومبیل است که سهم هشتدرصدی از کل حق بیمه تولیدی در صنعت بیمه دارد. همانطور که در جدول مشخص است، شرکت بیمه ایران با اختلاف بیش از ۸/۱۱ برابر متوسط حق بیمه تولیدی صنعت بیمه در این رشته فروش داشته و بهدنبال آن شرکت بیمه آسیا قرار دارد. این دو شرکت بهتنهایی ۶۲ درصد از کل حق بیمه تولیدی را به خود اختصاص دادهاند. به نظر میآید در این قبیل رشتهها همچنان اقبال مردم به سمت شرکتهایی با سابقه بالاتر است. این مسئله را میتوان در رشته حوادث راننده، شخص ثالث و مازاد و حوادث مشاهده کرد.

بررسی سایر رشتههای بیمهای نشان میدهد که در رشته هواپیما، مسئولیت و نفت و انرژی، بیمه ایران؛ در رشته مهندسی، بیمه ایران و البرز؛ در رشته کشتی، بیمه معلم و ملت؛ در رشته سایر انواع، بیمه کارآفرین؛ در رشته حوادث، بیمه ایران و معلم؛ در رشته پول، بیمه پارسیان؛ در رشته باربری، بیمه ایران و آسیا، در رشته اعتبار، آسیا و در رشته آتشسوزی، بیمه ایران و ما، بهترین عملکرد به لحاظ حق بیمه تولیدی را داشتهاند.

صنعت بیمه و ۸۳ درصد ضریب خسارت کل

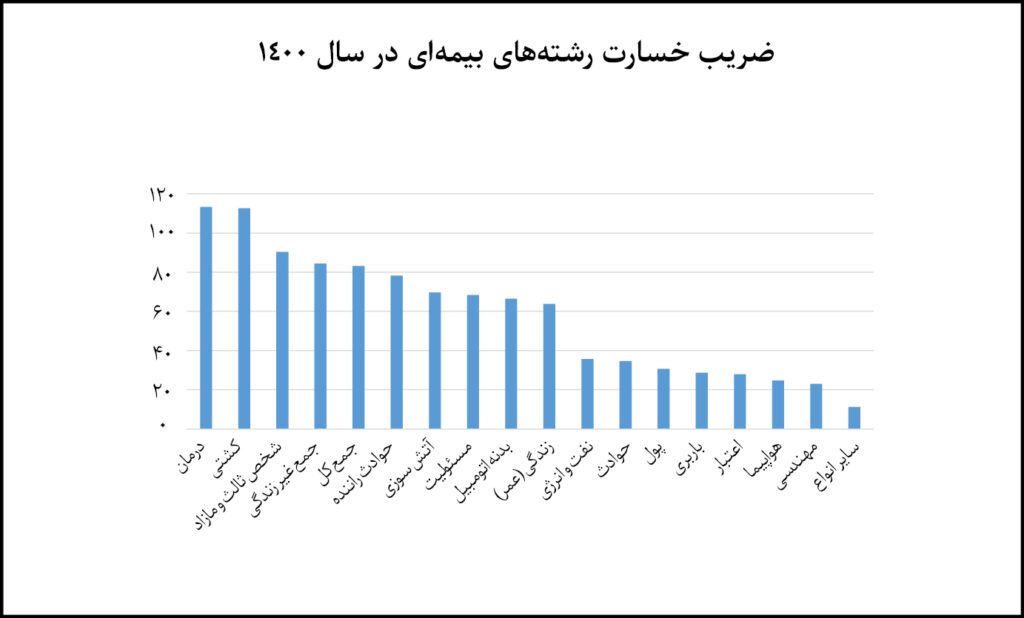

بررسی عملکرد در حوزه حق بیمه تولیدی بهتنهایی نمیتواند عملکرد یک شرکت را نمایش دهد؛ چراکه میزان خسارت پرداختی نیز در آن مهم است. به همین منظور جهت بررسی میزان خسارت، از پارامتر ضریب خسارت استفاده میشود. ضریب خسارت در صنعت بیمه در سال ۱۴۰۰ برابر با ۸۳ درصد بوده است. همچنین در بین رشتههای بیمهای بررسی وضعیت خسارت نشان میدهد که رشتههای درمان و کشتی دارای ضریبی بیش از ۱۰۰ درصد هستند و بهدنبال آن رشته شخص ثالث و مازاد نیز وضعیت بهتری ندارد. همچنین همانطور که در شکل ۹ نیز مشخص است، رشتههای مهندسی، هواپیما، اعتبار، باربری، پول، حوادث و نفت و انرژی ضریب خسارتی کمتر از ۴۰ درصد داشتهاند.

البته سهم شرکتهای بیمهای از میزان خسارت و حق بیمه تولیدی آنها بر ضریب خسارت کلی اثرگذار است، به همین منظور بایستی وضعیت شرکتهای بیمهای بهطور مجزا بررسی شود. جدول زیر نمای کلی ضریب خسارت در شرکتهای بیمه را بر اساس رشتهها به نمایش میگذارد. لازم به ذکر است که مقادیر منفی از ضریب خسارت حذف شده و صرفاً مقادیر مثبت نمایش داده شده است. در رشته درمان، همانطور که مشخص است، وضعیت ضریب خسارت در این رشته در تمامی شرکتهای بیمه مناسب نیست و ضریب خسارت بالایی را تجربه کردهاند و بهترین عملکرد در این رشته مربوط به شرکت بیمه آسماری با ۷۷ درصد است. به عبارتی رشته درمان در تمامی شرکتهای بیمه با توجه به ماهیت آن، ضریب خسارت بالایی دارد. در رشته کشتی، وضعیت ضریب خسارت متفاوتتر از رشته درمان است؛ چراکه برخی شرکتها ضریب بالا و برخی ضریب پایینتری را داشتهاند. جهت بررسی وضعیت هر شرکت و مقایسه آن با سایر شرکتها و رشتههای بیمهای، میتوان به جدول ۲ مراجعه کرد.

در این گزارش نگاه مختصری به وضعیت صنعت بیمه در سال ۱۴۰۰ به تفکیک رشته و شرکتهای بیمهای صورت گرفت. بررسی آماری نشان میدهد که رشد حق بیمه تولیدی در صنعت بیمه تابعی از تورم است و افزایش ۴۰درصدی حق بیمه، صرفاً جایگاه صنعت بیمه را در کنار سایر شاخصهای اقتصادی حفظ میکند، اما به معنای رشد واقعی در صنعت بیمه نیست؛ چراکه درصد رشد تعداد بیمهنامههای صادره زیر پنج درصد بوده و نشان از عدم تغییر چندان در سالهای مختلف دارد. بررسی عملکرد شرکتهای بیمهای نیز نشان میدهد که شرکتهای بیمهای ایران، آسیا و دانا بهتنهایی سهمی بالغ بر ۵۰ درصد از کل حق بیمه تولیدی در کشور را دارا بودهاند. از سوی دیگر صنعت بیمه در رسیدن به اهداف کمّی قانون برنامه توسعه ششم اقتصادی که مکلف به دستیابی به آن تا پایان سال ۱۴۰۰ بوده، ناکام مانده است. در سند برنامه ششم بیمه مرکزی مکلف به رسیدن به ضریب نفوذ هفتدرصدی و افزایش سهم بیمههای زندگی تا حداقل ۵۰ درصد سال پایه بوده است.