پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

بحران پول نقد چگونه باعث قفل شدن شبکه مالی آمریکا شد؟ / تقلا برای پول نقد

خانوادهها به شکل عجیبی در حال جمعآوری وسایل ضروری مانند دستمال توالت هستند. در بازارهای جهانی نیز اتفاق عجیبی در حال رخ دادن است. به نظر میرسد درست مثل تمام شدن همان دستمال توالتها، در بازارهای جهانی، همه در استرس تمام شدن پولهای نقد به سر میبرند. مکانیسم شگرف اقتصاد جهانی! در تئوری، اینطور به نظر میرسد که جای هیچ نگرانی نیست. پول نقد که تمام نمیشود، اگر هم بشود، دوباره چاپ میشود. اما وقتی حتی بنگاههای بزرگ جهان هم از دستیابی به پول نقد ناامید شدهاند، پرواضح است که فشار مخرب بالقوهای در انتظار شبکه مالی جهان است. شاید این، دلیل رویکردی باشد که فدرال رزرو آمریکا، هفته گذشته با تزریق حجم قابل توجهی نقدینگی به بازار در پیش گرفته است. رویکردی که بانکهای مرکزی سایر کشورها نیز با آن همگام شدهاند. این در حالی است که فشار تقاضای دلار نیز هر روز در حال افزایش است. (+)

بر خلاف بحران مالی ۲۰۰۸ و ۲۰۰۹ میلادی، که مشکلات سیستمهای مالی زمینهساز سقوط اقتصادی شده بود، شیوع بیماری کووید ۱۹ مسبب بروز بحران، نه تنها در اقتصاد که در بهداشت و درمان نیز شده و در کنار بانکها و بازارهای مالی، کسبوکارها را هم در کام خود کشیده است. کسبوکارها، از بزرگ و کوچک، به خوبی دریافتهاند که دست کم چندین ماه با کمبود درآمد روبهرو خواهند بود و این در حالی است که بدهیها و اقساطشان کماکان پابرجاست.

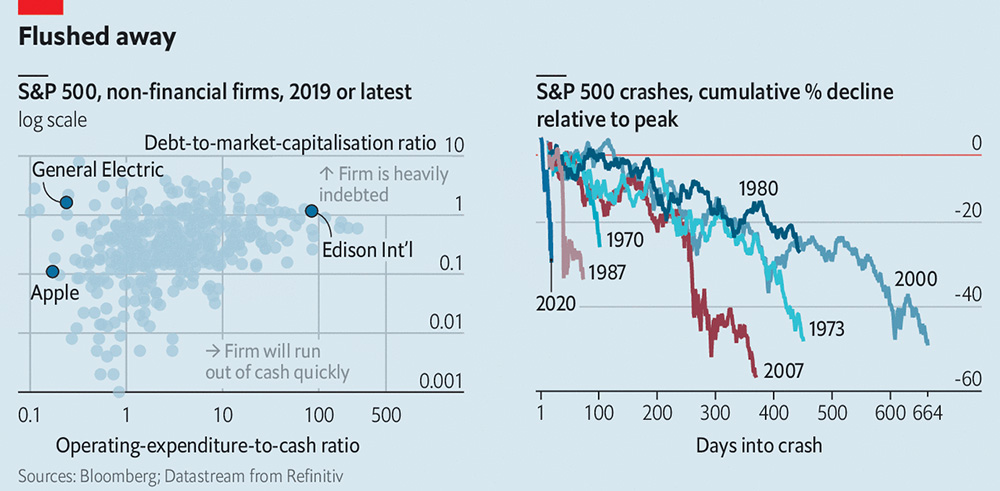

در این میان، برخی بیشتر از دیگران مجهز هستند (نمودار سمت راست). هزینههای عملیاتی، مانند دستمزد و اجاره بهای تمام شرکتهای غیربانکی اساندپی ۵۰۰ در سال ۲۰۱۹ چیزی در حدود ۲.۶ تریلیون دلار برآورد شده است. شرکتهایی که در پایان سال ۲۰۱۹، بالغ بر ۱.۷ تریلیون دلار پول نقد و اوراق بهادار نقدی در دست داشتهاند. تقریبا معادل ۷ ماه از کل هزینههای عملیاتی یک سالهشان. اما توزیع این پول نقد همگن نبوده است. شرکت اپل قادر است با نقدینگی ۲۰۰ میلیارد دلاری خود، هزینههای عملیاتی ۶ سال را پرداخت کند. این در حالی است که بسیاری از شرکتهای دیگر، به اندازهای پول نقد در جیب دارند که تنها کفاف هزینههای عملیاتی یک هفتهشان را میدهد.

سریعترین راه برای دستیابی شرکتها، سرمایهگذاران و بانکها به پول نقد، فروش داراییهای نقدی است. در این بین سرمایهگذاران نخستین کسانی هستند که دست به کار شدهاند. اولویت اول آنها، نقد کردن داراییهای پرخطری همچون سهام، اوراق قرضه پربهره ولی کم اعتبار و تبدیل آنها به داراییهای امنی همچون سهامهام خزانه است. بازارها هم روند مشابهی را در پیش گرفتهاند. شرکتهای اساندپی ۵۰۰ به شدت و سرعت به فروش گذاشته شده (نمودار سمت چپ) و بهره اوراق قرضه بالا رفته است. اما بانکها و شرکتها تمایل دارند داراییهای نقدی خود را در خزانهداری نگه دارند.

فروش داراییها، به تخصیص مجدد سهام نقدی موجود کمک میکند. بسیاری از سرمایهگذارانی که سهام یا اوراق قرضه خود را برای جعآوری پول نقد فروختهاند، ترجیح میدهند سرمایهگذاری خود را در سمتوسوی دیگری از سر بگیرند. همسو با وارِن بافت و شعار افسانهایاش «حریص باش، درست وقتی دیگران ناامیدند» که سال ۲۰۱۹ میلادی را با ۱۲۵ میلیارد دلار پودر خشک در برکشایر هاتاوی، شرکت سرمایهگذاریاش نگه داشته است. کسی که هماکنون، مشغول سرمایهگذاری عظیم خود روی شرکت هواپیمایی آمریکایی دلتا است.

اما برای این تخصیص مجدد، تا اندازهای ظرفیت وجود دارد. وقتی همه شرکتها با یک شوک مواجه شدهاند، ظرفیت تامین اعتبار بالایی موردنیاز خواهد بود. متاسفانه، این حجم از اعتبار در حال حاضر در دسترس نیست. تقلا برای تامین مالی روزبهروز در سطح بازار در حال افزایش است. در ماه ژانویه، شرکتهای آمریکایی حتی حدود ۳.۵ درصد بیشتر از دولت برای عرضه اوراق قرضه ریسکی پربهره امتیاز قائل شده بودند. چیزی که اکنون حتی به ۸ درصد هم افزایش پیدا کرده است. با این حال، شرکتها حتی با قبول این نرخ نیز قادر به فروش اوراق قرضه خود نخواهند بود؛ تقریبا همه بازارهای قرضه در آمریکا و اروپا بسته شده است.

در صورتی که دسترسی به اوراق قرضه میسر نباشد، شرکتها به سمت بانکها سرازیر خواهند شد. خطوط اعتباری مختلفی وجود دارند که شرکتها را قادر میسازند هر زمان که نیاز داشتند وام دریافت کنند، البته تا سقف معینی (بسته به کارتهای اعتباریشان). هفته گذشته، شرکت هوافضا و صنایع دفاعی آمریکایی بوئینگ، نسبت به بهرهبرداری از خط اعتباری خود با هدف دستیابی به ۱۳.۸ میلیارد دلار پول نقد اقدام کرد. گزارشهای رسیده از آمریکا حاکی از آنند که همه بنگاهها، صرفنظر از حیطه کاریشان – از تراشهسازان گرفته تا کازینوها – اقدام مشابهی داشتهاند. در اروپا، شرکت لیزینگ هواپیمایی اِرکپ هولدینگز اعلام کرده که در حال دریافت یک خط اعتباری ۴ میلیارد دلاری است.

اما بانکها هم مشکلات خاص خود را دارند. مشکل اول این است که ضعف مقررات بانکی جهانی، که از زمان بحران مالی ۲۰۰۸ به بانکها تحمیل شده است، ممکن است منجر به تشدید بحران تامین مالی شود. مقررات مربوط به «داراییهای موزون به ریسک» را در نظر بگیرید. بانکها ملزم هستند مبلغ مشخصی از سرمایه را نسبت به سایز و ریسکپذیری داراییها، نظیر وامها، نزد خود نگه دارند. اما هرچه ناپایداری در ارزش داراییها بیشتر میشود، سطح ریسک نیز افزایش پیدا میکند و بانکها را وادار میسازد تا ترازنامههای خود را محدود کنند. مثال دیگرش، مقررات جدید مربوط به زیان اعتباری موردانتظار فعلی است که در ماه ژانویه، برای شرکتهای دولتی به اجرا درآمد. این قانون، بانکها را مجبور به اعطای وامهای بد به شرکتها میکند؛ قبل از اینکه این شرکتها، با از دست دادن پرداختها فرصت اقدام برای وام را از دست بدهند.

مشکل دومی که بانکها با آن دست به گریبانند، تلاش خودشان برای دستیابی به پول نقد است. هرچه وامدهندگان وام بیشتری اعطا کنند، ترازنامههایشان بیشتر رشد میکند. اما ترازنامه، به ویژه در شرایط جوی فعلی، یک منبع کمیاب به شمار میآید. برای صدور وامهای بیشتر، بانکها مجبور خواهند بود از دیگر داراییها بزنند و یا اینکه سرمایه و بودجه اضافی برای خود دستوپا کنند. آنها هر دو کار را انجام میدهند. بانکها از فعالیتهای بازاریابی عقبنشینی کردهاند، که نرخ بهره سرسختانه و بالای بازار رپو گواهی بر این ادعا است. ضمن اینکه بانکها سعی میکنند با نگه داشتن سودآوری، سرمایه خود را تقویت کنند. گواه این موضوع نیز، اطلاعیه شش بانک بزرگ آمریکا در پانزدهم مارس، مبنی بر توقف فروش سهام تا سه ماه آتی است.

پشتوانه آنها، فدرال رزرو، آخرین امید آمریکا است. بانکی که از روند عادی خود خارج و به تشویق بانکها برای اعطای وام به منظور رفع انسداد سیستمهای مالی سوق پیدا کرده است. این روند، زمانی کلید خورد که شعبه نیویورک فدرال رزرو در دوازدهم مارس سال جاری، ۱.۵ تریلیون دلار (اقیانوسی از پول نقد) را برای عملیات توافقنامه بازخرید در دسترس قرار داد. فدرال رزرو، در کنار کاهش نرخ بهرهها در پانزدهم مارس اعلام کرد که حاضر به خریداری تا سقف ۵۰۰ میلیارد دلار سهام خزانهداری و تا سقف ۲۰۰ میلیارد دلار اوراق قرضه با پشتوانه رهنی است. این بانک بزرگ قصد دارد با گرفتن دارایی از دست بانکها، آنها را قادر به اعطای وام به شرکتها کند. سیاست فدرال رزرو برای کاهش نرخ بهرهها، تحت عنوان «پنجره تخفیف»، ابزاری است که بانکها را قادر میسازد تا از این بانک وام دریافت کنند و آنها را تشویق میکند تا از این پولها، آزادانه استفاده کنند. این بانک تمام تلاش خود را میکند تا بانکها، با پناه گرفتن پشت سپرهای سرمایهای خود، به ارزش ۱.۹ تریلیون دلار و صد البته سپرهای نقدینگیشان به ارزش ۲.۷ تریلیون دلار، به شرکتها و خانوارها وام اعطا کنند. رویکردی که محدودیت رگولاتوری آنها را نیز تا حدودی تسهیل میسازد.

اقدام دیگر فدرال رزرو که در هجدهم مارس، اعلام کرد این است که قصد دارد اوراق تجاری کوتاه مدت را به منظور حمایت مستقیم از شرکتهای بزرگ خریداری کند. ضمن اینکه فرصت اعطای وام به «نمایندگیهای اصلی»، آن دسته از شرکتهای مالی که قادر به دریافت مستقیم وامهای نوعی فدرال رزرو نیستند را نیز مجددا راهاندازی کرده است.

هر یک از این اقدامات، به نوبه خود درست هستند. سایر بانکهای مرکزی نیز روند مشابهی را در پیش گرفتهاند. بانک مرکزی اروپا، برای بانکهایی که قصد اعطای وام در قالب پول نقد دارند، نرخ بهرهها را کاهش داده است. بانکهای اروپایی میتوانند از بانک مرکزی اروپا وام بگیرند، آن هم با نرخ بهرهای حتی کمتر از نرخی که برای سپردهها منظور شده است. ضمن اینکه این بانک، برنامه خرید اوراق قرضه خود را نیز در دستور کار قرار داده است که پوششی ۷۵۰ میلیارد یورویی خواهد داشت. در عین حال، بانک مرکزی ژاپن نیز سهام شرکتها را به صورت مستقیم خریداری میکند.

تقلا برای دستیابی به پول نقد و حفظ آن، ادامه خواهد داشت. در صورتی که نقدینگی کافی، در اسرع وقت ایجاد شود، آسیبهای بلند مدت متوجه بدنه اقتصادی به حداقل خواهد رسید. ضمن اینکه اگر شرکتها بدانند که هر وقت نیاز داشته باشند، میتوانند پول نقد داشته باشند، شاید به هر جا و هر موقعیتی که در اولین وهله گیرشان میآید اکتفا نکنند.