پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

تاکید مرکز پژوهشهای مجلس بر ورود فینتکها به سندباکس، پیش از ورود به بازار / کشورهای دنیا چگونه به سرمایهگذاری در حوزه فینتک پرداختهاند؟

مرکز پژوهشهای مجلس در جدیدترین گزارش خود به بررسی نحوه تعامل حاکمیت با فناوریهای مالی (Fintechs) در کشورهای نمونه پرداخته است. در این گزارش توصیه شده که نهادهای نظارتی در همه بازارهای مالی برای شناخت بهتر فناوریها و فناوران مالی زیرمجموعه خود از یک سو و آشنایی فناوران مالی با ملاحظات نهادهای ناظر ازسوی دیگر، از تجربه «سندباکس تنظیمگری» استفاده کنند.

یکی از مهمترین مسائل پیشروی حاکمیتها نحوه تعامل بهینه با این بنگاههاست، بهنحوی که منافع آنها برای نظام مالی حداکثر شود و مضرات آنها حداقل. یکی از روشهایی که از سال ۲۰۱۵ تاکنون توسط برخی کشورها استفاده شده استفاده از «محیط کنترل نوآورانه» یا «سندباکس تنظیمگری» بوده است.

ببینید: ایجاد سندباکس برای فعالیت، درخواست مشترک فین تکها از وزیر اقتصاد

در این گزارش آورده شده که در ایران نیز در سالهای گذشته تلاشهایی در بخشهای مختلف دولت، ازجمله بانک مرکزی، سازمان بورس و اوراق بهادار و بیمه مرکزی شده است، با وجود این کماکان در ابتدای راه هستیم و برخی اقدامات انجام شده توسط نهادهای ناظر گویای این مطلب است که هنوز این باور ایجاد نشده است که ماهیت این فناوریها بهگونهای نیست که بتوان از طرق سنتی، اعم از استفاده از ابزار مجوز، اقدام به کنترل آنها کرد.

بنابراین توصیه میشود نهادهای نظارتی در همه بازارهای مالی برای شناخت بهتر فناوریها و فناوران مالی از تجربه «سندباکس تنظیمگری» استفاده کنند. به بیان دیگر قبل از شناخت کافی و به ثبات نرسیدن حوزه فعالیت، از وضع قانون و مقررات، بهویژه ورود به جزئیات احتراز شود و صرفاً درصورت ضرورت، خطوط قرمز فعالیتها تشریح شود.

در این گزارش ابتدا به معرفی فناوریهای مالی و سرمایهگذاریهای انجام شده در این حوزه پرداخته شده است. سپس اقدامات و رویکردهای اتخاذ شده توسط برخی از کشورها در مواجهه با شرکتهای این حوزه و چارچوب عملیاتی آنها بیان شده است تا با شناسایی معایب و مزایای این روشها، بتوان رویکرد مطلوب برای ایران را شناسایی و معرفی کرد.

در پایان نیز با بررسی مصوبات هیاتوزیران، بخشنامهها و اقدامات بانک مرکزی، سازمان بورس و اوراق بهادار و بیمه مرکزی، شرایط کنونی مواجهه حاکمیت با فناوران مالی در داخل کشور بیان شده است و درنهایت در قالب جمعبندی، توصیههای سیاستی ارائه شده است.

.

طبقهبندی فناوریهای مالی براساس نوع خدمت

طبق این گزارش پول دیجیتال، خدمات پرداخت، کیف پول الکترونیک و بانکداری مجازی، ارائه زیرساختهای خدمات بانکی، اعطای تسهیلات، مشاوره امور مالی شخصی و و مدیریت دارایی اشخاص و شرکتها، مدیریت سرمایهگذاری، بیمه و فناوریهای حوزه تطبیق با مقررات و فناوریهای حوزه نظارت از خدمات ارائهشده در حوزه فناوریهای مالی است.

.

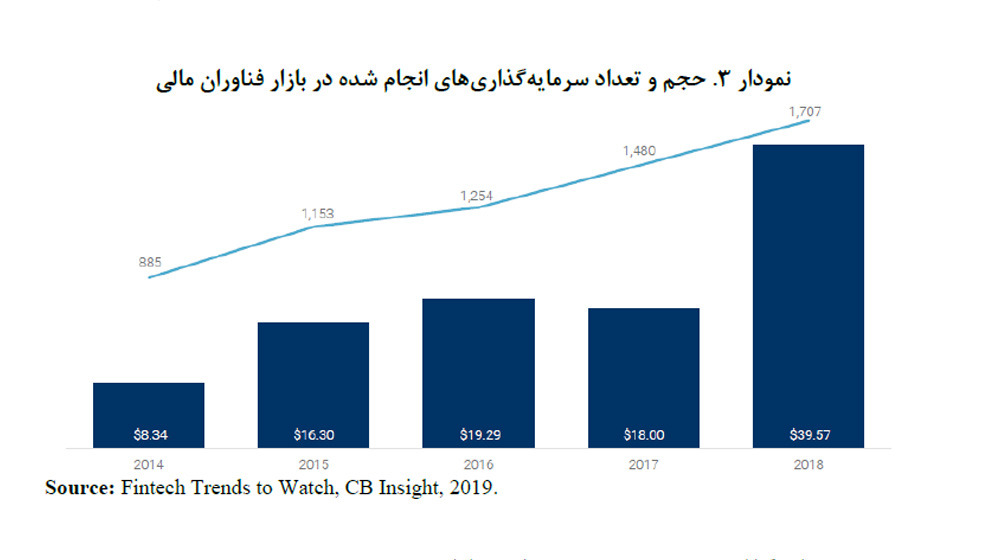

سرمایهگذاریهای انجام شده در حوزه فینتک

از سال ۲۰۱۴ تا سال ۲۰۱۸ شاهد روند صعودی تعداد سرمایهگذاریها در این شرکتها بودهایم؛ بهطوری که هرساله رکورد جدیدی ثبت کرده است و در سال ۲۰۱۸، حدود ۴۰ میلیارد دلار سرمایهگذاری در قالب ۱۷۰۷ قرارداد انجام شده است.

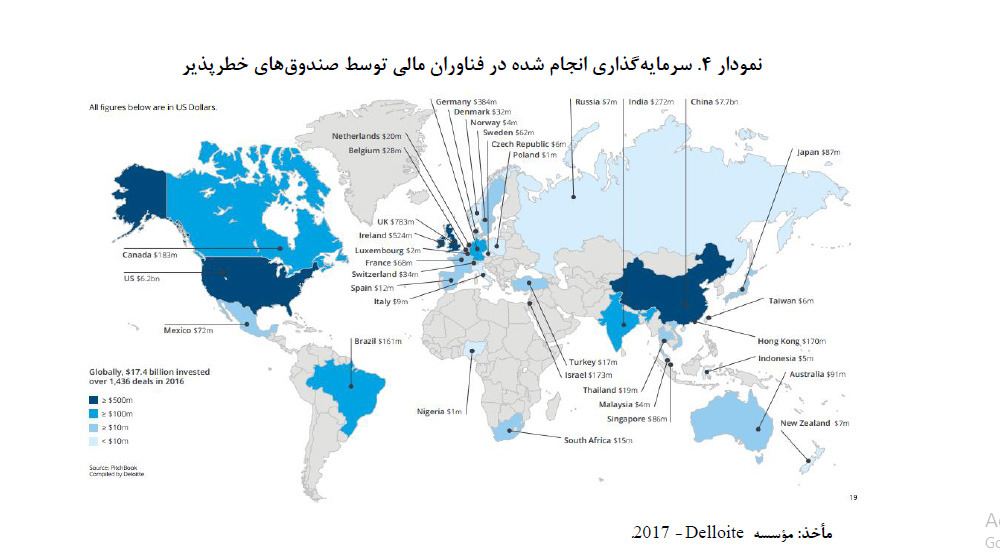

شکل زیر میزان سرمایهگذارییهای انجام شده توسط صندوقهای خطرپذیر در حوزه فناوریهای مالی در کشورهای مختلف در سال ۲۰۱۶ را نمایش میدهد. همانگونه که مشاهده میشود از مجموع ۱۷/۴ میلیارد دلار سرمایهگذاری احصا شده در این گزارش، چین و آمریکا بهترتیب با ۷/۷ و ۶/۲ میلیارد دلار سرمایهگذاری و ۴۴ درصد و ۳۶ درصد سهم از کل، در صدر هستند که نشان از عمق این بازار در این کشورهاست.

.

فرصتها و تهدیدهای فینتکها

مرکز پژوهشهای مجلس در گزارش اخیرش به مطالعه مستندات مربوط به کشورهای مختلف پرداخته که نشان میدهد تمامی این کشورها نگاهی مثبت به توسعه فعالیت شرکتهای فعال در حوزه فینتک در اقتصاد دارند و آن را یکی از فرصتهای رشد اقتصادی و بهبود رفاه مردم تلقی میکنند. با این حال، برخی معتقدند ادامه فعالیت این شرکتها میتواند آثار نامطلوب و ریسکهایی برای اقتصاد به همراه داشته باشد.

این گزارش نتیجهگیری میکند که چالش کلیدی برای سیاستگذاری مالی، ایجاد توازن بین تسهیلگری در توسعه فناوریهای مالی از یک سو و مدیریت صحیح ریسکهای محتمل از سوی دیگر است.

راهکار پیشنهادی این گزارش، تعامل مستمر سیاستگذاران و بانکهای مرکزی با فناوران مالی است تا بدین ترتیب بتوانند با شناخت و تحلیل صحیح آثار این شرکتها بر اقتصاد و نظام بانکی، تصمیم مناسبی اتخاذ کنند.

.

سندباکس (Sandbox)، رویکرد نوین در مواجهه با فینتکها

رویکردی که در رابطه با فناوران مالی مورد استقبال بسیاری از کشورها قرار گرفته است، به نام «سندباکس تنظیمگری» شناخته میشود که در سال ۲۰۱۵ توسط بانک مرکزی انگلستان بهعنوان الگوی نوینی در تعامل با فناوران مالی رونمایی شد و تاکنون در ۱۵ کشور دیگر نیز اجرا شده و یا در شرف اجراست.

در این الگو، که بانک مرکزی ایران آن را به «نهاد محیط کنترل نوآورانه» بازگردانی کرده است، ناظر از فناوران مالی دعوت میکند تا پیش از ورود به بازار، محصول خود را تحت نظارت نهاد ناظر در یک فرایند آزمایشی و کنترل شده به گروه نمونه عرضه کند، بهطوری که در طول این فرایند فعالیت آن شرکت از منظر تمامی قوانین و مقررات مربوطه بررسی شود.

از طرف دیگر نهاد ناظر در طول این فرایند در تلاش است تا تمامی ابعاد مختلف کسبوکارهای نوآورانه و فرصتها و تهدیدهایی که میتواند بر جامعه داشته باشد را شناسایی کرده و براساس این آموختهها پیشنهادهای سیاستی برای توسعه مقررات ارائه کند. از اهداف این الگو میتوان به نظارت و کنترل بر کسبوکارهای جدیدی اشاره کرد که مشمول مقررات فعلی نبوده و یا نهاد ناظر متولی نظارت بر آنها نیست.

در ادامه این گزارش ضمن ارائه تعریفی از سندباکس، مزایا و دشواریهای آن و اینکه در کدام کشورها پیادهسازی شده آورده شده است.

در ادامه اقدامات انجام شده در رابطه با فناوران مالی در ایران که به هیات دولت، بانک مرکزی، سازمان بورس و شرکت فرابورس و بیمه مرکزی پرداخته است.

.

بانک مرکزی گزارشی ارائه نداده است

هیات دولت، در جلسه روز ۱۳ آبانماه ۱۳۹۷ مصوبهای درخصوص فناوران مالی داشته است که طبق آن بانک مرکزی مکلف شده است که چارچوبها و ضوابط بانکی پرداخت خرد، کیف پول الکترونیک و پرداختهای مبتنی بر انواع فناوریها را ظرف یک ماه از ابلاغ این مصوبه تدوین و ابلاغ کند. همچنین طبق این مصوبه بانک مرکزی موظف شده است که فضای آزمون نوآورانه را با هدف گسترش نوآوری ایجاد کند که به نظر همان سندباکس است.

علیرغم فرصت یکماهه به بانک مرکزی در مصوبه هیات وزیران، تاکنون درباره طراحی این سازوکار توسط بانک مرکزی اطلاعرسانی انجام نشده است که ضروری است بانک مرکزی طی گزارشی اقدامات خود را در حوزه فناوریهای مالی منتشر کند.

همچنین هیات دولت در مردادماه ۱۳۹۸ نیز مصوبهای درخصوص استخراج فراوردههای پردازشی رمزنگاریشده داشته است.

ورود بانک مرکزی به حوزه فناوران مالی، در ابتدای امر در رابطه با ارائهدهندگان خدمات پرداخت بود. با گسترش و توسعه فناوریهای مالی در کشور، بانک مرکزی در مهرماه ۱۳۹۶، گزارشی با عنوان سیاست بانک مرکزی جمهوری اسلامی درخصوص فناوری مالی منتشر کرد.

بانک مرکزی از برنامه اعلامی خود عقب بوده و حتی موفق به اجرای کامل فاز اول با گذشت بیش از یکسال از موعد اعلامی نشده است. نقطه قوت قابل تأمل در ارتباط با رویکرد بانک مرکزی در تهیه ضوابط و مقررات حوزه فناوریهای مالی، تعامل با ذینفعان و اصلاح مکرر دستورالعملها براساس نظرات آنهاست که دستورالعمل پرداخت یارانه، نمونه موفق در این حوزه است.

همچنین بانک مرکزی در تاریخ ۱۹ تیرماه ۱۳۹۸ اطلاعیهای درخصوص رمزارزها منتشر کرد و مخاطرات ناشی از معرفی و استفاده از رمزارزها را به فعالان حوزه پولی و بانکی کشور گوشزد کرد.

.

اقدامات فرابورس در حوزه فینتک

یکی از اقدامات مهم فرابورس در این حوزه، برگزاری رویداد سالیانه فیناستارز از سال ۱۳۹۵ با هدف رفع نیازهای فناورانه بازارهای مالی کشور بوده است. یکی دیگر از اقدامات فرابورس ایران، تلاش برای پیادهسازی الگوی سندباکس در بازار سرمایه و بهعنوان یکی از زیربخشهای فیناستارز بوده است. یکی از اقدامات دیگر شرکت فرابورس ایران ابلاغ دستورالعمل تأمین مالی جمعیCrowdfunding)) کسبوکارهای نوپا در تاریخ ۱۴ شهریورماه ۱۳۹۷ و برگزاری اولین دوره مسابقات معاملات الگوریتمی در زمستان ۱۳۹۷ بوده است.

رویکرد بیمه مرکزی در تعامل با فناوران مالی اگرچه منعطف بوده است، ولی به نوعی منفعلانه بوده و بیمه مرکزی برخلاف بانک مرکزی و بورس برای خود نقشی در جهت تنظیمگری و یا حمایت و توسعه خدمات و فعالیتهای این شرکتها در نظر نگرفته است.

فایل کامل گزارش را میتوانید از طریق این لینک دریافت کنید.