پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

روند انطباق با PSD2 و دیگر قوانین پرداخت کند و کندتر میشود

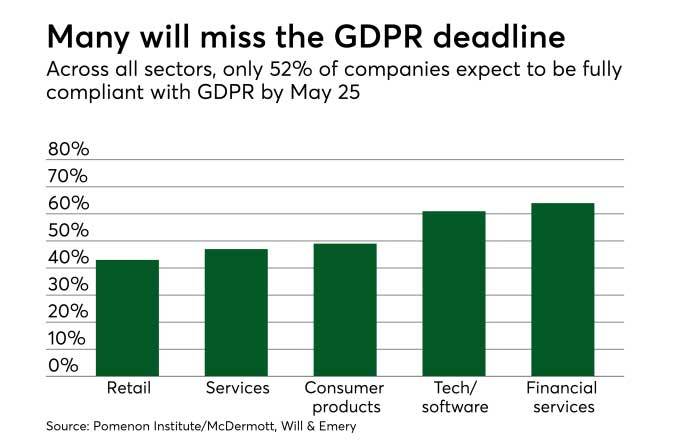

بعد از بحران مالی سال ۲۰۰۸، موسسات مالی در سراسر دنیا با قوانین سختگیرانهتری از سوی دولتها روبهرو شدند. قوانینی از جمله FATCA، GDPR، PSD2، و MiFIDII بخشی از همان قوانین هستند که طی چند سال اخیر به وجود آمدند. براساس گزارشی از دیلویت، نزدیک به ۲۰۰ اصلاحیه قانونی برای بانکها و موسسات مالی وجود دارد که فعالیتهای روزانهشان بایستی منطبق بر آن باشد.

سازمانهای نظارتی با وجود قوانین و اصلاحاتی که در صورت بروز هرگونه نقض قوانینی در حوزه کلاهبرداری و داده، اختلال در فرایندها، نفوذ ویروس و دیگر اختلالات دیجیتال در آن قوانین ایجاد میکنند، موسسات مالی را به چالش خواهند کشید.

هزینههای موجود در به کارگیری و استقرار افراد، فرایندها و تکنولوژیها درخصوص اطمینان از رعایت این قوانین هم جزو موارد اجتنابناپذیر است. این هزینهها از بودجه موسسات مالی تامین میشود و میتوان از این هزینهها در بخشهای دیگری مانند نوآوری محصولات، توزیع، پذیرش دیجیتال و بسیاری اهداف دیگر بهره برد.

ابزارها و فرایندهای سنتی برای اطمینان حاصل کردن از این انطباق چندان کافی و کارآمد نیستند و درواقع موجب ایجاد مدیریت داده، حفظ حریم خصوصی پیچیده و بروز دیگر مسائل مرتبط با انطباق میشود.

بهطور عمده، رگتک از فناوری دفاتر کل توزیعشده برای ارائه راهکارهایی مقرون به صرفه، شفاف و سریع برای بهبود فرایند شناخت مشتری استفاده میکند. به این ترتیب موسسات مالی میتوانند جزئیات شناخت مشتری را روی این دفاتر کل به اشتراک بگذارند و دیگر موسسات مالی نیز میتوانند برای این دادهها استفاده کنند. همین موضوع به نوبه خود میتواند زمان و هزینههای مربوط به فرایند شناخت مشتری را کاهش دهد و در نهایت تجربه بانکداری به مراتب بهتری برای مشتریان به وجود آورند.

از طرف دیگر، رگتک با استفاده از هوش مصنوعی و یادگیری ماشینی امکان انجام نظارتهای آنی روی تراکنشها را فراهم میکند و به این ترتیب بخشهای مربوط به ضدپولشویی و مقررات تامین مالی تروریست را نیز پوشش میدهد.

همچنین فناوری رگتک با به کارگیری الگوریتمهای یادگیری ماشینی، مدلهای ریسک پیچیدهای ارائه میدهد که این مدلها میتوانند وقایع ریسک پیشبینیشده و الگوهای پیچیده را شناسایی کند و به این ترتیب موسسات مالی میتوانند اقدامات امنیتی مناسب را برای مقابله با آن انجام دهند.

خلاصه اینکه رگتک صرفا یک واژه دهن پرکن نیست. بلکه یک راهکار چابک و روبهرشدی است که به موسسات مالی در درک بهتر طرحهای نظارتی و مدیریت ریسکهای موجود کمک میکند.

در همین راستا، رگولاتورها هم برای اطمینان حاصل کردن از ایجاد ثبات در سیستم مالی، این قوانین را به طور مداوم اصلاح میکنند. وقت آن رسیده که موسسات مالی برای ایجاد تعادل میان انطباق، هزینهها، نوآوری و عملکرد مناسب در زمان بروز ساختارشکنیها، آغوششان را به روی قانون و قانونگذار بگشایند.

منبع: PaymentsSource