پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

درست است که سرعت ظهور و پیشرفت بانکداری باز کم است، ولی هنوز هم میتوان امید داشت که این حوزه بتواند تحولاتی بزرگ در سرویسهای مالی ایجاد کرده و خدمات ارائهشده به مشتری را بهینه کند.

بانکداری باز (که در روز ۱۳ ام ژانویه متولد شد) هنوز نتوانسته است، تحول چشمگیری را در عرصهی امور مالی رقم بزند. بازار بانکی بریتانیا، هنوز هم که هنوز است در انتظار ظهور اپلیکیشنهای جذاب، تغییرات هیجانانگیز در رفتار مصرفکننده، رقابتهای ناگهانی و تغییرات ساختاری به سر میبرد.

بانکداری باز در بریتانیا، مجوز دپارتمان رقابت و بازار (CMA) را دارد و بانکهای بزرگ را به اشتراک داده با شرکتهای شخص ثالث وامیدارد. دادههای ذکرشده، شامل اطلاعات حساب و پرداختها هستند و توسط مجموعهای از رابطهای برنامهنویسی کاربردی (APIs) قانونی به اشتراک گذاشته میشوند.

امیدواریم که این امر بتواند بازار بانکداری باز را رونق بخشد، محصولات جدید توسعه یابند، بازیگران ساختارشکن وارد گود شوند، تعداد انتخابهای مشتری افزایش پیدا کند و عملکرد معاملات بهتر شود.

مارک کران (Mark Curran)، مدیر بانکداری باز در شرکت سیوایبیجی (CYBG) است. سیوایبیجی، مالکیت بانک کلایدسدیل (Clydesdale Bank) را به عهده دارد. او میگوید: «ما هیچگاه به دنبال تحولی انقلابی نبودهایم. برای تغییر، زمان لازم است و بانکداری باز در طولانیمدت و یا میانمدت، تأثیر خود را خواهد گذاشت.»

جیمی کمپبل (Jamie Campbell)، نقش سرپرستی اطلاعرسانی را در شبکهی مالی باد (Bud) ایفا میکند. وی عنوان کرده: «احتمال وقوع یک انقلاب بزرگ، بسیار اندک است. ۱۳ ژانویه، روزی بود که بانکها، جنبههای فنی نحوهی برقراری تعامل با آنها را تعیین کردند. اگر این اتفاق نمیافتاد، همیشه یک فقدان برای شرکتهای فعال در حوزهی تکنولوژی وجود داشت و این شرکتها قادر نبودند راهکاری را برای برقراری تعامل با بانکها بیابند.»

بانکهای سنتی و بیعلاقگی مصرفکنندگان، دو عاملی هستند که روند پیشرفت بانکداری باز را کند کردهاند

تعدادی از ناظران، از میل پنهان بانکها به خفه کردن نوآوری در نطفه، تعجبزده هستند. برایان اسکات – کوین (Brian Scott-Quinn)، استاد دانشگاه بازنشسته از مدرسهی کسبوکار هنلی (Henley Business School) میگوید:

«بانکهای سنتی، علاقه دارند که جلوی تلاشهای شرکتهای فینتک و بانکهای چالشگر را بگیرند. درست است که این بانکها به الزامات قانونی احترام میگذارند؛ ولی بااینحال، باز هم سرعت توسعهی رابطهای برنامهنویسی کاربردی را کند میکنند و به شرکتهایی که قصد رقابت با بانکها را دارند، میدان نمیدهند.»

سنتیلکومار راویندرن (Senthilkumar Ravindran)، رئیس جهانی اکسلبز (xLabs) در ویرتوسا (Virtusa) نظر خود را اینگونه بیان میکند: «بانکها تمایلی به ترویج بانکداری باز ندارند. قوانین بانکداری باز، به نوعی وضع شدهاند که تأمینکنندگان شخص ثالث، منافع بسیاری را کسب میکنند، ولی بانکها چندان سودی نمیبرند و مجبورند دادههای باارزشی را با دیگران به اشتراک بگذارند. مقررات عمومی حفاظت از دادهی اتحادیهی اروپا (GDPR)، بانکها را از شور و اشتیاق انداخته است.»

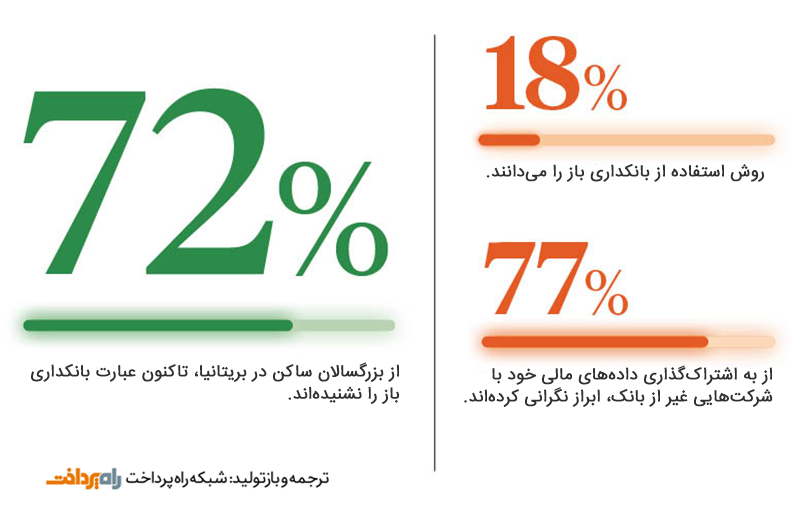

بیعلاقگی و شک و تردید مصرفکنندگان نیز عامل دیگری است که رشد بانکداری باز را به تعویق انداخته است. آقای اسکات – کوین میگوید: «اغلب مصرفکنندگان، نمیخواهند دادههایشان به اشتراک گذاشته شود. علت نگرانی مردم، ترس از عدم دریافت خدمات متناسب و بهاشتراکگذاری دادههای شخصی آنهاست.»

استوارت کلمن (Stuart Coleman)، افسر ارشد استراتژی در پروژهی بانکداری باز اعلام کرد:

«تعداد زیادی از مصرفکنندگان، بانکداری باز را ترسناک میدانند. بزرگترین چالشی که پیش روی ماست، این است که مردم را با مزایای بیشمار این حوزه آشنا کنیم.»

اکثر دستاندرکاران، معتقدند که پیشرفت بانکداری باز، در گرو تقویت همکاری بین بانکها و شرکتهای فینتک است. مارتین هومن (Martijn Hohmann)، مدیرعامل ارشد شرکت فایو دیگریز (Five Degrees) است. فایو دیگریز، شرکتی است که در زمینهی تأمین پلتفرم بانکداری دیجیتالی فعالیت میکند. هومن عنوان میکند: «عدم وجود اعتماد بین بانکها و شرکتهای شخص ثالث، فقدان بزرگی است.»

بانکداری باز در حال اوج گرفتن است

اما در پشت صحنه، بانکداری باز در حال گسترش فعالیتهایش است. بر طبق گزارش نهاد پیادهسازی بانکداری باز (OBIE)، تاکنون شصتوهفت شرکت، بانکداری باز را بهکار گرفتهاند و در ماه جولای، سه میلیون بار از این تکنولوژی استفاده شده است. این آمار، در ماه ژوئن، دو میلیون بار بوده است. نهمین بانک بزرگ بریتانیا و مجمع مالی اعتباری، تأمین مالی نهاد پیادهسازی بانکداری باز را به عهده گرفتند و مجوز رقابت و بازار، این نهاد را تأسیس کرد. تعریف استانداردها و رهنمودهای مشترک، هدف اصلی بهوجودآمدن این نهاد بود.

تعداد زیادی از مصرفکنندگان، بانکداری باز را ترسناک میدانند. بزرگترین چالشی که پیش روی ماست، این است که مردم را با مزایای بیشمار این حوزه آشنا کنیم.

جاناتان لیستر پارسونز (Jonathan Lister Parsons)، مدیر ارشد فناوری فینتک پنشنبی (PensionBee) عنوان کرد: «تعداد شرکتهای ارائهدهندهی خدمات مالی، که مایلاند رابطهای برنامهنویسی کاربری را بهکار بگیرند، در حال افزایش است. این امر، نشان میدهد که شرکتهای مربوطه، توسعه و گسترش بانکداری باز را پیشبینی کردهاند و درصدد هستند تا استراتژیهای نوآوری مبتنی بر رابطهای برنامهنویسی کاربری را بیشتر بشناسند.» بانک کلایدسدیل و اچاسبیسی (HSBC)، محصولات بانکداری باز خود را معرفی کردهاند. نام این محصولات به ترتیب عبارتاند از بی (B) و کانکتد مانی (Connected Money).

نهاد پیادهسازی بانکداری باز، متهم شده که به منافع بانکها، بیش از منافع فینتکهایی که به دنبال استفاده از رابطهای برنامهنویسی کاربری هستند، اولویت داده است. آقای کولمن، معتقد است که نهاد پیادهسازی بانکداری باز، باید فشار بیشتری به بانکها وارد آورد. او میگوید: «این نهاد باید بانکها را مجبور به برقراری تعامل کند.»

عمران غلامحسین والا (Imran Gulamhuseinwala) سرپرست نهاد پیادهسازی بانکداری باز، ادعا میکند که چنین امری، قبلاً محقق شده است. «هدف نهاد پیادهسازی بانکداری باز این است که درجهی بالایی از انطباق و قابلیت اطمینان را در استانداردها اعمال کند. پشتیبانی از بانکداری، کارتهای اعتباری، مجمع مالی اعتباری و بخشهای مرتبط با پول الکترونیکی نیز اقدامی است که در راستای نیل به این هدف انجام میشود.»

آیندهی بانکداری باز درخشان است

برخی بر این باورند که انجام دستکاریهای جزئی در قوانین اساسی، میتواند منجر به تسریع رشد بانکداری باز شود. جان اریک ستساس (John Erik Setsaas)، یکی از کارشناسان سیگنیکت (Signicat) میگوید که مقررات عمومی حفاظت از دادهی اتحادیهی اروپا، باید توسعه یابند و تمامی انواع حسابهای بانکی، ازجمله کارت اعتباری را تحت پوشش قرار دهند؛ شناسههای هویتی دیجیتال نیز باید به شکل گستردهای در دسترس عموم قرار بگیرند تا فرآیند افتتاح و انتقال حساب، تسهیل شود.

اما بیرن (Emma Byrne)، مدیر ارتباطات نهاد پیادهسازی بانکداری باز، اعتقاد دارد که بانکداری باز باید بهصورت تدریجی رشد کند.

او اظهار دارد که کشور بریتانیا، خیلی خیلی موفقتر از هر کشور دیگری در جهان توانسته بانکداری باز را پیادهسازی کند. «هیچ الگو یا دستورالعملی برای اقدامات ما وجود ندارد. ما استانداردها را از همان مرحلهی ابتدایی، طراحی میکنیم و بدین منظور، با تعداد بسیار زیادی از ذینفعان (stakeholders) مشورت میکنیم. گزارههای جالبی وجود دارند که آرامآرام، راه خود را پیدا کرده و وارد عرصهی بانکداری باز خواهند شد. انتظار داریم که در سال ۲۰۱۹، شاهد ظهور بازیگرانی تحولآفرین باشیم.»

آقای هومن از فایو دیگریز، پیشبینی میکند که اولین بازیگر تحولآفرین عرصهی بانکداری باز، در سال ۲۰۲۰ ظهور کند. او میگوید: «بهمحض اینکه چند بازیگر قوی، وارد بازار شوند و عملکرد موفقیتآمیزی داشته باشند، سیل عظیمی از مصرفکنندگان به سمت آنها روانه خواهند شد. در این هنگام است که بانکداری باز به داغترین موضوع بحث، در جلسات هیئتمدیرهی مؤسسات بانکی و غیر بانکی تبدیل خواهد شد.»

منبع: Raconteur