پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

غلبه بر هزینههای هنگفت مدیریت پول نقد: بانکها چگونه میتوانند آیندهی پول نقد را تامین کنند

در حال حاضر، تاثیر ظهور ابزارهای دیجیتال و قابلیتهای خارقالعادهای که در اختیار بانکها، موسسات مالی و کاربران آنها قرار میدهند، بر هیچکس پوشیده نیست. اما علیرغم استقبال بینظیر کاربران از سیستمهای دیجیتالی و پلتفرمهای مبتنی بر تلفن همراه و آنلاین در فرایندهای بانکی و پرداختی خود، هنوز هم نمیتوان نقش پررنگ پول نقد در نظام مالی جهانی را منکر شد. از همین رو، موسسات مالی چارهای ندارند، جز اینکه پول نقد را بهعنوان پادشاه ثابت قدم معاملات در سراسر جهان مورد توجه قرار دهند. در عین حال، هدف قراردادن فرایندهای مبتنی بر پول نقد در موسسات مالی، دشواریها و هزینههای گزافی را پیش پای آنها قرار داده است.

اما برای ارتقای نقدینگی، افزایش کارایی فرایندهای مبتنی بر پول نقد و کاهش هزینههای عملیاتی این فرایندها چه کاری میتوان انجام داد؟

پرداختهای آنلاین، کارتی و موبایلی، سهم پول نقد از پرداختها را در سراسر جهان به شکل چشمگیری کاهش دادهاند.

بهطوریکه سهم پول نقد از فرایندهای پرداخت در سال 2006، از 99 درصد به 84 درصد در سال 2016 تقلیل یافته است.

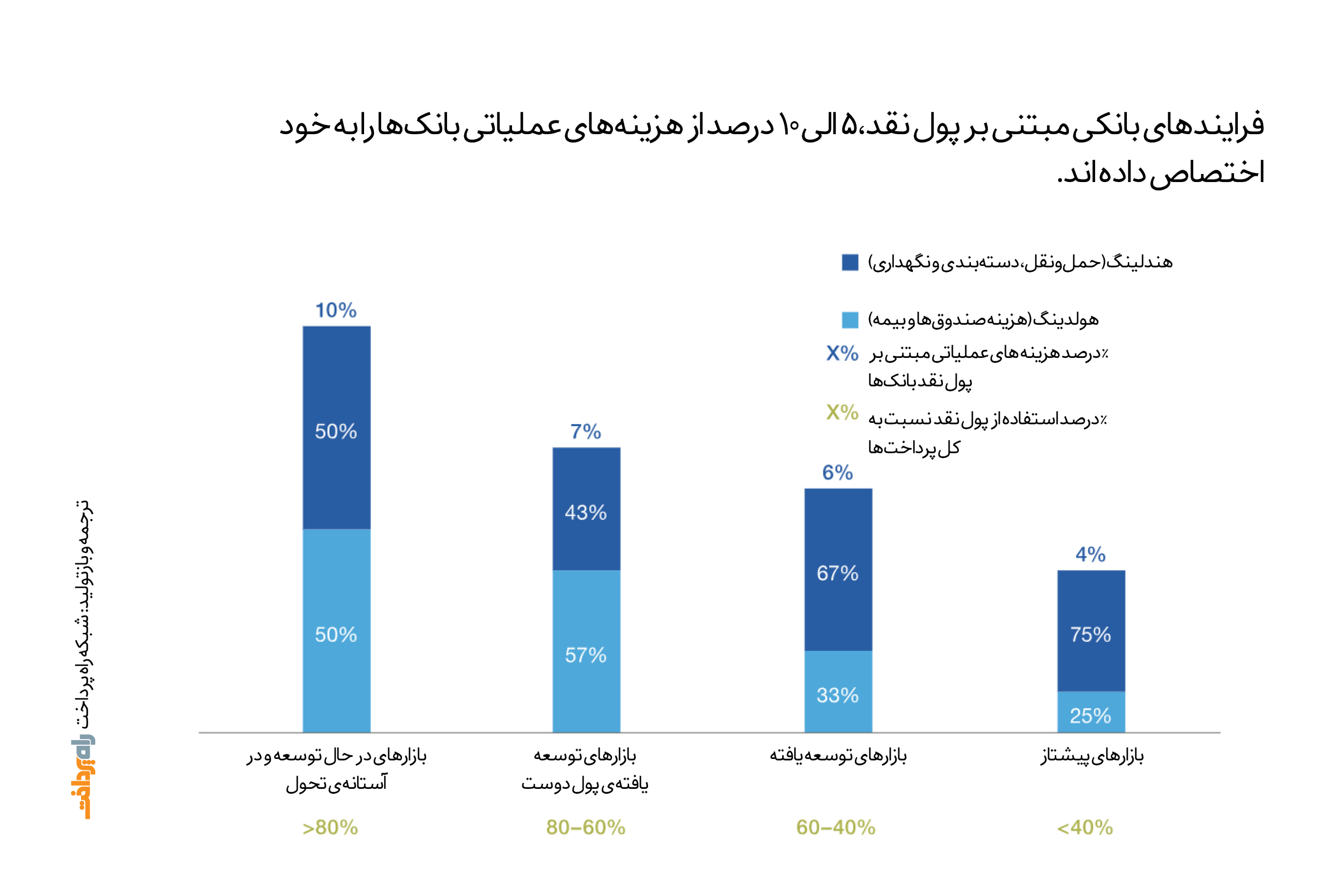

اما به نظر میرسد پول نقد قصد خالی کردن میدان برا رقبا را ندارد. کاربران در نقاط مختلف جهان، کماکان از روشهای مبتنی بر پول نقد به منظور پاسخگویی به نیازهای پرداختی خود استفاده میکنند و ظاهرا ادامه این روند تا سالهای سال نیز قابل پیشبینی است. ضمن اینکه هزینههای مربوط به فرایندهای بانکی مبتنی بر پول نقد، با وجود کاهش استفاده از این فرایندها توسط حجم قابل توجهی از کاربران، در اکثر بازارهای جهانی روبه افزایش است. هزینههایی که بالغ بر ۵ الی ۱۰ درصد از هزینههای عملیاتی بانکها را به خود اختصاص دادهاند. بر اساس گزارش مکنزی، تنها سه راه برای مدیریت هزینههای عملیاتی فرایندهای مبتنی بر پول نقد وجود دارد:

- بهینهسازی فرایندهای مبتنی بر پول نقد

- منطقی سازی شبکهها

- و اشتراک ملی منابع

اتخاذ این سه رویکرد میتواند تاثیر بسزایی در چشمانداز آتی بازارهای جهانی داشته باشد.

نزاعی طولانی با پول نقد

بخش عمدهای از بشریت، در کشورهایی زندگی میکنند که بالغ بر 90 درصد از تراکنشهای مالی صورت گرفته در آنها مبتنی بر پول نقد است. با این حال، حتی در این سیستمهای پول دوست نیز فرایندهای نقدی و پول نقد، به تدریج میدان را برای سایر ابزارهای پرداختی خالی میکنند.

بهطور کلی، در کشورهای توسعه یافته و ثروتمند، اغلب کاربران نسبت به گزینههای غیرنقدی تمایل بیشتری نشان میدهند. استفاده از پول نقد در کشورهای سوئد، فنلاند، انگلستان، هلند، کانادا، فرانسه و ایالات متحده آمریکا، به کمتر از 50 درصد از مجموع کل تراکنشها تقلیل یافته است. آلمان، ژاپن و اتریش نیز از جمله کشورهای توسعه یافته و ثروتمندی هستند که برخلاف جریان جهانی حرکت کرده و هنوز هم پرداختهای مبتنی بر پول نقد را به سایر روشهای آنلاین و الکترونیک ترجیح میدهند.

در نزاع جهانی گستردهای که بر علیه پول نقد و فرایندهای پرداختی مبتنی بر آن به راه افتاده است، اروپای شمالی پیشقدم است. جایی که تنها یک مورد از پنج تراکنش صورت گرفته در آن با استفاده از پول نقد است و پرداخت نقدی در برخی از فروشگاهها و رستورانهای آن امکانپذیر نیست.

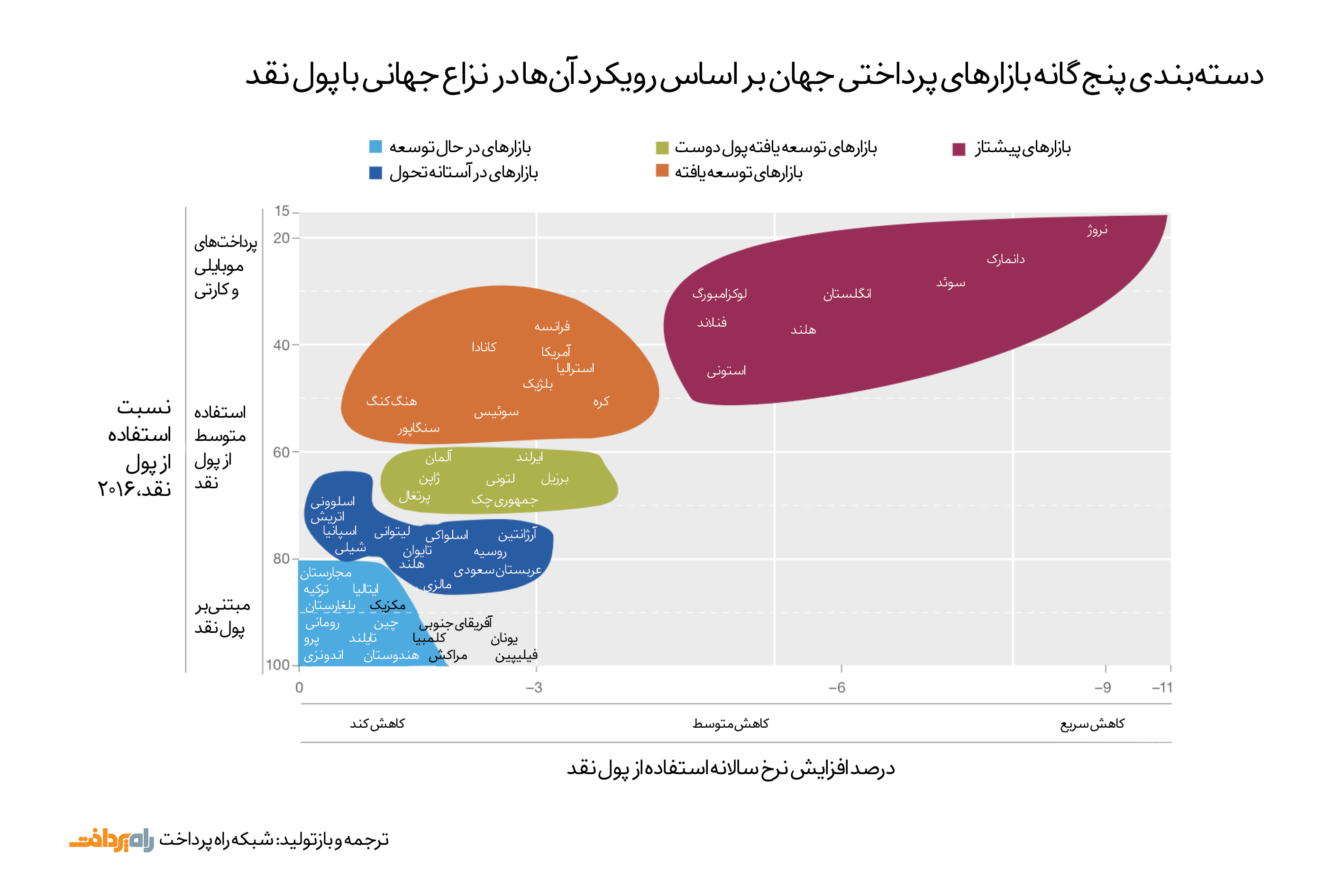

بازارهای جهانی را میتوان بر اساس میزان استفاده از پول نقد و نرخ کاهش استفاده از پول نقد، به پنج دسته کلی طبقهبندی کرد:

1) بازارهای در حال توسعه

بازارهای در حال توسعه، آن دسته از کشورهایی را شامل میشوند که حداقل 80 درصد از تراکنشهای آنها بر مبنای پول نقد صورت میگیرد و نرخ سالانه کاهش استفاده از پول نقد در آنها (به ازای کل تراکنشهای صورت گرفته) به یک درصد هم نمیرسد. کشورهایی که نرخ رشد استفاده از پول نقد در آنها، منطبق بر نرخ رشد شبکههای خودپرداز و شعب است (نظیر هندوستان، اندونزی، مراکش و …)

2) بازارهای در آستانه تحول

نرخ سالانه کاهش استفاده از پول نقد در فرایندهای پرداخت و تراکنشها در این کشورها، کمتر از ۳ درصد است. هرچند که روند روبهرشد فرایندهای دیجیتال و فناوریهای مالی مدرن، حاکی از پیوستن این دست از بازارها به جرگه بازارهای توسعه یافته طی چند سال آینده است (کشورهایی همچون هلند، لهستان، عربستان سعودی و …)

3) بازارهای توسعه یافته پول دوست

کشورهایی با انبوهی از شبکههای خودپرداز و شعب بانکی که علیرغم رشد و رونق روشهای پرداخت الکترونیکی، هنوز هم حجم قابل توجهی از تراکنشها را از طریق پول نقد پشتیبانی میکنند. شبکههای خودپرداز انبوه در این کشورها، اهمیت تجاری بالای استفاده از پول نقد در بانکهای محلی را نشان میدهند (اعم از آلمان، ژاپن و …)

4) بازارهای توسعه یافته

این دستهبندی، شامل کشورهایی میشود که تراکنشهای مبتنی بر پول نقد در آنها، تنها 40 الی 60 درصد از کل تراکنشها را به خود اختصاص داده است. البته، ممکن است ارزش پول نقد در گردش در این کشورها، با وجود دستگاههای بیشمار خودپرداز ناکارآمد، هنوز هم رو به افزایش باشد (از جمله کانادا، فرانسه، ایلات متحده آمریکا و …)

5) بازارهای پیشتاز

کشورهایی که ابزارهای فوق مدرن الکترونیکی و اقدامات صنعتی هماهنگ در آنها، میزان استفاده از پول نقد را به کمتر از 40 درصد رسانده است. چنین کشورهایی نگاهی صرفا کالایی به پول نقد دارند و سیستمهای بانکی نیز به دنبال کاهش هرچه بیشتر پول نقد از فرایندهای پرداختی و کاهش هزینههای مربوط به دستگاههای خودپرداز و شعب بانکی در خلال آن هستند. به نظر میرسد ایده شبکههای مشترک بتواند بهترین راه برای کاهش هزینههایی از این دست باشد (کشورهایی همچون نروژ، دانمارک، سوئد و …)

بدون در نظر گرفتن کشورها و موقعیت اقتصادی و فناوری آنها، پول نقد برای سالهای سال با ما خواهد بود.

علیرغم کاهش واضح استفاده از پول نقد و افت تمایل و تقاضای کاربران نسبت به آن، هنوز هم بسیاری از کاربران در اقصی نقاط جهان نسبت به استفاده از پول نقد در دادوستدهای خود اصرار میورزند. ضمن اینکه در مناطق محروم جهان، که پوششدهی تلفنهای همراه کافی نیست و سیستم برقرسانی نیز با مشکلاتی مواجه است، استفاده از پول نقد برای انجام تراکنشها مطمئنترین راه به نظر میرسد. در نتیجه، بانکها ناچار به حفظ و حتی ارتقای سیستمهای مبتنی بر پول نقد خود برای سرویسدهی به این دست از کاربران و مشتریان هستند. در صورتیکه هزینههای شبکههای پول نقد همسو با کاهش استفاده از آن کاهش پیدا نکنند، بار عملیاتی سنگینتری در ازای تراکنشها به سیستم وارد خواهد شد. چیزی که میتواند در بلند مدت، دسترسی کاربران به شبکهها و سرویسهای آنها را محدود کند. بنابراین، بانکها ملزم به برنامهریزی و اتخاذ رویکردیهایی برای کاهش هزینههای توزیع پول نقد خود هستند.

میزان استفاده از پول نقد کاهش یافته اما هزینههای مبتنی بر پول نقد رو به افزایش است. چرا؟

با وجود اینکه سهم نقدینگی از بازار بزرگ پرداخت در جهان روزبهروز در حال کم شدن است، اما هزینههای مربوط به توزیع پول نقد و فرایندهای عملیاتی مرتبط با آن روند رو به رشدی را نشان میدهد. این روند، ناشی از ۳ دلیل مهم است:

- با افزایش تولید ناخالص داخلی (GDP) در جهان، ارزش پول نقد نیز هم راستا با رشد میزان تقاضا رو به افزایش است. به جز کشورهای انگشت شماری همچون نوردیک، هلند، انگلستان، استونی و استرالیا، که با کاهش سالانه بیش از 4 درصدی مواجه هستند، سایر کشورهای جهان تحت تاثیر افزایش تولید ناخالص داخلی، نرخ کاهش کمتری در استفاده از پول نقد در فرایندهای مالی و پرداختی تجربه میکنند. در کشورهای توسعه یافته، هزینههای هنگفتی گریبان گیر بانکهایی شده است که برای توسعه سیستمهای خودپرداز و شعب خود به مناطق فقیرنشین و در حال توسعه سرمایهگذاری میکنند.

- در بازارهای توسعه یافته که به نسبت کشورهای پیشرفته و پیشتاز دارای روند کندتری در کاهش استفاده از پول نقد و در عین حال، روند سریعتری نسبت به بسیاری از نقاط جهان هستند، تعدیل و حذف هزینههای ثابت (که بخش عمدهای از هزینههای عملیاتی نقدی را تشکیل میدهند) امری بسیار دشوار است.

- استفاده از پول نقد در فرایندهای بانکی، نیازمند سطح بالایی از عملیات دستی و متکی به عوامل انسانی است. بهویژه در حوزههای توزیع، نگهداری و پردازش، هزینههای مربوط به نیروهای انسانی و دیجیتالسازی فرایندها میتواند نقش بسزایی در افزایش سهم هزینههای نقدی داشته باشد.

در هر دو حوزه بازارهای در حال توسعه و توسعه یافته، برنامهریزی و انتخاب دقیق نحوه منطقیسازی شبکهها یکی از اساسیترین راهکارهای کاهش هزینههای نقدینگی است. ضمن اینکه شناسایی نقاطی که میتوان سیستمها و شبکههای خودپرداز و شعب بانکی را، بدون اختلال در سرویسدهی به نیازهای نقدی کاربران جمعآوری کرد، از اهمیت بالایی برخوردار است.

سه اهرم برای بهرهوری پول نقد

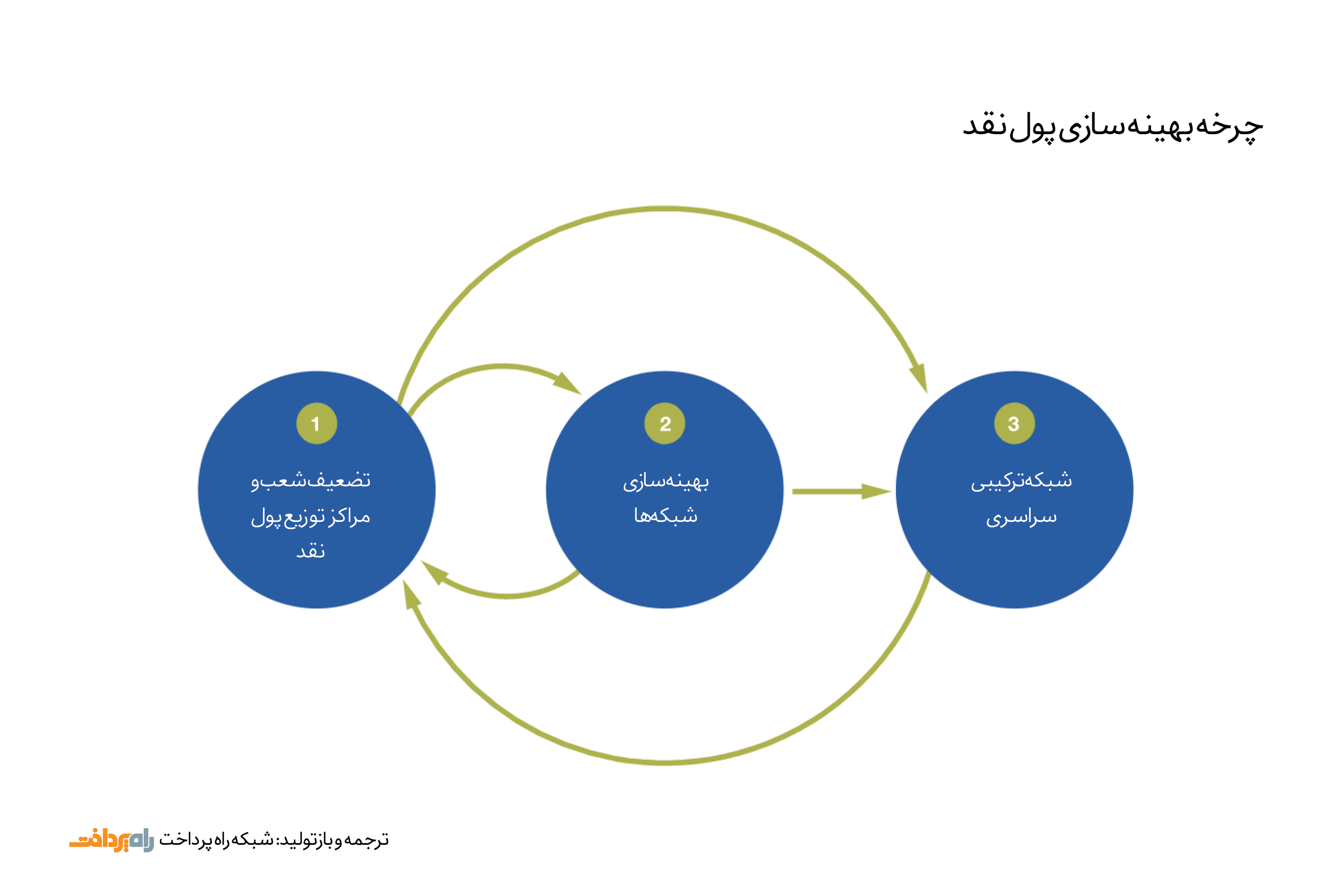

سه اهرم که میتوانند بانکها و موسسات مالی را برای مدیریت کارآمدتر پول نقد یاری کنند:

- نابسازی فرایندهای مبتنی بر پول نقد (شعب و مراکز توزیع پول نقد)

- بهینهسازی شبکههای توزیع بانکی (شعب و شبکههای خودپرداز)

- اشتراک منابع با بانکهای دیگر برای ایجاد شبکه مدیریت پول نقد مشترک (کاربردپذیری سراسری)

اجرای این سه اهرم بهصورت همزمان باهم، چرخه بینظیری از صرفهجویی در هزینههای نقدینگی را ایجاد میکند که نتیجه آن، افزایش فزاینده سودآوری است.

1) شعب و مراکز توزیع پول نقد ناب

بسیاری از بانکها در راستای ارتقای بهرهوری فرایندهای عملیاتی مبتنی بر پول نقد خود و کاهش هزینههای مربوط به این حوزه، قدمهایی را برداشتهاند.

اما هنوز هم بالغ بر ۵ الی ۱۰ درصد از هزینههای عملیاتی بانکها در سراسر جهان، به هزینههای مربوط به نقدینگی اختصاص دارد.

اغلب این بانکها میتوانند هزینههای عملیاتی مبتنی بر پول نقد خود را با اتخاذ رویکردهای نابسازی، چیزی در حدود 30 درصد کاهش دهند. رویکردهایی که با حذف پارامترهای غیرسودمند و زائد و در عین حال افزایش بهرهوری در مراکز توزیع پول نقد، مدیریت موجودی و حوزههای حمل و نقل، تاثیر بسزایی در عملکرد بانکها و سودآوری آنها خواهند داشت.

فرایندهای ناب (Lean)

رویکردهای ناب برای به حداکثر رساندن خروجی و کاهش ضایعات بسیار کمک کننده هستند. به عبارت بهتر، افزایش بهرهوری، زاییدهی حذف گامهای تکراری در فرایندها است. در مورد توزیع پول نقد، میتوان فرایندهای تکراری حوالهها و کنترلهای مربوط به آنها را مورد بررسی قرار داد که 40 درصد از کل فرایندهای موجود را به خود اختصاص دادهاند. فرایندهایی نظیر شمارش وجوه یا یادداشت شمارشهای مجدد آنها، تاثیر بسزایی در کاهش راندمان کلی فرایند خواهند داشت، اما میتوان با حذف بخش عمدهای از این مراحل و بهینهسازی آنها، خروجی و کارایی سیستم را به حداکثر رساند. ضمن اینکه سادهسازی فرایندها نیز میتواند نقش عمدهای در افزایش بهرهوری داشته باشد. بهعنوان مثال، سازمانها و موسسات مالی میتوانند با برخی برنامهریزیها و اقدامات، فرایندهای فیزیکی سیستم نظیر انتقال و حمل و نقل پول نقد از مبدا به مقاصد مختلف را به روشی آسانتر، سریعتر، کم هزینهتر و بهتر انجام دهند. همچنین، استفاده از روشهای استاندارد عملیاتی در نقاط گردآوری پول نقد نیز میتواند از جمله اقدامات سودمند برای افزایش بهرهوری باشد.

در یک جمله، بهبود فرایندهای پردازش نقدی در شبکههای بانکی، در کنار ارائه سطوح جدید و کارآمدتری از سیستمهای حمل و نقل و توزیع، بهرهوری و راندمان مدیریت سیستمهای خودپرداز و کل فرایندهای عملیاتی مربوط به شعب بانکی را ارتقا خواهد بخشید.

مدیریت نقدینگی و موجودی

تحقیقات مکنزی نشان میدهد که تقریبا نیمی از بانکها برای دسترسی به اطلاعات نقدینگی و پیشبینی و تامین پول نقد مورد نیاز در شعب و سیستمهای خودپرداز خود به محاسبات دستی متکی هستند. البته، برخی از بانکها به سیستمها و نرمافزارهای تخمین پول نقد مورد نیاز مجهز شدهاند، اما باید در نظر داشت که چنین سیستمهایی غالبا برای مجموعه سختافزارهای ویژهای نظیر دستگاههای خودپرداز طراحی و ارائه شدهاند و پاسخگوی همه نیازهای مربوط به تامین مالی نقدینگی بانکها نیستند. با این وجود، باید اعتراف کرد که در دنیای امروز، هیچ چیز غیرممکن نیست. استفاده از ابزارهای تجزیه و تحلیل پیشرفته و مجموعه کاملی از دادههای در دسترس، دقت پیشبینی و تخمین نقدینگی مورد نیاز برای کل شبکههای بانکی را افزایش داده و شاخصهای گوناگونی را در اختیار موسسات مالی قرار میدهد که آنها را از رویدادها و تغییرات غیرمنتظره محتمل در میزان تقاضا مصون میدارد.

در حالت کلی، با بهبود فرایندهای شناسایی تقاضای بازار برای نقدینگی و میزان پول نقد مورد نیاز برای شعب بانکها و شبکههای خودپرداز، موسسات مالی میتوانند چیزی بالغ بر 30 درصد از موجودی نقدی خود را کاهش دهند. رویکردی که میتواند در کاهش هدررفت سرمایه و هزینههای مربوط به نقدینگی در این موسسات نقش بسزایی ایفا کند.

بهینهسازی جریانها

بهینهسازی جریانهای حمل و نقل، ابزارها و فرایندهای مربوط به آن را میتوان یکی از دشوارترین اهرمهای کاهش هزینههای نقدینگی، به ویژه در بازارهای در حال توسعه قلمداد کرد. با توسعه شبکههای توزیع پول نقد نظیر شعب بانکها و سیستمهای خودپرداز آنها به مناطق حاشیهای و فقیرنشین این کشورها، سیستمهای بانکی بیش از پیش با مشکل فقدان دادههای تاریخی و نقشههای منسوخشده جغرافیایی مواجه شدهاند. مشکلی که باعث میشود تا سیستمهای حمل و نقل با معضلات عدیدهای نظیر ترافیک یا مسیرهای نامناسب برای انتقال وجوه نقد دست به گریبان شوند. خصوصا که روشهای نوین مسیریابی تجاری و دادههای کلیدی مربوط به آنها هنوز در چنین مناطقی پیادهسازی نشده است.

با این وجود، برخی از ابزارهای نقشهبرداری جدید، با تکیه بر فناوریهای روز دنیا، امکان استفاده از الگوهای ردیابی ترافیکی را ممکن ساختهاند. درست مانند ابزارهای پیشبینی تقاضای بازار برای نقدینگی در شعب و سیستمهای خودپرداز که به روشنی تاثیر آنها در کاهش هزینههای مربوط به نقدینگی موسسات مالی را عنوان کردیم.

این ابزارهای مدرن، به هدایت کنندگان و کنترل کنندگان سیستمهای حمل و نقل نقدینگی این امکان را میدهند تا با استفاده از یک سیستم هشدار، معضلات ترافیکی موجود در مسیر انتقال وجوه نقد را شناسایی کرده و زمان کافی برای تغییر مسیر را داشته باشند. ضمن اینکه، برخی از بانکهای توسعه یافته، از برنامههای تجزیه و تحلیل پیشرفته برای کوتاه کردن مسیرهای انتقال وجوه نقد (CIT) استفاده میکنند که میتواند 5 الی 10 درصد در کاهش طول مسیر و هزینههای مربوط به آن موثر واقع شود.

2) منطقیسازی شبکههای توزیع بانکی

فرایند منطقیسازی و بهینهسازی شعب بانکی و سیستمهای توزیعی دیگر آن نظیر دستگاههای خودپرداز، مستلزم سرمایهگذاری روی فناوریهای مدرن است.

دستگاههای خودپرداز هزینههای بالایی را روی دست موسسات مالی و بانکها میگذارند که حمل و نقل و انتقال وجوه نقد از مبدا به محل دستگاه، سختافزار مربوط به فناوری اطلاعات و تعمیر و نگهداری آنها را شامل میشود. هرچند که درآمدزایی این دستگاهها از خلال تراکنشهای مالی در برخی از بازارها را نیز نمیتوان نادیده گرفت. به همین علت نیز برآورد تاثیرات افزودن یا حذف یک دستگاه خودپرداز از شبکه توزیع یک سیستم بانکی، چندان هم کار سادهای نیست و نیاز به بررسی دقیق دارد؛ چراکه چنین تغییراتی مستقیما روی هزینهها و درآمدهای حاصل از دستگاه خودپرداز مجاور تاثیرگذار خواهند بود. به همین دلیل نیز تنها شناسایی نحوه بهینهسازی سیستمهایی نظیر شبکههای توزیع بانکی کافی نیست و موسسات مالی ملزم به شناسایی تک تک عناصر کاهنده هزینههای مربوط به نقدینگی و اتخاد رویکردهای مناسب در مورد هر کدام از این عناصر هستند. این عناصر کلیدی در چهار دستهبندی کلی قابل برسی هستند:

- هزینههای مربوط به تراکنشها (مانند کارمزد تراکنشهای کارتی و …)

- هزینههای مربوط به مکانیابی دستگاههای خودپرداز (مانند برقرسانی و …)

- هزینههای مربوط به سرویس و نگهداری دستگاههای خودپرداز

- و …

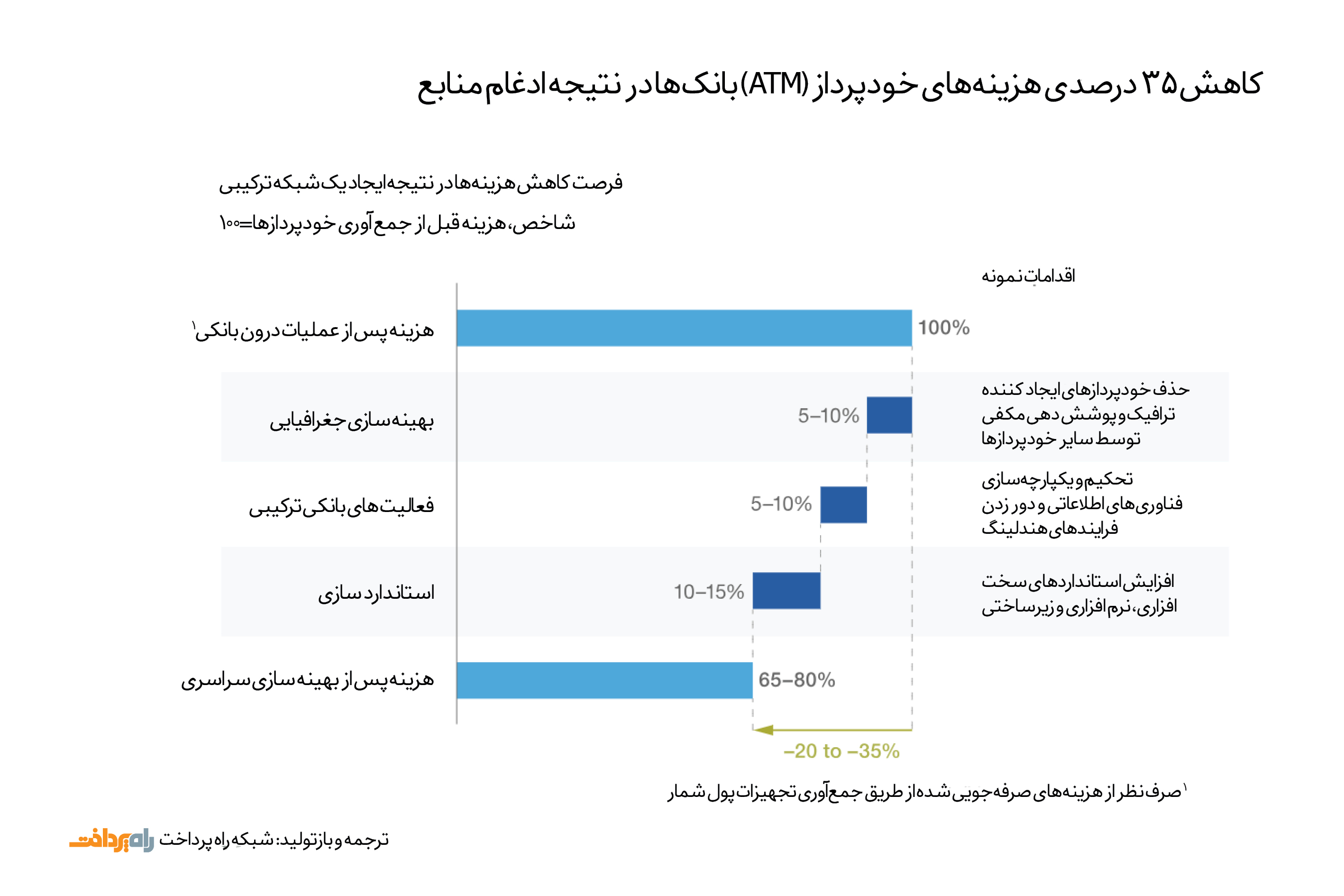

3) بهینهسازی هزینههای مربوط به سیستمهای توزیع با استفاده از ابزارهای مشترک

اهرم سومی که میتواند اجرا شود، راهاندازی شبکه خودپرداز ملی در سراسر کشور بهصورتی یکپارچه است. اهرمی که بهعبارت دیگر، حالت پیشرفتهای از رویکرد مورد بحث در شماره دو است و میتواند بهطور فزایندهای در کاهش هزینههای مربوط به نقدینگی و هزینههای در حال افزایش ثابت نسبت به کل هزینهها، تاثیر قابل ملاحظهای روی سیستمهای بانکی و موسسات مالی بگذارد.

گردآوری منابع در یک شبکه ترکیبی یا مشترک، بهترین رویکرد برای حذف فرایندهای هزینهآور و سرشار از بار اقتصادی مربوط به دستگاههای بیشمار خودپرداز در گوشه و کنار کشور است. بهعبارت بهتر، استفاده از یک دستگاه خودپرداز ملی، بانکها و موسسات مالی را از نگهداری، تعمیرات، شارژ و سایر امور هزینهبر مربوط به این دستگاهها بینیاز میسازد. هزینههایی که بهویژه در مورد دستگاههای خودپرداز واقع شده در نقاط دور دست، فقیرنشین و دارای معضلات حمل و نقل و ترافیک، سهم قابل توجهی از هزینههای مربوط به توزیع پول نقد در سیستمهای مالی را به خود اختصاص دادهاند. البته باید در نظر داشت، که علیرغم اینکه ممکن است حذف و تعطیلی یک شعبه یا دستگاه خودپرداز در یک شهر کوچک چندان اهمیتی نداشته باشد، ولی در دراز مدت، حذف آخرین و تنها شعبه یا دستگاه خودپرداز در همین شهرها، میتواند موج عظیمی از واکنشها و بازخوردهای عمومی را در پی داشته باشد.

در کشورهایی که سهم اندکی از تراکنشهای مبتنی بر پول نقد را به خود اختصاص دادهاند، تداوم قابلیت دسترسی مشتریان و کاربران به پول نقد یک ضرورت حقوقی، تجاری یا حقوقی_تجاری است.

بانکها و موسسات مالی ممکن است با در نظر گرفتن درآمدزایی روبهکاهش سیستمهای خودپرداز از تراکنشهای مالی و عدم وجود تمایز رقابتی در تداوم دسترسی کاربران به پول نقد، هزینههای هنگفت راهاندازی سیستم خودپرداز سراسری در کشور را امری نامعقول و بدون صرفه قلمداد کنند. با این وجود، بسیاری از بانکهای فعال در کشورهای پیشتاز، هم اکنون نیز نسبت به راهاندازی ابزارهای سراسری (هرچند فاقد تمایز رقابتی) در سطح کشور اقدام کرده و بخش قابل توجهی از هزینههای تامین مالی نقدی و توزیعی خود را کاهش دادهاند. بانکهای در حال توسعه نیز میتوانند به شرط اینکه این ابزارها را وسیلهای برای همکاری و مشارکت تلقی کنند، نه فرصتی برای رقابت، آنها را بهعنوان ابزارها و فرصتهایی فناورانه در نظر گرفته و در راستای ایجاد و ارتقای چنین سیستمهایی گام بردارند. مزایای اصلی ترکیب شبکهها و راهاندازی شبکهای سراسری در کشورهای توسعه یافته و در حال توسعه به شرح زیر است:

- توزیع جغرافیایی بهینه دستگاههای خودپرداز با حذف سیستمهای کمتر استفاده شده و پوشش مناسب و مکفی تمام مناطق

- ارتقای سطح امنیت در سراسر سیستم از طریق اشتراک علوم امنیتی و جلوگیری از تقلب، در کنار نگهداری از دستگاهها در مناطقی امن

- افزایش سطح استاندارد دستگاهها و خطوط اتصال، که منجر به افزایش مقابله با تقلب، کاهش پیچیدگیهای ناشی از ارتقای نرمافزارها و افزایش سرعت سرویسدهی به دستگاهها میشود.

بدیهی است که حرکت به سمت چنین ابزار سراسری و یکپارچهای نیازمند برخی زمینهسازیها است. به اشتراک گذاشتن این ایده با مدیران بانکهای خردهفروشی، کسبوکارهای بانکی کوچک و صد البته مدیران بانکهای پرنفوذ و قدرتمند، به منظور دسترسی به پیامدهای احتمالی این رویکرد، بازخوردهای احتمالی کاربران و اطلاعاتی از این دست، از اهمیت بالایی برخوردار است.

ضمن اینکه همکاری و مشارکت بانکها در خلال چنین رویکردی، قوانین رقابتی حاکم بین سیستمهای بانکی و مالی و اصول پذیرش و رضایتمندی کاربران را نیز تحت تاثیر قرار خواهد داد. به همین علت نیز در نظر گرفتن جنبههای مختلف موضوع، بررسی دقیق فرایندها و پیامدهای آنها و همسویی با رگولاتورها (قانونگذاران) از اهم واجبات است. البته در اغلب موارد، قانونگذاران و تنظیم کنندگان از چنین رویکردهای پربازدهی استقبال و حمایت میکنند. نمونههای تجاری از این دست میتوانند با تکیه بر سودآوری عملیاتی و استفاده بهینه از شبکه، برای فعالان حوزههای مختلف مالی جذاب بوده و هزینههای توزیع پول نقد در موسسات مالی را چیزی بالغ بر 20 الی 35 درصد کاهش دهند. البته، مزایای مذکور تنها بخشی از مزیتهای فوقالعاده جمعآوری منابع و راهاندازی شبکههای سراسری توزیع و پردازش پول نقد است. کشورهای مختلفی از سراسر جهان، در حال حاضر نیز نسبت به راهاندازی چنین سیستمهایی همت گمارده یا برنامههایی برای اجرای آن در سالهای نزدیک تدارک دیدهاند. کشورهایی همچون سوئد و هلند که بدون تردید جزو کشورهای پیشتاز نیز هستند.

در حال حاضر، تنها دو گزینه برای به اشتراکگذاری هزینههای مربوط به دستگاههای خودپرداز وجود دارد:

1) پیادهسازی کامل: در کشورهایی نظیر سوئد و فنلاند، یک سیستم ارائه دهنده خودپرداز (که بهصورت مشترک در اختیار تمام سیستمهای بانکی قرار دارد)، بهطور کلی جایگزین کلیه دستگاههای خودپرداز بانکی (با برندهای مختلف) شده است. هلند نیز به تازگی، برنامههای خود را برای اجرا و پیادهسازی سیستمی مشابه اعلام کرده است.

2) پیادهسازی جزئی: دانمارک و نروژ، از جمله کشورهایی هستند که تاحدودی برای راهاندازی ابزاری جامع برای مدیریت پول نقد اقدام کردهاند. در ایتالیا نیز مدل «سالا-کنتا (sala-conta)» با استفاده از مراکز حسابرسی نقدی مشترک در مناطق مختلف مشغول فعالیت است. این رویکردها، نه تنها هزینههای مربوط به نقدینگی را در بانکهای شرکت کننده در برنامه تا حد قابل ملاحظهای کاهش میدهند، بلکه فرصتهای ممتازی را نیز از نظر کاهش فزاینده هزینههای همگنسازی دستگاههای خودپرداز، عاید بانکها و موسسات مالی میکنند.

چنین مدلهایی را میتوان با تاثیرگذاری مثبت روی تجربه مشتریان، در سایر بازارهای جهانی نیز گسترش داد. ضمن اینکه، پیادهسازی و ارتقای شبکههای خودپرداز سراسری و یکپارچه، روند افزایشی هزینههای ناشی از تراکنشهای مبتنی بر پول نقد و هزینههای مربوط به هندلینگ این وجوه را نیز مورد هدف قرار میدهد. چرا که در چنین سیستمهایی، به جای پردازش فرایندها از طریق یک شبکه کوچک و مطابق با نیازهای تعداد معدودی از کاربران وابسته به پول نقد، در شبکه سراسری با پردازشهایی صنعتی در مقیاس ملی روبرو هستیم که طبیعتا دارای بازدهی بالاتر و در عین حال هزینههای عملیاتی کمتر هستند و تاثیرات به مراتب بهتری نیز روی رضایت کاربران و به اصطلاح تجربه مشتریان میگذارند.

پیشنهادات

موسسات مالی و بانکها، صرفنظر از مقیاس و حیطه فعالیت خود میتوانند از سه اهرم فوق برای ارتقای فرایندها مبتنی بر پول نقد خود و کاهش هزینههای مربوط به این فرایندها استفاده کنند. برای به حداکثر رساند تاثر این سه رویکرد، بانکها ملزم به تعیین یک مدیر اجرایی حوزه پول نقد انتخاب کنند تا از این طریق بتوانند با اتخاذ یک استراتژی جامع، فرایندهای مبتنی بر پول نقد، شعب و دستگاههای خودپرداز خود را با تمرکز روی بهرهوری، بازدهی و رضایت مشتریان مدیریت کنند. در حالت کلی، نبرد بانکها بر علیه پول نقد شامل پنج مرحله اصلی است:

1) ارزیابی فرایندهای طبقهبندی پول نقد، به منظور شناسایی و کاهش ضایعات، تسهیل فرایندها و کاهش هزینههای مربوط به عوامل انسانی

2) ایجاد یک دید کلی از موجودی نقدی، دادههای به دست آمده از سیستمهای مختلف نرمافزاری مورد استفاده در مراکز مبتنی بر پول نقد، شعب و دستگاههای خودپرداز؛ و در نهایت، استفاده از ابزارهای تجزیه و تحلیل پیشرفته در حوزههای مختلف داده (اعم از دادههای داخلی و خارجی)، به منظور پیشبینی نوسانات سیکلی و غیرسیکلی.

3) تجزیه و تحلیل فرایندهای مربوط به انتقال پول نقد با هدف کاهش تعداد نقل و انتقالات، استفاده از حداکثر ظرفیت وسایل نقیله مورد استفاده در توزیع و همچنین استفاده از الگوهای ترافیکی به منظور تسریع فرایندهای انتقال پول از مسیرهای قابل اطمینان در ساعات مختلف شبانهروز

4) ارزیابی روند استفاده از دستگاههای خودپرداز، حذف دستگاههایی که پایینتر از ظرفیت مشغول به کار هستند و بهینهسازی توزیع جغرافیایی دستگاههای خودپرداز و شعب بانکی در نقاط مختلف کشور

5) ایجاد ایدهای کامل برای یکپارچهسازی منابع و پیادهسازی شبکهای سراسری، پس از بهنیهسازی فرایندهای بانکی، و سپس به اشتراکگذاری این ایده با سازمان بالادستی خود، سازمانهای دیگر، انجمنهای صنعتی و مقامات نظارتی و قانونگذاری

نتیجهگیری

حمله به هزینههای ناشی از فرایندهای نقدی، یکی از نبردهای بزرگی است که بر علیه پول نقد به راه افتاده است. بانکها، صرفنظر از مقیاس آنها و کشوری که در آن فعالیت میکنند، توسعه یافته یا در حال توسعه، ملزم به اتخاذ تصمیماتی قاطعانه در مورد کاهش هزینههای مربوط به فرایندهای مبتنی بر پول نقد خود هستند که تسهیل و سادهسازی فرایندها، حذف موجودی مازاد نقدی و بهینهسازی شبکههای توزیع پول نقد از آن جملهاند.

در بلند مدت، وظیفه بانکها، انجمنهای صنعتی و نهادهای قانونگذاری و نظارتی، تمرکز روی ابزارهای ملی و سراسری یکپارچهای برای مدیریت فرایندهای مبتنی بر پول نقد، به منظور کاهش هزینههایی است که در حال حاضر، بسیاری از بانکها را آسیبپذیر ساختهاند.

اروپای شمالی یکی از پیشگامان این عرصه است و درحالیکه کشورهای همنوع آن (که با عنوان کشورهای پیشتاز مورد بررسی قرار گرفتند) با وجود سهم بالایی از تراکنشهای الکترونیک و دستاوردهای فناورانه مدرن، هنوز هم با هزینههای ثابت خود دست به گریبان هستند، کشورهای در حال توسعه و توسعه یافتهی دیگر میتوانند با تکیه بر رویکردهایی که در این مقاله عنوان گردید، علاوه بر کاهش چشمگیر هزینههای مبتنی بر پول نقد خود، بازدهی، بهرهوری و رضایت مشتری فوقالعادهای را نیز از آن خود کنند.

منبع: Mckinsey