پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

با سه نسل فینتک از زمان پیدایش تاکنون آشنا شوید

کریس اسکینر (Chris Skinner) یکی از متخصصان فینتک، آغاز به کار آن را با راهاندازی سیستم اعطای وام نظیربهنظیر زوپا (Zopa) در سال ۲۰۰۵ همزمان میداند. او برای اولین بار اصطلاح را میشنید. رویترز (Reuters) نیز که در سال ۱۸۵۱ راهاندازی شده است، بحرانی مالی پانیک در سال ۱۸۷۳ و سقوط بزرگ سال ۱۹۲۹ را مرتبط با فینتک و از بحرانهای اخیر آن میداند.

با همهی این تعابیر، بسیاری از افراد آغاز فینتک را با بحران مالی سال ۲۰۰۸ همزمان میدانند.

فینتک در دورهای پا به عرصه وجود گذاشت که موسسات مالی در حال فروپاشی بودند و بانکها به دلیل عدم توانایی در پذیرش فناوریهای دیحیتال، رسواییهای مالی بانکهای بزرگی همچون لایبور (LIBOR) و شیوههای غیراخلاقی که مورد استفاده قرار میدادند به یک دشمن عمومی در جهان تبدیل شده بودند.

به دنبال آن نیز بیتکوین و بلاکچین متولد شدند که غیرمتمرکز و توزیع شده بودند و دقیقا در نقطه مقابل خدمات مالی سنتی قرار داشتند. استارتآپ ترانسفر وایز (TransferWise) وارد میدان شد. از طرفی نیز بانکهای چلنجری مانند فیدور (Fidor) بسیار برجستهتر از قبل فعالیت کردند و سرمایهگذاران نزدیک به ۱۰۰ میلیارد دلار پول نقد را تا سال ۲۰۱۰ وارد بازار کردند. به این ترتیب نسل اول فینتک شکل گرفت.

نسل اول فینتک: رقابت (competition)

در سال ۱۸۵۸ یک مبلغ فرانسوی به نام آگوست چپدلین (Auguste Chapdelaine) در چین توسط لینگچی (lingchi) اعدام شد. لینگچی به نوعی اعدام اطلاق میشود که با شکنجه و هزاران ضربه انجام میگیرد. نسل اول فینتک نیز مشابه همین موضوع است.

شرکتهای جدید حوزه فینتک، به کمک وجوه نقد دریافتی از سرمایهگذاران و حمایتهای دیگران در برابر بانکهای بزرگ قرار گرفتند و ارائه خدمات خود را برای رقابت مستقیم با وامدهندگان سنتی آغاز کردند.

اولین استارتآپهای فینتک بخشهایی را هدف قرار دادند که ورودی کمتری داشت و میتوانستند با قیمت مناسب، تکنولوژی بهتری ارائه کنند. اغلب استارتآپهای اولیهی فینتک در حوزههای پرداخت، اعطای وام و مدیریت ثروت بود.

آنها معتقد بودند که ایجاد تکههای کوچک سودآور که هر یک بخشی از بانکداری را مختل کند، سادهتر از تبدیل شدن به یک رقیب جدی بزرگ است.

مفهوم “مرگ با هزار ضربه” زمانی به حقیقت پیوست که رسانهها نیز به فینتکیها پیوستند و جنگ بزرگ علیه بانکها شروع شد. لابی با دولت برای حمایتهای بیشتر و تشکیل سازمانهای صنعتی برای هماهنگی رویکردها از جملهی اقدامات در نسل اول فینتک بود.

نسل دوم فینتک: همکاری (Collaboration)

هر چند رویکرد لینگچی برای بعضی از شرکتها مناسب بود. اما در اوایل سال ۲۰۱۰ فعالان فینتک به این واقعیت پی بردند که رقابت گزینه مناسبی برای کسبوکارشان نیست. زیرا بیشتر تلاش فینتک در جهت کسب مقیاسپذیری و جذب مشتری بود که این امر در صنایع نوظهور مرسوم است. اما تمرکز زودهنگام این استارتآپها بر پرداخت و وام مشکل را تشدید میکرد.

اکثر کسبوکارهای مالی به دنبال فروش یک محصول با قیمت پایین بودند، در حالیکه استارتآپهای فینتک به دنبال مقیاسپذیری و رشد بودند، همین موضوع باعث میشد که استارتآپها پول زیادی را در همان مرحله از دست بدهند. در ازای هر یک استارتآپ موفق ۵۰ استارتآپ دیگر وجود داشت که مقیاسپذیر نبود، مدل کسبوکاری مناسبی نداشت و شکست میخورد.

در حالیکه فینتکیها تکنولوژی و فناوری موردنیاز را در دسترس داشتند، اما برای مقیاسپذیری و توزیع محصولات خود به رقیب و دشمن دیرینهی خود نیاز مبرم داشتند. از طرف دیگر، بانکها نیز به شدت دنبال فناوریها و نوآوریهایی بودند که فینتکیها به ارمغان میآوردند.

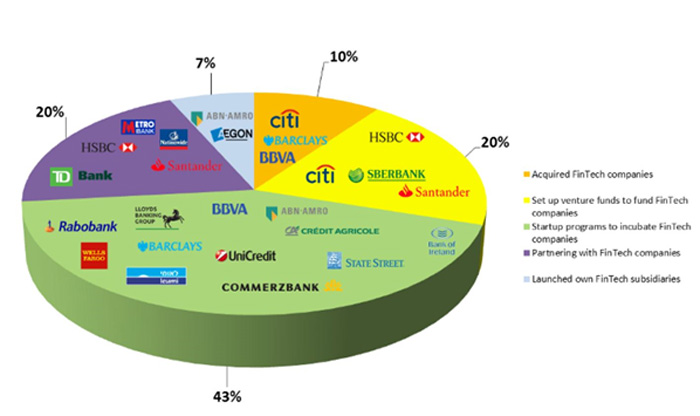

بنابراین ظرف مدت کوتاهی این دشمنی به سمت همکاری سوق پیدا کرد. تصویر زیر گویای تمام روشهایی است که بانکها و فینتک در همکاری با یکدیگر به کار میگیرند.

پدید آمدن بانکداری باز از جمله دستاوردهای مهم این همکاری است. از اینرو بانکها در حال ایجاد بستری برای فینتکیها هستند تا بتوانند خدمات خود را به مصرفکنندگانشان ارائه دهند. بانکها نیز میتوانند خدمات بهتری به مشتریان خود ارائه کنند.

نسل سوم فینتک: همرقابتی (Coopetition)

اولین نسل فینتک بر پایهی رقابت بنا شد، هماکنون در نسل همکاری قرار داریم و پیشبینی میشود که نسل آیندهی فینتک بر پایهی هماهنگی فعالیت کنند.

در غرب غولهای اینترنتی سیلیکونولی همچون گوگل، آمازون و فیسبوک وجود دارد که با استفاده از دادهها درآمدزایی دارند. یکی از ارزشمندترین اشکال دادهها، اطلاعات بانکی هستند که برای بسیاری از کسب وکارها ارزشمند هستند و در قبال آنها پول پرداخت میکنند.

گوگل سرویس گوگلپی را راهاندازی کرده است، فیسبوک سرویس انتقال پول از طریق مسنجر و آمازون در حال راهاندازی کارت اعتباری خود است.

تمام اینها نشان میدهد که میزان علاقهی شرکتهای فناوری به بانکداری در حال رشد است. اما من فکر میکنم هیچیک از شرکتهای فناوری تمایلی به تبدیل شدن به یک بانک ندارند، چرا که مقرراتی که در این حوزه وجود دارد، فوقالعاده پیچیده است و آنها نمیخواهند بیش از این درگیر این پیچیدگیها شوند. به نظر میرسد شرکتهای فناوری بیشتر خواهان بانکهای میانجی با خدمات پایهای بهتر هستند.

در شرق نیز غول چینی آنت مانی (بزرگترین فینتک جهان با ارزش ۱۵۰ میلیارد دلار) و تنسنت در حال انجام اقداماتی مشابه با شرکتهای فناوری غرب هستند.

به عنوان مثال آنت فایننشال به جای اراپه خدمات مالی خدماتی مانند خردهفروشی، پیامرسانی، رسانههای اجتماعی، حملونقل، خدمات درمانی، بازی و … را برای کاربران فراهم میکند. این نرمافزار میتواند امکان خرید تمام لوازم مورد نیاز شما را فراهم کند. بنابراین مانند کنترل از راه دوری برای بهبود زندگی دیجیتالی شما است.

این شرکتها نمیخواهند خود را به عنوان یک بانک مطرح کنند و در برخی از موارد به شکل بسیار گستردهای از صنعت مالی دور هستند. این مسئله هم برای بانکها و هم استارتآپهای فینتک خطرناک است.

به عنوان مثال، آنت فایننشیال را در نظر بگیرید که خدماتی همچون خردهفروشی، پیامرسانی، رسانههای اجتماعی، حملونقل، بازی و … ارائه میکند. این اپلیکیشن به یک مرکز خرید بزرگ تبدیل شده و هر چیزی که نیاز داشته باشید برای شما فراهم میکند. در واقع، شرکتهای فناوری به زودی زندگی دیجیتال شما را تحت کنترل خود خواهند آورد.

در این رویکرد، بانکداری نیز فعالیت به صورت یک نهاد جداگانه را متوقف میکند و به سادگی به بخشی از زندگی دیجیتال کاربران تبدیل میشود.

بنابراین دیگر تنها عناصر مقابل یکدیگر، فینتک و بانک نیست. بلکه شرکتهای فناوری از غرب و شرق در حال هجوم به این صنعت هستند و تنها کاری که فینتکیها و بانکداران میتوانند انجام دهند، هماهنگی در مقابل دشمن مشترک است.

اکنون که نسل سوم از سه نسل فینتک به مرحله عمل رسیده است. سوال اینجاست که چه کسی پیروز میدان خواهد بود؟

منبع : Ccgroup