پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

گزارشی از صنعت پرداخت بریتانیا / فناوری وجه نقد را به حاشیه رانده است!

طبق آخرین تحقیقی که توسط یوکِی فاینانس (UK Finance) درباره صنعت پرداخت بریتانیا بهعملآمده، کارتهای نقدی با پشت سر گذاشتن وجه نقد توانستهاند مقام نخست را میان روشهای پرداخت صاحب شوند.

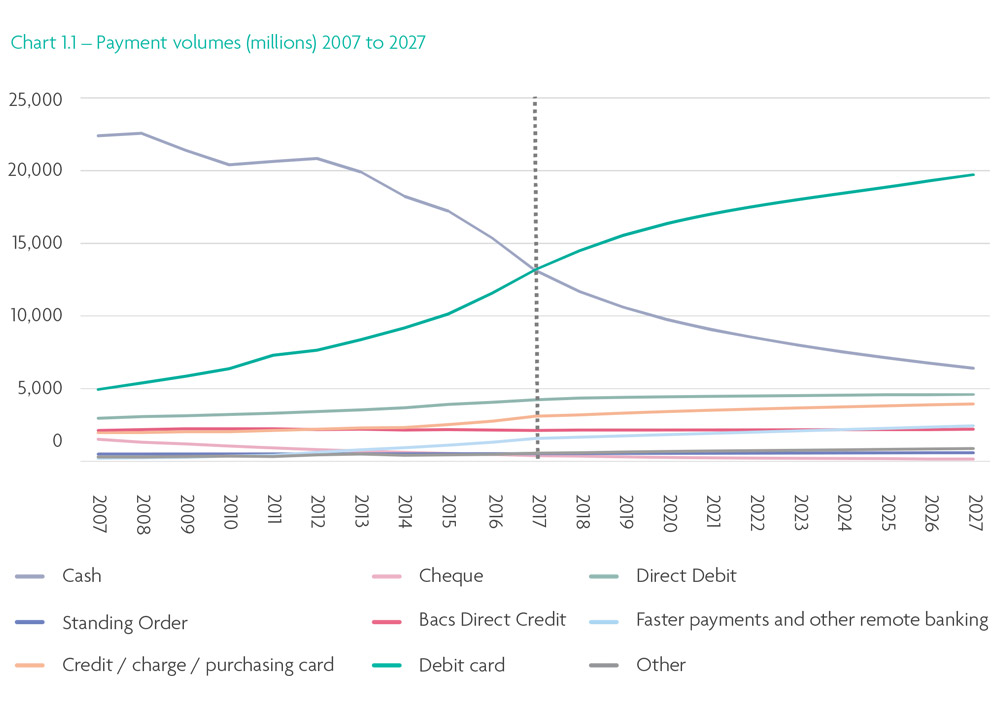

صنعت پرداخت بریتانیا طی زمان به آهستگی تکامل یافتهاست. صنعت پرداخت بریتانیا متأثر از تغییر اولویتهای مصرفکنندگان، نوآوری در روشهای پرداخت و ظهور فناوریهای جدید دستخوش تغییر شده است. اقبال عمومی به پرداخت غیرتماسی، خرید آنلاین و استفاده از تلفنهای همراه تأثیر بسزایی در طریقه مدیریت و پرداخت در عصر حاضر گذاشتهاند. به اطلاعات زیر توجه کنید:

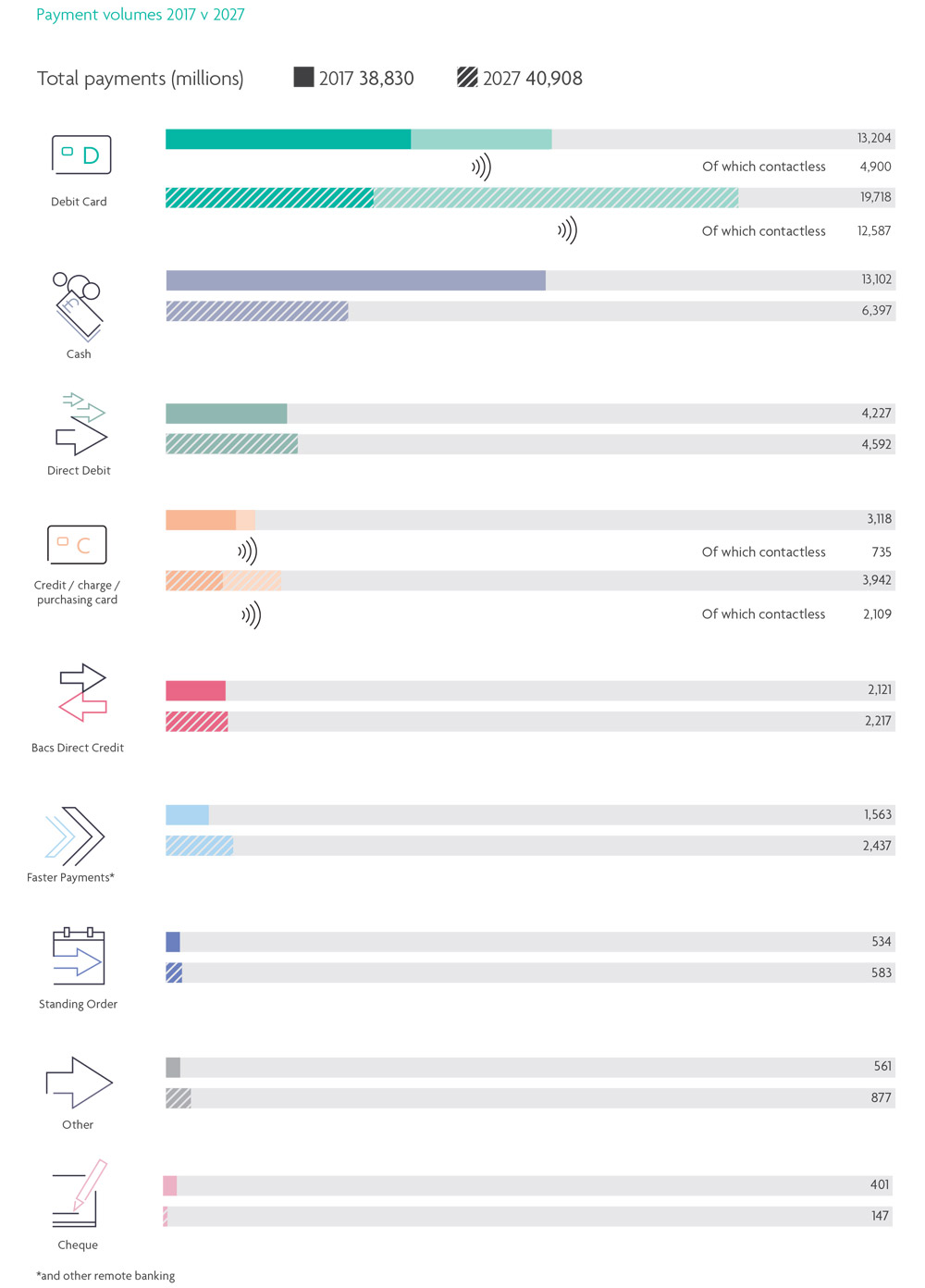

- در طی سال ۲۰۱۷، مصرفکنندگان بریتانیا برای پرداختهای خود ۱۳٫۲ میلیارد بار از کارت نقدی (Debit Card) و ۱۳٫۱ میلیارد بار از وجه نقد استفاده کردهاند.

- تقریباً دو سوم از مردم بریتانیا از روشهای پرداخت غیر تماسی استفاده کردهاند که این میزان نسبت به مدت مشابه در سال قبل دو برابر شده است.

- با تکامل عادات مصرفکنندگان، افزایش دسترسی به پرداخت با کارت و ظهور فناوریهای جدید، مصرفکنندگان انتخابهای بیشتری دارند.

- علیرغم جلو زدن کارتهای نقدی، پیشبینی میشود که وجه نقد تا سال ۲۰۲۷ همچنان مقام دوم روش پرداخت را حفظ نماید.

صنعت پرداخت بریتانیا زیر نظر یوکِی فاینانس

یوکی فاینانس یک انجمن تجاری (trade association) است که در نخستین روز از ماه جولای سال ۲۰۱۷ برای نمایندگی صنعت مالی و بانکداری بریتانیا تأسیس شد. این انجمن نماینده نزدیک ۳۰۰ شرکت ارائهدهنده خدمات بانکی، اعتباری و پرداخت در بریتانیا است. وظایفی این تشکیلات جدید سابق بر این بر دوش نهادهایی چون انجمن مالی دارایی-بنیان (Asset Based Finance Association)، انجمن بانکداری بریتانیا (British Bankers’ Association)، شورای اعطاکنندگان وام مسکن (Council of Mortgage Lenders)، کمیته اقدام جعل و کلاهبرداری بریتانیا (Financial Fraud Action UK)، پرداخت بریتانیا (Payments UK) و انجمن کارت بریتانیا (UK Cards Association) بوده است.

بیش از ۲۵ سال است که تحقیقات بازار در حوزهی پرداخت به عمل میآید و منبعی بیرقیب از روندهای صنعت پرداخت بریتانیا و تغییرات آن در طول زمان است که یوکِی فاینانس را قادر میسازد با در نظر گرفتن تحولات شناختهشده و تائید شده تغییرات آینده را هم پیشبینی نماید.

وجه نقد در حاشیه

آخرین گزارشها از بازارهای پرداخت بریتانیا نشان میدهد که چگونه فناوریهای جدید، نوآوریهای پرداخت و تغییر عادات مصرفکنندگان باعث شکلگیری سیزده میلیارد و دویست میلیون پرداخت باکارت نقدی در طی یک سال شده تا برای اولین بار و برخلاف خوشبینانهترین پیشبینیها، وجه نقد در صنعت پرداخت بریتانیا یک سال زودتر از موعد به حاشیه رانده شود.

محبوبیت روشهای پرداخت غیرتماسی در میان مصرفکنندگان بریتانیایی عاملی کلیدی در رشد پرداخت از طریق کارتهای غیر نقدی است. پرداخت غیرتماسی در کارتهای اعتباری و کارتهای نقدی طی سال ۲۰۱۷ مجموعاً ۹۷% رشد داشته و رقم آن به ۵٫۶ میلیارد دلار رسیده است. تقریباً دو سوم (۶۳%) از مردم بریتانیا اکنون از پرداخت غیرتماسی بهره میبرند و در هیچ زیرگروهی اعم از گروههای سنی یا ادیان، این رقم کمتر از ۵۰% نیست.

قبول پرداخت کارتی در کسبوکارهای کوچک و آشنایی هرچه بیشتر مردم با سهولت، سرعت و امنیت پرداختهای کارتی برای خریدهای با ارزش پایین باعث محبوبیت بیشتر کارتهای نقدی گشته است. تا آخر سال ۲۰۱۷، ۱۱۹ میلیون کارت غیر تماسی در گردش بوده و با رواج روزافزون آن در میان مردم و کسبوکارها پیشبینی میشود تا سال ۲۰۲۷، حدود ۳۶% از کل پرداختها در بریتانیا غیر تماسی باشند.

با چرخش مصرفکنندگان به پرداختهای غیر تماسی در موقعیتهایی که قبل از این عرصه وجه نقد به شمار میرفت، سال ۲۰۱۷ شاهد کاهش ۱۵ درصدی پرداخت نقدی بودیم. حدود ۳٫۴ میلیون نفر از مصرفکنندگان تقریباً هیچگاه از وجه نقد استفاده نمیکنند و برای خرج کردن پول به کارتها و دیگر روشهای پرداخت وابستهاند. بااینوجود وجه نقد همچنان با داشتن سهم یک سومی از همه پرداختها، دومین روش محبوب برای پرداخت محسوب میشود. حدود ۲٫۲ میلیون نفر از مشتریان غالباً از وجه نقد برای خریدهای روزانهشان استفاده میکنند اگرچه ۹ نفر از ۱۰ نفر کارت نقدی هم داشتند و از روشهای دیگر برای پرداخت قبوض استفاده میکردند.

وضعیت دیگر روشهای پرداخت

تعداد چکهایی که برای پرداخت استفادهشدهاند با توجه به پشت کردن مردم و کسبوکارها به این روش پرداخت در طول سال ۲۰۱۷ به میزان ۱۵% کاهش داشته و به ۴۰۱ میلیون چک رسیده است. جای چک در پرداختها توسط کارتها و انتقال از راه دور پر شده است. با این وجود در مواردی که دسترسی به اطلاعات حساب گیرنده وجود ندارد، چک ارزش خود را برای افراد بهعنوان یک روش آسان و امن حفظ نموده است.

استفادهکنندگان از بانکداری الکترونیک و بانکداری موبایلی بهطور مستمر در حال افزایش است. ۷۱% از افراد بالغ بریتانیایی در سال ۲۰۱۷ از بانکداری الکترونیک و ۴۱% از بانکداری موبایلی بهره بردهاند. انتظار میرود که استفاده مردم و کسبوکارها از این سرویسها در ۱۰ سال آینده افزایش بیابد.

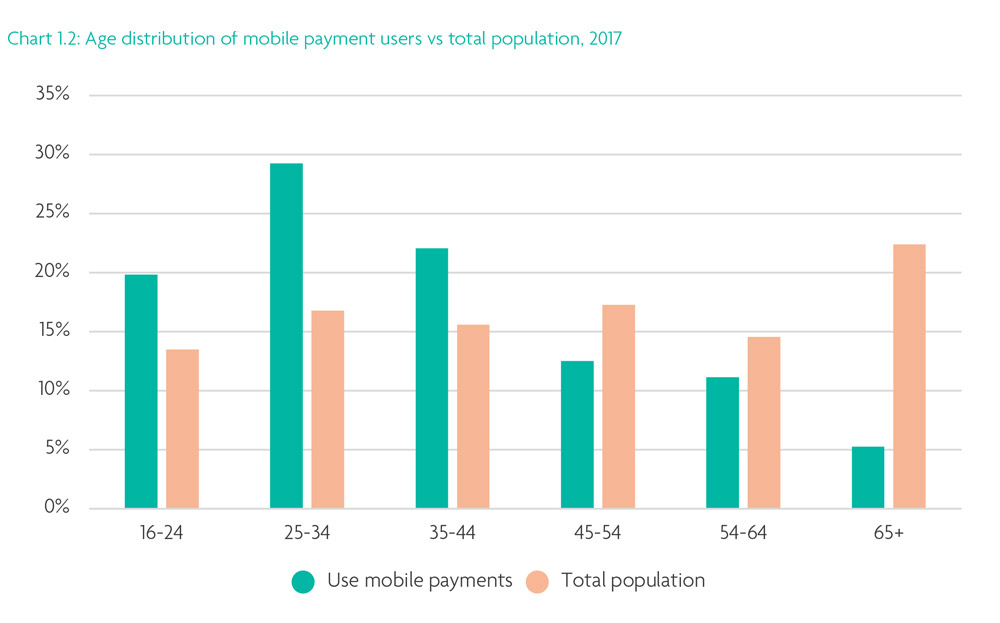

روشهای دیگر پرداخت مانند پیپل (PayPal)، اپلپِی (Apple Pay)، گوگلپِی (Google Pay) و سامسونگپِی (Samsung Pay) بهعنوان بخش در حال رشد بازار محسوب میشوند. جالب است بدانید سهم این روش پرداخت از پرداخت با چک پیشی گرفته است. در سال ۲۰۱۷ تعداد ۵۶۱ میلیون بار از این روشها برای پرداخت استفاده شد. پیشبینی میشود این روشها با رشد ۵۶ درصدی در طی ۱۰ سال آینده به رقم ۸۷۷ میلیون پرداخت دست پیدا کنند. پتانسیل رشد بیشتر در این بخش در صورت تغییر سلایق مردم و اقبال بیشتر به پرداخت موبایلی وجود دارد. همانطور که انتظار میرفت اقبال جوانان به استفاده از چنین روشهای پرداختی بیشتر از دیگران بود. تنها ۲۰% از افرادی که در این خدمات ثبتنام کردهاند تاکنون به پرداخت با آنها مبادرت ورزیدهاند و در میان این افراد، تعداد کسانی که حداقل هفتهای یکبار از آن استفاده میکنند تنها ۳۷% است.

چشمانداز ۲۰۲۷ صنعت پرداخت بریتانیا

با تنوع روزافزون روشهای پرداخت روزانه و مدیریت مالی میان شهروندان بریتانیا، انتظار میرود در دهه پیش رو میزان پرداختهای نقدی همچنان رو به کاهش رود؛ اما پیشبینی میشود همچنان مقام دوم را میان روشهای پرداخت حفظ نماید.

- در سال ۲۰۱۷ درمجموع ۳۸٫۸ میلیارد پرداخت در بریتانیا انجامگرفته که ۸۹% آن توسط یک شخص صورت گرفته است.

- در طی ۱۰ سال آینده، پیشبینی میشود حجم پرداخت با کارتهای نقدی با افزایش ۴۹ درصدی به رقم ۱۹٫۷ میلیارد پرداخت در سال ۲۰۲۷ برسد و بیشترین رشد را در میان روشهای پرداخت به خود اختصاص دهد. این مهم متأثر از افزایش فزاینده پرداخت غیرتماسی، رشد خریدهای آنلاین و اقبال هرچه بیشتر کسبوکارهای متنوع (بالأخص کسبوکارهای کوچک) به دریافت قیمت کالا و خدمات توسط کارت خواهد بود.

- کارتهای غیر تماسی با افزایش ۲۱ درصدی، ۳۶% از پرداختها را در سال ۲۰۲۷ به خود اختصاص خواهند داد.

- تا آخر سال ۲۰۱۷ حدوداً ۱۱۹ میلیون کارت غیر تماسی در گردش بوده است که ۷۸% از کارتهای نقدی و ۶۲% از کارتهای اعتباری امکان عملکرد غیر تماسی را دارا بودهاند.

- انتظار میرود با اقبال مصرفکنندگان به استفاده از روشهای جایگزین، مانند کارتهای نقدی، تعداد پرداختهای نقدی در بریتانیا در طول ۱۰ سال آینده به روند کاهشی خود ادامه دهد. انتظار میرود در سال ۲۰۲۷ تعداد ۶٫۴ میلیارد پرداخت نقدی در بریتانیا صورت پذیرد و سهم ۱۶% از پرداختها را به خود اختصاص دهد. علیرغم این کاهش، وجه نقد مقام دوم را برای خود حفظ خواهد کرد.

- یک فرد بالغ در بریتانیا بهطور متوسط ۵۴ پرداخت در طول یک ماه از سال ۲۰۱۷ داشته که از اینهمه ۲۰ پرداخت باکارت نقدی و ۲۰ پرداخت بهوسیله وجه نقد بوده است. بهطور متوسط ماهانه ۹ پرداخت غیر تماسی رخداده که به نسبت سال ۲۰۱۶ (۵ پرداخت) افزایش قابلتوجهی داشته است.

- تا سال ۲۰۲۷ پیشبینی میشود یک فرد بالغ همان تعداد پرداخت ماهانه را حفظ نماید، اما سهم انواع پرداخت متفاوت خواهد بود. پرداختها ۲۸ بار بهوسیله کارتهای نقدی و ۱۲ بار با وجه نقد صورت خواهد پذیرفت. دراینبین ۲۲ بار پرداخت غیرتماسی خواهد بود.

سخن آخر

با نگاه به سال ۲۰۱۷ شاید در آینده آن را بهعنوان سالی که کارتهای نقدی جای وجه نقد را در صنعت پرداخت بریتانیا گرفتند، به یادآوریم. مصرفکنندگان و کسبوکارها از تنوع بیسابقه روشهای پرداخت بهره میبرند و از روشی که در موقعیتهای متفاوت برای آنها بهتر است بهره میبرند.

استفان جونز (Stephen Jones)، مدیر اجرایی ارشد یوکی فاینانس میگوید:

«امکان انتخاب روش پرداخت، باعث میشود مردم بتوانند مناسبترین روش را با توجه به نیازها و شرایط خود برگزینند. ما فاصله زیادی با جامعه بدون وجه نقد داریم و علیرغم تبدیلشدن بریتانیا به اقتصادی که وجه نقد اهمیت کمتری در آن دارد، پرداخت نقدی همچنان روشی خواهد بود که ارزش و محبوبیت خود را برای بسیاری حفظ خواهد کرد.»

وی افزود:

«انتظار میرود این روندها در ۱۰ سال آینده همچنان به تغییر ادامه دهند. ظهور پدیدههایی مانند بانکداری باز (Open Banking) تحولات گستردهای را در چشمانداز پرداخت رقم خواهد زد و تعامل ما را با پول دستخوش تغییر قرار خواهد داد.»

منابع داده و روششناسی

گزارش سالانه یوکِی فاینانس از صنعت پرداخت بریتانیا بر اساس منابع داده متنوعی بوده که شامل موارد زیر است:

- دادههای طرح شفافسازی پرداخت بریتانیا (UK’s payment clearing schemes) که تعداد و ارزش پرداختهای بینبانکی را رصد میکند.

- دادههای اندازهگیری شده توسط اعضای یوکِی فاینانس شامل تعداد و ارزش پرداختهای بین حسابها، تعداد کارتهای صادرشده و حجم و ارزش پرداختهای کارتی و ارزش وجه نقد برداشتشده از حسابها.

- دادههای لینک (LINK) که تعداد عابر بانکهای متصل به لینک و ارزش وجه نقد برداشتشده از طریق این شبکه را اندازهگیری کرده است.

- دادههای تحقیقات بازار از مطالعات ملی پرداخت (National Payments Study) که سالانه به نیابت از یوکِی فاینانس توسط ایپسوس موری (Ipsos MORI) انجام میگیرد و دربردارنده گنجینهای از اطلاعات مربوط به هلدینگهای مالی خصوصی، رفتارهای پرداخت، رویکردها نسبت به پرداخت قبوض، پرداخت حقوق و دستمزد و دیگر جنبههای مدیریت مالی شخصی است. این نظرسنجی از ۲۰۰۰ مشتری بهعملآمده میآید که شامل سؤالات مفصل و ریز تاریخچه مالی (payments diary) میشود.

- دادههای بهدستآمده از مصاحبه با اعضای یوکِی فاینانس و دیگر استفادهکنندگان قابلتوجه از سرویسهای مالی.

- دادهها و پیشبینیهای منتشرشده توسط بانک انگلستان (Bank of England)، دفتر آمار ملی (Office for National Statistics)، خزانه علیاحضرت (HM Treasury)، دفتر مسئولیت بودجه (Office for Budget Responsibility)، تنظیمکننده سامانههای پرداخت (Payment Systems Regulator)، نهاد نظارت بر مسئولیتپذیری مالی (Financial Conduct Authority) و دیگر سازمانها.

تمام این دادهها توسط تحلیلگران متخصص یوکِی فاینانس تجمیع شده تا منجر به حاصل شدن تصویری دقیق از رفتار پرداختی مصرفکنندگان، کسبوکارها، نهادهای دولتی و غیرانتفاعی بریتانیا گردد.

نسخه کامل گزارش « UK Finance » از صنعت پرداخت بریتانیا را میتوانید ازاینجا دانلود کنید.

منبع: UK Finance