پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

هوش مصنوعی چگونه صنعت بانکداری را دگرگون خواهد کرد؟

با بررسی این موضوع که فناوری چگونه صنایع مختلف را تحت تأثیر خود قرار داده است، به این نتیجه میرسیم که با پیادهسازی نرمافزارهای مبتنی بر هوش مصنوعی ممکن است حدود ۱.۲ میلیون شغل تنها در صنعت بانکداری از بین بروند. البته برخی بر این باورند که این عدد حتی میتواند بزرگتر از این هم باشد چراکه استفاده از هوش مصنوعی در بانکداری نیز مانند تحولی که چند سال پیش با پدید آمدن بزرگ دادهها در جهان رخ داد، یک تحول شگفتانگیز است. بنابراین باید آماده وقوع تحول بزرگ بعدی در آیندهای نزدیک باشیم.

طبق استدلال گروهی از فعالان در زمینهی هوش مصنوعی، سیستمهای مبتنی بر هوش مصنوعی تنها کارهای تکراری و خستهکنندهای را انجام میدهد که برای کارمندان چندان جذاب نیستند. اما در مقابل گروهی دیگر نیز بر این باورند که هوش مصنوعی میتواند کارهای پیچیده و خلاقانهای را نیز که نیاز به ادراک عاطفی دارد، به خوبی نیروی انسانی انجام دهد.

بررسیها حاکی از آن است که خود بانکداران نیز دیدگاههای متضادی در مورد سیستمهای مبتنی بر هوش مصنوعی دارند. بیشتر آنها از سیستمهایی که در طراحی آنها از هوش مصنوعی بهره گرفته شده است، راضی هستند و معتقدند که این سیستمها تاثیر چشمگیری بر روی صنعت بانکداری خواهد داشت. اما جالب است که هیچ یک از بانکها تاکنون به صورت قابل توجهی بر روی آموزش مجدد کارکنان خود سرمایهگذاری نکردهاند.

در حقیقت هیچکس دقیقاً نمیداند که آیا ممکن است هوش مصنوعی باعث ایجاد اختلال و انحراف در سیستم صنایع شود یا خیر؟! اما اینگونه به نظر میرسد که استفاده هوشمندانه از سیستمهای مبتنی بر هوش مصنوعی در بانکداری و شرکتهای مالی به نفع این شرکتها خواهد بود و امنیت آنها را نیز تحت تأثیر قرار خواهد داد.

آنچه در ادامه این مطلب مورد بررسی قرار میگیرد نگرش مدیران و کارمندان بانکها نسبت به هوش مصنوعی در بانکداری و جایگاهی است که این تکنولوژی در حال ایجاد آن در این صنعت است.

.

نقش هوش مصنوعی در بانکداری برای کاهش هزینههای مالی

هوش مصنوعی میتواند با حذف تراکنشهای کاغذی و کاهش هزینههای مالی، کمک مالی زیادی به بانکها داشته باشد. این سیستم همچنین به استارتآپهای فعال در حوزه فینتک کمک میکند تا با بانکهای کوچکی که سیستم پرداخت خودکار خود را فعال نکردهاند وارد همکاری شوند.

مطالعات انجام شده در انگلستان حاکی از آن است که ارتباط بین استعلام چک و هزینههای مالی ناشی از این استعلام احتمالا بانکها را به سمت استفاده از تکنولوژیهایی هدایت خواهد کرد که تراکنشهای مالی را آسانتر میکنند. به عنوان مثال سانتاندر (Santander) به تازگی یک سیستم پرداخت بدون نیاز به تماس را برای کاهش هزینههای مالی در انگلستان راهاندازی کرده است. آیزِتل (iZettle) و سامآپ (SumUp) نیز با همکاری یکدیگر یک برنامه پرداخت از طریق تلفن همراه را به نفع کمک به خیریهها در انگلستان طراحی کردهاند.

یکی از جدیدترین برنامهها به نام پیریلز (Payrailz) نیز که در نوامبر سال گذشته فعالیت خود را آغاز کرده است، قرار است که در سال جاری در سیستم بانکها راهاندازی شود. هر چند کمکهای مالی خودکار، هسته اصلی این سیستم پرداخت را تشکیل نمیدهند. اما استفاده از ترکیب جالب سیستم مبتنی بر رایانش ابری و هوش مصنوعی این داشبورد پرداخت که میتواند با ویژگیهای یک شرکت ترکیب شود میتواند برای کاربران جذابیت زیادی داشته باشد. این برنامه میتواند برای کاهش هزینههای ناشی از پرداخت صورتحساب، سیستم پرداختهای کاربران، مدیریت بودجه و سیستم ارتباط با مشتری بانکها مورد استفاده قرار گیرد.

استفاده از چتباتها برای ارتقا سیستم ارتباط با مشتری

مسترکارت پروژههای متعددی در دست انجام دارد که همگی به استفاده مشتریان از کارتهای مجازی متصل به دستگاههای این شبکه مرتبط هستند. همچنین استفاده از محدودیتهای فناوری صوتی برای تراکنشهای پرداخت و استفاده از شناسه یکی دیگر از پروژههای جدیدی است که مسترکارت بر روی آن فعالیت میکند تا بتواند امکان برقراری ارتباط کارتهای خود با دستگاههای جدید را نیز فراهم کند.

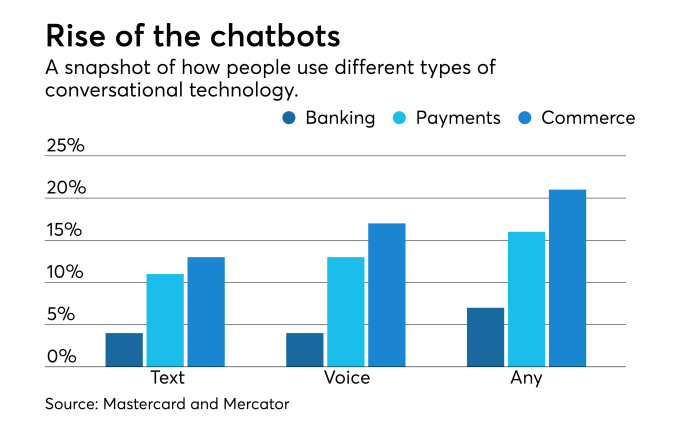

بر اساس مطالعات انجام شده بر روی ۳۰۰۰ کاربری که از مسترکارت یا مرکیتور (Mercator) استفاده میکنند. این نتیجه حاصل شده است که دو سوم مصرفکنندگان ایالات متحده از دستیارهای صوتی و یا چتباتهای پیامرسان در کارهای خود استفاده میکنند. که این مورد تنها یکی از چندین مورد استفاده از چتباتها در تجارت است. جالب است بدانید که دستیارهای مجازی صوتی که برای خرید و فروش نیز از آنها استفاده میشود هر چند سرعت و راحتی بیشتری نسبت به پیامرسانهای متنی دارند. اما اگر رباتهای پیامرسان متنی و صوتی را با هم مقایسه کنید متوجه میشوید که حریم خصوصی ارائه شده توسط چتباتها بالاتر از دستیارهای صوتی است. به همین دلیل است که چتباتها گزینه مناسبتری برای استفاده در محل کار هستند.

چالش اینجاست که هوشمصنوعی، چتباتها و دستیارهای صوتی چگونه میتوانند تراکنشهای متقابل پیچیدهتری را که مشتریان و مخاطبان سایتهای تجارت الکترونیک و خدمات آنلاین بانکی دارند دست خوش تغییراتی کنند؟ زیرا در گذشته همه مشتریان و بازرگانان از زبان مشترک تراکنشهای مالی ارائه شده توسط شرکتهای ارائه دهنده کارتهای اعتباری و بازرگانی استفاده میکردند. اما این روزها دایره واژگان استفاده شده در این تراکنشها نیز کاملتر و پیچیدهتر از قبل شده است.

و نکته جالبتر اینکه هر چند فشار زیادی برای توسعه استراتژی استفاده از سیستمهای صوتی و هوش مصنوعی در کسبوکارها وجود دارد. اما ابزارهایی که هم اکنون در این راستا مورد استفاده قرار میگیرند هنوز از جمله ابزارهای کلی و اساسی هستند و نیاز به توسعه بیشتری دارند. هر چند اطلاعات به دست آمده نشانگر آن است که هم اکنون از عوامل صوتی و متنی و مسترکارتها بیشتر برای انجام وظایفی مانند اطلاعرسانی، جستجو در اینترنت، سوالات تجاری، جستجوی ایستگاههای گازی، خرید موزیک، ارسال متن و … استفاده میشود. اما ۲۱ درصد از دستیاران صوتی و چتباتها نیز برای خرید، پرداخت صورتحساب، خدمات بانکی و یا انتقال وجه مورد استفاده قرار میگیرند.

اشتیاق مدیران برای استفاده از سیستمهای مبتنی بر هوش مصنوعی در بانکداری

مدیران معتقد هستند که هوش مصنوعی میتواند بانک یا شرکت آنها را متحول کند و تنوع شغلی زیادی در آن ایجاد کند. از اینرو بیشتر مدیران بانکها به اتفاق معتقدند که هوش مصنوعی میتواند کارهای دشوار و پیچیده را از میان ببرد و در این صورت کارمندان زمان بیشتری برای انجام کارهای شگفتانگیز و جذاب خواهند داشت.

اما تحقیقات نشان میدهد که با ظهور هوش مصنوعی بسیاری از مشاغل موجود در صنعت بانکداری تحت تاثیر قرار خواهد گرفت. زیرا پیدایش و گسترش استفاده از موبایل بانک، اینترنت بانک و … باعث حذف شعبههای بانکها خواهد شد و مدیران میانی و کارمندان وظیفهای به شدت تحت تاثیر خطر انقراض شغلی قرار خواهند گرفت.

تردید بانکداران نسبت به آمادگی کارکنان برای پذیرش و استفاده از سیستمهای هوشمصنوعی

هر چند بسیاری از مدیران بانکها در اینکه کارمندانشان آمادگی استفاده از سیستمهای مبتنی بر هوش مصنوعی را دارند یا نه دچار تردید هستند. اما بسیاری دیگر سرمایهگذاری برای آموزش این مهارت به کارمندان خود را آغاز کردهاند. بنابراین چندان هم برای ورود به این مرحله زود نیست.

جالب است بدانید که تنها ۴۰ درصد از کارکنان بانکها از مهارتها و تواناییهای مبتنی بر هوشمصنوعی و فناوریهای هوشمندانه راضی بوده و به آن اطمینان دارند. اما بیشتر کارکنان امیدوارند که هوشمصنوعی بتواند فرصت مناسبی را برای آنها فراهم کند تا خوب فکر کرده و کارهای جالبتری انجام دهند. بنابراین سعی میکنند روز به روز مهارتهای بیشتری را در حوزه هوشمصنوعی را یاد بگیرند.

استفاده از فناوری هوش مصنوعی بیشک با تسهیل و تسریع کارها بسیاری از مشاغل را از میان خواهد برد. صنعت بانکداری نیز از این امر مستثنی نیست. به ویژه اینکه لزوم امنیت و دقت امور، استفاده از هوش مصنوعی در بانکداری را برای کاهش هزینه و افزایش دقت ضروریتر میکند. همانگونه که پیدایش دستیارهای مجازی و چتباتها بسیاری از کارهای طاقتفرسای کارمندان را بر عهده گرفته است.

منبع: paymentssource.com

سلام خانم روفه گر حق . ممنون بابت مطالب ارزشمند تون .

سوالی که ذهنم رو درگیره کرده اینکه تو ایران چقدر از هوش مصنوعی استفاده می شه؟ در کسب و کار چقدر استفاده شده؟ چه نتیجه هایی گرفتن؟