پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

روند مهاجرت صنایع مالی و بانکی ایران و جهان به زیرساخت ابری

پذیرش زیرساخت ابری برای بانکها و کسبوکارهای مالی بیشتر شده است؛ آمارها این مهاجرت را یک استقبال ۸۰ درصدی پیشبینی میکنند. انعطافپذیری، مقیاسپذیری، بهروزرسانی سیستمهای فناور قدیمی، افزایش امنیت و بهبود تجربه کاربری و پشتیبانی از پردازشهای سنگین AI، بخشی از مهمترین عوامل تشویق صنایع مالی و بانکی به سمت مهاجرت به زیرساخت ابری است.

به گزارش روابط عمومی آروان کلاد، در ایران اما روند کلی مهاجرت کسبوکارهای مالی و بانکی به اندازه میانگین جهانی نیست و کارشناسها میگویند که برای رشد و بهرهوری بیشتر ما هم باید خودمان را به میانگینهای جهانی برسانیم. اهمیت این مسئله تا آنجاست که مصطفی امیری، رئیس انجمن فینتک کشور درباره این موضوع گفت: «زیرساخت ابری دستکم میتواند ۲۰ تا ۳۰ درصد از تراکنشهای ناموفق PSPها را بهینه کند. به این ترتیب تا دیر نشده بانکهای ایرانی باید به زیرساخت ابری مهاجرت کنند». به عقیده او کسبوکارهای مالی و بانکی ایرانی با حرکت دقیق و پرشتاب به سمت زیرساخت ابری، میتوانند بازارها و ظرفیتهای جدیدی برای کشور ایجاد کنند و در اقتصاد بزرگتری نسبت به یک کسبوکار تأثیرگذار باشند. امیری همچنین گفته است که غفلت از این موضوع، ممکن است صنعت مالی و بانکی ایران را با خطر جدی روبرو کند؛ خطری که بهدلیل عقبماندگی نسبت به فناوریهای پیشرویی مانند زیرساخت ابری ایجاد میشود. پیامدهای این مسئله ممکن است مردم را بهطور کلی نسبت به سرمایهگذاری در بانکهای داخلی ناامید کند و متأسفانه شاهد انتقال سرمایه اجتماعی و مالی نظام بانکی ایران به کشورهای همسایه باشیم.

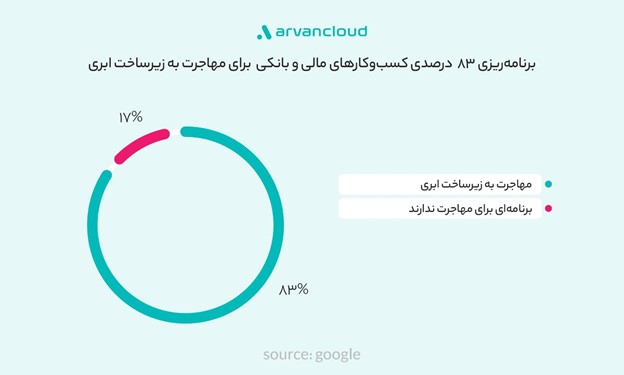

تجربههای جهانی؛ ۸۳ درصد کسبوکارهای مالی و بانکی به زیرساخت کلاد رفتهاند

گوگل در یک نظرسنجی از ۱۳۰۰ مدیر فعال در صنعت مالی و بانکی درباره برنامهشان برای مهاجرت به زیرساخت ابری پرسشی مطرح کرد. در این پرسشنامه از مخاطبها خواسته شد تا مهمترین دلایل مهاجرت به زیرساخت ابری را بگویند. نتیجه این بررسی آن شد که ۸۳ درصد از پاسخدهندگان گفتند که در حال ادغام فناوری ابری با زیرساختهای اصلی کسبوکار خود هستند و فقط ۱۷ درصد از کسبوکارها به زیرساختهای قدیمی خودشان متکی هستند.

همچنین مشخص شد که این کسبوکارها بهطور متوسط ۴۰ درصد از حجم کاری خود را برای سال آینده به Public cloud منتقل میکنند.

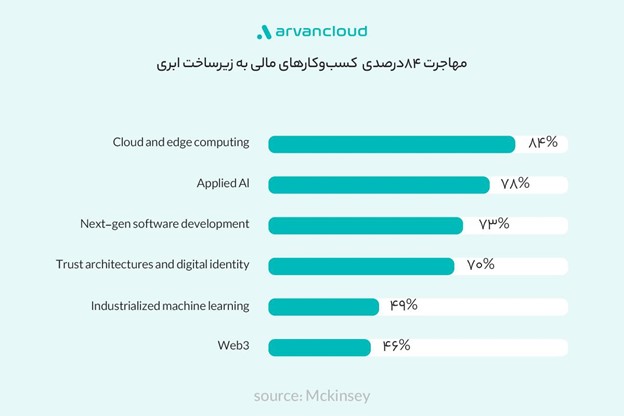

در بخش دیگری از همین بررسی مشخص شده است که استفاده از ظرفیت زیرساخت ابری تا ۵۰ درصد میتواند هزینههای مرتبط با زیرساختهای فناوری را کاهش دهد. نکته مهم اما آن است که همه ماجرا فقط به صرفه اقتصادی و مالی محدود نمیشود و مسئله امروز این مهاجرت، حرکت کسبوکارها در مسیر یک پارادایم بینالمللی برای بهبود فرایندهاست. به همین دلیل نتایج یک بررسی دیگر میگوید که مهمترین عوامل مهاجرت به زیرساخت ابری علتهایی مانند «انعطافپذیری»، «استفاده براساس تقاضاهای متغیر مصرفکننده» (pay as you go) و عقب نماندن از رقباست. این گزارهها در گزارشی دیگر از مؤسسه مطالعاتی مکنزی هم تأیید میشود؛ طبق این بررسی، ۸۴ درصد از کسبوکارهای مالی و بانکی، فعالیتهایشان را به زیرساخت ابری منتقل کردهاند:

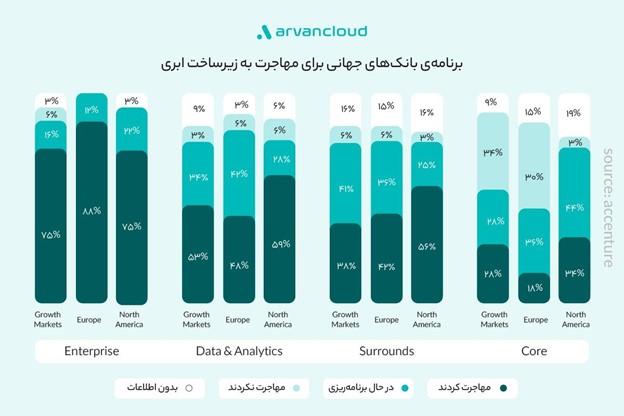

در یک تحقیق اما به این مسئله از سویی دیگر توجه شده است؛ نتیجه این بررسی پس از گفتوگو با ۱۰۰ بانک جهانی درباره تأثیر مهاجرت به زیرساخت ابری در بخشهای مختلف اونیک بانک دریافت شد. پژوهشگرهای این تحقیق با توجه به اندازه و نوع بانکها این پرسشنامه را تعریف کردند. نتیجه آن شد که بخش عملیاتی بانکهای جهانی تا ۶۵درصد، همچنین تا ۹۷ درصد در اروپا و ۹۱ درصد در آمریکای شمالی به سمت زیرساخت ابری مهاجرت کردند یا برای آن برنامهریزی کردهاند. بهعلاوه در بخشی از این گزارش مشخص شد که ۸۴ درصد از بخش عملیات بانکها مهاجرت به زیرساخت ابری را پیشبینی میکنند.

مهاجرت کسبوکارهای مالی و بانکی ایرانی به زیرساخت ابری

متأسفانه دادههای عمومیای درباره عدد دقیق مهاجرت کسبوکارهای مالی و بانکی کشور به زیرساخت ابری وجود ندارد. اما در گفتوگوها و بررسیهای کیفی با مدیران برخی از بزرگترین کسبوکارهای مالی و بانکی کشور، نشان میدهد که بانکهای پیشرو به زیرساخت ابری مهاجرت کردند و بخش دیگری از آنها در حال برنامهریزی هستند. عرفان شمس، راهبر VPC آروانکلاد در یک گفتوگو با دنیای اقتصاد توضیح داد که بانکهایی که به سمت زیرساخت ابری مهاجرت کردند، میتوانند به بسیاری از دغدغههای زیرساخت فناوری یک کسبوکار پاسخ دهند؛ یعنی از کاهش هزینههای عملیاتی، پایداری، انعطافپذیری تا منطبق شدن با پردازشهای سنگین AI و نگرانیهای امنیتی.

اما برای روشنتر شدن انگیزه صنایع مالی و بانکی ایرانی برای مهاجرت به زیرساخت ابری میتوان این مسئله را از دو سمت بررسی کرد:

- اول: مزایای کلی مهاجرت به زیرساخت ابری برای کسبوکارهای مالی و بانکی چیست؟

نیاز به بهبود تجربه کاربری، افزایش درآمد سازمان، سرویسدهی سریعتر و پایدارتر، بهبود مدیریت منابع و هزینهها، انعطافپذیری زیرساختی، استفاده بهروز از منابع قدیمی سازمان، افزایش امنیت سایبری، پشتیبانی از پردازشهای سنگین AI جزو مهمترین مزایایی است که کسبوکارهای مالی و بانکی با مهاجرت به زیرساخت ابری به دست میآورند.

- دوم: تاثیر مهاجرت به زیرساخت ابری در بخشهای مختلف کسبوکارهای مالی و بانکی

اگر تقسیمبندی پایگاه داده Accenture درباره بخشهای کسبوکارهای مالی و بانکی را بپذیریم؛ باید تاثیر مهاجرت به زیرساخت ابری در این کسبوکارها را در چهار بخش کلی Enterprise، Data and Analtstice، Surrunds از یک ساختار بانک، بررسی کنیم. طبق تصویر زیر این چهار بخش در یک ارتباط درهمتنیده در یک بانک قرار دارند.

به دلیل همین درهمتنیدگی ساختار کسبوکارهای بانکی، باید علت مهاجرت به ابر را با توجه به هر بخش از این کسبوکارها دید. آمارهای جهانی درباره مهاجرت بخشهای مختلف بانکها نشان میدهد که ۷۵ تا ۸۰ درصد بخش زیرساخت، ۴۸ تا ۵۹ درصد بخش تحلیل دادهها و ۳۸ تا ۵۶ درصد از بخش surrounds و ۱۸ تا ۳۴ درصد از بخش مرکزی بانکها به زیرساخت ابری مهاجرت کردند. همچنین بهطور میانگین از ۲۸ تا ۴۴ درصد از بخشهای متنوع این بانکها، هم در حال مهاجرت به زیرساخت ابری هستند.

این تقسیمبندی درباره ساختارهای بانکی ایران هم صادق است؛ یعنی بانکهای ایرانی با تمام بخشهای چهارگانه تصویر بالا میتوانند به کاهش هزینههای عملیاتی، امکان پرداخت به اندازه مصرف (pay as you go)، بهبود تجربه کاربری، افزایش امنیت دادهها و… به زیرساخت ابری مهاجرت کنند.

این مهاجرت یک ضرورت ملی است

با بیان همه این ضرورتها برای مهاجرت به زیرساخت ابری اما بررسیها در ایران نشان میدهد که این مهاجرت با شیب کمتری نسبت به میانگین جهانی در حال اتفاق افتادن است. مصطفی امیری، مدیرعامل زرینپال در یک نشست خبری درباره اهمیت مهاجرت به زیرساخت ابری، این ضرورت را از نگاهی نو بررسی میکند. به عقیده او تجربه کاربری و امنیت یکی از مهمترین دلایل مهاجرت به زیرساخت ابری است: «وقتی حتی برای دقایقی سرویسدهی یک بانک قطع میشود، مردم اطمینانشان را از دست میدهند و ممکن است داراییهایشان را به چیزهایی تبدیل کنند که ضریب اطمینان بیشتری داشته باشد یا در دسترسشان باشد. چراکه زیرساختهای ابری با توجه به اندازه مصرف کاربران میتوانند افزایش پیدا کنند و این برخلاف ساختارهای سنتی است که بانکها با صرف هزینه، ظرفیتهایی بیشتر از نیازشان تهیه میکردند. ما بهعنوان فعال صنفی تلاش میکنیم که پذیرش نسبت به این تکنولوژی را میان همصنفهایمان بیشتر کنیم. چراکه راه فراری از سازوکار ابری نداریم و مردم در این وضعیت تنها منتفع نهایی هستند».

امیری همچنین در پاسخ به اینکه چرا ما همسو با روندهای جهانی نمیتوانیم حرکت کنیم گفت که قوانین قدیمی مالیاتی ما ترجیح میدهد که بانکها از زیرساخت سنتی استفاده کنند. او در ادامه به پروژههای بزرگی که از راه راهاندازی دیتاسنتر ایجاد میشود، اشاره کرد: «خرید دیتاسنتر و راهاندازی آن کار بسیار سنگین و هزینهبری است و این خطر را هم دارد که ممکن است یک کسبوکار نتواند از تمام ظرفیتهای آن دیتاسنتر استفاده کند اما در وضعیت استفاده از زیرساخت ابری، شما به اندازه نیازتان، مصرف میکنید»

امیری در ادامه به مزایای زیرساخت ابری برای کسبوکارهای مالی و بانکی اشاره کرد و گفت تصور کنید من پروژه بزرگی را شروع کنم و در پاسخ به هزینههای زیاد این بخش بگویم که در حال ساخت زیرساخت هستم. این مسئله برای من که یک بانک هستم، هزینهای معقول نیست. چراکه میتوانم با استفاده از زیرساخت ابری، میزان مصرف ماهیانهام را مدیریت کنم و به میزان افزایش مصرف، ظرفیت استفادهام را هم بیشتر کنم.»

«امنیت مهمترین اولویت کسبوکارهای مالی و بانکی کشور است» مصطفی امیری این جمله را در پاسخ چرایی مهاجرت به زیرساخت ابری گفت. از نظر او باید بیش از پیش برای مهاجرت به زیرساخت ابری تلاش کرد و اهمیت این مسئله را برای دیگر کسبوکارهای مالی و بانکی که به این فرایند بپیوستند، توضیح داد.

رئیس صنف فینتک ایران در انتهای این نشست با نوعی رفتارشناسی درباره مهاجرت کسبوکارهای مالی و بانکی به زیرساخت ابری اشاره کرد و گفت: «هرچه به امنیت بیشتر توجه شود، توسعه کندتر میشود؛ درواقع هرچه شما برای تجربه امنتر وقت بگذارید، توسعه کندتر میشود و این یک مسئله پذیرفتهشده در دنیاست. اما ما در ایران خلاف این مسئله عمل میکنیم؛ یعنی هر زمان که مقابل یک حمله قرار میگیریم، سریعن Iran Access میکنیم و تصور میکنیم تمام راههای نفوذ را بستیم. همه این مشکلات را باید کنار چالشهای مالیاتی کشور هم قرار دهیم؛ یعنی طبق قوانین مالیاتی ما بهراحتی پذیرفته نمیشود که یک بانک سرویسی را بهشکل ماهیانه از یک شرکت زیرساختی تهیه کند. بهنظر میرسد قوانین مالیاتی ما ترجیح میدهند هزینه زیرساختهای سختافزاری یا نیروی انسانی که حقوقی از ما دریافت میکند را بدهند و نه دریافت خدمات از شرکتهای ابری. اما ما در جایگاه صنف باید بتوانیم این مسئله را بهعنوان یک ارزش ملی و صنفی بازنمایی کنیم، چراکه اگر این فرایند با کندی پیش برود، ممکن است مردم نیازهای مالی و بانکیشان را به کشورهای همسایه منتقل کنند.»