پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

نگاهی تحلیلی به هزینههای پول الکترونیکی در مقایسه با پول سنتی

هومن رضوی؛ مدیر تحقیق و توسعه شرکت نبضافزار – علی رحیمیپور؛ مدیر بازاریابی و فروش شرکت نبضافزا / با گذشت دو دهه از ورود ادوات و تجهیزات الکترونیکی به فضای بانکداری و پرداخت کشور حال وقت آن فرا رسیده تا با نگاهی ۳۶۰ درجه در ابعاد مختلف، مزایا و معایب بانکداری و پرداخت الکترونیک را در کشور بررسی کنیم. در سالهای اخیر شاهد تبلیغات گسترده بانکها در زمینه فناوری اطلاعات و استفاده از کارتهای بانکی هستیم و بانکهای کشور با افتخار تمام الکترونیکی شدن پرداختها را نوید میدهند. آیا جایگزینی پول نقد شامل اسکناس و مسکوکات با ابزارهای الکترونیکی مقرونبهصرفه و به نفع جامعه است؟ پاسخ این سؤال را در ابعاد اقتصادی، اجتماعی و حقوقی بررسی میکنیم.

.

نگاه اقتصادی

اگر با یک مثال ساده شروع کنیم فرض کنید هزینه ضرب یک سکه ۵۰۰۰ ریالی برای کشور همان ۵۰۰۰ ریال باشد. طول عمر یک سکه بین ۲۰ تا ۳۰ سال است ولی اگر فرض کنیم به دلیل تورم موجود مقرونبهصرفه بودن چرخش یک سکه تنها سه سال باشد و این سکه هر روز در یک معامله به کار رود، با این مفروضات یک سکه در بیش از هزار معامله به کار میرود. به عبارتی هزینه انجام هر تراکنش با یک سکه ۵۰۰۰ ریالی کمتر از پنج ریال خواهد بود. سؤال اینجاست که آیا میتوان یک تراکنش الکترونیکی را با هزینه تمامشده پنج ریال انجام داد؟ آمارها نشان میدهد ۵۷ /۲ درصد پرداختهای صورت گرفته از طریق کارتخوانها مبلغی کمتر از ۱۰ هزار ریال دارد که با توجه به هزینه ۲۵۰۰ ریالی هر تراکنش برای شبکه و همچنین کارمزد ۵۰۰ ریالی که بانکها باید به ازای آن بپردازند استفاده از ابزارهای الکترونیکی برای پرداختهای خرد را بسیار پرهزینه میکند.

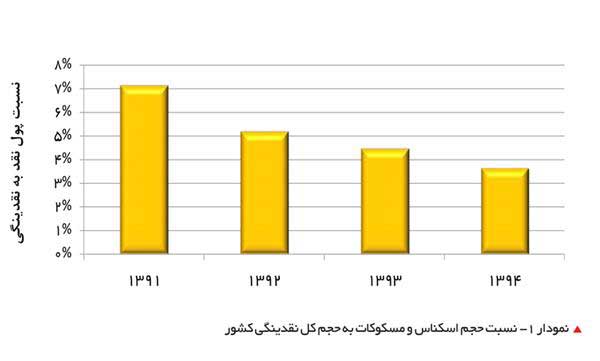

ضرب سکه و پول خرد باعث سوخت نقدینگی میشود و در عمل بخشی از نقدینگی را از دور خارج میکند. این در حالی است که پولهای الکترونیکی که در حساب دارندگان کارت است شامل سود بانکی شده و این خود باعث خلق پول و افزایش نقدینگی میشود. لذا اگر بانک مرکزی سهم پول خرد و اسکناس در چرخش را از حجم نقدینگی افزایش دهد در واقع بخشی از نقدینگی را معاف از سود کرده و به نفع اقتصاد کشور است. سهم اسکناس و مسکوکات از کل حجم نقدینگی کشور (هزار هزار میلیارد تومان) در سال ۹۴ معادل ۶۶ /۳ درصد بوده است.

حال اگر این ۳۶۶۰۰ میلیارد تومان به شکل الکترونیکی وجود داشت هزینه سود آن برای شبکه بانکی ۵۸۸ /۶ میلیارد تومان (۸۸ /۱ میلیون دلار) در سال میشد. ازاینرو در کشوری با شرایط تورمی نظیر ایران و هزینههای سنگین فناوری اطلاعات افزایش سهم سکه و اسکناس از پرداختهای کشور کاملاً به صرفه است.

.

نگاه اجتماعی

بسیاری از کسبوکارها بر پایه پرداختهای خرد شکل گرفتهاند. تصور کنید شخصی که میخواهد جنسی با ارزش ۱۰ هزار ریال یا کمتر را بفروشد بسیاری از مواقع به دلیل در دسترس نبودن مکفی پول خرد و اسکناس کسبوکارش با تهدید مواجه میشود. در دسترس نبودن پول خرد معلول زیادی به همراه دارد از جمله وقتی شاهد هستیم یک کسبوکار کوچک مانند خردهفروشهای کنار خیابان به دستگاههای کارتخوان (که البته با دلار خریداری شده) مجهزند. در حالت ایدهآل قیمت خدمات و کالاها باید بسیار دقیق محاسبه شود تا حداقل اثرات تورمی را داشته باشد.

فرض کنید نرخ کرایه یک مسیر ۱۷۵۰۰ ریال باشد، از هر ۱۰ مسافر ممکن است ۹ نفر مبلغ ۲۰ هزار ریال بپردازند (۱۴ درصد تورم به دلیل عدم دسترسی به پول خرد) و به دلیل نبود پول خرد از گرفتن مابقی پول خود منصرف شوند و یک مسافر هم ممکن است با اصرار زیاد ۱۵ هزار ریال پرداخت کند. این مساله حتی از منظر شرعی نیز اشکال دارد و حاکمیت باید ابزارهای پرداخت خرد را فراهم کند تا خطای کوانتیزاسیون را به حداقل برساند. اگر فرض کنیم قیمت خدمات در ایران به اندازه ایالات متحده باشد، هر دلار آمریکا تا یک سنت خرد میشود. قیمت هر سنت ۳۵۰ ریال است ولی در شرایط موجود در کشور ما امکان پرداخت کمتر از دو هزار ریال به سختی وجود دارد در نتیجه آن شاهد هستیم که قیمت بسیاری از کالاها و خدمات به صورت مضربی از ۱۰ هزار ریال درآمده است.

به موازات این مساله کسبوکارهای خرد که پایه دادوستدشان پول خرد است نیز دچار آسیب میشوند. به این سبب که ناچار به افزایش قیمت محصولات خود بوده و طبیعتاً در رابطهای معکوس، توانایی فروش پایینتری خواهند داشت. کسبوکار خردهفروشی و محصولات قابل ارائه در آن، علاوه بر موارد ذکرشده و استفاده از کارتخوان، محکوم به فروش محصولات به قیمتی بالاتر از ارزش واقعی است که نهایتاً منجر به کاهش حجم فروش وی خواهد شد. این امر در مورد محصولاتی که به نسبت دیگر محصولات موجود در بازار، به سبب مواد اولیه و فرآوری تولید ارزانتر محسوب شده و لازم است از طریق مبالغ پایینتر و پول خرد داد و ستد شوند نیز رویه غیرطبیعی خواهند داشت.

این محصولات یا به مرور از سبد کالا به دلیل نبود ابزار مناسب حذف شده و جایگاه خود را به موارد مشابه خارجی میدهند یا کاربریشان تغییر کرده و به عنوان باقیمانده پول استفاده میشوند. برعکس اگر بانک مرکزی ابزارهای سنتی را تقویت کند و پول خرد در اختیار مردم باشد بسیاری از کسبوکارهای خرد پا میگیرد و سبب تولید فرصتهای شغلی برای کشور میشود.

.

نگاه حقوقی

استفاده از پول خرد و اسکناس به عنوان حق شهروندی است. از زمانی که استفاده از پول در بین تمدنها رایج شده است مردم حق استفاده از این ابزار سنتی را داشتهاند و دولتها برای حذف این ابزار پرداخت باید از طریق همهپرسی و رأیگیری اقدام کنند. در بین تمام کشورهای جهان مردم کشور سوئد بیشترین آمار استفاده از ابزار الکترونیکی و مدرن را دارند.

چندی پیش دولت سوئد اعلام کرد حذف تدریجی کرون با همهپرسی و طی فرآیندی تدریجی تا سال ۲۰۳۰ میلادی انجام میگیرد. با نگاهی به نمودار ۱ مشخص میشود که در ایران نسبت حجم اسکناس و مسکوکات به حجم نقدینگی رو به کاهش است و ظرف سالهای ۹۱ تا ۹۴ نصف شده است. به نظر میرسد بانک مرکزی باید به وظیفه خود عمل کرده و مردم را از ابزار سنتی پرداخت محروم نکند. با توجه به هزینههای سنگین بانکداری الکترونیک (۵۰ هزار میلیارد ریال در سال) که از منابع درآمدهای مشاع بانک تأمین میشود، حفاظت از ابزار سنتی عدالت اجتماعی را به همراه دارد و همه مردم میتوانند از آن بهرهمند شوند.

متاسفانه بانکهای کشور در سالهای اخیر سرمایهگذاری و تبلیغات زیادی برای استفاده از ابزارهای الکترونیکی کردهاند که با توجه به مکانیسم ناصحیح کارمزد و عدم پرداخت مستقیم آن از سوی خریدار و فروشنده این ابزارهای گرانقیمت به ابزارهای خرد تبدیل شدهاند. دامنه تبلیغات برای ابزارهای الکترونیکی حتی تا مسائل بهداشتی و زیستمحیطی نیز گسترش یافته است در صورتی که از لحاظ آلودگی و مسائل زیستمحیطی نمیتوان ابزارهای الکترونیکی را برتر از اسکناس و سکه دانست. در نتیجه وجود پول خرد به صورت اسکناس و مسکوکات بسیار ضروری است و نهتنها به عنوان یک حق شهروندی باید از حاکمیت مطالبه شود بلکه اثرات مثبت اقتصادی آن نیز زیاد است. در کشورهای توسعهیافته نیز پول خرد و مسکوکات جایگاه خود را داراست و حتی خودپردازها قادر به پرداخت سکههای خرد هستند و با توجه به مسائل مطرحشده پندارههای ما از معایب ابزارهای سنتی پرداخت و لزوم حذف سریع آنها صحیح نبوده و باید در کشور ما نیز حفاظت از این ابزار سنتی در دستور کار قرار گیرد.

منبع: هفتهنامه تجارت فردا