پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

قابلیتهای اینترنت اشیاء و کلانداده برای کشف تقلب و کلاهبرداری در بانکداری دیجیتال

عباس خداپرست، مدیر پروژههای برنامههای کاربردی Mainframe شرکت گسترش فناوریهای نوین / در عصر انقلاب صنعتی چهارم، عصر اقتصاد دیجیتال، ارتباطات حرف اول را میزند و در هر گوشهای از جهان امکان ارتباط با شبکهها و اتصال به دنیای مجازی (یکی از فضاهای زیستی زندگی روزمره بشر در این عصر) امکانپذیر شده است، این ارتباط به دو صورت بیسیم و کابلی برقرار بوده و بهتبع آن تغییر و تحول مدلهای کسبوکاری، یک تقاضا و خواسته جدید در کسبوکارهای سرتاسر جهان است.

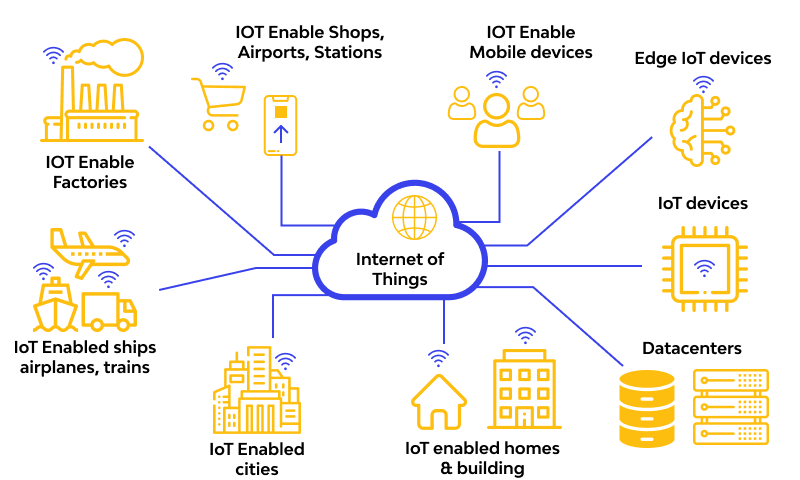

ارتباط و اتصال امری فراگیر، عمومی و جهانشمول شده و هر چیزی از طریق اینترنت میتواند متصل و مرتبط با جهان هستی باشد و بر همین اساس بنیان و اصل اینترنت اشیاء شکل گرفته است. فراتر از ارتباط و اتصال صرف، اینترنت اشیاء به شکلی اثربخش و قابل توجه سبک زندگی و مدلها و فرایندهای کسبوکار را تغییر داده است. در عصر دیجیتال داده بهمنزله یک دارایی راهبردی و حتی ملی است و بر همین اساس بانکها باید دادههای بهدستآمده از اینترنت اشیاء را به راهکارها و بینشهای اثربخش و سودآور تبدیل کنند و در نتیجه سهم بازار خود را افزایش دهند و در نهایت خدمات و تجربه بهتری به مشتریان خود ارائه کنند.

اینترنت اشیاء

در سالهای اخیر، کلاهبرداری مالی بهطور مرتب در جهان گزارش شده است. اگرچه کلاهبرداریهای بانکی بهعنوان هزینه انجام تجارت تلقی میشود، اما فراوانی، پیچیدگی و هزینه کلاهبرداریهای بانکی منجر به انگیزه بسیار زیادی برای قانونگذاران اقتصادی، از جمله بانکهای مرکزی شده تا از وقوع آن جلوگیری کنند. برای نمونه RBI، رگولاتور بانکها در هند، کلاهبرداری را اینگونه تعریف میکند: «انجام یا عدم انجام کاری توسط یک شخص در جریان یک تراکنش بانکی یا در دفاتر حسابهای بانکی (که بهصورت دستی یا رایانهای نگهداری میشوند) را میگویند که منجر به ایجاد سود غیرقانونی برای اشخاص میشود و ممکن است برای بانک ضرر مالی داشته باشد یا نداشته باشد.

در سه سال گذشته، بانکهای عمومی (PSB) در هند مجموعاً ۲۲۷۴۳۰ میلیون روپیه، از کلاهبرداریهای مختلف بانکی ضرر کردهاند. با اقدامات مختلفی که از طریق RBI آغاز شده، تعداد پروندههای کلاهبرداری بانکی کاهش یافته، اما میزان پول ازدسترفته در این سالها افزایش یافته است.

اینترنت اشیاء رسماً فراتر از هر چیز دیگری حرکت کرده است. اینترنت اشیاء در حال حاضر بهطور گستردهای شناخته و تعریف شدە و شرکتها در حال حاضر از آن برای ارتقای عملکرد عملیاتی، تجربه مشتری و قیمتگذاری محصول استفاده میکنند.

درحالیکه اینترنت اشیاء وعدههای خود را در طیف گستردهای از صنایع محقق میسازد، کماکان بسیاری از بانکداران هنوز در تلاش هستند ارزش مالی این فناوری را پیدا کنند. دو فرصت اصلی اینترنت اشیاء که برای بانکها ذکر شده، عبارتاند از:

- استفاده مستقیم از دادههای حسگرها (موقعیت، فعالیتها، عادات) برای تعامل بهتر با مشتریان و ارزیابی اعتبار آنها.

- شراکت با شرکتهایی که حسگرها را تولید یا در کالاها یکپارچهسازی و تعبیه میکنند تا خدمات پرداخت را برای تراکنشها فراهم کنند.

در واقع اینترنت اشیاء (IoT) سیستمی از دستگاههای محاسباتی، ماشینهای مکانیکی و دیجیتال، اشیاء، موجودات یا افراد به هم متصل است که شناسههای منحصربهفرد داشته و از طریق شبکه (و بدون نیاز به دخالت انسان) توانایی و امکان انتقال داده برای آنها فراهم شده است. هر سیستم اینترنت اشیاء از چهار مؤلفه یکپارچه تشکیل میشود:

- حسگرها/دستگاهها: ابتدا، حسگرها یا دستگاهها دادهها را از محیط خود دریافت میکنند. این فعالیت میتواند امری ساده؛ مانند تجزیهوتحلیل دما باشد یا به پیچیدگی تجزیه افراد حاضر در یک محتوای ویدئویی باشد. حسگرها/دستگاهها، با توجه به این واقعیت که ممکن است بیش از یک حسگر بهصورت دستهبندی شده باشند، چه یک حسگر مستقل یا یک دستگاه کامل، در این مرحله، اول دادهها از محیط جمعآوری میشوند.

- قابلیت اتصال و شبکه: در مرحله بعد، دادههای جمعآوریشده به ابر ارسال میشود، اما برای رسیدن به آنجا نیاز به راهی دارند. حسگرها/دستگاهها را از روشهای مختلف مانند تلفن همراه، ماهواره، وایفای یا بلوتوث میتوان به ابر دادهای متصل کرد.

- پردازش داده: هنگامی که اطلاعات به ابر میرسد، برنامههای نرمافزاری چند نوع پردازش روی آن انجام میدهد. این پردازش میتواند بسیار ساده مانند پردازش اطلاعات یا بسیار پیچیده مانند پردازش تصویر و شناخت افراد باشد.

- رابط کاربری: بسته به برنامه IOT که در اختیار سیستم است، کاربر ممکن است قادر به انجام یک یا چندین عمل متفاوت جهت تأثیرگذاری بر سیستم باشد.

در اینجا لازم است به این نکته اشاره شود که بازیابی دادهها، تجزیهوتحلیل و مدیریت آنها معمولاً بهعنوان کار پیچیده در زمینهها و بافتارهای مالی شناخته میشود. مدلها و چهارچوبهای مختلف اینترنت اشیاء، برای فعالیتهای بانکی قابل استفاده هستند که از جمله میتوان به مدلهای رایج زیر اشاره کرد:

الف) ارتباطات دستگاه به دستگاه، یعنی دو یا چند دستگاه که مستقیماً به یکدیگر متصل شده و با یکدیگر ارتباط برقرار میکنند.

ب) ارتباطات دستگاه به ابر: که در آن دستگاه هوشمند برای تبادل داده و کنترل ترافیک پیام، مستقیماً به یک سرویس ابری اینترنتی مانند یک ارائهدهنده خدمات کاربردی متصل میشود.

ج) مدل Gateway-to-Device، که در آن یک نرمافزار کاربردی روی یک Gateway وجود دارد که بهعنوان واسطه بین دستگاه و سرویس ابری عمل میکند و امنیت و سایر عملکردها مانند ترجمه داده یا پروتکل را فراهم میکند.

یکی از اصلیترین مشکلات مربوط به سیستمهای اینترنت اشیاء، «اثر مشتق» است؛ یعنی بسیاری از تراکنشهای مالی بر مبنای اطلاعات منابع نامشهود هستند و فقط بهطور غیرمستقیم اشیای واقعی را شکل میدهند.

اینترنت اشیاء در بانکداری

بانکها نیازمند درجه بالایی از حفاظت بوده و تمامی افراد در زندگی روزمره درگیر معاملات و تراکنشهای بانکی هستند. بانکها سرمایهگذاری زیادی در فناوریهای اینترنت اشیاء کردهاند. میانگین بودجه مؤسسات مالی برتر دنیا در زمینه «بانکداری اینترنت اشیاء» بالغ بر ۱۱۷.۴ میلیون دلار است که حدود چهار درصد از درآمد آنها را تشکیل میدهد. بانکها همواره در انطباق با فناوریهای جدید سریع عمل کردهاند. آنها پی بردهاند که بانکداری اینترنت اشیاء، پتانسیل غیرقابلتصوری برای ارائه «داده و بینشهای مشتریان» دارد. بانکداری اینترنت اشیاء به ارائه خدمات سفارشی به مشتریان، ارائه پیشنهادات و تحلیل منظم مشتریان بر اساس روند تراکنشها کمک میکند.

کلاندادهها

پیشبینی میشود با راهکارهای اینترنت اشیاء، حدود ۵۰ تا ۱۰۰ میلیارد دستگاه به اینترنت متصل شوند. این دستگاهها حجم عظیمی از دادهها را تولید میکنند که برای استخراج دانش تجزیهوتحلیل خواهند شد. دادههای جمعآوریشده از دستگاههای فیزیکی و حسگرهای مجازی (بهعنوانمثال رسانههای اجتماعی) میتوانند دانش زیادی را برای حوزههای کاربردی از جمله مدیریت بحران، تجزیهوتحلیل احساسات مشتری، شهرهای هوشمند و نظارت زیستی فراهم کنند.

باید توجه داشت که مقصود از کلانداده صرفاً اندازه دادهها نیست. برای تعریف کلانداده از سه ویژگی استفاده میشود که اصطلاحاً V3 نامگذاری میشود: حجم، تنوع و سرعت. واحدهای اندازهگیری حجم داده عبارت است از ترابایت (TB)، پتابایت (PB)، زتابایت (ZB) و غیره. عامل تنوع نشاندهنده گونههای مختلف داده است که از منابع مختلفی تولید میشوند (مانند حسگرها، دستگاهها، شبکههای اجتماعی، وب، تلفنهای همراه و غیره). سرعت نیز بیانگر دفعات و تکرر تولید داده است (مانند هر میلیثانیه، ثانیه، دقیقه، ساعت، روز، هفته، ماه، سال).

در دنیای اینترنت اشیاء، حجم عظیمی از دادههای خام بهطور مداوم جمعآوری میشود. توسعه تکنیکهایی برای تبدیل این دادههای خام به دانش و بینش قابل استفاده، امری حیاتی و ضروری است. در این بین، تکنیکهای دادهکاوی نقش و جایگاه ویژهای خواهند داشت. باید یادآور شد که موضوعات و دغدغههای امنیتی و حریم خصوصی نیز بسیار حساستر از گذشته خواهند بود.

اینترنت اشیاء برای مقابله با کلاهبرداری بانکی

کلاهبرداریهای بانکی را میتوان به سه دسته کلی طبقهبندی کرد:

- کلاهبرداریهای مربوط به سپردهها

- تقلبهای مرتبط با تراکنش

- تقلبهای مرتبط با خدمات

کلاهبرداریهای مربوط به سپردهها که قبلاً از نظر تعداد قابل توجه بودند اما از نظر اندازه قابل توجه نبودند، در سالهای اخیر به دلیل وجود سیستمهای جدید کاهش چشمگیری یافته است. تقلبهای مربوط به تراکنش، همچنان از نظر مبلغ یک چالش بزرگ هستند (نزدیک به ۶۷ درصد از کل مبلغ کلاهبرداری جهان در چهار سال گذشته) که تهدیدی مستقیم برای ثبات مالی بانکهاست. با استفاده از فناوریهای نوین دیجیتال در سیستمهای بانکی، کلاهبرداریهای سایبری نیز گسترش یافته و با استفاده از روشهای جدید، پیچیدهتر نیز میشوند. کلاهبرداریهای مربوط به اعتبارات اسنادی نیز به دلیل تأثیرات آن بر تجارت و فعالیتهای مرتبط، نگرانی جدی ایجاد کردهاند.

مکانیسمهای جمعآوری داده در بانکها بسیار قدیمی هستند و نیاز به بازنگری دارند. بانکها باید از بهترین سیستمهای فناوری اطلاعات و تجزیهوتحلیل دادههای موجود استفاده کنند که به آنها این امکان را بدهد به شکل موثری مکانیسمهای حسابهای قرمز (RFA) و سیگنالهای هشدار سریع (EWS) را اجرا کنند. این مکانیسمها به شناسایی و درک بهتر مشتریان، تجزیهوتحلیل الگوهای تراکنشی آنها و ارائه یک نظارت بلادرنگ برای بانکها کمک میکنند که این امر برای تقویت ردیابی و نظارت بر تراکنشهای مشکوک و جعلی در شعب بانکها حیاتی هستند.

بانکها در پی این هستند که اینترنت اشیا و کلاندادهها چگونه برای تغییر و نوسازی محصولات و ارتباط با مشتریان قابل استفاده هستند. این شکل از بانکداری بهعنوان «بانک اشیاء» نامگذاری شده و در عصر جدید، بانکها نیاز دارند که به بانکهایی مورد اعتماد تبدیل شوند:

- بانک بهعنوان نگهبان دادههای مشتری: با کنترل حریم خصوصی و کنترل اشتراکگذاری دادههای مشتری

- بانک بهعنوان رسانه اطلاعاتی (Infomediary): با ایفای نقش یک مشاور بین مشتری و فروشنده عمل میکند

- بانک بهعنوان ناظر پرداخت: با توجه به اینکه چه چیزی برای مشتری اهمیت دارد.

اکنون این امکان وجود دارد که افراد کارکردهای بانکی را با کمک دستگاههای خودپرداز و برنامههای بانکداری آنلاین و تلفن همراه انجام دهند. این موضوع فشار را بر کارمندان مؤسسات مالی کاهش داده، زیرا آنها کمتر با مشتریان در ارتباط خواهند بود.

راهکارهای اینترنت اشیاء به ردیابی دادههای مشتری در بسیاری از دستگاهها کمک میکنند. این دادهها ممکن است برای کشف عادات و مشخصات آنها در مورد برداشت و واریز استفاده شود. این اطلاعات ممکن است توسط بانکها برای تغییر قیمت خدمات و برنامههای پاداش به مشتریان مختلف استفاده شود تا بتوانند سود خود را بهینه کنند و در عین حال مشتری احساس راحتی بیشتری با سیاستهای کلی بانک داشته باشد.

کلاهبرداریها ممکن است در درجه اول به دلیل نبود نظارت کافی مدیریت ارشد یا مکانیسم تشویقی معیوب برای کارکنان باشد. از سوی دیگر تبانی بین کارکنان، وامگیرندگان شرکت و آژانسهای شخص ثالث، سیستم نظارتی ضعیف، فقدان ابزارها و فناوریهای مناسب برای شناسایی سیگنالهای هشدار سریع کلاهبرداری، تخصص نداشتن کارکنان و مشتریان بانک و نبود هماهنگی بین بانکهای مختلف در سراسر کشور نیز از جمله دلایل کلاهبرداریها هستند. تأخیر در رویههای قانونی گزارشدهی و خلاءهای مختلف در سیستم از انگیزههای اصلی تقلبها معرفی شده است.

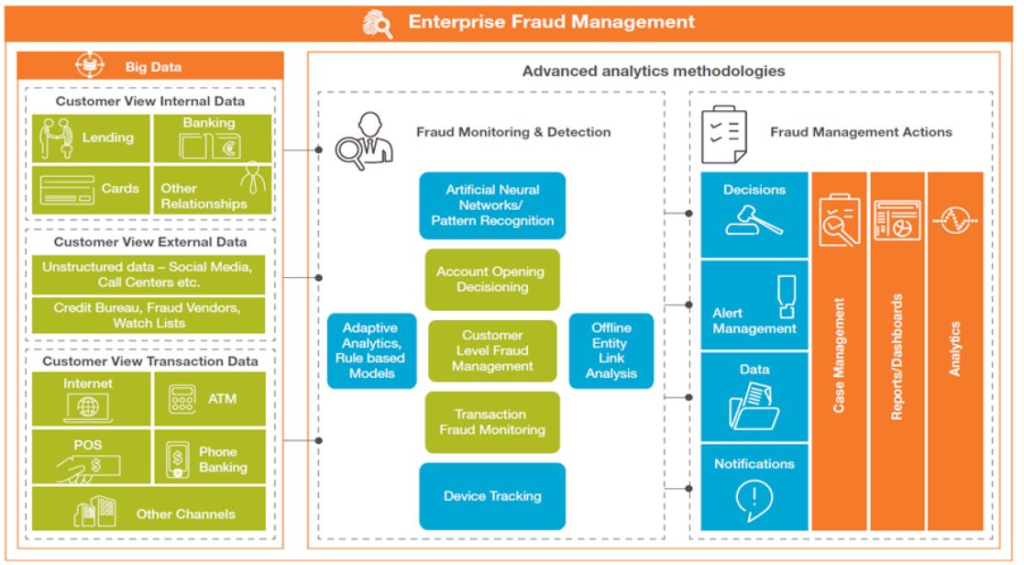

بنابراین بهطور خلاصه، سه دیدگاه از دادههای مشتری برای کشف تقلب و کلاهبرداری قابل استفاده خواهد بود:

- دادههای داخلی: دادههایی که از فعالیت مشتری در فرایندهای بانک ایجاد میشوند.

- دادههای خارجی: دادههایی که خارج از فرایندهای بانکی ایجاد میشوند.

- دادههای تراکنشی: دادههای تولیدشده از تراکنشهای مشتری در کانالهای بانک.

این دادهها با تکنیکها و روشهای دادهکاوی و هوش مصنوعی تغذیه میشوند تا با شناسایی رفتارها و الگوهای مشکوک و تحلیل و بررسی آنها تقلب و کلاهبرداری کشف شود.