پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

مقدمهای بر امور مالی غیرمتمرکز / بخش اول

رضا رحیمینیا، تحلیلگر و مشاور سامانههای مبتنی بر وب و موبایل / امور مالی غیرمتمرکز (DeFi) یک ابداع رمزنگاری نوظهور است که از مرزها و سیستمهای بانکی فراتر میرود تا یک اکوسیستم مالی جهانی منطبق بر اینترنت را ایجاد کند. دیفای شروع به تغییر شکل دادن مسائل مالی جهانی و تجارت الکترونیکی کرده، اما هنوز دسته داراییها برای بسیاری از سرمایهگذاران بهصورت رمزآلودی باقی مانده است. اولین آموزش مقدماتی دیفای که ما ارائه میدهیم، یک مرور کلی بر دیفای، مطالعات موردی انجامشده و توکنهای اصلی چندین پروتکل مشهور و نامآشنا انجام میدهد. در این گزارش دیفای، ما سیستمهای مالیای که اقتصاد ابری رمزنگاری اینترنت نسل سوم را نیرومند میکنند، بهصورت دقیق و کامل بررسی میکنیم.

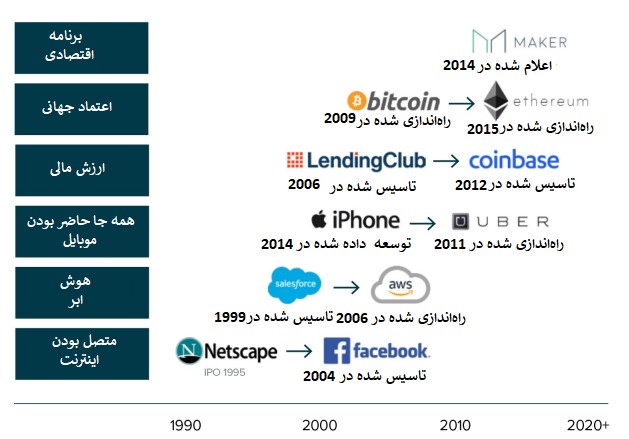

- اقتصادهای ابری اینترنت نسل سوم: اینترنت به رشد و تکامل ادامه میدهد. داراییهای رمزنگاریشده پیشگام سرمایهگذاری جدیدی هستند که در نقطه مشترک اینترنت و بازارهای نوظهور قرار دارند. ابداعات گذشته مانند اتصالات اینترنتی، هوش ابری، تحرکپذیری جهانی و امور مالی فناورانه با قابلیت اعتماد و لایههای محاسباتی رمزنگاری ترکیب شدهاند تا اقتصادهای ابری رمزنگاری منطبق بر اینترنت را شکل دهند. برنامههای دیفای لایه جدیدی از پشته فناوری هستند که مالکیت شبکههای مالی نیرودهنده به این تغییر الگوی اینترنت را که اینترنت نسل سوم نامیده میشوند، نمایش میدهند.

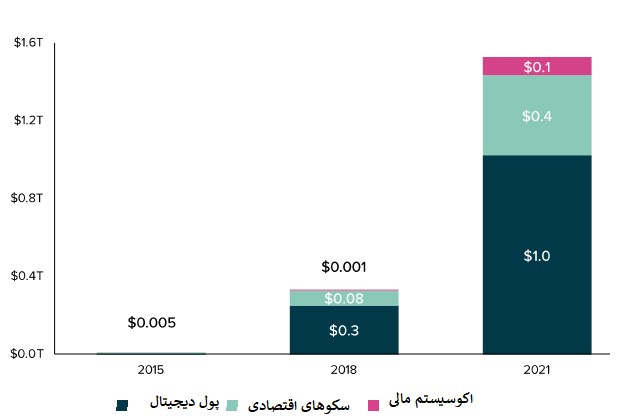

- فاز بعدی رشد رمزنگاری: اقتصادهای ابری رمزنگاری منطبق بر اینترنت در موجهایی تکامل مییابند. پول دیجیتال سکوهای اقتصاد ابری و اکوسیستمهای ابری، تاکنون، مهمترین فازهای قابل ذکر بودهاند. بلاکچین بیتکوین تبادل مقادیر قابل اعتماد را ممکن کرده؛ محاسبات و کامپیوترهای اتریوم قراردادهای مشروع را برای کسبوکارهای دیجیتال ممکن کرده و APIهای رایگان دیفای اکوسیستم بانکداری جهانی را ممکن کرده است. هر کدام یک سنگبنا برای ایجاد جامعه جهانی منطبق بر اینترنت نیرومند پیشنهاد کردهاند. از دید تاریخی، با گسترش اقتصاد مبتنی بر رمزنگاری، جدیدترین موج، سریعترین رشد را به خود دیده است که دیفای این جهت و گرایش را دنبال کرده است.

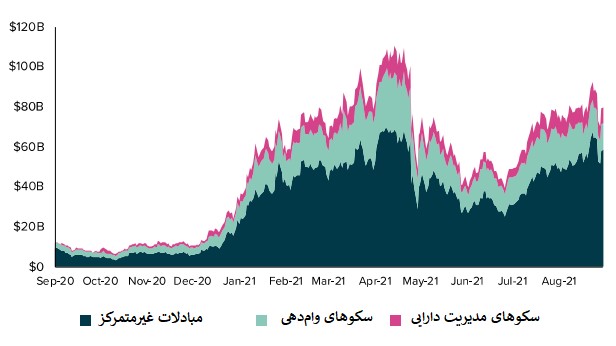

- نوآوری در بانکداری: سیستم وامدهی دیفای با اجازهدادن به کاربران برای ذخیره سرمایههای خود و دستیابی به نرخ سود بیشتر با سپردههای بانکی و حسابهای بانکی رقابت میکند. مبادلات دیفای بازرگانی را همچون ارسال پست الکترونیکی در بستر وب و متصلکردن شبکه نقدینگی مانند SMTP که ارائهدهندگان سرویس پست الکترونیکی را متصل میکند، ساده میکنند و این پتانسیل را دارد که مبادلات متمرکز را به واسط پست الکترونیکی تبدیل کرده تا سیستم بازار سرمایه یکپارچه را ایجاد کند. مشاور رباتیک دیفای استراتژیهای اتوماسیونی را خروجی میدهد که موجب افزایش کارایی بازار سرمایه میشود که قبل از APIهای دادههای بانکداری باز، ممکن نبودند. دیفای هر فرد را قادر میکند تا به واسطه ارتباط اینترنتی، این سرویسها را در اختیار افراد دیگر در سراسر جهان قرار دهد.

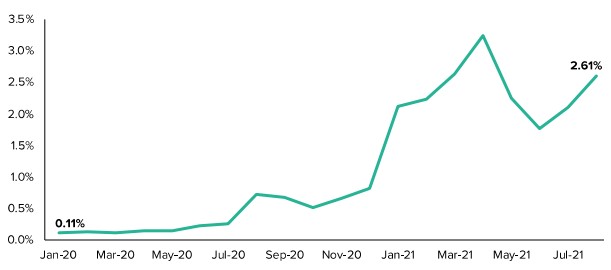

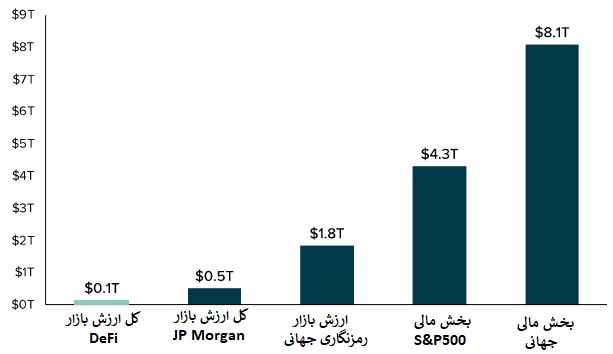

- مختلکردن بخش مالی: ارزش بازار دیفای در دو سال تقریباً تا ۹۰ میلیون دلار افزایش پیدا کرده است. داراییهای دیفای اکنون بیش از ۲.۶ درصد از ۴.۲ تریلیون دلار ارزش بازار بخش سرویسهای مالی S&P500 ارزشگذاری میشود. با این حال، فقط حدوداً ۱.۶ درصد از هشت تریلیون دلار صنعت بانکداری جهانی را در اختیار دارد، بنابراین دیفای هنوز در ابتدای راه قرار دارد.

- مقبولیت دیفای و فرصتها: کاربران دیفای تا به امروز ششبرابر شدهاند و تا ۳.۵ میلیون نفر رسیدهاند و اگر این نرخ رشد ادامه یابد، بهزودی به اندازههای بانکهای پیشگام نزدیک خواهند شد. تمام داراییهای قفلشده در دیفای از ۱۷۰ میلیارد دلار عبور کرده که حدوداً معادل یک درصد از سرمایههای بانکهای مالی ایالات متحده است. از این داراییها، دیفای سالانه پنج میلیارد دلار سودآوری دارد. سیستم مالی جهانی با داشتن سرمایه تقریبی ۳۰۰ تریلیون دلاری، ۵.۵ تریلیون دلار سود به دست میآورد، در حالی که کاربران کیف دیجیتالی آمریکا بهتنهایی ارزش تقریبی ۲۰ هزار دلاری دارند که فرصت بسیار مناسبی را برای دیفای ایجاد میکنند.

- خطرات اکوسیستم دیفای: عدم قطعیت تنظیمی یکی از خطرات کلیدی برای دیفای است. رمزنگاری و دیفای بهدنبال شکلدادن به یک بازار اقتصاد ابری نوظهور هستند، اما این سازمانهای جهانی باید هنوز به روابط بینالمللی متعهد باشند یا خطر تحریمهای بینالمللی را بپذیرند. خطرات اضافی برای دیفای شامل پتانسیل هکشدن یا ایرادات نرمافزاری، فناوریای که هنوز در حال رشد است، غیرثابتبودن قیمت رمزنگاری و اقتصاد اثباتنشده یا مدلهای مدیریتی برای برخی توکنها میشود.

رمزنگاری، اینترنتی را ایجاد میکند که مالک آن کاربران هستند و دیفای آن کاربران را قادر میسازد تا مالک بخشی از آن اکوسیستم مالی باشند. دیفای موج سوم از رشد اقتصاد ابر رمزنگاری و همچنین موج بعدی از نوآوریهای فناوری مالی است. دسترسی گسترشیافته اینترنت به اطلاعات و دیفای این قدرت را دارد تا همین کار را برای سیستم بانکداری انجام دهد. دیفای بهدنبال تغییر روشهایی است تا مردم به اینترنت اعتماد کنند و ۳۳ میلیون خانوار آمریکایی فاقد حساب بانکی، ۱.۷ میلیارد بزرگسال فاقد حساب بانکی در سراسر دنیا و ۴.۶ میلیارد کاربر اینترنتی و جایگزینهای بانکداری جدید را ترغیب به استفاده از خود بکند.

نظریه دیفای

پشته جدید اینترنت: اقتصادهای ابری اینترنت نسل ۳

با گسترش پشته فناوری، اینترنت به رشد خود ادامه میدهد. برنامههای دیفای یکی از جدیدترین لایههای این پشته را نشان میدهند. با پیشرفتهای جدید در نوآوریهایی که پیشتر به وجود آمده بودند، آنها موارد جدیدی را قفلگشایی کرده، باعث تولید ارزشهای عظیم شده و به ایجاد لایههای آینده پشته منجر شدند. برخی از پیشرفتهای کلیدی که به نوآوریهای رمزنگاری و سپس دیفای منجر شده، از موارد زیر سرچشمه گرفته است:

- متصلبودن: Netscape ما را بهصورت برخط به یکدیگر متصل کرد؛ فیسبوک جهان را بهصورت جوامع برخط سازماندهی کرد و رمزنگاری به آن جوامع اجازه داد تا سیستم حکومتی منحصربهفردی را شکل دهند.

- هوش: سلزفورس ابزارهای اتوماسیون نرمافزاری قدرتمندی را تولید کرد، آمازون وبسرویس برنامههای ابری را به قدری قدرتمند کرد که قابلیت اجرایی برای اقتصاد را داشته باشند و رمزنگاری نرمافزارهای ابری را به اقتصادهای ابری تبدیل کرد.

- تلفن همراه: آیفون دسترسی به اینترنت را در همه جا به ما داد، اوبر شبکهای از کامپیوترهای کوچک را به هم متصل کرد که میتوانست ما را تقریباً به همه جا ببرد و رمزنگاری کامپیوترهای مستقل را به یک کامپیوتر منحصربهفرد جهانی تبدیل کرد که همه به آن دسترسی دارند.

- مالی: کلوبهای وامدهی به ما واسط مسئولیتپذیری را ارائه داد تا بتوانیم به افرادی که نمیشناسیم، از طریق اینترنت، پول قرض دهیم، کوینبیس بهعنوان یک درگاه آشنا برای ایجاد پول اینترنتی ناشناس عمل کرد و رمزنگاری پرداختهای برخط کاربربهکاربر عجیب را به مفهومی قابل اعتماد تبدیل کرد.

- جهانی: بیتکوین یک سیستم پولی قابل دسترسی برای همه را ایجاد کرد، اتریوم رمزارز را به اقتصاد ابری منتقل کرد و اقتصادهای رمزنگاریشده در حال تغییر شکل دادن به تجارت الکترونیکی جهانی هستند.

- اقتصاد: KakerDAO به ما یک سیستم دیجیتال ذاتی برای تسهیم ریسک جهانی ارائه داد، برنامههای دیفای یک اکوسیستم مالی را ایجاد کردند و رمزنگاری به تأمین مالی موج بعدی نوآوریهای فناوری ادامه میدهد.

این پیشرفتهای پشته فناوری با هم ترکیب شدهاند تا اقتصاد رمزنگاریشدهای را که امروزه میشناسیم، ایجاد کنند. رمزنگاری سرمایهگذاری پیشگام جدیدی را پیشنهاد میدهد که در اشتراک اینترنت و بازارهای نوظهور قرار دارد. این اقتصادهای ابری رمزنگاریشده با صادر کردن سرویسها و کالاهای اینترنتی به اقتصادهای سنتی در سراسر دنیا، به رشد سریع خود ادامه میدهند. دیفای مالکیت شبکههای مالی که این تغییر طرح و الگوی اینترنتی به نام اینترنت نسل سوم را تأمین میکنند، ارائه میدهد.

دیفای؛ فاز بعدی رشد بازار رمزنگاریشده

اقتصادهای رمزگذاری شده در فازهای رشد که به جوامع مبتنی بر اینترنت بهشدت پیچیده اجازه شکلگیری دادهاند، تکامل یافتهاند. پول دیجیتال، سکوهای اقتصادی و اکوسیستمهای مالی، تاکنون، سه مورد از فازهای پرتکرار در بلوغ رمزنگاری بودهاند. همانند فازهای اینترنت نسل اول و دوم، هر فاز جدید رمزنگاری اینترنت نسل سوم بر اساس ارتقای مراحل قبلی ساخته شده بود:

- فاز ۱؛ پول دیجیتال: رمزارزهایی مانند بیتکوین، لایتکوین و زیکش اصولیترین ستون هر جامعه عملکردی را شکل دادهاند؛ یک سیستم قابل اعتماد برای تبادل داراییها با استفاده از بلاکچین.

- فاز دوم؛ سکوهای اقتصادی: شبکههای محاسبهگر مانند اتریوم، کاردانو و سولانا زیرساختی را برای مشارکت و اجرای تجارتهای دیجیتال توسعه دادهاند؛ سیستمی برای قراردادهای قانونی مبتنی بر اینترنت با استفاده از قراردادهای هوشمند.

- فاز سوم: اکوسیستمهای مالی: پروتکلهای مالی توزیعشده مانند MakerDAO، امور مالی Yearn و Uniswap بخشهای سازنده بازارهای سرمایه جهانی کارآمد، یکپارچه و پیچیده را شکل دادند؛ سیستمی برای APIهای بانکداری قابل ترکیب و آزاد.

با پدیدار شدن نوآوریهای جدید، آنها از نوآوریهای قدیمی بهره برده و از ترکیب آنها برای شتاببخشیدن به اقتصاد رمزنگاریشده استفاده میکنند. دیفای جدیدترین موج پیشرفت در دنیای رمزنگاری است.

دیفای؛ فناوری مالی ۲.۰

دیفای یک اکوسیستم سیستمهای بانکداری مبتنی بر اینترنت است که به کمک برنامههای نرمافزاری روی سکوهای اقتصادی ابری رمزنگاریشده مانند اتریوم اجرا میشوند. برنامههای دیفای که اغلب dApps (برنامههای توزیعشده) نامیده میشوند، بهدلیل طبیعت جهانی خود، سرویسهای مالی را در دسترس تمامی افرادی که دسترسی به اینترنت دارند، قرار میدهند. Dappهای دیفای از پروتکلهای نرمافزارهای متنباز که توسط کاربران شبکههای رمزنگاریشده مدیریت میشوند، بهره میبرند تا واسطهای بسیاری از سرویسهای ارائهشده توسط شرکتهای مالی سنتی را حذف کنند. دیفای بهتازگی ظهور پیدا کرده، اما این بخش بهسرعت به بلوغ رسیده تا چندین خدمت پایهای و اساسی بانکداری را تسهیل کند که این خدمات شامل پول باثبات، ارائه وام و قرضگرفتن، تبادلات مالی، ابزار مشتقه، دادهها، مدیریت داراییها و دیگر موارد میشود.

تولید ارزش و دارایی شدید از طریق بخشهای دیفای

از زمانی که MakerDAO در سال ۲۰۱۵ ایجاد شد، بسیاری از دیگر برنامههای دیفای از طریق بخشهای بانکداری ظهور کردهاند. بعد از چندین سال از تکرار فناوریها، سال ۲۰۲۰ به سالی تبدیل شد که دیفای محصول متناسب با بازار را تولید کرد و واقعاً پرواز کرد. دیفای مشاهده کرد که ارزش پروتکلهای پیشرو از زیر یک میلیارد دلار تا تقریباً ۹۰ میلیارد دلار افزایش پیدا کرد.

ایجاد ارزش دیفای در بخشهای مختلف متفاوت است که تبادلات توزیعشده و سکوهای وامدهی تاکنون سهم بیشتری از رشد را داشتهاند، در حالی که بخشهای دیگر با به بلوغ رسیدن فناوری توسعه مییابند.

ارزش بازار دیفای بیش از ۲.۵ درصد بخش مالی S&P500 است:

دیفای بهسرعت در حال رسیدن به نقطهای است که اکوسیستم بهوجودآمده از پروتکلها ممکن است بهطور جدی شروع به رقابت با شرکتهای خدمات مالی فعلی کنند. ارزش بازار داراییهای پیشرو دیفای در حال حاضر بیش از ۲.۵ درصد ارزش بازار ۴.۲ تریلیون دلاری بخش سرویس مالی S&P500 است.

سرعت رشد سهم بازار دیفای بسیار تحسینبرانگیز است. بهطور نسبی، دیفای در کمتر از دو سال سهم خود از بخش مالی ایالات متحده را ۲۵ برابر کرده و از ۰.۱ درصد به ۲.۵ درصد رسانده است.

دورههای اولیه: بخش مالی جهانی هشت تریلیون دلاری TAM:

اکوسیستم دیفای هنوز در مقایسه با فرصتهای کل بازار در دسترس (TAM) در دورههای اولیه خود قرار دارد. کل ارزش بازار دیفای هنوز ۱.۶ درصد از کل ارزش بازار هشت تریلیون دلاری صنعت سرویس مالی جهانی را در اختیار دارد. در همین حال، ارزش بازار جیپی کورگان بهتنهایی پنجبرابر اندازه کل اکوسیستم دیفای است.

دیفای این پتانسیل را دارد تا هم با جذب سهام صنایع مالی مشروع و هم با رشد سهام بهعنوان نسبتی از ارزش دو تریلیون دلاری اقتصاد رمزنگاری، رشد کند و توسعه یابد.

راهحل؛ تغییر طرحها از امور مالی سنتی به امور مالی غیرمتمرکز

دیفای بهدنبال ارائه تغییر طرح روش بانکداری سنتی از طریق چندین کانال است:

| — | امور مالی سنتی (tradefi) | امورمالی غیرمتمرکز (defi) |

| مشتریان | محدود به جغرافیای انتخاب شده و نسبت به برخی از مشتریان اولویت دار متعصبانه برخورد کرده و نیاز به قوانین ضدتبعیض دارد | دسترسی برابر و بدون تبعیض برای هر فردی که به اینترنت دسترسی دارد |

| ساختار | بانکداری توسط شرکتهای سنتی یا موجودیتهای حقوقی ارائه میشود | سیستم بانکداری که توسط پروتکلهای نرمافزاری شبکه رمزنگاری متنباز ارائه میشود |

| مشارکتکنندگان | سرویسها توسط شرکتهایی خاص و کارمندان آنها ارائه میشود | سرویسها فرد به فرد هستند و هرکس میتواند به دیگران سرویس ارائه دهد |

| مالکیت | سیستم تحت مالکیت سهامدارن خصوصی، عمومی یا موجودیتهای دولت است | سیستم تحت مالکیت عموم مردم است و هر فردی که عضو است،میتواند از آن بهره ببرد |

| حاکمیت | تصمیمات توسط مدیریت، اعضا صنعت و ناظران گرفته میشود | تصمیمات توسط پروتکلها، توسعهدهندگان و جامعه کاربران گرفته میشود |

| محافظت از دارایی | داراییها به کمک موسسات یا ارائهدهندگان محافظت و نگهداری میشوند | داراییها یا توسط خود کاربران یا توسط قراردادهای هوشمند غیرامانی محافظت میشوند |

| واحد حساب | به ارز ثابت اختصاص داده شده است | به دارایی دیجیتال اختصاص داده شده است |

| تراکنشها | توسط واسط اجرا میشود | به کمک قراردادهای هوشمند اجرا میشود |

| شفافسازی | تسهیل کردن به کمک روشن کردن اتاق | تسهیل کردن از طریق پروتکل |

| توافق | سه تا پنج روز کاری، براساس زمان تراکنش و در طول دوشنبه تا جمعه در طول ساعات اداری | چند ثانیه تا چند دقیقه، براساس بلاکچین که ۲۴ ساعته و ۳۶۵ روز در سال کار میکند |

| اختلافات حقوقی | موافقتنامه حقوقی توسط سیستم قضایی محلی سنتی، گران و کند ثبت میشود | متن باز است و دفتر کل عمومی توسط هر فردی براساس ساختار بلوک به بلوک قابل بررسی است |

| وثیقه | در بسیاری از موارد که واسط سیستم را در معرض خطر قرار میدهد، تحت وثیقه قرار نگرفته است | در بسیاری از موارد تحت وثیقه است و خطرات سیستمی را کاهش میدهد |

| خطرات | نسبت به هک و نقض داده آسیبپذیر است | در برابر هک شدن قراردادهای هوشمند و نقش داده آسیبپذیر است |

تفاوت امور مالی توزیعشده و امور مالی سنتی

اکوسیستم بانکداری قابل ترکیب

روشن است که بانکها ضدرقابتی هستند و از بهاشتراکگذاشتن اطلاعات کاربران یا تجمیع آن با دیگر ارائهدهندگان سرویسهای مالی بیزار هستند. هدف آنها از این کار حفظ سهم بازار خود در صنعت بهبلوغرسیده است. هرچند آن چیزی که برای بانکها بهترین است، همواره برای مشتریان بهترین نیست.

این عملکرد موجب ایجاد سیستمهای بانکداری مجزا و متمایز از هم شده که بهطور بهینه با یکدیگر تعامل ندارند، اشتراکگذاری کارآمدی از دادههای مالی گذشته کاربران ندارند که دسترسی محدودی به اعتبارات دارند و محیطی هستند که نوآوریهای مالی را کُند میکنند. مشکلات اینچنینی سیاستگذار را مجبور کرده تا قانون بانکداری آزاد را در مناطقی مانند اتحادیه اروپا تصویب کند.

ابتکارات بانکداری باز موجب شده تا موجی از بانکهای رقیب اتحادیه اروپا ایجاد شوند که با مؤسسات قدیمی که حالا به دسترسی بیشتری به APIهای سیستم آنها نیاز دارند، به رقابت بپردازند. هنوز هم این مقررات تا جایی که امیدوار بودیم، پیش نرفته است. اکنون، بسیاری از بانکهای رقیب به جای رقابت با بانکهای قدیمی، با آنها مشارکت میکنند تا سیستم را برای کاربران بهبود بخشند.

پروتکلهای دیفای سرویسهای آنها را با استفاده از سیستمهای نرمافزاری متنباز تعاملپذیر، شفاف و بدون مجوز ارائه میدهد. در نتیجه، برنامههای دیفای میتوانند بدون اجازه یا خطر از دست دادن دسترسی به لایههای زیربنایی حیاتی، روی هم نوآوری داشته باشند، در حالی که کاربران آزاد هستند تا دارایی و دادههای خود را به اکوسیستم بیاورند. معماری آزاد دیفای به انفجار نوآوریای منجر شده که سرویسهای مالی را به «بانکداری بهعنوان API» تبدیل کرده است، مانند اینترنت و یوتیوب و بستههای تلویزیونی جداشده از هم.