پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

فرار نقدینگی از بانکها و پناهگرفتن در بورس

در ۱۵ تیر ۱۳۹۸ ارزش معاملات بورس تهران به رقم یک هزار و ۱۸۳ میلیارد تومان رسید که این رقم ناشی از دست به دست شدن دو میلیارد و ۹۰۰ میلیون سهم و اوراق مالی بود. اما در ۱۴ تیر ۹۹ بیش از ۱۴ میلیارد سهم به ارزش ۲۰ هزار و ۶۷۸ میلیارد تومان جابهجا شد که نشان از ورود نقدینگی بالا دارد.

طی ماههای اخیر کاهش ارزش ریال شدت بیشتری گرفته است و مردم به این نتیجه رسیدند که نقدینگی نگه نداشته و برای حفظ دارایی خود به سراغ بازارهای مولد یعنی بازار سهام و غیر مولد یعنی ارز، سکه و طلا بروند. نتیجه این تصمیمگیری مردم، آغاز فرار نقدینگی از بانک و کاهش سپرده بلندمدت بود.

در خصوص کاهش ارزش پول و تورم میلتون فریدمن، اقتصاددان معروف امریکایی، جملهای دارد که به خلاصهترین حالت ممکن وضعیت تورم و بحرانهای اقتصادی را توضیح میدهد. او میگوید: «در همه جا و همه زمانها، تورم یک پدیده پولی است»، لذا کارشناسان اقتصادی در ایران نیز بحرانهای اقتصادی سالهای اخیر را یک پدیده پولی و ناشی از رشد افسارگسیخته نقدینگی و پایه پولی دانسته و مهمترین نسخه تجویزی آنها در درجه اول کاهش رشد نقدینگی و در نهایت هدایت نقدینگی به سمت بازارهای مولد است.

بررسی وضعیت رشد نقدینگی در ایران

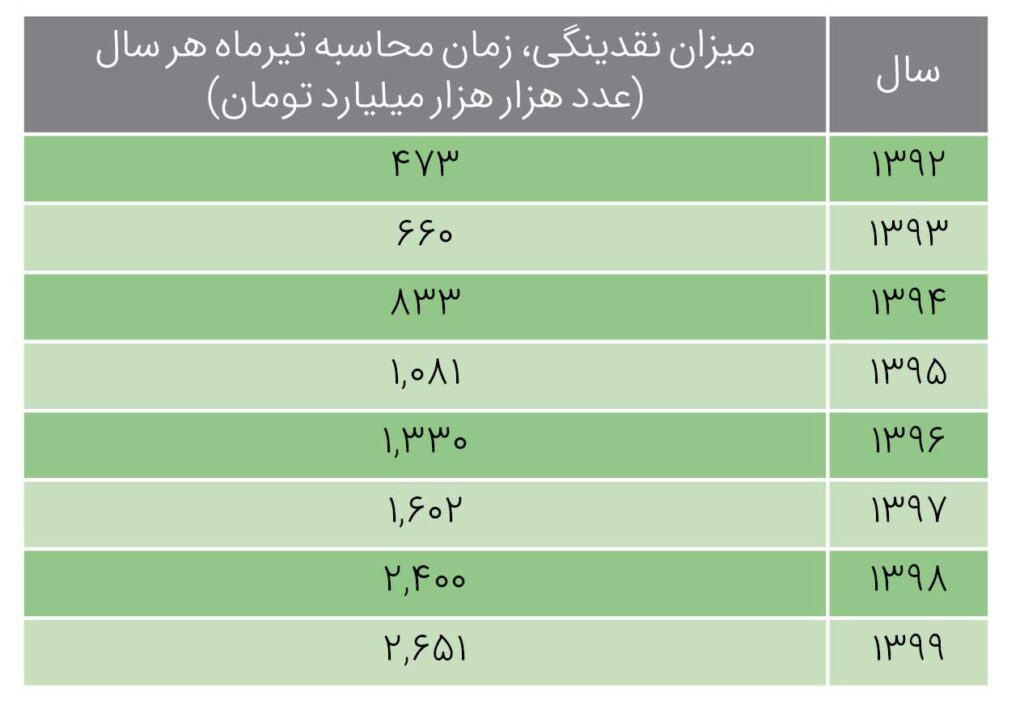

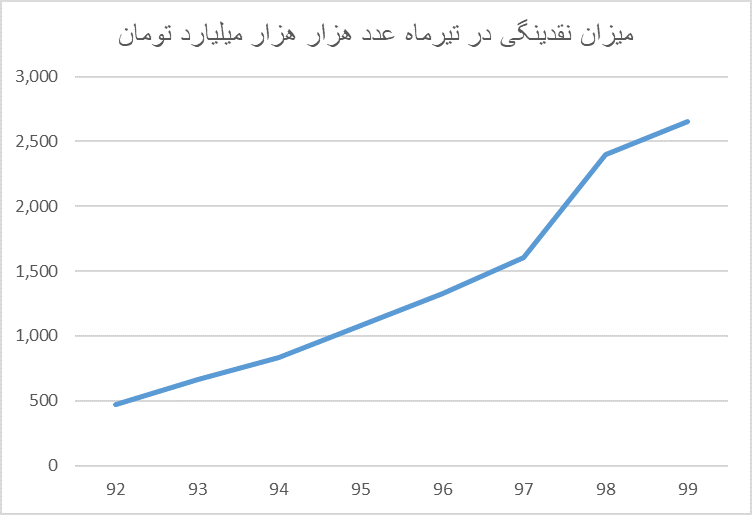

بررسی رشد نقدینگی در سالهای اخیر نشان میدهد که در تیر ماه سال ۱۳۹۲ مدیرکل اقتصادی بانک مرکزی با اشاره به رشد ۲.۷ درصدی نقدینگی در سه ماهه اول آن سال ، گفته بود که حجم نقدینگی در پایان خرداد ماه به ۴۷۳ هزار میلیارد تومان رسید. این شیب تند افزایش نقدینگی ادامه یافت تا اینکه بانک مرکزی با انتشار گزیده آمارهای اقتصادی در تیر۱۳۹۶ حجم نقدینگی را بیش از ۱۳۳۳ هزار میلیارد تومان اعلام کرد.

بهطور میانگین در این سالها اعلام شده بود که رشد نقدینگی حدود ۲۳ درصد است. اما اخیراً معاونت بررسیهای اقتصادی اتاق بازرگانی تهران در گزارشی به آخرین پیشبینی صندوق بینالمللی پول از اقتصاد ایران پرداخته و نوشته است: «رشد نقدینگی ایران در سال ۱۳۹۷ برابر با ۲۲.۳ درصد بود که این رقم برای سال ۱۳۹۸ به ۳۵.۸ درصد رسیده است». این افزایش نقدینگی به تنهایی میتواند اقتصاد یک کشور را فلج کرده و به فروپاشی بکشاند، چرا که به زبان ساده افزایش نقدینگی به همراه افزایش تولید نبوده و به همان میزان رونق اقتصادی و تولید رخ نداده است، بنابراین تبدیل به تورم میشود. به گفته پیمان مولوی، کارشناس اقتصادی، «به دلیل اینکه در هشت سال گذشته در ایران حجم نقدینگی ۶.۱ برابر (یعنی در هر ثانیه ۱۵ میلیون تومان تولید نقدینگی) و پایه پولی چهار برابر شد، ارزش ریال سقوط کرد».

تغییر سیاستهای بانک مرکزی و خروج سپرده از بانکها

با وجود اینکه شیب افزایش نقدینگی تند بوده و تورم نیز بین ۳۰ تا ۴۵ درصد در نوسان بود باز بسیاری از مردم تمایل داشتند که همچنان نقدینگی خود را در بانک نگه داشته و از بانکها سود دریافت کنند و بانکها نیز طبق توافق به مشتریان خود درصد سودهای مختلف و بعضاً تا ۲۵ درصد پرداخت میکردند که در نهایت اردیبهشت ۹۹ بانک مرکزی به این مساله ورود و اعلام کرد که از این به بعد همه بانکها حق دارند فقط تا سقف ۱۵ درصد سود به سپرده بلندمدت پرداخت کنند.

بانک مرکزی در شرایطی این تصمیم را گرفت که شیوع کرونا در کشور رخ داده و اقتصاد دچار وضعیت بحرانی شده بود و باید جریان نقدینگی به سمت تولید هدایت میشد، اما به دلیل اینکه شرایط اقتصادی بر اثر تحریمها در شرایط مناسب تولیدی نبود این رویه کاهش نرخ سود بانکی در کنار کسری بودجه، رشد افسار گسیخته نقدینگی و دیگر مسائل اقتصادی، تبعات بدی برای اقتصاد داشت که دولت را بر آن داشت برای حل مشکلات اقتصادی، نقدینگی را به سمت بورس هدایت کند.

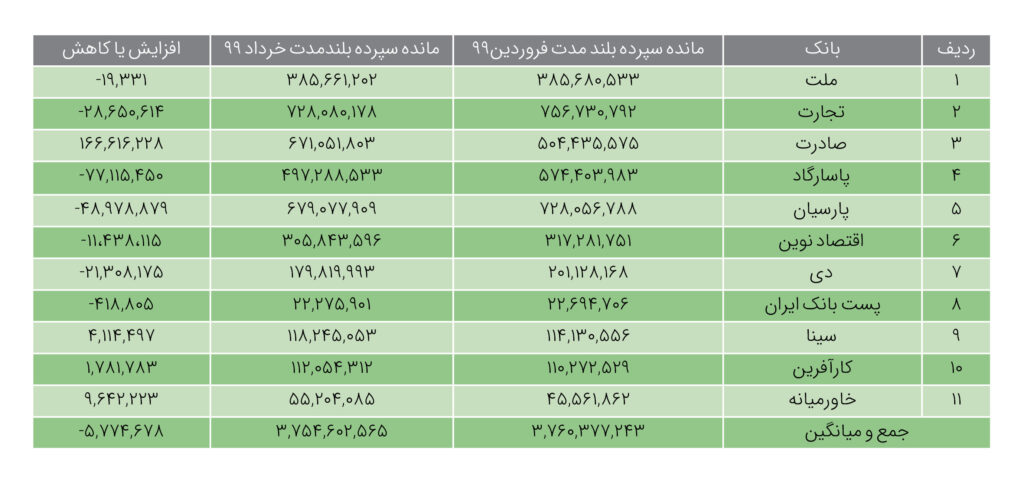

نتیجه همه این اقدامات خروج سپرده بلندمدت از بانکها بود که در خرداد ۱۳۹۹ سرعت بیشتری به خود گرفت. بررسی عملکرد ۱۱ بانک بزرگ بورسی نشان میدهد که روند خروج سپرده بلندمدت از بانکها در حال اوجگیری است و مردم کمکم در حال این نتیجهگیری هستند که نقدینگی خود را به سرمایهای امن تبدیل کنند.

ناترازی بانکها همچنان دامن گیر اقتصاد ایران است

همانطور که در جدول بالا مشاهده میشود در بین این یازده بانک، بانک صادرات، سینا، کارآفرین و خاورمیانه افزایش سپرده را تجربه کردند که بر همین اساس، کارآفرین و صادرات با تراز منفی مواجه شدند. در واقع بانک صادرات و بانک کارآفرین به دلیل مشکلاتی که دارند سعی کردند تا با افزایش سپرده مشکلات خود را کم کنند. اما در مقابل این افزایش سپرده ۱۶۶ هزار میلیارد ریالی سبب شده تا تراز مصارف و منابع بانک صادرات منفی شده و تبعات بدی برای اقتصاد به بار آورد.

عبدالناصر همتی، رئیس کل بانک مرکزی در تأثیر ناترازی بانکها بر اقتصاد کشور گفته بود: «ناترازی بانک خود را به شکل تداوم رشدهای بالای نقدینگی نشان داده و با تحریک انتظارات متأثر از تحریمهای آمریکا، از اواخر سال ۱۳۹۶ و اوایل سال ۱۳۹۷ شروع به تخلیه کردن اثر خود به شکل بیثباتی اقتصاد کلان و شدت گرفتن حملات سفته بازانه به بازارها و قبل از همه در بازار ارز کرد.» بنابراین این ناترازی خود عاملی بر بی ثباتی اقتصادی کشور است.

نکته قابل توجه اینکه شاید برخی بگویند که از رقم ۳۷۶۰ هزار میلیارد ریال سپرده بانکها نهایتاً حدود شش هزار میلیارد ریال کاهش یافته و این رقم قابل توجهی نیست تا سبب نگرانی شود، در پاسخ باید گفت که در این خصوص باید به چند مساله توجه کرد:

نخست اینکه این جدول گویای وضعیت یک سوم از بانکهای کشور بوده و بانکهای بزرگ دولتی به دلیل عدم شفافیت، در این لیست گنجانده نشدند.

دوم اینکه با وجود افزایش رشد نقدینگی با نرخ بالای ۳۰ درصدی و هر ثانیه ۱۵ میلیون تومانی، کاهش سپره بلندمدت در نتیجه توجه نکردن مردم به سپرده بلندمدت رخ داده است.

سومین نکتهای که باید توجه داشت این است که از این رقم ۳۷۶۰ هزار میلیارد ریال سپرده بلندمدت حدود ۵۵ درصد متعلق به صندوقهای با درآمد ثابت و مختلط است که بعضاً متعلق به خود بانکها بوده و طبق اساسنامه موظف هستند بخشی از نقدینگی خود را نزد بانکها نگهداری کنند.

پولهای سرگردان از بانکها به کدام سمت میروند

حال سؤال اصلی این است سپردههای بلندمدت بانکی پس از خروج از بانک به کدام بازار میروند؟

ردیابی نقدینگی در بازارهایی که شفاف نیستند سخت و دشوار است، اما بازاری مانند بورس و تا حدودی مسکن که شفافیت بیشتری دارند، جریان نقدینگی قابلیت ردیابی دارد.

به دلیل مشکلات اقتصادی موجود در کشور، بازار ارز، سکه، طلا و خودرو معمولاً محمل خوبی برای سرمایه در گردش نزد مردم یا به اصطلاح پول سرگردان نزد مردم هستند.

این پول سرگردان، به عقیده بسیاری از کارشناسان به دلیل اندیشه سوداگرانه تقریباً هوشمند بوده و جلوتر از تصمیمگیریهای مسئولان اقتصادی کشور، رفتار میکنند و جابهجایی سریع و هوشمندانهای دارند.

بورس محمل نقدینگیهای خارج شده از بانک

این اقدام دولت تا حدی موفقیتآمیز بوده و توانست بخش بزرگی از این نقدینگیها را به بورس هدایت کند. تا جایی که ارزش بورس و فرابورس را که حدود یک هزار میلیارد ریال در سالهای ۱۳۹۵ بود را به مبلغ حدود 7200هزار میلیارد تومان در ۱۵ تیر ۱۳۹۹ برساند که مبلغ ۶ هزار و ۸۰ میلیارد تومان متعلق به بورس تهران و ۱۱۰۰ هزار میلیارد تومان متعلق به فرابورس است.

بر اساس این گزارش، بازار سرمایه در ماههای اخیر با افزایش نقدنگی مواجه شده است. در ۱۵ تیر ۱۳۹۸ ارزش معاملات بورس تهران به رقم یک هزار و ۱۸۳ میلیارد تومان رسید که این رقم ناشی از دست به دست شدن دو میلیارد و ۹۰۰ میلیون سهم و اوراق مالی بود. اما در ۱۴ تیر ۹۹ بیش از ۱۴ میلیارد سهم به ارزش ۲۰ هزار و ۶۷۸ میلیارد تومان جابهجا شد که نشان از ورود نقدینگی بالا دارد.

ارزش بازار بورس نیز از ۴۵۱۳ هزار میلیارد تومان با افزایش ۱۵۶۷ هزار میلیارد تومان به مبلغ ۶۰۸۰ هزار میلیارد تومان رسید.

نکته دیگری که میتوان رد نقدینگی یا همان پول سرگردان را در بورس گرفت، افزایش معاملات افراد حقیقی یا اشخاص معمولی در بورس است.

در حال حاضر حدود ۱۳ میلیون دارنده کد بوسی در ایران وجود دارند که تعداد زیادی از این افراد دارنده سهام بوده و مشغول فعالیت روزانه هستند.

بر اساس این گزارش، ارزش معاملات افراد حقیقی در بورس در هفته منتهی به ۱۳ تیر ۱۳۹۹ برابر با ۷۴ هزار و ۱۲۷ میلیارد تومان بوده که میانگین ارزش معاملات حقیقی روزانه طی این هفته، برابر با ۱۴ هزار و ۸۲۵ میلیارد تومان بود.

این در حالی است که در هفته مشابه در ۱۳ تیر ۱۳۹۸ ارزش معالمات حقیقیها حدود ۵۵ هزار و ۲۱۵ میلیارد تومان بوده که میانگین روزانه این معاملات حدود 11 هزار و ۴۳ میلیارد تومان بوده است. یعنی حدود روزی چهار هزار میلیارد تومان معاملات حقیقیها افزایش داشته است.

شایان ذکر است که اگر بورس این میزان از نقدینگی را جذب نمیکرد با وجود عدم جذابیت سپردهگذاری در بانکها، قطعاً روزانه حدود ۱۵ هزار میلیارد تومان پول نقد در بازارهای موازی مانند ارز، طلا و سکه و خودرو و مسکن در حال گردش بود و اقتصاد ایران از وضعیت ونزوئلایی شدن گذر کرده بود.