پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

معرفی صندوقهای سرمایهگذاری خصوصی (PE) و نقش آنها در تأمین مالی کسبوکارها

مهدی فرازمند، مدیرعامل مشاور سرمایهگذاری فاینتک / امروزه یکی از مهمترین مشکلات بنگاهها و کسبوکارهای کشور مسئله تأمین مالی است. این مسئله در حالی است که هر ساله شاهد رشد سرسامآور و تورمزای نقدینگی در اقتصاد هم هستیم.

درست است که بخشی از علت عدم جریان پیدا کردن این نقدینگی به سمت بنگاهها و کسبوکارها به مشکلات کلان نظام بانکی برمیگردد، اما نمیتوان عدم وجود ابزارها و نهادهای مالی و سرمایهگذاری مناسب، قابل اعتماد و منطبق با نیازها و شرایط کشور را نیز در این زمینه نادیده گرفت.

در بازارهای مالی جهان ابزارها و نهادهای مختلفی وجود دارد که با توجه به تمایلات و سلیقههای سرمایهگذاران و نیازهای بنگاهها اختصاصی شدهاند. به عنوان مثال در همهجای دنیا افراد، خانوادهها و یا مجموعههای ثروتمندی (نظیر صندوقهای بازنشستگی) وجود دارند که تمایل دارند بخشی از منابعشان را به جایی با بازدهی و البته ریسکی بالاتر از بورس و یا سهام بورسی ببرند.

یکی از این جاها که در کشور ماهم چندسالی است تب آن بین سرمایهگذاران بالاست بخش سرمایهگذاری جسورانه (VC) و شرکتهای استارتآپی است. اما این حوزه هم به دلیل آنکه با شرکتهایی روبهرو هستیم که در محله بذری (seed) و یا مرحله اول و دوم جذب سرمایه و توسعه خودشان هستند شاید برای بسیاری چندان جالب توجه نباشد و دنبال کسبوکارهایی بگردند که حدی از بلوغ را طی کردهاند.

چنین اهدافی برای سرمایهگذاری در واقع منطبق است با آنچه نهادهایی با نام صندوقهای سرمایهگذاری خصوصی (Private Equity Fund) برای سرمایهگذاری خود برمیگزینند.

این صندوقها با جمعآوری منابع از سرمایهگذاران در طی یک دوره حدود ۱۰ ساله اقدام به سرمایهگذاری در شرکتهای خصوصی کوچک و متوسط و یا شرکتهای دارای بحران میکنند، آنها رشد و توسعه و ارتقا میدهند و در نهایت با عرضه سهام آنها به دیگر سرمایهگذاران و یا حتی در بورس و خروج از سهام آن شرکتها بازدهی قابل توجهی را برای سرمایهگذاران خود فراهم میکنند.

معرفی و ساختار صندوقهای سرمایهگذاری خصوصی (Private Equity)

صندوقهای PE ابزارهای سرمایهگذاری هستند که به وسیله شرکتهای PE و به نمایندگی از گروهی از سرمایهگذاران اداره میشوند. سرمایه این صندوقها با این دیدگاه تأمین میشود که بخشی از سهام شرکتهای خصوصی تملک و سپس در یک بازه زمانی واگذار شود.

بیشتر صندوقهای خصوصی در قالب یک مشارکت محدود با سرمایه ثابت تشکیل میشوند که اهداف سرمایهگذاری آنها از قبل کاملا تعیین نشده که از این جهت به آنها اصطلاحا «blind pool» گفته میشود. این صندوقهای با سرمایه ثابت معمولا دارای طول عمر محدود هستند و از سرمایهگذاران میخواهند متعهد به تأمین سرمایه صندوق برای تمام طول عمر صندوق (معمولا ۱۰ سال)، بدون حق بازخرید و یا برداشت باشند.

هرچند سرمایهگذاران در یک صندوق PE دیدگاه روشنی نسبت به نوع سرمایهگذاریهای صندوق دارند (مثلا تملک شرکتهای میان رده اروپایی) اما نقشی در انتخاب تکتک شرکتهایی که صندوق میخواهد در آنها سرمایهگذاری کند ندارند، که این در واقع همان مفهوم «blind pool» است.

البته اخیرا بازار ثانویه برای واحدهای سرمایهگذاری صندوقهای خصوصی در حال توسعه است که میتواند باعث نقدشوندگی برای سرمایهگذارانی که قصد فروش منافعشان در یک صندوق خصوصی را دارند شود.

این بازار ثانویه در دهه گذشته به سرعت گسترش یافته که دلیل آن هم ایجاد صندوقهای تخصصی است که برای خرید ثانویه واحدهای سرمایهگذاری صندوقهای خصوصی ایجاد شدهاند.

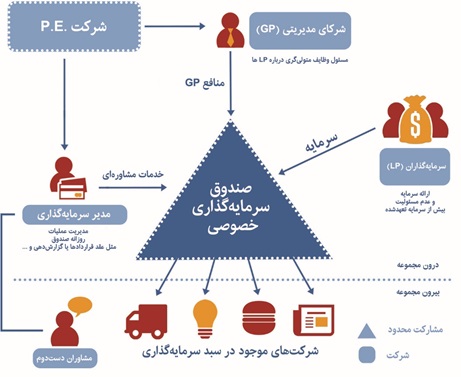

نمودار زیر تصویری از ارکانی که در ایجاد یک صندوق خصوصی با مشارکت محدود نقش دارند را نشان میدهد:

ارکان صندوقهای خصوصی

شرکت PE: یک شرکت PE شرکتی است که دارای متخصصینی در اجرای استراتژیهای سرمایهگذاری خطرپذیر، رشدی و یا خریدهای تملکی (buyout) باشد. این شرکت سرمایه یک یا خانوادهای از صندوقهای سرمایهگذاری خصوصی را جمعآوری کرده و به این صندوقها از طریق دو شخصیت حقوقی مجزا اما وابسته یعنی شریک مدیریتی (GP) و مدیر سرمایهگذاری، ارائه مشاوره میدهد.

شرکت PE معمولا تمامی پستهای کلیدی و سمتهای تصمیمگیری در بخش شریک مدیریتی (GP) و مدیر سرمایهگذاری در تمامی صندوقهایی که خودش تأسیس میکند را در اختیار میگیرد. تأسیس این شخصیتهای حقوقی مجزا، شرکت PE را از تعهدات مربوط به صندوق PE و یا ادعاهایی که بر علیه آن صندوق انجام میشود مصون نگه میدارد.

شرکای سرمایهگذار (LP): سرمایهگذاران و یا LP ها بخش عمدهای از سرمایه صندوق خصوصی را تأمین میکنند. شرکای سرمایهگذار صرفا به عنوان سرمایهگذاران غیرفعال مشارکت میکنند و تعهدات هرکدام آنها نیز به اندازه سرمایهای است که به صندوق متعهد شدهاند.

این نوع از سرمایهگذاران شامل صندوقهای بازنشستگی خصوصی و عمومی، خیریهها، بیمهها، بانکها، شرکتها، افراد ثروتمند و فراصندوقها (fund of funds) میشود. LP ها فقط سرمایهگذار هستند و نمیتوانند در عملیات روزانه و یا مدیریت صندوق و یا شرکتهایی که در آنها سرمایهگذاری شدهاست دخالت کنند مگر اینکه خطر از دست دادن مسئولیت محدودشان را بپذیرند.

این نوع از سرمایهگذاران به طور حقوقی متعهدند که سرمایه لازم برای سرمایهگذاری را در هنگام فراخوان صندوق پرداخت کرده و در مقابل سهمی از سرمایه صندوق را در هنگام انجام یک خروج موفق از سرمایهگذاریهای صندوق دریافت کنند.

شریک مدیریتی (GP): شریک مدیریتی یک صندوق به طور عمده مسئول همه جنبههای مرتبط با مدیریت صندوق است و نوعی از مسئولیت امانتداری و متولیگری را برعهده دارد که در نتیجه عملکردش در صندوق تنها باید در جهت منافع سرمایهگذاران صندوق باشد.

این شریک فراخوان واریز سرمایه تعهد شده توسط شرکای سرمایهگذار را انجام میدهد و همه سرمایهگذاریها و خروج از سرمایهگذاریهای صندوق را در راستای وکالتی که به موجب قرارداد مشارکت محدود در اختیار دارد انجام میدهد.

شریک مدیریتی ممکن است بعضی از وظایف مدیریت را به «مدیر سرمایهگذاری» و یا به کمیته سرمایهگذاری یک شرکت PE تفویض کند، اما در هر حال مسئولیت بدهیها و تعهدات صندوق کاملا و به تنهایی برعهده او است و به طور قراردادی ملزم است که سرمایه صندوق را در راستای وکالتی که از سرمایهگذاران دارد سرمایهگذاری کند.

شریک مدیریتی و همینطور شرکا و متخصصین کلیدی شرکت PE متعهدند بخشی از سرمایه صندوق را تأمین کنند، از این طریق منافع ایشان با منافع شرکای سرمایهگذار گره میخورد. سهم شریک مدیریتی از کل سرمایه تأمین شده صندوق معمولا بین یک تا پنج درصد است و به ندرت از ۱۰ درصد تجاوز میکند.

مدیر سرمایهگذاری: در عمل این مدیر سرمایهگذاری است که عملیات روزمره صندوق خصوصی را مدیریت میکند. این مدیر سرمایهگذاری است که فرصتهای سرمایهگذاری بالقوه را ارزیابی کرده و خدمات مشاورهای را به شرکتهای موجود در سبد سرمایهگذاری صندوق ارائه میدهد و فرآیند حسابرسی و گزارشدهی صندوق را مدیریت میکند و در مقابل این خدمات کارمزد مدیریت از صندوق میگیرد.

کارمزد مدیریت معمولا حدود ۱.۵ تا دو درصد سرمایه تعهد شده در طول دوره سرمایهگذاری صندوق است و در پایان دوره سرمایهگذاری بر اساس میزان سرمایهگذاری انجام شده دوباره محاسبه شده و ممکن است به نرخ پایینتری کاسته شود.

شرکتهای موجود در سبد سرمایهگذاری: صندوق در طول عمر خودش، ممکن است در شرکتهای محدودی سرمایهگذاری کند که بین ۱۰ تا ۱۵ عدد به طور متوسط خواهد بود که تشکیلدهنده سبد سرمایهگذاری صندوق است. توانایی یک شرکت PE برای فروش سهامش در این شرکتها با یک میزان قابل توجه سود و بعد از سه تا هفت سال دوره نگهداشت آنها، تعیینکننده موفقیت و یا شکست آن صندوق خواهد بود.

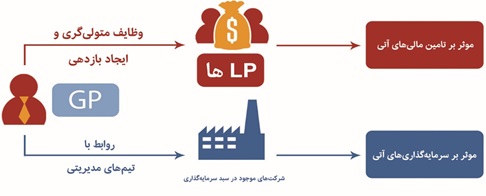

به طور کلی از دیدگاه یک شرکت PE و مجموعههای وابسته به آن، کسبوکار صندوق خصوصی به دو رابطه ساده و مجزا فروکاسته میشود: از یک طرف وظایف متولیگری شرکت نسبت به شرکای سرمایهگذاری (LP) و از طرف دیگر تعامل آن با کارآفرینان، صاحبان کسبوکارها و تیمهای مدیریتی در شرکتهای موجود در سبد سرمایهگذاری.

ایجاد حسن شهرت مبنی بر ارتباط حرفهای و ارزش افزا باعث میشود که دسترسی به هر دو بخش یعنی تأمین مالی و فرصتهای سرمایهگذاری برای شرکت PE تضمین شود.

صندوق سرمایهگذاری خصوصی در ایران

در ایران اما دستورالعمل تأسیس و راهاندازی صندوقهای خصوصی در سال ۹۷ توسط سازمان بورس و اوراق بهادار تهیه و ابلاغ شد. واحدهای این صندوقها به شکل قابل معامله در بورس هستند، ساختار حاکمیت شرکتی آنها در قالب واحدهای ممتاز، که تشکیلدهنده مجمع صندوق هستند، و واحدهای عادی اداره میشود. تصمیمات سرمایهگذاری آن با مسئولیت مدیر صندوق، در چارچوب مصوب مجمع، و با کمک کمیته سرمایهگذاری، اتخاذ میشود.