پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

فدرال رزرو چند روز پیش اعلام کرد که قصد راهاندازی و اجرای یک سیستم پرداخت آنی را دارد. انتظار میرود بسیاری از موسسات مالی کوچکتر از این تصمیم استقبال کنند؛ ولی به نظر میرسد که بانکهای بزرگ کشور از شنیدن این خبر خوشحال نشدهاند.

لایل براینارد، یکی از اعضای شورای حکام فدرال رزرو در سخنرانی خود در کانزاسسیتی، میزوری عنوان کرد:

زیرساخت پرداخت آنی ایالات متحده، یک فضای رقابتی را تجربه خواهد کرد. ارائه سرویسهایی با کیفیت بالاتر و هزینه کمتر، از مزایای این رقابت هستند. به دلیل وجود همین مزایا، انتظار میرود که استقبال زیادی از پرداختهای آنی به عمل آید.

طی چند سال گذشته، مشخص نبود که آیا بانک مرکزی اقدامی عملی را در حوزه شبکه پرداختهای مدرن ایالات متحده انجام خواهد داد یا همه چیز را به بخش خصوصی واگذار خواهد کرد. بیانیه مذکور، پایانی بود بر این تردیدها.

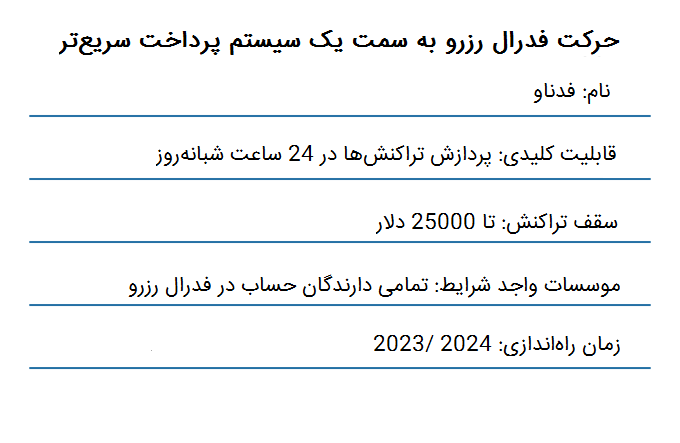

فدرال رزرو اعلام کرده که این سرویس جدید را در سال ۲۰۲۳ یا ۲۰۲۴ در بازار ارائه خواهد کرد. سرویس مذکور «فدنو» (FedNow) نام خواهد داشت. بانک مرکزی در جدول زمانی ارائه شده در سال ۲۰۱۳، به راهاندازی چنین محصولی اشاره کرده بود. پیش تر کارگروه فدرال رزرو نیز اعلام کرده بود که تا سال ۲۰۲۰، تمامی افراد ساکن در ایالات متحده باید بتوانند پرداختهای خود را به شکلی امن و سریع دریافت کنند؛ ولی همان گونه که مشاهده میشود، این برنامه چند سالی به تعویق افتاده است.

فدرال رزرو اعلام کرده که این سرویس جدید را در سال ۲۰۲۳ یا ۲۰۲۴ در بازار ارائه خواهد کرد. سرویس مذکور «فدنو» (FedNow) نام خواهد داشت. بانک مرکزی در جدول زمانی ارائه شده در سال ۲۰۱۳، به راهاندازی چنین محصولی اشاره کرده بود. پیش تر کارگروه فدرال رزرو نیز اعلام کرده بود که تا سال ۲۰۲۰، تمامی افراد ساکن در ایالات متحده باید بتوانند پرداختهای خود را به شکلی امن و سریع دریافت کنند؛ ولی همان گونه که مشاهده میشود، این برنامه چند سالی به تعویق افتاده است.

بانکهای بزرگ معتقدند که پرداخت آنی در ایالات متحده، در مقایسه با سایر نقاط دنیا پیشرفت اندکی داشته، با این حال، مداخله فدرال رزرو نتیجه عکس خواهد داشت و از سرعت پذیرش عمومی این نوع از پرداخت خواهد کاست. کلییرینگ هوس نام یک شرکت ارائه دهنده خدمات پرداخت است که بانکهای بزرگ کشور مالکیت آن را به عهده دارند. این شرکت از سال ۲۰۱۷ سیستم پرداخت آنی خود را پیادهسازی کرده است.

بانکهای کوچکتر و اتحادیههای اعتباری، از ترس این که منافعشان نادیده گرفته شود، از ثبت نام در این سیستم سر باز زدهاند.

سارا گروتا، تحلیلگر گروه مشاورهای مرکاتور با ارسالی ایمیلی عنوان کرد: «درست است که تسهیلات پرداخت فدرال رزرو باعث ایجاد رقابت میشود و گزینههای بیشتری را در اختیار مردم قرار میدهد، ولی از سرعت پذیرش این تکنولوژی نیز میکاهد. علاوه بر آن، مادامی که دلایل رقابتی برای عرضه دو سیستم مختلف وجود داشته باشد و بانکهای بزرگ و کوچک از پلتفرمهای جداگانهای استفاده کنند، خطر دولایهای شدن سیستم هم وجود خواهد داشت.»

براینارد اعلام کرد: «اگر اپراتورهای مستقل بخش خصوصی میخواستند یک شبکه پرداخت آنی با قابلیت دسترسی سراسری راهاندازی کنند، با چالشهای عمدهای مواجه میشدند. او همچنین اشاره کرد که فدرال رزرو، به عنوان اپراتور شبکههای پرداخت، در طول تاریخ همواره در بین بانکهای کشور و اتحادیههای اعتباری ارتباط برقرار کرده است.»

براینارد در سخنرانی خود گفت:

به منظور ایجاد دسترسی عمومی به پرداختهای سریع، فدنو خدمات خود را به تمامی بانکها، چه بزرگ و چه کوچک عرضه خواهد کرد. مدت زمانی طولانی است که فدرال رزرو با ارائه خدمات خود، بین بیش از ۱۰ هزار بانک در سراسر کشور ارتباط برقرار کرده است؛ از این رو، تنها نهادی است که به خوبی میتواند از پس عرضه یک سیستم پرداخت آنی فراگیر برآید.

براینارد عنوان کرد که اگر سیستم پرداخت ایالات متحده تنها به یک ارائه دهنده خدمات پرداخت آنی متکی باشد، آسیب خواهد دید. وی گفت: «ما در مورد مشکلات امنیتی جدی مرتبط با تک نقطه شکست آگاهی داریم. هر چه مقیاس پرداختهای سریع افزایش پیدا کند، سطح این ریسک نیز افزایش مییابد.»

براینارد در سخنرانی خود به اقدامات بخش خصوصی در راستای توسعه یک سیستم پرداخت جدید و کنار زدن بانکها و ارزها نیز اشاره کرد و پروژه لیبرای فیسبوک را مثال زد. او به دفاع از بانکها پرداخت و اعلام کرد که مشتریان و کسبوکارهای متقاضی خدمات پرداخت آنی، به بانکها اعتماد دارند.

یک مقام رسمی فدرال رزرو که نخواست نامش فاش شود، عنوان کرد که بانک مرکزی قصد دارد سرویس جدید خود را تنها به موسسات سپردهگذاری ارائه دهد؛ در نتیجه غولهای تکنولوژی از قبیل آمازون و گوگل نمیتوانند از این پلتفرم، به عنوان ابزاری برای کنار زدن سیستم بانکی استفاده کنند.

طبق گفتههای این مقام رسمی، در صورتی که یک شرکت فاقد مجوز بانکی بخواهد از سرویس پرداخت آنی فدرال رزرو استفاده کند، این موضوع باید به تصویب کنگره برسد.

مقام رسمی مذکور اعلام کرد که هنوز تصمیمی در مورد قیمتگذاری این سرویس گرفته نشده است. برای تعیین دقیق مبلغی که بانکها باید بپردازند، به نوع فعالیت بازار در زمان راهاندازی سرویس توجه خواهد شد. این مقام رسمی گفت که بانک مرکزی قصد دارد با گذشت زمان، هزینههای این سرویس را متعادلسازی کند.

براینارد عنوان کرد که در نوامبر سال گذشته، فدرال رزرو از افراد خواست تا نظرات خود را با این سازمان به اشتراک بگذارند. در ۹۰ درصد نظرات از این بانک مرکزی خواسته شده بود تا سرویس پرداخت آنی خود را راهاندازی کند.

او توضیح داد:

آن دسته از خانوارهایی که خرجشان دقیقا با دخلشان برابری میکند و هیچ پساندازی ندارند، از دسترسی آنی به منابع مالی سود بیشتری میبرند. این افراد مجبورند برای دسترسی به وجوه خود چند روز منتظر بمانند؛ در نتیجه بیش از سایرین زیر بار کارمزدهای مربوط به اضافه برداشت و تاخیر میروند. کسبوکارهای کوچک نیز جزو دستهای هستند که از دسترسی آنی به منابع مالی خود سود خواهند برد؛ زیرا با فراهم شدن این قابلیت، دیگر نیازی نخواهد بود که از منابع مالی کوتاه مدت گران قیمت استفاده کنند.

فدرال رزرو هنوز به بسیاری از سوالات جوابی نداده است؛ برای مثال: سرویس جدید چگونه با سیستم فعلی کلییرینگ هوس ارتباط برقرار خواهد کرد؟ طبق گفتههای براینارد، برقراری ارتباط با سیستم موجود یکی از اهداف مهم سرویس جدید به شمار میرود، ولی هنوز مشخص نیست که ارتباطپذیری، به عنوان یک ویژگی اولیه، در سیستم فدرال رزرو لحاظ خواهد شد یا خیر.

فدرال رزرو اعلام کرده که مشتاق است در مورد شیوه طراحی احتمالی فدنو، نظرات دیگران را نیز بداند.

بانک مرکزی در بخش پاسخدهی به سوالات متداول اعلام کرده: «فدرال رزرو تمایل دارد که از طریق روشهای مختلف با صنعت تعامل داشته باشد و در راستای فراهم کردن خدمات پرداخت سریع در سراسر کشور، با بازیگران دیگر ارتباط برقرار کند.»

کیم فورد، مدیر اجرایی انجمن پرداختهای سریع که به عنوان نماینده بانکها، شبکههای پرداخت و شرکتهای کاربر این سیستم پرداخت فعالیت میکند، گفته است:

یکی از مسائلی که باید بیشتر به آن پرداخته شود، شیوه ردیابی کلاهبرداری در شبکه آنی فدرال رزرو است. ما از فدرال رزرو میخواهیم که همانند بخشهای دیگر صنعت، با ما نیز همکاری داشته باشد.

استفان لینگ رانزینی، مدیر عامل بانک یونیورسیتی در ان آربر، میشیگان و عضو پیشین کارگروه فدرال رزرو در زمینه امنیت پرداخت، از فدرال رزرو خواست تا در طراحی سیستم خود، از رمزگذاری end to end دادهها استفاده کنند.

او گفت: «اگر سرویس پرداخت آنی فدرال رزرو از قابلیتهای امنیتی مناسبی برخوردار باشد، نیازی نخواهد بود که مشتریان برای انجام تراکنش در اینترنت، از رمز عبور استفاده کنند.»

منبع: امریکنبنکر