پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

ادغام بانکها و چالشهای پیش رو / چرا ادغام بانکها از ورشکستگی آنها جلوگیری میکند؟

پژوهشکده پولیبانکی با ارائه پژوهشی درباره موضوع ادغام بانکی، چالشهای اجرای سالم آن را بررسی کرده است. نتایج این تحقیق حکایت از آن دارند که اگر چه مکانیزم ادغام بهعنوان یک مکانیزم مسلط و مطلوب برای حل بحرانهای بانکی به حساب میآید، اما نتیجه نهایی آن تا حد زیادی به ساختار بانکی کشورها بستگی دارد. یکی از مهمترین چالشها در کشورهایی که دولت نقش پررنگی در مالکیت و مدیریت بانکی دارد، این است که فرآیند ادغام در معرض تضاد منافع قرار گرفته و از مسیر اصلی خود منحرف میشود.

در این پژوهش با اشاره به اینکه بانکها به عنوان ابزارهای اصلی حکومتها در اجرای سیاستهای پولی و تأمین مالی، نقش شریان حیاتی اقتصاد جامعه را بر عهده دارند، تاکید کرده است که با تسریع روند خصوصیسازی بانکها که تعهد ضمنی حاکمیت در خصوص سپردههایشان وجود ندارد، تهدید ورشکستگی بانکها پررنگتر شده است.

از سویی این پژوهش معتقد است عواملی همچون رکود اقتصادی، تورم و تحریمهای اقتصادی موجب تضعیف سیستم بانکی و درنهایت ورشکستگی بانکها میشود. ورشکستگی یک یا تعدادی از بانکها میتواند باعث اخلال در کل نظام اقتصادی، صنایع و بازار مالی شود که عواقب اجتماعی، سیاسی و امنیتی در کشور را به دنبال خواهد داشت. یکی از راهکارهای اصلی حقوقی برای پیشگیری از ورشکستگی بانکها که در شرایط بحرانهای مالی در دنیا تجربه شده، ادغام است. با توجه به ویژگیها و مزایایی که ادغام دارد میتواند یکی از مؤثرترین روشها برای پیشگیری از ورشکستگی باشد. این پژوهش با عنوان «ادغام، راهکار مؤثر جهت جلوگیری از ورشکستگی بانکها» توسط پژوهشکده پولی و بانکی منتشر شده است.

در این پژوهش آمده که ادغام بانکها یکی از کارسازترین سازوکارهای اقتصادی برای نجات بنگاه اقتصادی از شرایط نابسامان مالی و ورشکستگی به شمار میرود. لذا در این مقاله با استفاده از روشهای کتابخانهای و توصیفی، راهکارهای مؤثر جهت جلوگیری از ورشکستگی بانکها با تاکید به الگوی ادغام بررسی شده است. طبق این پژوهش از جمله مزایای ادغام، کسب قدرت بازار پولی-بانکی، افزایش سهام یا سرمایه بانکها و سهامداران، کاهش هزینههای عمومی و زیرساختی، افزایش کارآمدی، استفاده از مزایای مالیاتی، کاهش ریسک اعتباری و عملیاتی بازار، افزایش شاخص بازده حقوق صاحبان سهام و داراییها است.

چرا ادغام بانکها اهمیت دارد؟

در این پژوهش به سه دلیل مهم ادغام بانکها در دنیا، اشاره شده است. اول تاکید شده که ادغام باعث پیشگیری از ورشکستگی بانکها میشود. در این مطالعه با بررسی ادغامهای بانکی جهان به این نکته اشاره شده که بیشتر ادغامهای بانکی در طول دوره بحرانهای بانکی اجرا شده است. برای نمونه در کشور آمریکا در دوره بحران مالی، ۱۶ ادغام بانکی صورت گرفته است. دومین دلیل اشارهشده، جلوگیری از فساد اقتصادی با نظارت بیشتر بانک مرکزی بر بانکها پس از ادغام آنها است. در حال حاضر حدود ۴۲ بانک و موسسه اعتباری با حدود ۲۴ هزار شعبه در سراسر کشور مشغول به فعالیتهای پولی و بانکی هستند که امکان نظارت بانک مرکزی بر این مؤسسات را با مشکلات جدی مواجه کرده است.

در نهایت از نظر پژوهشگر این مطالعه، ادغام بانکها یکی از روشهای بازسازی ساختارهای بانکی و نهادهای مالی است. علاوه بر این چون در همه کشورها بانکها از طریق اعطای وام و پذیرش سپردهها نقش مهمی در تأمین منابع مالی و ارائه خدمات مالی در اقتصاد دارند، همواره کارآیی بانکها یکی از مهمترین موضوعاتی است که توجه زیادی را به خود مبذول داشته است. در نتیجه در بعضی از موارد ادغامها رایجترین روش افزایش کارآیی نهادهای مالی نیز به شمار میرود.

شرایطی که ادغام برای بانکها فراهم میکند

پژوهشگر این مطالعه دو پیششرط را برای ادغام بانکها ضروری میداند. یکی از شرایطی که برای تاثیرگذاری ادغام در پیشگیری از ورشکستگی بانکها لازم است این که وضعیت مالی یکی از بانکها یا مؤسسات اعتباری مساعد و مستحکم باشد. به عبارت دیگر ادغام زمانی موفق است که حداقل یکی از بانکها از نظر وضعیت مالی قابل قبول باشد؛ یعنی دارای اموال و داراییهای مثبت بوده و فاقد بدهیهای سنگین باشد. در این صورت است که ادغام بانکهای دیگر که در معرض ورشکستگی هستند با این بانک، مؤثر واقع شده و بانکهای ورشکسته را از حالت ورشکستگی خارج میکند.

دومین بستری که برای ادغام بانکها باید فراهم باشد زیرساختهای فنی از جمله فناوری اطلاعات و سایر زیرساختها در بانکهای مشمول ادغام است؛ یعنی باید توجه شود که آیا بانک ادغامپذیر از نظر زیرساخت فنی قابلیت این را دارد که کلیه حسابهای مشتریان و سپردهگذاران ادغام شونده را در بانک خود پذیرا باشد. نکته قابل تاملی که در این مطالعه اشاره شده است این است که پروسه ادغام موفق بانکها از نظر عملیاتی میتواند از شش ماه تا یک سال به طول انجامد و موفقیت ادغام تا حد زیادی به برنامهریزی مناسب و مدیریت صحیح روند ادغام وابسته است.

دلایل اقتصادی و مالی ادغام

طبق این پژوهش ایجاد همکاریهای مالی و همکاری عملیاتی در اثر ادغام، موجب بهبود کارایی و افزایش سودآوری میشود. ادغام بانکها از طریق به اشتراکگذاشتن هزینهها یکی از روشهای افزایش سودآوری و کاهش هزینهها و ایجاد مکانیسمی برای بالا بردن توان بانکها است. بنابراین در بیشتر موارد ادغامها براساس توسعه نهاد جدیدی توجیه میشوند که کارایی بیشتری در استفاده از منابع دارد و این بانکها با هزینههای پایین اداره میشود.

از نظر این پژوهش ادغام سبب میشود که سودآوری بیشتری نصیب بانکهای ادغامشونده و ادغامپذیر شود؛ زیرا هنگامی که بانکی با بانک دیگر ادغام شود، ارائه تسهیلات به مشتریان بانک ادغامپذیر با توجه به سپردهگذاران در بانک قدرت نقدینگی بیشتر شده است، بنابراین باعث کسب قدرت بازار پولی میشود، این نقدینگی در قالب تسهیلات به مشتریان پرداخت و آنان نیز در بخش تولید سرمایهگذاری میکنند و چرخه اقتصادی کشور فعالتر شده و در اثر آن اشتغالزایی رونق پیدا میکند.

همچنین در این پژوهش با تاکید بر اینکه ادغام بانکها سبب یکپارچگی بانکها میشود، توضیح داده شده که بازار پولی هر یک از بانکهای ادغامشونده و ادغامکننده پیش از ادغام به صورت جداگانه بوده و حال با ادغام یکپارچگی در بازار پولی این بانکها ایجاد میشود. چون در اثر ادغام وجوه نقد و سرمایه بانکهای ادغامشونده به بانک ادغامپذیر منتقل میشود و قدرت عرضه پول بیشتر میشود و تقاضاهای بیشتری از داخل و خارج کشور برای دریافت تسهیلات که درآمد اصلی بانکها را تشکیل میدهد، صورت خواهد پذیرفت که این اقدام قدرت مالی را افزایش میدهد.

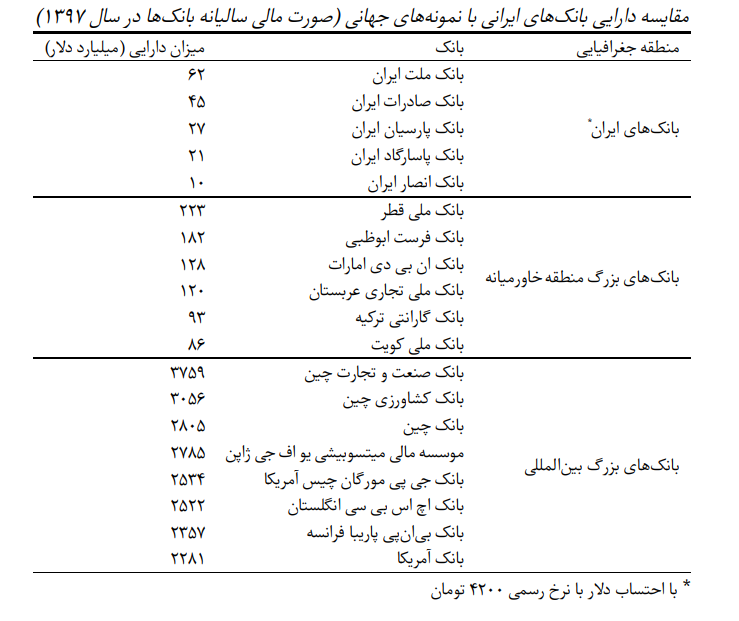

در این مقاله مقایسهای اجمالی از میزان دارایی بانکهای کشور با سایر بانکهای منطقهای و بین المللی ارائه شده بود که در ادامه میبینید.

مطابق اطلاعات این جدول، میزان دارایی بانکهای ایرانی اختلاف زیادی با نمونههای مشابه جهانی دارند. بنابراین جهت استفاده از مزایای مذکور و صرفه مقیاس، ادغام بانکهای ایرانی اهمیت بالاتری پیدا میکنند.

لزوم ایجاد ادغام اجباری

در نتیجه این مقاله ادغام را یکی از اصلیترین روشهای پیشگیری از ورشکستگی بانکها میداند زیرا دیگر روشهای پیشگیری از ورشکستگی مانند اصلاح ساختار نظام اقتصادی بهویژه پولی و بانکی در وضعیت اقتصادی فعلی جامعه بسیار زمانبر و پرهزینه بوده و پاسخگو نخواهد بود. ادغام، موثرترین راهکار پیشگیری از ورشکستگی بانکها است که در قوانین و مقررات جدید از جمله لایحه قانون بانکداری برای این منظور نهتنها باید مقررات جامع و مانعی پیشبینی شود، بلکه باید ادغام اجباری هم در نظر گرفته شود. تبدیل اجباری شرکت سهامی در ماده ۵ لایحه اصلاح قسمتی از قانون تجارت پیشبینی شده است که اگر ظرف یک سال سرمایه شرکت از حداقل مذکور در قانون کمتر شود، یا ظرف یک سال باید افزایش سرمایه داده یا به شرکتی دیگر تبدیل شود.

تغییر سرمایه اجباری نیز در ماده ۱۴۱ لایحه مذکور مورد حکم قرار گرفته است. مطابق این ماده اگر بر اثر زیانهای وارده حداقل نصف سرمایه شرکت از میان برود، هیاتمدیره مکلف است بلافاصله مجمع عمومی فوقالعاده صاحبان سهام را دعوت کرده تا موضوع انحلال یا بقای شرکت مورد بررسی واقع شود. هرگاه مجمع مزبور رأی به انحلال شرکت ندهد باید در همان جلسه و با رعایت مقررات ماده ۶ این قانون سرمایه شرکت را به مبلغ سرمایه موجود کاهش دهد. با همان مبانی که تبدیل اجباری شرکتهای تجاری یا افزایش اجباری سرمایه آنها توسط قانونگذار مورد شناسایی قرار گرفته است، میتوان ادغام اجباری را پذیرفت.

از نگاه نگارنده این پژوهش ادغام اجباری درخصوص بانکها حتماً باید در قوانین و مقررات پولی و بانکی گنجانده شود. در لایحه بانکداری باید مقرراتی به این موضوع اختصاص یابد، قانونگذار میتواند تحتشرایطی ادغام بانکهای خاصی را الزامی قلمداد کند. بانکی که به دلیل عارض شدن شرایط خاص در معرض ورشکستگی قرار گرفته است با این مقررات ملزم به ادغام در بانک دیگر خواهد شد. حتی قانون میتواند به شورای پول و اعتبار اجازه دهد در شرایط خاصی راسا حکم به ادغام دو یا چند بانک بدهد و ارکان شرکت ملزم به تبعیت از تصمیم متخذه توسط شورا شوند.

سطوح ادغام اجباری

این پژوهش در انتها برای ادغام اجباری دو سطح را معرفی کرده است. سطح اول برای برخی از بانکها که در شرایط بهتری هستند و هنوز به مرحله ورشکستگی نرسیدهاند. بعد از بیان ضرورت ادغام برای این بانکها، ضمانت اجرایی مثل انحلال با حکم دادگاه یا غیره برای تکلیف تشکیل مجمع عمومی فوقالعاده و اتخاذ تصمیم در آن مقرر شود. همچنین در سطح دوم به مقام ناظر اجازه داده شود در شرایط خاصی بهطور مستقیم ادغام بانکها را تصویب و برای اجرا به مدیران شرکت ابلاغ کند، البته برای هر یک از این دو فرض باید مقرراتی جامع پیشبینی شود. اعطای صلاحیت اتخاذ اینگونه تصمیمات به مقام ناظر برای اعمال نظارت مؤثر و شفافسازی بازار در قوانین مسبوق به سابقه است. برای مثال ماده 14 قانون برنامه ششم توسعه برای اعمال نظارت کامل و فراگیر بانک مرکزی بر مؤسسات پولیبانکی بانک مرکزی مجاز است سلب حق رأی از آنها بهطور موقت و سلب حق تقدم خرید از سهامداران مؤثر را پیشبینی کند.