پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

ایستادن در لبه بانکداری با محاسبات لبه / محاسبات لبه تحولی بزرگتر از دستگاههای خودپرداز در بانکداری ایجاد میکند

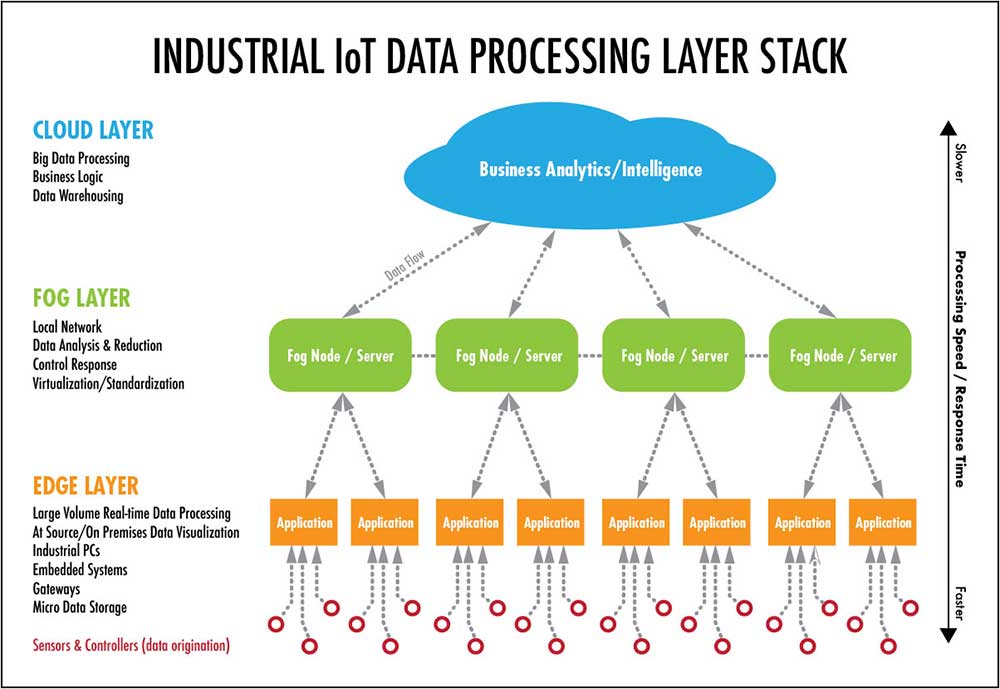

با حضور اینترنت اشیا و قدرتمندتر شدن گوشیهای هوشمند، پردازش و تجزیهوتحلیل اطلاعات و دادهها بهجای متمرکز شدن در یک دیتاسنتر مرکزی، در محل تولیدشان انجام میشود و این همان محاسبات لبه است؛ عبارت عجیبوغریبی که مثل روزهایی که اینترنت اشیا تازه آمده بود و برایمان عجیب بود.

استفاده از اینترنت اشیا جایی است که استفاده و بهکارگیری از محاسبات لبه یا همان Edge Computing را اجتنابناپذیر میکند. تعداد دستگاهها و حجم اطلاعات تولیدشده بسیار زیاد است. یکی از نوآوریهای این حوزه استفاده از محاسبات لبه بهجای محاسبات ابری است. بر اساس پیشبینی گارتنر، در سال ۲۰۲۰ بیشتر از ۲۰ میلیارد دستگاه به اینترنت متصل خواهد شد. با در نظر گرفتن جمعیت جهان و اینکه سهم هر شخص تقریباً سه دستگاه است، نوع اطلاعاتی که این دستگاهها در هر ثانیه تولید میکنند فراتر از تصور است.

محاسبات لبه بهطور قابلتوجهی در کاهش حجم دادههایی که باید منتقل شوند، ترافیک ناشی از آن و مسافتی که باید طی شود، تأثیر خواهد داشت. درنتیجه هزینههای انتقال و زمان تأخیر، کاهش و همچنین امنیت افزایش مییابد. محاسبات لبه جایگزین محاسبات ابری نشده است، بلکه این دو در کنار یکدیگر کار میکنند؛ کاری که محاسبات لبه انجام میدهد این است که حجم دادهها را مدیریت میکند و ابر، مرکز قدرتمند محاسباتی و ذخیرهسازی است.

اتفاق و تحولی که با استفاده از اینترنت اشیا و محاسبات لبه در صنعت بانکداری به وجود میآید از تحولی که معرفی و ورود دستگاههای خودپرداز در بانکداری ایجاد کردند، بهمراتب قویتر است؛ اما برای اینکه این تغییر بتواند پایدار باشد نیاز به زیرساختهای قوی، پشتیبانگیری دادهها و سیستمهای مدیریت صحیح دارد. همه این اتفاقات زمانی محقق میشود که از محاسبات لبه استفاده شود.

یکی از مهمترین کارکردهای محاسبات لبه در شعب بانکی و مالی، یافتن و متوقف کردن تراکنشهای ناموفق یا ناسازگار است. روندی که در حال حاضر طی میشود این است که سازمانها باید دادهها و اطلاعات مالی را به یک مرکز داده مرکزی بفرستند یا در یک فضای ابری آپلود کنند تا بتوانند آنها را پردازش و تجزیهوتحلیل کنند. ایجاد این وقفه در رفتوبرگشت اطلاعات از ارزش دادهها میکاهد و میتواند باعث ایجاد برخی از مشکلات شود. با استفاده از مراکز دادههای میکرو در شعبههای مالی، تجزیهوتحلیلها و پردازش اطلاعات بهصورت آنی انجام میشود، به این معنی که تراکنشهای ناسازگار با سیستم بانکی با سرعت بیشتری شناسایی و متوقف میشوند و چنین تغییری میتواند تأثیر بسیار مثبتی در روند تحلیل و پردازش دادههای مالی داشته باشد.

اینترنت اشیا این پتانسیل را دارد که بانکداری را به شیوهای بنیادی تغییر دهد. تغییری بهمراتب قویتر از اتفاقی که بعد از معرفی دستگاههای خودپرداز برای اولین بار در نظام بانکی اتفاق افتاد. به لطف تلفن همراه، هوش مصنوعی و دیگر نوآوریهای دیجیتالی، سرعت نوآوری در صنعت بانکی نیز شتاب میگیرد.

نوآوریهای بانکی، به سرمایهگذاری زیادی در تغییر و تحولات دیجیتال نیاز دارد، بنابراین سازمانها میتوانند برنامهریزی کنند تا قابلیتهای مورد نیاز خود را درحالیکه سیستمهای موجود را ارتقا میدهند، اضافه کنند تا بتوانند فرآیند و عملکردهای جدید را مدیریت کنند.

همانطور که گرفتن پول از خودپردازها و انجام تراکنش برای انتقال وجه بین افراد و حسابها بعد از ورود دستگاههای خودپرداز و بهکارگیری فناوریهای جدید در نظام بانکی کاملاً تغییر کرد، بهکارگیری فناوری اینترنت اشیا و محاسبات لبه نیز میتواند تغییرات قابلتوجهی را نظام بانکداری به وجود آورد. استفاده از این تکنولوژی، انجام کارهای بانکی و پردازش دادههای مالی را سریع، آسان و راحت خواهد کرد. همه اینها ویژگیهایی است که بانکها به دنبال آن هستند تا با استفاده از اینترنت اشیا و محاسبات لبه کسبوکارشان برای مشتریان جذابتر شود.

اینترنت اشیا و بهکارگیری محاسبات لبه در صنعت بانکداری میتواند باعث بهبود تجربه مشتری، افزایش چابکی و سرعت به بازار، کاهش هزینههای عملیاتی و افزایش درآمد شود. صنعت بانکداری نیز همانند سایر صنایع، تحتفشار است تا هزینهها را کنترل و درآمد را افزایش دهد؛ اما هر نوآوری در زمینه بانکداری که دسترسی به پول را آسانتر میکند یا باعث بهبود انجام روند تراکنشها میشود، باید حسابشده و با دقت و کنکاش انتخاب شده باشد، زیرا امنیت بزرگترین نگرانی در بانکداری است. هکرها دائماً مؤسسات بانکی را هدف قرار میدهند و صنعت بانکداری نمیتواند نقضهای امنیتی را که باعث بیاعتمادی کاربران به بانکداری الکترونیکی میشود را تحمل کند.

برای اینکه بانکداری بتواند در بهکارگیری اینترنت اشیا موفق شود مؤسسات بانکی و پردازندههای پرداخت باید در محاسبات لبه سرمایهگذاری کنند، یعنی درست جایی که پردازش و تجزیهوتحلیل دادههای بانکی در جایی که عملیات انجام میشود، نزدیکتر است. بدون سایتهای میکرو، بهسختی میتوان از تأخیر به وجود آمده از انتقال دادهها بین مرکز داده اصلی، پایگاه ابری، مراکز دادههای شرکت و شعب جلوگیری کرد. همه این فرآیندها باید بهصورت یکپارچه و همزمان انجام شود تا بانکداری بتواند از فناوری اینترنت اشیا استفاده کند.