پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

چگونه بیمهگری باز (Open Insurance) صنعت بیمه را متحول میکند؟

در دنیای امروز که با سرعتبالای تغییرات دیجیتال و نوآوریهای تکنولوژیک شناخته میشود، صنعت بیمه نیز در حال تحول اساسی است. یکی از مفاهیم نوین و امیدبخش در این زمینه «بیمهگری باز» است که میتواند شیوه مدیریت ریسک و ارائه خدمات بیمه را متحول کند.

به گزارش روابط عمومی فناوران اطلاعات خبره، بیمهگری باز نهتنها نحوه حفاظت از داراییها و زندگی را بهبود میبخشد، بلکه ارتباط میان شرکتهای بیمه، مشتریان و دیگر بازیگران صنعت مالی را نیز دگرگون میکند. این مقاله به نقش تغییرات قوانین و مقررات جدید در شکلدهی به بیمهگری باز و تحول آن میپردازد.

بیمهگری باز چیست؟

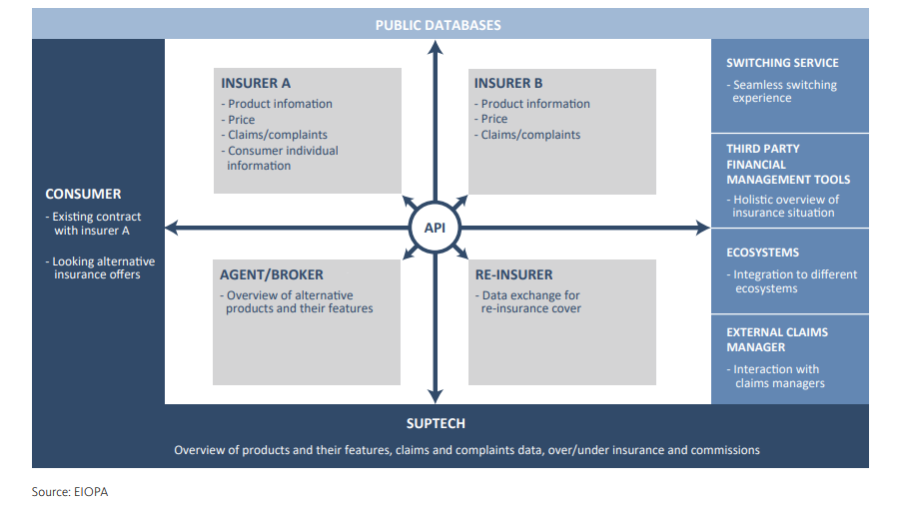

بیمهگری باز، مدلی است که در آن دادهها و خدمات بیمهای میان شرکتهای بیمه، استارتاپها، مشتریان و دیگر ارائهدهندگان خدمات به اشتراک گذاشته میشود. این اشتراکگذاری از طریق APIها و فناوریهای مشابه انجام میگیرد و به نوآوری، همکاری و سادهتر شدن فرایندها کمک میکند. هدف اصلی این مدل، ایجاد محصولات بیمهای شخصیسازیشدهتر، بهبود تجربه مشتری و افزایش شفافیت و کارآیی در صنعت بیمه است.

بیمهگری باز، ریشه در مفهوم «اقتصاد باز» دارد؛ مفهومی که تا امروز بیشتر در بانکداری مطرح بوده است. قوانین و مقرراتی مانند PSD2 و Open Data دادههای باز صنعت بانکداری را به سمت شفافیت بیشتر و تسهیل دسترسی به اطلاعات سوق دادهاند. اکنون، حرکت مشابهی در بیمه در حال رخ دادن است و میتواند تحولی مشابه را ایجاد کند.

قوانینی مانند GDPR و استانداردهای اروپایی مرتبط با دسترسی به دادههای مالی (FiDA) به شفافیت بیشتر در بیمه کمک میکنند. طبق این قوانین، شرکتهای بیمه موظفاند اطلاعات بیمهای شخصی و غیرشخصی را بهصورت استاندارد و امن با دیگران به اشتراک بگذارند.

در این مقاله، مفهوم بیمهگری باز را توضیح میدهیم، تحولات جدید مقرراتی را بررسی میکنیم، چالشها و فرصتهای احتمالی این رویکرد را بیان میکنیم و به اهمیت آمادهسازی زیرساختها برای این تغییر بزرگ اشاره خواهیم کرد.

درک مفهوم بیمهگری باز

بیمهگری باز هنوز تعریف مشخص و ثابتی ندارد، اما بهطورکلی به اکوسیستمی اشاره دارد که در آن اطلاعات بیمهای مشتریان (چه شخصی و چه عمومی) بین شرکتهای بیمه، واسطهها و سایر طرفها به اشتراک گذاشته میشود. در این سیستم، دسترسی به دادهها از طریق APIها ممکن میشود. API نوعی واسطه بین برنامههاست که ارتباط میان آنها را فراهم میکند. در اکوسیستم بیمهگری باز، API بیمه نقش رابطی را ایفا میکنند که به شرکتهای بیمه، واسطهها و اشخاص ثالث امکان دسترسی مستقیم و یکپارچه به اطلاعات بیمهای مشتریان را میدهد، ازجمله اطلاعات بیمهنامهها، پوششها و سوابق دعاوی بیمه.

مزایای بیمهگری باز چیست؟

با گسترش دیجیتالی شدن، انتظارات مشتریان از صنعت بیمه هم افزایش یافته است؛ آنها خواهان محصولات شخصیسازیشده، خدمات بهتر و فرآیندهای سریعتر و ارزانتر هستند. بیمهگری باز به شرکتهای بیمه و سایر طرفهای مرتبط کمک میکند تا با دسترسی به اطلاعات بیشتر درباره مشتریان و بازار، راهحلهای خلاقانهتر، مدلهای پیشرفته و خدمات کارآمدتری ارائه دهند.

از نگاه مصرفکنندگان، با اشتراکگذاری دادههای بیمهای خود در این اکوسیستم، میتوانند گزینههای مختلف را مقایسه کرده و بهترین انتخاب را داشته باشند. این امر باعث میشود که محصولات و خدمات بیمهای جدیدتر و شفافتری توسعه یابند که به نیازهای فردی مشتریان به شکل بهتری پاسخ میدهند.

قوانین FiDA و بیمهگری باز

برای درک قوانین بیمهگری باز، ابتدا باید نگاهی به مفهوم اقتصاد باز و بانکداری باز داشته باشیم. با اجرای PSD2 در سال ۲۰۱۸، بانکداری باز امکان دسترسی غیرمتمرکز به اطلاعات حسابهای بانکی و انجام تراکنشها را فراهم کرد. سپس در ژوئن ۲۰۲۳، کمیسیون اروپا قانونی به نام FiDA را معرفی کرد که اشتراکگذاری دادهها را از بانکداری باز بهتمامی خدمات مالی، ازجمله بیمه، گسترش میدهد. این قانون باهدف تشویق نوآوری و افزایش رقابت در بازار تدوین شده است.

بر اساس قانون FiDA، مصرفکنندگان و کسبوکارهای کوچک میتوانند تحت شرایط مشخص و با رضایت خود، به اشخاص ثالث اجازه دهند به دادههای مالیشان مانند اطلاعات بیمههای غیرزندگی، وامها و سرمایهگذاریها دسترسی پیدا کنند. بااینحال، دادههای حساس مربوط به بیمههای عمر و سلامت شامل این قانون نمیشود.

این قانون همچنین به بیمهگران و واسطهها امکان میدهد دادههای مشتریان را با سایر ارائهدهندگان به اشتراک بگذارند و به اطلاعات جدیدی دسترسی پیدا کنند تا خدمات خود را بهبود بخشند. برخلاف PSD2، اشخاص ثالث نمیتوانند بدون مجوز تراکنشهایی را از طرف مشتری انجام دهند.

بر اساس FiDA، صاحبان داده موظف به ارائه اطلاعات به شکل امن و سریع هستند. استانداردهای اشتراکگذاری داده توسط «طرحهای اشتراکگذاری دادههای مالی» تعیین خواهد شد. علاوه بر این، اشخاص ثالث برای دسترسی به دادهها باید مجوز قانونی از مقامات اتحادیه اروپا داشته باشند. همچنین، EIOPA دستورالعملهایی برای استفاده از دادههای FiDA در ارزیابی ریسک و قیمتگذاری محصولات بیمهای ارائه خواهد کرد.

چالشها و فرصتهای بیمهگری باز

برای بررسی بیمهگری باز، شناخت چالشهای آن ضروری است؛ چرا که این موانع نقش مهمی در عملکرد و موفقیت این اکوسیستم دارند.

نگرانیهای حریم خصوصی و امنیت دادهها

اشتراکگذاری دادههای حساس مشتریان با شرکتها و اشخاص ثالث، نگرانیهایی درباره حریم خصوصی و امنیت ایجاد میکند. هرگونه نقض حریم خصوصی یا سوءاستفاده از اطلاعات، میتواند به اعتبار شرکت آسیب بزند و منجر به جریمههای سنگین از سوی نهادهای نظارتی شود. بنابراین، اجرای تدابیر قوی برای حفاظت از دادهها و رعایت مقررات حریم خصوصی بسیار مهم است.

تطابق با مقررات

هماهنگی با قوانین در حال تغییر مرتبط با بیمهگری باز، برای جلوگیری از جریمهها و مشکلات قانونی ضروری است. ازجمله، قانون FiDA چالشهای زیر را به همراه دارد:

۱. تعهدات اشتراکگذاری دادهها: دارندگان داده ملزم به اشتراکگذاری اطلاعات مشتریان در صورت درخواست هستند، اما تعریف دقیق دادههای مشتریان همچنان چالشی بزرگ است.

۲. مکانیسمهای اشتراکگذاری داده: این مکانیسمها هنوز استاندارد و نظارت مشخصی ندارند که میتواند باعث ابهام در نحوه اشتراکگذاری اطلاعات شود.

۳. تقسیم هزینهها: ممکن است بیمهگران و واسطهها هزینههای سنگینی بابت تحول فناوری بپردازند، مگر اینکه سازوکارهایی برای تقسیم عادلانه هزینهها طراحی شود.

۴. استانداردسازی دادهها: استانداردسازی اطلاعات بیمهای پیچیدهتر از دادههای بانکی است و ممکن است نیاز به مداخلات قانونی داشته باشد. نبود استاندارد مشخص، میتواند هزینههای اضافی برای شرکتها ایجاد کند.

۵. مجوزهای مشتریان: بر اساس قوانین، دارندگان داده باید داشبوردهایی برای مدیریت مجوزهای مشتریان فراهم کنند تا مشتریان بتوانند کنترل کاملی بر دادههای خود داشته باشند.

اعتماد و اطمینان مشتریان

در بیمهگری باز، اعتماد مشتریان اهمیت زیادی دارد. آنها باید مطمئن باشند که دادههایشان امن و بهطور مسئولانه مدیریت میشود. هرگونه نقض امنیت یا سوءاستفاده از دادهها میتواند به شدت اعتماد به صنعت بیمه را خدشهدار کند. ترکیب دادههای مشتریان برای پروفایلسازی دقیق نیز ممکن است نگرانیهایی درباره حذف مالی ایجاد کند. نهادهای نظارتی مانند EIOPA در حال تدوین دستورالعملهایی برای محافظت از مصرفکنندگان و نظارت بر نحوه استفاده از دادهها هستند.

رقابت و پویایی بازار

با ورود شرکتهای بیشتر به این حوزه، رقابت در بازار افزایش مییابد. این رقابت ممکن است منجر به تمرکز بیشتر بر قیمت شود و بیمهگران را برای تمایز محصولات خود با چالش مواجه کند. همچنین، با سادهشدن فرایند تغییر بیمهگر، مشتریان ممکن است به سمت تعداد محدودی از شرکتهایی که بهترین خدمات را ارائه میدهند، حرکت کنند و این موضوع ممکن است حاشیه سود بیمهگران را کاهش دهد.

ریسک تمرکز و وابستگی

تمرکز قدرت در دست شرکتهای بزرگ میتواند وابستگی به چند ارائهدهنده خاص را افزایش دهد و احتمال شکستهای سیستمی را بالا ببرد که کل صنعت را تحت تأثیر قرار میدهد.

چالشهای فنی و نیاز به مهارتهای تخصصی

پیادهسازی سیستمهای بیمهگری باز به مهارتهای فنی پیشرفته نیاز دارد. وظایفی مثل ایجاد APIهای امن و مدیریت دادهها نیازمند تخصص و هزینههای بالایی هستند. تجربه بانکها در تطبیق با قوانین PSD2 نشان داده که این تطابق بسیار پرهزینه است و بخش بیمه، به دلیل پیچیدگی بالای دادههای مورداستفاده، ممکن است با هزینههای بیشتری مواجه شود.

فرصتهای بیمهگری باز

- بهبود تجربه مشتری: بیمهگری باز تجربه مشتریان را شخصیتر و سادهتر میکند. مشتریان میتوانند بهراحتی از طریق انواع پلتفرم بیمهگری دیجیتال بیمهنامهها و خسارتها را مدیریت کنند. این امر به افزایش رضایت و درگیر شدن بیشتر مشتریان کمک میکند.

- افزایش نوآوری و رقابت: باز کردن APIها به شرکتهای بیمه اجازه میدهد تا با همکاری شرکتهای شخص ثالث، محصولات جدید و خلاقانهتری را توسعه دهند. این رقابت و نوآوری میتواند به ارائه راهحلهای بهتر و متناسبتر با نیازهای مشتریان منجر شود.

- افزایش بهرهوری: APIهای باز میتوانند فرایندهای بیمهای را خودکار کنند و هزینههای عملیاتی را کاهش دهند. این به بیمهگران کمک میکند تا خدماتی سریعتر و ارزانتر به مشتریان ارائه دهند و از منابع صرفهجویی شده برای بهبود خدمات استفاده کنند.

- بهبود مدیریت ریسک: دسترسی به منابع داده متنوعتر در بیمهگری باز، مدلهای ارزیابی ریسک را بهبود میبخشد و باعث میشود قیمتگذاری دقیقتر و روشهای پیشرفتهتر شناسایی تقلب ممکن شود. این امر بیمهگران را قادر میسازد تا ریسکها را بهتر مدیریت کنند و ارزیابی منصفانهتری از سیاستها داشته باشند.

- افزایش شفافیت: بیمهگری باز به مشتریان دید بهتری از سیاستها و فرآیندهای بیمهای ارائه میدهد. این شفافیت باعث تقویت اعتماد مشتریان به شرکتهای بیمه و افزایش وفاداری آنها میشود، زیرا مشتریان میتوانند تصمیمات آگاهانهتری بگیرند و پوششهای خود را بهتر درک کنند.

آمادگی برای بیمه باز

بیمه باز قرار است صنعت بیمه را دگرگون کند، اما برای بهرهگیری کامل از این فرصت، به آمادهسازیهایی در زمینه نظارت، مدیریت ریسک و فناوری نیاز است.

رضایت مشتریان برای اشتراکگذاری دادههای خود، اساس بیمه باز را شکل میدهد و ایجاد اعتماد در میان مصرفکنندگان را ضروری میسازد. انتظار میرود که چارچوب نظارتی بیمه باز به زودی تعیین شود و بهعنوان پایهای برای ایجاد یک اکوسیستم دیجیتال امن عمل کند. به دلیل حساسیت بالای دادههای بیمهای، لازم است صنعت و بیمهگران تلاشهای جدی برای حفاظت از دادهها و رعایت قوانین GDPR انجام دهند و امنیت فناوری اطلاعات را تضمین کنند.

یک اکوسیستم ایمن و پایدار که اطلاعات را بهصورت مداوم به جریان میاندازد، راه ورود به بازار را برای رقبا آسانتر و فضای رقابت را داغتر میکند. در این فضای رقابتی، بیمهگران نیاز دارند با ارائه خدمات و محصولات نوآورانه، خود را از رقبا متمایز کنند. این امر به سرمایهگذاری در فناوریهای پیشرفته و پرورش مهارتهای تخصصی نیاز دارد.

تدوین استراتژی برای بیمه باز

- استراتژی جامع: تدوین استراتژیای که اهداف، اولویتها و نقشه راه اجرای بیمه باز را بهروشنی تعریف کند.

- نقش در اکوسیستم: مشخص کردن نقش شرکت در اکوسیستم بیمه باز و ارائه پیشنهادات منحصربهفرد برای ایجاد ارزشافزوده.

رعایت قوانین و مدیریت ریسک

- پایش تغییرات مقرراتی: آگاهی از تغییرات قوانین بیمه باز و اطمینان از انطباق کامل با آنها در تمام بخشهای عملیاتی.

- ارتباطات مستمر: تعامل با نهادهای نظارتی برای دسترسی به قوانین جدید.

- حفاظت از دادهها: رعایت قوانین حفاظت از دادهها و تمرکز بر امنیت سایبری برای حفظ اطلاعات مشتریان.

همکاری و مشارکت در بیمه باز

- استانداردسازی و اشتراکگذاری دادهها: مشارکت در ایجاد استانداردها و مکانیسمهای اشتراکگذاری داده.

- حضور فعال: شرکت در جلسات و گروههای کاری مرتبط با بیمه باز برای بهبود فرایندها.

- همکاری با سایر بازیگران: ایجاد چارچوبهای قوی برای API بیمه و استانداردهای همکاری با نهادهای مختلف، استارتاپها و دیگر شرکا.

سرمایهگذاری در فناوری و زیرساختها

- بهروزرسانی فناوریها: سرمایهگذاری در بهروزرسانی زیرساختها با تمرکز بر APIها و تحلیل داده.

- ایجاد APIهای چندکاره: توسعه APIهایی که به سرویسها و منابع داده مختلف دسترسی داشته باشند تا ارتباط با نهادهای دیگر تسهیل شود.

- حاکمیت و امنیت دادهها: اجرای مقررات دقیق برای حفاظت از دادهها و امنیت اطلاعات.

تمرکز بر مشتری

- مشتریمحوری: در نظر گرفتن نیازها و ترجیحات مشتری در تمام امور بیمه باز.

- بهبود تجربه مشتری: با استفاده از تحلیل داده و هوش مصنوعی، محصولات و خدمات را برای افزایش رضایت مشتری بهینه کنید.

- بازخورد مشتریان: بازخوردهای مشتریان را در تدوین استراتژی بیمه باز در نظر بگیرید تا رضایت بیشتری ایجاد شود.

بیمه باز که توسط چارچوب FiDA هدایت میشود، بهطور اساسی در حال تغییر صنعت بیمه است. این تحول به مشتریان امکان دسترسی گسترده به دادههای بیمهای را میدهد و فضای جدیدی از فرصتها و چالشها را برای بیمهگران فراهم میکند.

دسترسی به دادههای بیشتر میتواند تعاملات شخصیسازی شده و محصولات دقیقتری را فراهم کند؛ اما از سوی دیگر، نیاز به ایجاد قوانین منصفانه برای اشتراکگذاری دادهها و مدیریت هزینههای مرتبط چالشهای جدیدی را مطرح میکند.

درنهایت، موفقیت در این فضای جدید به توانایی شرکتها در ادغام بیمه باز با مدلهای فعلی کسبوکار و استفاده از دادهها، هوش مصنوعی و یادگیری ماشینی بستگی دارد. انتخاب استراتژی مناسب، چه در نقش رهبر و چه بهعنوان شریک در این اکوسیستم، آیندهای موفق و مشتریمحور را برای شرکتهای بیمه رقم خواهد زد.