پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

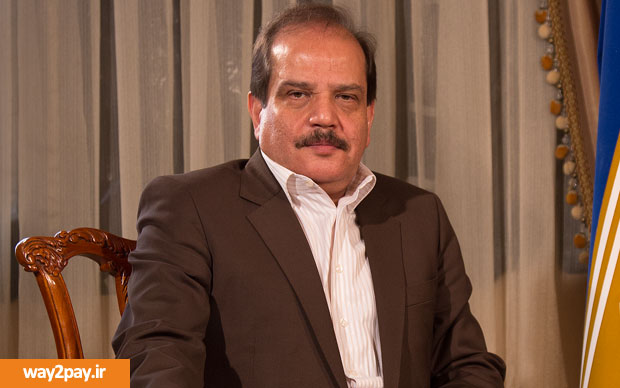

مهاجرت به بانکداری دیجیتال و ظرفیتهای فرهنگی و قانونی ما / گفتوگو با احمد مرآتنیا

مهندس احمد مرآتنیا، مشاور مدیرعامل بانک آینده، معتقد است که مسائل فعالان حوزه بانکداری در کشور با هم مشترک است و دغدغههای مشابه زیرساختی و امنیتی وجود دارد و با بحث و گفتگوی کارشناسی و همافزایی میتوان گامهای بزرگی برای پیشبرد نظام بانکی کشور برداشت. ازنظر وی که سالها در عرصه بانکداری کشور فعالیت کرده است، اگر کسانی قدم پیش بگذارند و نهادی ایجاد کنند تا فعالان این حوزه را گرد هم آورد، نتیجه امر به نفع بانکداری کشور خواهد بود. آنچه در ادامه میخوانید حاصل گفتگویی است با وی درباره چالشهایی که توسعه بانکداری الکترونیکی در کشور با آنها روبهروست.

.

موانع یا چالشهای توسعه بانکداری الکترونیکی را میشود ازلحاظ شکلی یا ساختاری هم بررسی کرد. ازلحاظ شکلی طبق آخرین آمارها از حوزه کارت، تقریباً ۵/۴ کارت برای هر ایرانی وجود دارد. اغلب فعالیتهای بانکداری الکترونیکی در کشور ما نیز در حوزه پرداخت، در کنار تمام دردسرهای آن نظیر مسئله کارمزدها، متمرکز است و نه بخشهای دیگر بانکداری الکترونیکی. نگاه شما به این مقوله چگونه است؟

در بحث چالشهای توسعه بانکداری الکترونیکی در کشور بهتر است ابتدا ببینیم بانکداری الکترونیکی ما در کجا ایستاده است. ما ابزارهای پرداخت الکترونیکی زیادی داریم. یکی از مناسبترین شاخصها در این مورد میتواند کشور همسایه ما ترکیه باشد که به لحاظ جمعیتی، آماری نزدیک به هم داریم. این کشور در سال ۲۰۱۴ میلادی حدود ۸۰ میلیون نفر جمعیت داشته و کشور ما ۷۵ میلیون نفر. ضریب نفوذ اینترنت در ایران ۵۳ درصد است و این رقم در ترکیه ۵۰ درصد را نشان میدهد. در همان سال تعداد ۳۳۰ میلیون عدد کارتبانکی در کشور داشتهایم که این رقم در ترکیه ۱۵۷ میلیون عدد بوده است. حال اگر همین آمار را در سال ۲۰۰۹ نگاه کنیم، میبینیم که در کشور ما ۸۷ میلیون کارتبانکی و ترکیه ۱۰۳ میلیون کارتبانکی وجود داشته است و این بدان معناست که کشور ما در این زمینه طی ۵ سال به رشد ۷/۳ برابری رسیده است. در رابطه با پایانه فروش نیز در سال ۲۰۱۴ ما ۵/۳ میلیون و در ۲۰۰۹ یکمیلیون و ۱۵۰ هزار دستگاه POS داشتیم و این یعنی رشد ۳ برابری رواج پایانه فروش در کشور. ترکیه در همین بازه زمانی تعداد یکمیلیون و ۷۰۰ هزار دستگاه پایانه فروش را به تعداد دو میلیون و ۳۰۰ هزار رسانده است. در مورد خودپرداز نیز در سال ۲۰۰۹ تعداد ۱۷ هزار و در سال ۲۰۱۴ میزان ۴۰ هزار دستگاه خودپرداز در کشور داشتیم که این به معنی رشد ۲۳۵ درصدی در این بازه زمانی است. ترکیه در همین مقطع تعداد ۲۳ هزار دستگاه کارتخوان را به ۴۲ هزار عدد رساند. اگر ترکیه را بهعنوان یک کشور آزاد رو به توسعه که در تلاش برای ورود به اتحادیه اروپا هم هست، بپذیریم در مقایسه با خودمان میبینیم که ما علیرغم تمام تحریمها و محدودیتهایی که داشتهایم، رشد قابلتوجهی را به لحاظ ابزار و تجهیزات در کشورمان شاهد بودهایم.

ما باوجود شرایط اقتصادی و تحریمهایی که با آن مواجهایم تقریباً صنعتی را در کشورمان سراغ نداریم که بهاندازه بانکداری الکترونیکی رشد کرده باشد. اگر چنین رشدی در صنعت نفت و خودرو روی میداد توجه بسیاری را به خود جلب میکرد. از طرف دیگر فکر نمیکنم آن حربههای انتقادی و برخوردهای عتابآمیزی که با صنعت بانکداری میشود در صنایع دیگر چندان مشاهده شود. اگر فردی در بانک یک استان تخلفی انجام دهد، تمام نظام بانکی زیر سؤال میرود. هرجایی که در زمینه سیاستهای پولی و بانکی صحبت شود نهتنها کسی از آنها تقدیر و تشکر نمیکند بلکه همهجا اولین مقصری که پیدا میشود، بانکها هستند. درهرحال ما رشد و توسعه بسیار قابلتوجهی داریم و این چیزی در حد ادعا نیست. آمارهایی که وجود دارد نیز حاکی از همین امر است. طبق این آمار، تعداد تراکنشهای پایانه فروش ما نه در مقایسه با جاهای دیگر بلکه در همین داخل کشور از اسفند ۸۸ تا اسفند ۹۳ به ۱۷ برابر رسیده است. چنین ارقامی در جای دیگر دیده نمیشود. مبلغ تراکنشها در پایانههای فروش طی این مقطع ۵ ساله ۴۲ برابر شده است. زمانی رسیدن به رقم ۲۰۰ هزار پایانه فروش برای اهالی بانکداری الکترونیکی یک آرزو بود. ما در این زمینه رشد قابلتوجهی داشتیم و البته مخاطبان ما و مردم نیز همراهی کردند و مهاجرت قابلتوجهی از پول کاغذی به پول الکترونیکی انجام دادند. معتقدم ما اکنون در مقطعی هستیم که میتوانیم باهدف خدمترسانی بیشتر، سهولت و سرعت بیشتر، این رشد را چند برابر کنیم.

.

این رشد، متوازن به نظر نمیرسد، مثلاً در شاپرک ما در حوزه پرداخت اینترنتی رشد خوبی نداشتیم ولی در خرید از طریق پایانههای فروش شاهد رشد انفجاری بودهایم. آیا شما معتقدید که بازهم باید همینها را توسعه بدهیم؟

خیر. ما الآن در بخش خودپرداز و کارتخوان در حوزه پرداخت الکترونیکی به نقطه اشباع رسیدهایم و باید این توسعه را در دیگر حوزههای بانکداری نیز داشته باشیم. همانطور که دنیا به سمت بانکداری در بستر تلفن همراه و اینترنت میرود، بانکداری الکترونیکی ما هم باید برای خود نگاه به فناوری جدید را، نه صرفاً در حوزه تلفن همراه، هدفگذاری کند و خود را با آخرین تکنولوژیهای رایج در اروپا و آمریکا همگام سازد.

.

به نظر شما چه چالشهای اساسی را در توسعه بانکداری الکترونیکی در پیش داریم؟

مهمترین چالشی که ما در زمینه توسعه بانکداری الکترونیکی داریم چالش فرهنگی و آموزشی است. در مسائل مربوط به بانکداری میبینیم که مقوله بانک مرکزی و قوانین موجود و تدوین مقررات مطرح میشود اما من معتقدم که همچنان مهمترین مسئله ما چالش فرهنگی و آموزشی است و ما در بخشهای مختلف با این چالش مواجهایم. این مشکل در وهله اول در رابطه با مشتریان و مخاطبان ماست. مردم ما از اینترنت و وایبر استفاده میکنند اما هنوز عادت نکردهاند این ابزار را برای اینترنت بانک به کار ببرند. طبق آمارهای منتشره، ۷/۱۱ درصد از مردمی که از وایبر استفاده میکنند ایرانی هستند و کشورهایی مانند آمریکا و هند پس از ما قرار دارند. باوجودآنکه هنوز چند وقتی از ورود تلفن هوشمند به ایران نمیگذرد اما ما وقتی شروع به استفاده از یک فناوری میکنیم دیگرکسی جلودارمان نیست. با این اوصاف هنوز استفاده از این ابزار برای عملیات بانکی خیلی جا نیفتاده است. امروزه مردم مزایای استفاده از دستگاه کارتخوان را بهخوبی میشناسند و بهراحتی از آن استقبال میکنند کما اینکه دستفروشها هم کارتخوان دارند؛ اما در این زمینه شاهدیم که مشتریان ما حاضرند ساعتها وقت خود را غرق در گوشی هوشمند خود باشند، حتی وقتیکه در کنار خانواده و دوستان خود هستند؛ اما هنوز عادت نکردهاند که از آن برای رسیدگی به امور بانکی خود استفاده کنند. فرهنگسازی و آموزش چیزی است که در این زمینه احساس میشود. شما کمتر جایی در دنیا این پدیده را میبینید که چند نفر در کنار هم نشستهاند ولی با هم حرف نمیزنند بلکه برای هم پیام میفرستند. ما از این ابزار به نوع خاص ایرانی خود استفاده میکنیم. فرد با هزینه گزاف یک گوشی آیفون ۶ خریداری میکند اما از آن استفاده ناچیزی میکند. ما کار بانکیمان را با این ابزار که امکانات گستردهای در اختیارمان قرار میدهد، انجام نمیدهیم چون برای آن آموزش ندیدهایم.

از بحث آموزش به مشتریان، مخاطبان و پذیرندگان که بگذریم، طرف دیگر ماجرا کاربران و کارکنان نظام بانکی قرار دارند. کاربر ما ترجیح میدهد که تنها سپرده بگیرد و احیاناً اگر امکانات بانک اجازه میداد تسهیلاتی پرداخت کند و چندان تمایلی ندارد که دیگر خدمات نوین بانکش را بفروشد؛ یعنی این انگیزه وجود ندارد. گاهی اوقات حتی علیرغم بخشنامهها و اطلاعیهها نیز آگاهی لازم در مورد این محصولات و خدمات جدید بانکداری الکترونیکی وجود ندارد. این اتفاق درباره موبایل بانک در بدو ورود پیش آمده بود. ما پیشرفت بزرگی کردهایم اما هنوز جای بسیار برای جلو رفتن داریم. همکاران ما باید عادت کنند که محصولات و خدمات خود را عرضه کنند و بانکها فقط جایی برای جذب سپردهها نیستند بلکه فروشگاهی برای ارائه خدمات و محصولات متنوع بانکی هستند که بخش عمدهای از آنها خدمات بانکداری الکترونیکی است و ما باید این نگاه را ترویج کنیم.

از طرفی ما هنوز باور نداریم که باید برای دریافت خدمت یا خرید نرمافزار پول قابلتوجه پرداخت کنیم همانطور که برای خرید یک شعبه این کار را انجام میدهیم. چون شعبه را میبینیم اما یک خدمت یا یک نرمافزار یا یک دوره آموزشی تخصصی ملموس نیستند و هنوز هستند برخی مدیران نظام بانکی ما که ارزش اینها را که حتی خیلی بیشتر از ارزش یک شعبه میتواند باشد، باور ندارند. این در حالی است که ما حدود ۲۲۰۰۰ شعبه بانک در سراسر کشور داریم و سرانه شعب در ایران نهتنها از میانگین جهانی بلکه از بسیاری از کشورهای ثروتمند نیز بیشتر است و بهاینترتیب شعبه که باید محل فروش محصولات و تأمین سود و درآمد برای بانک باشد در برخی از مواقع تبدیل به یک مرکز ایجاد هزینه میشود. همچنین هنوز هستند بعضی مدیران ما در بخشهای مختلف اعم از تسهیلات، منابع انسانی، پشتیبانی، تدارکات و غیره که کامپیوتر را ابزاری برای انجام کار میدانند که یک دکمه را میزنید و سریع همهچیزتمام میشود و به نتیجه میرسد و نمیتوانند بپذیرند که برای مکانیزه شدن یک کار یا یک بخش از بانک ممکن است به آنها یک پروژه برفرض ششماهه ارائه شود.

مشکل وقتی بیشتر احساس میشود که گاهی اوقات بعضی کارشناسان ما نیز دانش کافی و آگاهی بهاندازه ندارند. این چالش نهفقط برای مشتریان و فروشندگان بلکه مدیران و کارکنان نظام بانکی و حتی کارشناسان و متخصصان نظام بانکی هم وجود دارد. کارشناسان و متخصصان ما نیز نیاز به آموزش برای رسیدن به یک ادبیات مشترک در زمینه بانکداری الکترونیکی دارند.

نکته آخر این است که باید نگاهمان را درباره بحث بانکداری الکترونیکی عوض کنیم. بانکداری الکترونیکی به این معنی نیست که سیستمهای دستی قدیمی را مکانیزه کنیم. ما باید طرحی نو متناسب با فناوریهای پیش روی، ارائه دهیم. این نگاهی است که در متخصصان کامپیوتر، معمار سیستم، تحلیلگر و طراح ما، البته برخی از آنها، باید تقویت و اصلاح شود. به نظر من چالش آموزش و فرهنگسازی، مهمترین چالش این حوزه است چون طیف وسیعی را در برمیگیرد و حل این معضل گام بزرگی در راستای توسعه بانکداری الکترونیکی کشور محسوب میشود.

.

چه راهکارهایی برای حل این معضل در کشورمان جوابگوست؟

شکی نیست که باید فرهنگسازی کنیم، آموزش دهیم و اطلاعرسانی کنیم. از طرف دیگر باید شرایط را نیز در نظر بگیریم. چند سال قبل بود که داشتن گواهینامه ICDL برای استخدام و جذب شدن در مشاغل مختلف رایج شد اما کمکم از مد افتاد. برای کاربران ما در بانک نیز باید چنین چیزی تعریف شود و خیلی هم خوب است که یک سری آموزشگاههایی داشته باشیم که چنین آموزشی را درزمینه بانکداری الکترونیکی به کاربران بانکی ارائه میدهند و کاربران باجه هم باید موظف شوند که این مدرک را داشته باشند.

یک سری ابزارهای انگیزشی برای مشتریان نیز وجود دارد که میتوان از آنها استفاده کرد؛ مثلاً زمانی گرفتن کارمزد پرداخت قبض داخل شعبه باعث شد تا مردم به پرداخت قبض از طریق خودپرداز روی آورند. ما برای موبایل و اینترنت و رواج بانکداری دیجیتال نیز باید از چنین ابزارهای انگیزشی ساده استفاده کنیم. موجی که از این جریان اتفاق میافتد به ما نشان خواهد داد که این ابزار نقش پررنگی را در فرهنگ استفاده از بانکداری الکترونیکی در همه ابعاد آن ایفا میکنند. ضمن آنکه تبلیغ و ترویج بهرهگیری همهجانبه از بانکداری الکترونیکی در شبکههای اجتماعی و از طریق رسانههای جدید هم میتواند به کمک این مقوله بیاید. مخاطبان ما این روزها کمتر پای دستگاههای تلویزیون نشستهاند بلکه در شبکههای اجتماعی و سایتهای اینترنتی حضور دارند.

.

اینجا میخواهم تلنگری بهکل نظام بانکی بزنم. سرور، خودپرداز، پایانه فروش و ساختمان همان سختافزارهایی هستند که بانک اقدام به خریداری آنها میکند و ظاهراً بانکها داشتن اینها را به خرید نرمافزارها ترجیح هم میدهند ولو اینکه هزینه بیشتری به آنها تحمیل میکند با این اوصاف و درهرحال این سختافزارها سرمایههای مالی بانک هستند. در گذار به بانکداری الکترونیکی، تکلیف آنها چه میشود؟

هر محصولی استهلاکی دارد و این ابزار اصولاً استهلاکی ۳ تا ۵ ساله دارند. در مهاجرت به بانکداری الکترونیکی اتفاق خاصی برای این ابزار نمیافتد و تنها موضوع مهم این است که باید تغییر کاربری داده شوند. پایانههای فروش که مستهلک میشوند اما خودپردازها که در فضای بانکی کشور بیشازپیش موردتوجهاند را میتوان به شکل دیگری مورداستفاده قرار داد و خدمات ارزشافزوده روی آن گذاشت. این، همان جایی است که بانکها میتوانند خود را متمایز کنند. ما میتوانیم هم در زمینههای مرتبط با Core Banking و Test Environment کنار یکدیگر بنشینیم و در کنار هم کار کنیم و هم با ایجاد ارزشافزوده به رقابت با یکدیگر بپردازیم و با ارائه خدمات بهتر و باکیفیتتر دست به یک بازی برد-برد بزنیم؛ بنابراین درباره تجهیزات خریداریشده توسط بانکها باید بگویم که اینها جای خود را دارند اما جهتگیری ما باید به سمت دیگری تغییر کند. وقتی من بهعنوان بانک میخواهم خدمت موبایل بانک را در بستر اینترنت به مشتری ارائه دهم دیگر لازم نیست که مثل پایانههای فروش به او یک موبایل بدهم بلکه او این ابزار را در اختیار دارد و من باید روی نرمافزارهای اینترنت و موبایل بانک سرمایهگذاری کنم. نه فقط بانکها بلکه شرکتهایی که این محصولات نرمافزاری را ارائه میدهند هم باید در این زمینه خود را با شرایط تطبیق دهند. سالیان متمادی میگذرد که واسط کاربر نرمافزار اینترنت بانک شرکتهای ارائهدهنده همان است که بوده درحالیکه فضای اینترنت عوض شده است. واسط کاربر در جذب مخاطب بیش از ۵۰ درصد سهم دارد اما قرار نیست این موضوع اتفاق بیفتد چون یک بازار انحصاری وجود دارد که برخی شرکتها برای خود ایجاد کردهاند و همین امر، انحصارگرایی را به یکی از چالشهای جدی ما در این بخش تبدیل کرده است.

چالش دیگری که میتوان از آن نام برد، چالش مقاومت در برابر تغییر است که شاید بخشی از آن فرهنگی و آموزشی باشد. چالش مقاومت در برابر تغییر هم مشتریان را در برمیگیرد و هم ساختار سنتی بانکها را. باید انتقاد را از خودمان شروع کنیم. یک بانک اگر میخواهد به سمت بانکداری دیجیتال جهش داشته باشد باید حتماً ساختار خود را از این حالت سنتی سلسله مراتبی خارج کند و برای این کار باید نگاه شعبه محور خود را تغییر دهد و بپذیرد که در بانکداری دیجیتال محصولات و خدمات هستند که جایگاه ویژهای دارند و دیگرکسی برای پی بردن به عملکرد یک بانک درباره تعداد شعب آن نمیپرسد بلکه تعداد مشتری، تعداد حسابهای موجود و تعداد تراکنشهای آن اهمیت دارند و یا میزان حضور در فضای مجازی و میزان محصولات متمایزی که آن بانک ارائه میدهد، تعیینکننده هستند اینها اقتضای بانکداری دیجیتال است.

در ساختار بانکی یک مقاومت جدی نسبت به موضوع بانکداری دیجیتال وجود دارد و اصولاً شرایط کارکنان نظام بانکی ما برای چنین چیزی آماده نشده است. در این شرایط باید تحویلداران بانکی ما، فروشندگان خدمات بانکداری باشند و شعب ما تبدیل به مراکز فروش خدمات بانکی شوند؛ اما در حال حاضر تحویلدار ما فقط به جذب منابع، افتتاح حساب و احیاناً پرداخت تسهیلات میپردازد.

.

البته این به مدل کسبوکار بانکی ما برمیگردد که اینگونه تعریف شده است. چون بانکهای کشور ما بر اساس مانده و وصول درآمدزایی میکنند و نه بر اساس خدمات.

بله همینطور است و نه بر اساس کارمزد؛ درصورتیکه در بررسی چند سال قبل ما بر روی بانکهای اروپایی، درآمد آنها بر اساس کارمزد بود و کمتر از ۵۰ درصد درآمد آنها از محل منابع و سود تسهیلات حاصل میشد. به همین دلیل در این کشورها سود سپردهها در حد ۲ تا ۳ درصد باقیمانده و در شرایط تسهیلاتدهی نیز با ما بسیار متفاوتاند. عمدتاً درآمد آنها به سمت استفاده از کارمزدهای قابلتوجه و دارای رقمهای بالای برای هر تراکنش است که از مشتریان این خدمات دریافت میکنند. ما هم باید خود را با آنها تطبیق بدهیم هرچند پذیرفتن این موضوع برای ما خیلی دشوار است که برفرض بابت خرید از طریق کارت اعتباری، کارمزدی در این حد بپردازیم اما این مسیر ناگزیری است که باید در آن قرار گیریم اگرچه که در پیادهسازی آن با چالش مقاومت در برابر تغییر روبهروییم.

اگر اینگونه نگاه کنیم، نحوه کارهای بانکی ما تغییر خواهد کرد. بانک سه مدل کاری اصلی بیشتر نخواهد داشت؛ تولید محصولات، پردازش تراکنشها و خردهفروشی خدمات. بانک، تبدیل به سوپرمارکت ارائه خدمات مالی میشود اما بدون شک در برابر این تغییرات مقاومت ایجاد خواهد شد و راه چاره آن آموزش، انگیزش و ورود گروههای خلاق و نوآور به سازمان بانک خواهد بود.

حرف دیگری که شاید به نظر عجیب بیاید این است که یک بانک جدید از درون بانک سابق ایجاد شود. به نظر من امکان ندارد که بتوان ساختار بانک سنتی را تغییر داد اما تجارب بسیاری در جهان وجود دارد که میگوید ممکن است از درون یک بانک موجود، برند جدیدی بهعنوان یک بانک مجازی طراحی و ارائه شود تا برای دستیابی به مقاصد دیگری در زمینه خدمات نوین و متفاوتتری عمل کند و اصولاً این بانک جدید است که کارهای مجازی را انجام میدهد و با رویکرد جدید به ارائه خدمات میپردازد و بانک اصلی سر جای خود به کارهای سابق مشغول است. در این شرایط است که دیگر مقاومتی پیش نمیآید چون این بانک مجازی از ابتدا برای همین موضوع طراحی شده است، ساختار سازمانی آن برای این منظور شکلگرفته و Core Banking آن بر همین اساس است. اینجا دیگر در مورد سامانه بانکداری متمرکز و کانالها و سازگاری آنها، کانالهای متفرقه و غیره بحثی وجود ندارد. بلکه ارائه خدمات متفاوت بانکی روی رسانههای مختلف مطرح است که اینها کانالهای مختلف محسوب نمیشوند. بهعبارتدیگر ما نمیتوانیم بانک سنتی قدیمی خود را وصلهپینه کنیم، یعنی همان کاری که قبلاً انجام میدادیم و ضمن آن سعی داشته باشیم که بانکداری الکترونیکی تمام و کمال عرضه کنیم. ما اکنون در جایی ایستادهایم که باید یک بانک مجازی از دل بانکداری سنتی ما بیرون بیاید و اینگونه است که میتوانیم خود را با شرایط روز دنیا تطبیق دهیم.

.

نقش رگولاتوری را در ایجاد چنین زمینههایی برای بانکها چگونه میبینید؟

اینجاست که وارد چالش بعدی یعنی قوانین و مقررات میشویم. جایی که نقش بانک مرکزی ما بسیار چشمگیر است. همه ما بسته سیاستی نظارتی سالهای ۸۷ و ۸۸ در مورد صدور مجوز دو بانک مجازی را بهخاطر داریم. در ۲۷ اردیبهشتماه ۹۰ بود که آییننامه تأسیس و فعالیت بانکهای مجازی هم تصویب شد. عدهای هم مثل ما این را باور کرده و تلاش بسیاری برای آن انجام دادند. ابتدا ۷۰ میلیارد تومان سرمایه نیاز بود و بعد ۲۰۰ میلیارد و پس از آن…. عدهای هم یک مجوز برای تأسیس بانک آرین گرفتند که حتی در آن پذیرهنویسی و جذب پول هم صورت گرفت؛ اما بانک مرکزی وقت، مجوز آن را لغو کرد.

قوانین و مقررات و سیاستگذاری ما باید به سمتی برود تا اگر بانکداری مجازی واقعاً پسندیده است، این قوانین بتوانند آن را حمایت کنند. با تمام احترامی که برای بانک مرکزی قائل هستم باید بگویم که اینجا این چالش مطرح میشود که بانک مرکزی ما با توجه به همه دانش و احاطه بهویژه در حوزه فناوری اطلاعات احتیاج به ارتباط تنگاتنگ با کارشناسان و مدیران فاوای نظام بانکی کشور نیز دارد. پسندیدهتر است بهجای اینکه ابتدا بخشنامه را ابلاغ کنیم نخست آن را به اشتراک بگذاریم. اگر نظرات کارشناسی بدنه نظام بانکی در بانک مرکزی بیشتر موردتوجه قرار گیرد، انسجام و هماهنگی به وجود میآید که ما را به نتایج بهتری میرساند و بزرگترین سدها را از میان برمیدارد.

.

آیا این موضوع را که بانک مرکزی در کشور ما درگیر کارهای اجرایی میشود بهنوعی میتوان از چالشهای توسعه بانکداری الکترونیکی در کشور محسوب کرد؟

این موضوعی است که خیلی هم از آن سخن گفته میشود و وقتی حرف از چالش میشود نمیتوان آن را مطرح نکرد. فکر نمیکنم هیچ بانک مرکزی در دنیا برای خودش سیستم بانکداری الکترونیکی جدا داشته باشد. بانک مرکزی باید به سیاستگذاری بپردازد و طبیعتاً شفاف هم عمل کند. حداقل سه سال است که این پرسش مطرح است که بر چه مبنایی این دوازده شرکت PSP را داریم اما کسی پاسخ نمیدهد و اصلاً کسی نمیگوید که چرا دوازده عدد و نه کمتر یا بیشتر. کسی نمیگوید آن شرکتهایی را که ممیزی کرده و شرایط آنها را تأیید کردند چرا بدون مجوز ماندهاند. آیا مجوز گرفتنشان به نفع نظام بانکی و مردم نیست؟ مثل همان بانکهای خصوصی که توانستند با ورود خود، نظام بانکی کشور را متحول کنند. با این اوصاف یکی از چالشهای جدی ما قوانین و مقرراتی روشن است و هیچ ایرادی هم ندارد که اگر هم در جایی اشتباهی صورت گرفت، بهراحتی آن را اعلام کنند. آییننامهای که بیش از یک سال پیش درباره شرایط شرکتهای PSP اعلام شد صرفاً بر روی کاغذ و پشت سایت است و هنوز اجرایی نشده است. تا وقتیکه اینگونه باشد ما این چالشها را داریم. این نقش چندگانه باید برداشته شود و برای این کار باید تفکیک سیاستگذاری از اجرا، استفاده از نظرات کارشناسی، ایجاد کارگروههای تخصصی و برقراری ارتباط مستقیم با مدیران قبل از ابلاغ بخشنامهها را مدنظر قرار داد. راهکار دیگر این است که بانکها و بازیگران اصلی مثل شرکتهای PSP و دیگران در یک نهاد مستقل، اتحادیه، سازمان مردمنهاد یا هر اسم دیگری در کنار هم قرار گیرند. مسائل فعالان این حوزهها با هم مشترک است و همه ما در مشکلات زیرساختی و امنیت شریکیم. پس کنار هم بنشینیم تا همافزایی داشته باشیم. اگر کسانی قدم پیش بگذارند و چنین نهادی را ایجاد کنند به نفع بانکداری کشور خواهد بود.

چالش بعدی بحث زیرساخت و امنیت است. زمانی ما در پی ارتباط شعب بانکها با مراکز داده بودیم. دریافت خطوط ارتباطی از طریق وزارت ارتباطات و فناوری اطلاعات مشکل بود و کارگروه ویژهای هم تشکیل شده بود که بانکها از این طریق ارتباط میگرفتند. امروزه مشکل ما ارتباط بین شعبمان نیست. بانکداری الکترونیکی دیگر از طریق شعب عمل نمیکند. ما اکنون دغدغه پوشش اینترنتی و آنتن دهی را داریم که شامل پایانههای فروش سیار و فروشگاهها هم میشود. ما در برخی نقاط از بازار تهران نمیتوانیم تراکنش موردنظر خود را تحت سیمکارتهای مختلف انجام دهیم. امروز، زیرساخت و امنیت بسیار مهماند. روزی بود که افراد اگر میخواستند پول سرقت کنند باید به ماشین حمل پول حمله میکردند اما اکنون شخصی در چین و سنگاپور و هر جای دنیا در بستر اینترنت به هک کردن و جابهجایی اطلاعات میپردازد. زمانی پول ارزش بود و اکنون اطلاعات ارزشمندند و همه ما با این موضوع سروکار داریم. روزی خواهد رسید که بانک ما بهجای اینکه بگوید من سود بیشتری به تو میدهم از ارائه بالاترین سطح امنیت اطلاعات به شما خواهد گفت. در کنار هم بودن، همفکری کردن و به مقدار قابلقبول سرمایهگذاری کردن ما را به سمت ایجاد زیرساختهای مناسب و امنیت بانکداری پیش میبرد.

.

جایی در صحبتهایتان به موضوع انحصارگرایی اشاره کردید. به نظر شما این جریان چه آسیبهایی را به نظام بانکداری کشور وارد میکند؟

امروز بحث بانکداری باز و مدیریت کانال مطرح است که شرکتهایی در این زمینه کار کردند. هردو شرکت اصلی ارائهدهنده نرمافزار بانکداری متمرکز، از یکی دو سال پیش این کار را آغاز کردند. این قدم خوبی است که ما کار مشتری و کار بانک را به خودش واگذار کنیم تا مجبور نباشد در صف انتظار بماند. ما در کشورمان در بعضی موارد شاهد انحصارگرایی و رقابت نهچندان منصفانهای هستیم. میدانید که برای گرفتن کد USSD باید با شرایط بسیار انحصاری با یک میلیارد تومان پرداخت یا تعهد یکساله به نسبت ۸۰ به ۲۰ شریک شد. بانکها چون راه دیگری ندارند برای تکمیل سبد خدمات خود علیرغم میل باطنی این قراردادها را قبول میکنند؛ اما اگر ما در کنار هم باشیم میتوانیم شرکتهای ایرانسل و همراه اول را در این مورد مجاب کنیم تا پذیرای سیاستهایی که تدوین میکنیم، باشند. وقتی مجزا عمل نکنیم به نتیجه میرسیم و مجبور نیستیم به شرایط انحصارگرایانه تن دهیم. از طرفی در زمینه خدمات هم نباید با یکدیگر رقابتهای نهچندان اخلاقی داشته باشیم. جشنوارههای مختلفی که در زمینه افزایش تراکنشها از سوی PSP ها و غیره برگزار میشود و جوایزی که درآمد حاصله آن تأمینکننده مخارج نیست اما صرفاً برای حضور در بازار و اینکه برخی از بانکهای دولتی نگران EPS خود نیستند، باعث میشوند که فضای رقابت مدارانهای نداشته باشیم.

.

مسائلی که در زمینه بانکداری باز با آن مواجهایم و مسئله انحصار به فقر قوانین برمیگردد. در دومین همایش بانکداری الکترونیکی مطرح کردیم که قانونگذار با قوانین بانکداری هماهنگ نیست؛ یعنی برای برخی نوآوریها قوانینی وجود ندارد یا روند قوانین نسبت به آهنگ این پیشرفتها کند است یا شاید رانتی باید حفظ شود و یا مسائلی ازایندست که جلوی نوآوری را میگیرد. در این مورد چه نظری دارید؟

همانطور که قبلاً توضیح دادم مناسبتر است که در این موارد بانک مرکزی از همفکری متخصصان و مدیران فاوای شبکه بانکی در تدوین قوانین برای این محصولات جدید و نوآورانه استفاده کند. این همافزایی ارزشهای زیادی ایجاد خواهد کرد؛ اما ظاهراً بانک مرکزی، در حال حاضر بیشتر به دنبال اعمال حق حاکمیت خود است و بهراحتی آمادگی پذیرش این نوآوریها را ندارد درحالیکه مردم و صنایع ما پذیرای آن هستند. در مجموع باید تأکید کنم که نظام بانکی یکی از بهترین حوزهها برای عملی کردن شعار خدمترسانی تمام و کمال به مردم است که همواره شعار همه دولتمردان کشور ما هم بوده و ما باید همه تلاشها و زیرساختها ازجمله قوانین و مقررات را در این جهت به پیش ببریم.

منبع: ماهنامه دیدهبان فناوری