پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

وقتی از بانکداری الکترونیک صحبت میکنیم درواقع از چه چیز صحبت میکنیم؟ همه چیز درباره بانکداری الکترونیک

استفاده از روشهای جدید پرداخت مزایایی دارد که هر کاربری با یک بار امتحان این روشها دیگر حاضر نخواهد بود ساعتها وقت خود را در رفت و آمد و ماندن در صفهای طولانی بانک اتلاف کند. علاوه بر این، استفاده از روشهای جایگزین بانکی مزایای دیگری دارد که عبارتند از کاهش ترافیک، کاهش آلودگی هوا، کاهش هزینههای رفت و آمد و احساس آرامش.

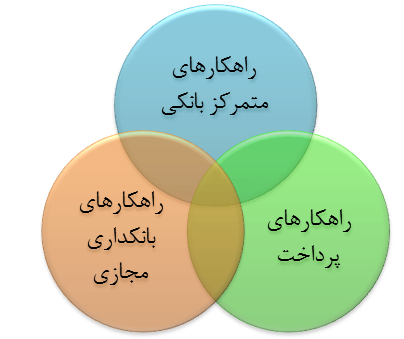

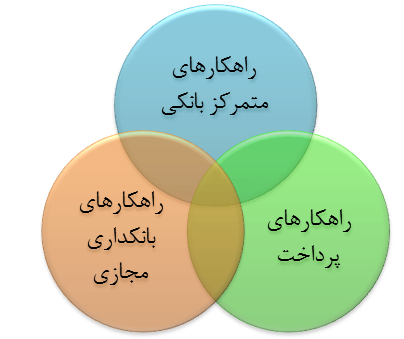

برای آشنایی با روشهاش نوین پرداخت لازم است قدری درمورد محصولات و راهحلهای نوین فناوری اطلاعات در حوزههای بانکی و خدمات مالی بدانیم که ماتریس زیر انواع محصولات و راهحلهای نوین فناوری اطلاعات به تصویر کشیده است:

هر یک از این راهکارها شامل مجموعه فراوانی از راهکارهای بانکی هستند که در ماتریس زیر به صورت بسیار ساده شدهای به نمایش درآمده است:

راهکارهای متمرکز بانکداری

صنعت بانکداری با مدلهای جدید کسب و کار، کانالهای جدید، سرویسها و محصولات متنوع روبهرو است. افزایش رقابت و توجه به مشتری مداری در بانکها از یک سو و سیاستهای بانک مرکزی از سوی دیگر باعث شده است تا همه بانکهای کشور نیاز به راهکارهای بانکداری متمرکز و منعطف را بیش از پیش احساس کنند.

راهکارهای پرداخت

سنگ بنای بانکداری الکترونیک راهکارهای بانکداری متمرکز است. اما آن بخشی که مشتریان بانک ممکن است بیشتر با آن سر و کار داشته باشند پرداخت است. به همین دلیل بانکها علاوه بر سامانه بانکداری متمرکز از سامانه جامع پرداخت یا کارت هم استفاد میکنند. پیدایش ابزارهای نوین در صنعت بانکداری به همراه تقاضای روزافزون مشتریان برای دستیابی به خدمات آسانتر بانکی، این صنعت را دچار تحولی شگرف نموده است. حضور شعب مجازی در قالب بانکداری الکترونیکی، ارمغان جدید فناوری اطلاعات برای دنیای بانکداری و پاسخ به این تقاضای جدی است. در این میان خدمات کارت به عنوان پرطرفدارترین و کاربردیترین خدمت بانکداری مدرن شناخته شده است. کارتهای بانکی انواع مختلفی دارند:

۱- کارت نقدی

کارت نقدی یا Debit card کارتی ایست که به یک حساب بانکی متصل است. مشتریان با استفاده از این کارت میتوانند از تمامی خدمات عابر بانک مانند دریافت وجه، انتقال وجه، دریافت اطلاعات حساب و اعلام موجودی استفاده کنند و با استفاده از Pos خرید نمایند.

همچنین درصورتی که مشتری اقدام به دریافت رمز دوم خود از بانک یا دستگاه عابر بانک کند میتواند از خدمات بانکداری الکترونیک هم استفاده نماید. این خدمات شامل دریافت مانده حساب، انتقال وجه، خرید اینترنتی، پرداخت قبوض است. درمواردی که کارت دارای کد ۳ رقمی باشد بدون نیاز به دریافت رمز دوم میتوان از خدمات بانکداری الکترونیک با مراجعه به سامانه این خدمات در بانک مورد نظر استفاده کرد.

۲- کارت اعتباری

کارت اعتباری یا Credit card به صاحبش این امکان را میدهد که بدون داشتن وجه در حساب خود خرید کند البته با شرایطی خاص. بانک طبق ضوابطی خاص به برخی مشتریان خود حداکثر تا سقف اعتبار کارت اجازه خرید کالا میدهد. اعتبار خرج شده تا زمانی معین از طریق حساب مشتری در آن بانک باید پس داده شود و درصورت تسویه نشدن مقدار وجه خرج شده این مقدار به تسهیلات تبدیل میشود و مشتری طی تعدادی قسط و با درصدی سود باید وجه را تسویه نماید.

۳- کارت هدیه

کارت هدیه یا Gift card همانطور که از نامش پیداست برای استفاده به عنوان هدیه به جای وجه نقد در نظر گرفته شده است. کارت هدیه با استفاده از عابر بانک قابلیتهایی مانند پرداخت قبوض، امکان رویت مانده حساب را دارد کارت هدیه برخی بانکها امکان برداشت وجه از عابر بانک را هم دارند. همچنین میتوان با این کارت و با استفاده از دستگاه Pos خرید کرد. این کارت غیر قابل شارژ مجدد، بینام و قابل انتقال به غیر است. با دریافت رمز دوم کارت هدیه میتوان از خدمات بانکداری الکترونیکی نیز استفاده نمود.

۴- کارت خرید

کارت خرید یا Purchase card از سوی سازمانها به عنوان کمکهای غیر نقدی برای کارکنان ارایه میشود. ویژگیها و قابلیتهای این کارت نیز مانند کارت هدیه است با این تفاوت که کارت خرید دارای نام است و قابلیت شارژ مجدد دارد.

۵- بن کارت

برخی بانکها به جای صدور کارت خرید، بن کارت صادر میکنند که با همان هدف و قابلیتهای کارت خرید صادر میشود.

۶- کارت خانواده

کارت خانواده مجموعهای از کارتهای نقدی است که بنا به درخواست سرپرست خانواده برای تکتک اعضای خانواده صادر میگردد. کارتها صادر شده شماره مشتری اختصاصی دارند و همگی متصل به یک حساب واحدند. سرپرست خانواده به عنوان دارنده حساب اصلی میتواند برای هر یک از اعضای خانواده خود سقف برداشت در بازه زمانی مشخص تعریف کند. این کارت قابلیت استفاده در عابر بانکها و دستگاههای Pos را دارد.

۷- کارت پرداخت اینترنتی

برخی بانکها این نوع کارت را اختصاصا جهت خرید کالا یا خدمات به صورت اینترنتی صادر میکنند. این کارت از نوع کارتهای پیش پرداخت است که در مبالغ مختلف ارائه میگردد روی این کارتها نام متقاضی درج نمیشود و بنابراین قابل انتقال به غیرند.

۸- کارت ارزی ویزا

کارت ارزی ویزا یا Visa card به مشتریان امکان استفاده از عابر بانکها و Posهای پذیرنده در سراسر دنیا را میدهد همچنین با استفاده از این کارت میتوان از وبسایتهای پذیرنده کارت ویزا در سراسر دنیا خرید نمود. ارز پایه این کارتها دلار امریکا است. ویزا کارت شرکت فناوری خدمات جهانی است که دفتر اصلی آن در کالیفرنیا است. ویزا کاربران، موسسههای مالی و دولتهای بیش از ۲۰۰ کشور جهان را با استفاده از یک شبکه جهانی به هم متصل میکند و امکان نقل و انتقال پول اعتباری به جای پول نقد را در میان آنها فراهم میآورد. این شبکه در سال ۲۰۰۹ حدود ۶۲ میلیارد تعاملات بانکی را با حجم ۴.۴ تریلیون دلار به سرانجام رساند. ویزا نه تنها اقدام به صدور کارت، تمدید اعتبار، تعیین نرخ یا هزینه برای مشتریها میکند بلکه ابزارهایی را در اختیار نهادهای مالی زیرنظر خود قرار میدهد تا آنها بتوانند به کاربران خود اعتبار اعطا کرده یا سایر خدمات بانکی را عرضه کنند. براساس آمار، در سال ۲۰۰۸، ویزا ۳۸.۳ درصد کارتهای اعتباری در جهان و حدود ۶۰ درصد کارتهای اعتباری در آمریکا را در اختیار داشت. ویزا خدمات مختلفی ارائه میدهد؛ از جمله:

• کارت بانکی برای خدمات پرداختی از یک حساب جاری یا حساب پسانداز

• کارت اعتباری برای پرداخت ماهانه توام با سود

• کارت پیشپرداخت برای پرداخت از یک حساب نقدی فاقد چک

تقریبا ۱۰۱ میلیارد تراکنش بانکی در سال ۲۰۰۹ از طریق این شبکه صورت گرفته است. گفته میشود این شبکه میتواند بیش از ۱۰ هزار پیام را در ثانیه رد و بدل کند. خدمات انتقال پول، فناوری حسگر، خدمات پرداخت سیار و تجارت الکترونیکی از جمله نوآوریهای ویزا در ارائه خدمات است.

MasterCard

مستر کارت جهانی نام یک شرکت چند ملیتی است که دفتر مرکزی آن در نیویورک است. هدف این شرکت ایجاد تسهیلات لازم برای برقراری رابطه بین فروشندگان از یک سو و خریداران از سوی دیگر است. مستر کارت از سال ۲۰۰۶ شروع به کار کرده است؛ هرچند پیش از آن در قالب یک سازمان مالی به کارتهای اعتباری ۲۵ هزار موسسه مالی در جهان خدمات میداد. موسسات مالی که اقدام به صدور مستر کارت میکنند کارکردهای گوناگونی به آن اضافه کردهاند که این مساله باعث تنوع و تعدد کارکردهای آن شده است. امروز کالاهای بیشتر و بیشتری مشمول خرید با این کارت میشوند. علاوه بر این دارندگان این کارت میتوانند برای رسیدگی به امور بیمه در طول سفر از این کارت استفاده کنند. در سال ۲۰۱۰ مستر کارت به کمک یک شرکت اینترنتی بازار آنلاینی راهاندازی کرده است که مجهز به پیشرفتهترین فناوریهای روز است و میتواند با دقت بالایی نیازهای مشتری را شناسایی کند و کالاهای مورد نظر مشتری را به او پیشنهاد کند. این فناوری با بررسی سلیقهها و نیازهای مشتریان در فروشگاههای مختلف به یک الگوی رفتاری مشخص دست یافته و میتواند بر اساس همین الگو رفتار مشتریها را در این بازار پیشبینی و نیاز آنها را برآورده کند.

PayPal

PayPal یک حساب امن آنلاین است که جزئیات حساب بانکی، کارت اعتباری یا نقدی مشتریان را محفوظ داشته و کمک میکند بدون نیاز به ارائه اطلاعات فوق، پرداختهای خود را انجام داده یا پولی به حساب آنها واریز شود. به این ترتیب مشتری هیچ نیازی ندارد که در هر بار خرید آنلاین، تمام اطلاعات حساب خود را وارد کند. سیستم پرداخت PayPal نخست برای تسهیل پرداختهای سایت eBay ایجاد شد ولی این شرکت توسط eBay خریداری گردید و در حال حاضر خدمات پرداخت الکترونیک خود نظیر ارسال پول با BlackBerry، iPhone و Android را روی هزاران سایت دیگر ارائه میکند.

معادلهای فارسی PayPal پرداخت الکترونیکی غیرمستقیم یا حساب واسطه است. مهمترین ویژگی این خدمت، تعریف کردن یک حساب واسطه ایمن بین خریدار و فروشنده است تا اطلاعات حساب بانکی یا کارتهای اعتباری معمول خریدار در اختیار فروشنده قرار نگیرد. پرداخت غیر مستقیم به افراد امکان میدهد تا بدون افشای مشخصات کارت اعتباری یا اطلاعات بانکی یکدیگر نسبت به پرداخت پول اقدام کنند. این خدمت برای خریداران رایگان است و هزینه خدمات ارائه شده که مبلغی بین ۲.۹ تا ۱.۹ درصد مبلغ انتقالی است از فروشنده کسر میشود.

با توجه به این که این خدمت برای افزایش امنیت ایجاد شده لازم است اندکی درباره امنیت توضیح داده شود. امنیت اطلاعات یکی از مهمترین عواملی است که باید در مسیر حرکت به سمت روابط عمومی تراکنشی به آن توجه کرد. امنیت اطلاعات مجموعهای از قواعد و قوانین است که با خطمشیها، روالهای امنیتی، ساختارهای سازمانی و اعمال نرمافزاری در سازمان قابل تحقق است. هدف امنیت اطلاعات محافظت از داراییها به منظور تضمین تداوم کسب و کار، حداقل سازی خسارتها و کاهش نیاز به سرمایهگذاری مجدد است.

در دنیای امروز، سازمانها و سیستمهای اطلاعاتی و شبکههایشان توسط روشهایی مانند جاسوسی، تقلبهای رایانهای، خرابکاری، سیل، آتشسوزی، جنگ و زلزله تهدید میشوند. هرچه سازمانها بیشتر به خدمات و سیستمهای اطلاعاتی وابسته میشوند، نسبت به تهدیدهای امنیتی آسیبپذیرتر میگردند. اتصال شبکههای عمومی و خصوصی و به اشتراک گذاشتن منابع اطلاعاتی، کنترل دسترسیها را دشوار مینماید و گستردگی سیستمهای اطلاعاتی اثر سیستمهای کنترل دسترسی مرکزی را تضعیف مینماید. وقتی مخاطبان یک سازمان از طریق اینترنت و شبکههای گسترده به صورت آنلاین به انتقال وجه میپردازند به امنیت بسیار بالایی نیاز دارند تا مطمئن شوند تراکنشهای آنها محافظت میشود.

به طور کلی در سالهای اخیر استفاده از بانکداری الکترونیک در کشورمان رشد قابل توجهی داشته است. آمارهای بانک مرکزی ایران نیز تائید میکند که بانکداری الکترونیک در ایران در حال رشد است.

راهکارهای بانکداری مجازی

راهکارهای بانکداری مجازی شامل اینترنت بانک، تلفن بانک، موبایل بانک، ایمیل بانک، مدیریت کانال، درگاه پیام و … است. کاربرد فناوری اطلاعات در بانکداری نوین، ارائه خدمات شبانهروزی در دورترین نقاط را تبدیل به یکی از ابتداییترین خواستههای مشتریان نموده و نپرداختن به آن منجر به حذف بانکها از عرصه رقابت خواهد شد. ارائه خدمات بانکداری مجازی، علاوه برافزایش خشنودی مشتریان در کاهش هزینهها و افزایش سود بانکها تاثیر مستقیم داشته و هزینههای اجتماعی ناشی از تخصیص نادرست منابع را به حداقل خواهد رساند. به این ترتیب مشتریان قادر خواهند بود تا در هر ساعت از شبانه روز، سبد کاملی از خدمات بانکی را در حداقل زمان ممکن و در بستری امن و سهلالوصول دریافت کنند.

با توجه به پیشرفتهای فراوانی که هر روز در هر یک از این حوزهها شاهد هستیم به برخی از مهمترین پیشرفتهای پرداخت الکترونیک در دنیا اشاره خواهیم کرد.

اینترنت بانک

یکی از انواع بانکداری مجازی اینترنت بانک است. بانکداری اینترنتی امکانی را فراهم میکند که با استفاده از آن مشتریان بدون مراجعه به شعبه میتوانند از خدماتی که در شعبه انجام میشود و همچنین فرآیندهای بین شعبهای و بین بانکی بهرهمند شوند. با استفاده از این بانکداری مشتریان بدون نیاز به حضور فیزیکی در بانک، در هر ساعت از شبانه روز (۲۴ ساعته) از طریق کانالهای ارتباطی ایمن و با اطمینان عملیات بانکی دلخواه خود را انجام میدهند. خدمات اینترنتی تمامی بانکها یکسان نیست اما به طور کلی خدماتی به شرح زیر ارائه میشود:

۱- دریافت مانده حساب و صورت حساب

۲- انتقال وجه به کارتهای بانکی

۳- پرداخت قبوض

مشتریان بانکها برای فعال کردن اینترنت بانک خود ضمن مراجعه به یکی از شعب بانک لازم است فرم درخواست تکمیل نمایند. بعد از تکمیل فرم در شعبه بانک نسبت به فعال نمودن سرویس اینترنت بانک و تولید رمز عبور اقدام مینماید و مشتریان به محض دریافت رمز و با مراجعه به بخش بانکداری اینترنتی سایت بانک مربوطه قادر به استفاده از این سرویس خواهند بود.

موبایل؛ مهمترین تکنولوژی ارتباطی

استفاده از موبایل برای پرداخت به شدت در حال توسعه است. یکی از آخرین تکنولوژیهای محبوب پرداخت از طریق موبایل تکنولوزی NFC است.

در سال ۲۰۱۰ حدود ۲۰۰ میلیون نفر از موبایل برای انجام امور بانکی استفاده کردند. پیشبینی میشود این عدد تا پایان سال ۲۰۱۳ به حدود ۴۰۰ میلیون نفر برسد. نتایج تحقیق دیگری نشان میدهد که شمار کاربران موبایل که از موبایل برای انجام امور بانکی خود هم استفاده میکنند در عرض دو سال گذشته از ۱۹ درصد به ۴۶ درصد افزایش یافته است. البته در همین تحقیق مشخص شد، مردم انگلستان در مورد امنیت انجام تراکنشهای مالی از طریق موبایل بدبین هستند و تنها ۱۹ درصد برای امور بانکی از گوشی خود استفاده کردند و فقط ۱۵ درصد برای خرید کالا و خدمات استفاده کردند. البته باید توجه داشت که برای پول گرفتن در ازای خدماتی که تاکنون رایگان بوده موانع فراوانی از جمله مهاجرت و ریزش مخاطبان وجود دارد. نفوذ و رشد کاربران موبایل روز به روز در حال افزایش است. تا پایان سال ۲۰۰۹ حدود ۴.۶ میلیارد شماره موبایل ثبت شده بود. این یعنی از هر سه نفر دو نفر در جهان دارای موبایل است. از اینترنت معمولا به عنوان بزرگترین انقلاب ارتباطاتی یاد میشود، در حالی که اثر فناوریهای مبتنی بر موبایل بیشک گستردهتر از اینترنت است. اکنون استفاده از NFC به شدت در حال گسترش و توسعه است. تجارت و کسب و کار از طریق موبایل به اولویت مهم و فوری تبدیل میشود.

کاربران اینترنت پر سرعت در استرالیا در سال ۲۰۰۴ یک میلیون نفر بوده است که این رقم در سال ۲۰۰۷ به پنج میلیون نفر رسیده است. رشد کاربران اینترنت پرسرعت در ارتباط مستقیم با رشد کاربران خدمات مالی بر روی بسترهای الکترونیک است.

پتانسیلهای فراوان بازار در حوزه خدمات ارزش افزوده تلفن همراه، نقش تلفن همراه در بازار کسب و کار جدید، نقش دولت و سیاست گذاران در توسعه خدمات ارزش افزوده تلفن همراه، ارائه کلیه خدمات دولتی در بستر تلفن همراه اکنون به عنوان کاربردهای خدمات ارزش افزوده روی موبایل مطرح شده است.مدیریت محتوا در بستر تلفن همراه، خدمات چندرسانهای، بازیها و سرگرمیهای شبکهای، آموزش، تبلیغات، اخبار و خبرگزاری، ویدئو و موسیقی بر حسب تقاضا، تلویزیون موبایلی، بانکداری و خدمات بانکی الکترونیکی در بستر تلفن همراه، به همراه تأثیرات فرهنگی، اجتماعی خدمات ارزش افزوده تلفن همراه، شبکه اجتماعی و امنیت در بستر تلفن همراه نیاز به مطالعات بیشتر در این زمینه را جدی کرده است.

سناریوهای احتمالی در برخورد با بانکداری الکترونیک

با توجه به موارد طرح شده سه سناریو احتمالی در برخورد با خدمات بانکداری الکترونیک قابل تصور است:

۱. شعبه؛ در این سناریو برای استفاده از خدمات بانکداری باید به صورت فیزیکی در شعبه حضور داشت. در این حالت ما از راهکار بانکداری متمرکز استفاده خواهیم کرد.

۲. کارت؛ در این سناریو برای استفاده از خدمات بانکداری الکترونیک نیاز به داشتن یک کارت بانکی وجود دارد. موارد کاربرد کارت برای پرداخت است و از طریق کانالهای متفاوتی مانند دستگاه پایانه فروش، دستگاه خودپرداز و یا اینترنت قابل انجام است.

۳. مجازی؛ در این سناریو برای استفاده از خدمات بانکداری الکترونیک نه نیاز به حضور در شعبه وجود دارد نه نیازی به داشتن کارت بانکی. در این حالت با داشتن نام کاربری و گذرواژه یا امضای الکترونیک امکان استفاده از تمام خدمات بانکی وجود دارد. تفاوت این روش با سناریوی دوم در این است که کارت صرفا برای پرداخت است. اما در بانکداری مجازی طیف وسیعی از خدمات وجود دارد که پرداخت یکی از آنهاست. البته باید توجه داشت که در روابط عمویم تراکنشی ما از سناریوی دوم استفاده خواهیم کرد.