پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

مزایای هوش مصنوعی در ارتقای صنعت بانکی

مسعود خرقانی؛ معاون فناوری اطلاعات شرکت مهندسی صنایع یاس ارغوانی / سفر تحول دیجیتالی برای خیلی از بانکها و موسسات مالی و اعتباری مشتمل بر نوسازی سامانه کربانکینگ، با استفاده و یکپارچهسازی فناوریهای موبایل در خود و دیجیتالی شدن بسیاری از فرایندهای خدمات پشتیبان است. به منظور بهینهسازی این پیشرفتها، بانکها و موسسات مالی باید راهحلهای هوشمندانه از جمله اتوماسیون پردازشها با استفاده از باتهای برنامهای (PRA)، تجزیهوتحلیل پیشرفته و استقرار هوش مصنوعی در سازمان خود را پیادهسازی کنند.

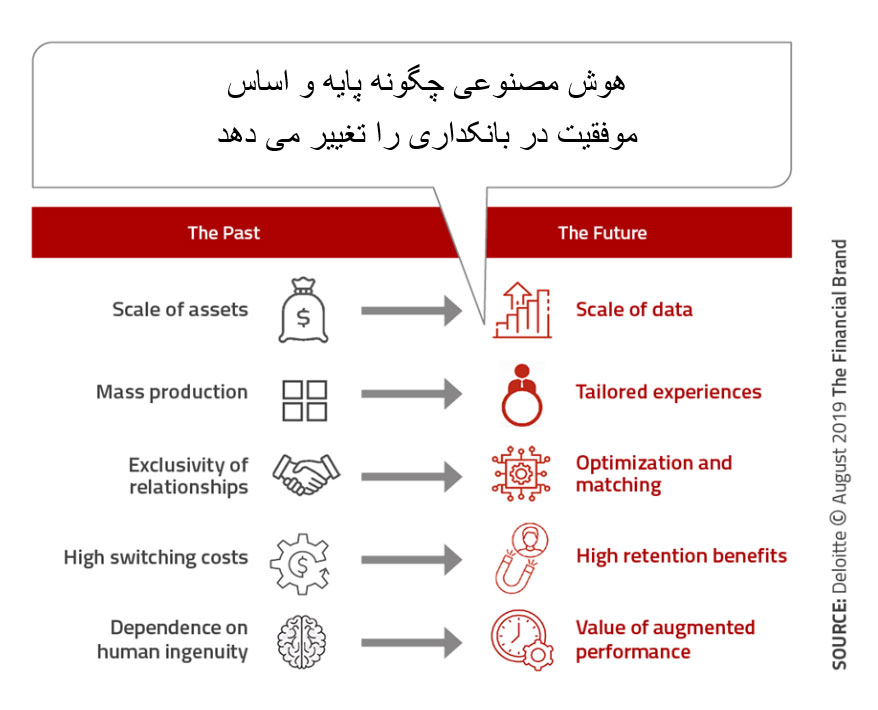

یکی از مهمترین مولفههای تحول دیجیتال، توانمندی ناشی از ماشینی کردن تجزیهوتحلیل پیشرفته در ارائه راهحلهای هوشمندانهتر از آن است که انسان به تنهایی بتواند ارائه دهد. این تحول بر مبنای بهرهمندی از منابع دادهای داخلی و خارجی سازمان استوار است و در این مسیر به منظور تمرکز بر تجربه کاربری، به جای محوریت دادن به محصولات و راهحلها از اطلاعات و دادههای مربوط به مشتری استفاده میشود. میزان موفقیت در این تلاشها مشخصکننده برندگان و بازندگان بازی در آینده خواهد بود.

در تحقیقات شرکت Deloitte در حوزه خدمات مالی، بیش از ۲۰۰ مدیر خدمات مالی و بانکی که از قبل شروع به استفاده از فناوری هوش مصنوعی در خدمات خود کرده بودند، مورد پرسش واقع شدند. در این بررسیها سه مشخصه کلیدی برای سازمانهایی که از منظر مالی بهترین بازده را از هوش مصنوعی و تعدد موارد استقرار و بهکارگیری این فناوری داشتهاند، شناسایی شده است.

۱- ادغام هوش مصنوعی در برنامههای استراتژیک: به منظور استقرار و بهکارگیری گسترده سازمانی از قابلیتهای هوش مصنوعی در سازمانهای پیشرو، تجزیهوتحلیل پیشرفته به عنوان بخشی از طرح کلان برنامه استراتژیک سازمان، در نظر گرفته میشود.

۲- استفاده از هوش مصنوعی برای عملکرد و ابتکارات تجربه مشتری: علاوه بر کاربرد تجزیهوتحلیل پیشرفته برای صرفهجویی هزینه، سازمانهای پیشرو در بهکارگیری هوش مصنوعی به دنبال چگونگی استفاده از تجزیهوتحلیل پیشرفته برای بهبود عملکرد و ابتکارات بر اساس تجربه مشتری هستند.

۳- نگاه به بیرون از سازمان: سازمانهای پیشرو به جای تلاش برای ساختن تمام برنامههای هوش مصنوعی در داخل خود، مشارکت و همکاریهای بیرونی را امکانپذیر میکنند تا دسترسی به استعدادها و راهحلهای بیشتری را فراهم کنند. این امر در زمانی که کمبود استعداد در دسترس وجود داشته باشد، باعث بهبود سرعت برای حضور در بازار میشود.

به منظور تقویت و حمایت از استقرار راهحلهای هوش مصنوعی در سطح گسترده سازمانی، بسیاری از بانکها و موسسات مالی پیشرو اقدام به ایجاد مراکز تعالی هوش مصنوعی در ساختار خود کردهاند که وظیفه نظارت بر تمام ابتکارات و نوآوریها (از جمله هوش مصنوعی) را عهدهدار هستند. این ساختار امکان متمرکز کردن آزمایشها و تجربیاتی که میتوانند در مناطق مختلف سازمان استقرار یابند را فراهم میسازد.

در بررسیهای انجامشده توسط دیلویت معلوم شد که تاکید عمده سرمایهگذاریها در زمینه هوش مصنوعی، در راستای تحول دیجیتال و بر روی فناوریهای مورد نیاز و استعدادها استوار بوده است.

.

شخصیسازی در مقیاس فرد، «قدرت بازی» هوش مصنوعی

هدفگیری مشتری در ارائه پیشنهادهای برای بانکها و موسسات مالی، موضوع جدیدی نیست و اکثر بانکها به منظور بهبود در جذب و افزایش وفاداری مشتری و فروش متقاطع محصولات، چندین دهه است که از دادههای موجود خود استفاده میکنند. آنچه که تغییر کرده ابزاری است که برای موفقیتآمیز کردن این ارتباطات بهصورت آنی و در مقیاس شخصی، در اختیار بانکها و موسسات مالی و اعتباری قرار میگیرد.

خردهفروشان دیجیتال و شرکتهای بزرگ با تکنولوژیهای پیشرفته، استاندارد جدیدی را برای شخصیسازی تنظیم کردهاند.

تحقیقات نشان داده است که مصرفکنندگان به صورت افزایشی، ارتباطات مالی مورد نیازشان را در جاهایی که از طریق شرکتهای فناوریمحور مانند آمازون، گوگل، فیسبوک و… فراهم باشد، از این طریق برقرار میکنند، یا حرکت به این سمت را به طور جدی مدنظر دارند؛ و این نشاندهنده گرایش روزافزون مصرفکنندگان به مبادله داده، جهت کسب تجربه کاربری بهترمی باشد.

امروزه به دلیل استفاده از فناوری تلفن همراه، تعامل اکثر مشتریان با بانکهای خود بیشتر از گذشته شده است، این تعامل در برخی موارد میتواند فقط برای بررسی مانده حساب باشد. تکرار این ارتباطات و مشارکت مشتری در تعامل با بانک، برای بانکها و موسسات مالی این فرصت را به وجود آورده که بتوانند در لحظه مناسب و بر حسب موضوع قدرت نفوذ خود بر مشتری را افزایش دهند. امکانی که در گذشته امکانپذیر نبوده است.

توان واقعی شخصیسازی محصولات و خدمات، از تبدیل و تحول همه راههای تعامل مشتری و از طریق استفاده سازمان از دادهها و تجزیهوتحلیل بر روی آنها برای پیشبینی نیازهای فردی، ایجاد بخشهای هدفمند و روابط عمیقتر با مشتریان در زمان بهکارگیری محصول یا خدمت موردنظر، قابل دستیابی خواهد بود. این موارد به ارائه خدمات، اطلاعات و مشاوره، اغلب بهصورت روزانه یا حتی چندین بار در روز معطوف میشود.

شخصیسازی مبتنی بر هوش مصنوعی عبارت است از توسعه و گسترش یک درک عمیق از نیازهای منحصربهفرد هر یک از مشتریان و ایجاد مجموعهای از تجربیات کاربری مرتبط به موضوع در تمامی کانالهای ارتباطی، اعم از دیجیتال و انسانی. این کار نیاز به تجزیه و بررسی تمامی کانالها و سیلوهای محصولات و شکستن انحصار دادهها در جهت مشتریمحوری واقعی (مشتری در مرکز توجه باشد) دارد. هم چنین نیاز به یک تغییر عمده فرهنگ و تمرکز رهبری وجود دارد که فقط در سازمانهای برتر در این زمینه مورد پذیرش و استقبال قرار میگیرد.

برای ایجاد بینش و درک عمیق در زمینه کارایی عملیاتی، گرایشها/تمایلات مشتری، بهبود تجربه کاربری و فرصتهای رقابتی، میتوان از ترکیب دادهها، تجزیهوتحلیل پیشرفته و کانالهای دیجیتال استفاده کرد. در این مسیر میتوان از تجزیهوتحلیل پیشرفته و فناوریهای جدید برای ارائه راهحلهای قابل شخصیسازی در سطح مشتریان استفاده کرد که این کار میتواند به مشتریان در تصمیمگیریهای بهتر مالی کمک کند.

در نهایت اینکه، بانکها و موسسات مالی و اعتباری با استفاده از بینش و درکی که به دست میآورند و بررسی روند رفتارهای مالی و غیرمالی مشتریان و با واسط قرار دادن رابطهای برنامهنویسی (API) و پیشبینیهای مبتنی بر تجزیهوتحلیلهای پیشرفته، قادر به ارائه مشاوره و توصیههای مالی و سبک زندگی در کمترین زمان ممکن به مشتریان خود خواهند شد.