پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

تغییرات بزرگ فرهنگی، لازمه تحول دیجیتال در بانکداری

مسعود خرقانی؛ معاون فناوری اطلاعات شرکت مهندسی صنایع یاس ارغوانی / با بررسی و مطالعه روند تغییرات تکنولوژیکی درمییابیم که این تغییرات، تقریباً همیشه با تنظیمات یا تغییرات فرهنگی در سازمانها همراه بوده است.

بر همین اساس بانکها و مؤسسات مالی و اعتباری نیز برای موفقیت در مسیر دگرگونی و تحول دیجیتالی خود نیازمند رهاسازی و حذف سیلوهای خودساخته برای کسبوکار خود هستند، باید آمادگی پذیرش ریسکهای این تحول را در خود ایجاد کنند و با وسواس و اشتیاق بر نیازمندیهای مشتریان تمرکز داشته باشند.

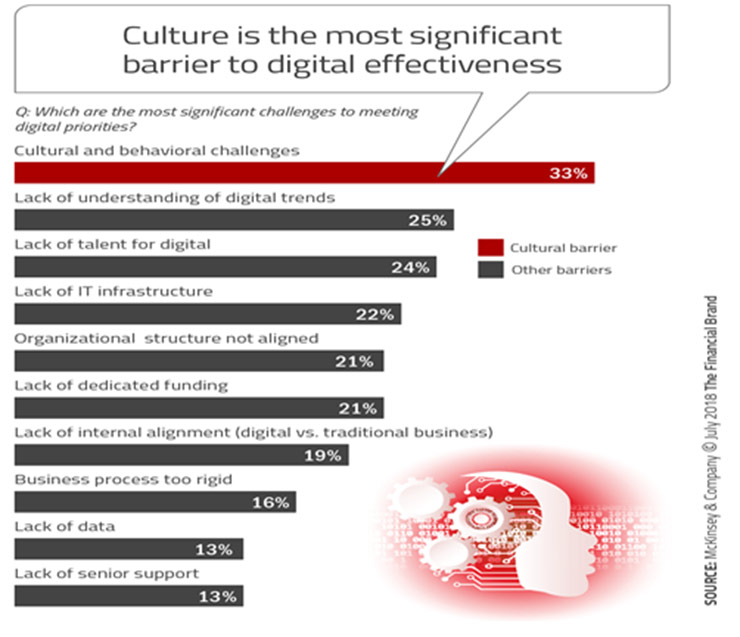

بهطورمعمول، مشاهده میشود که مدیران بانکها و مؤسسات مالی و اعتباری به کمبود استعداد، کمبود بودجه، زیرساختهای ضعیف و یا حتی فقدان دادههای مناسب درحرکت اثربخش برای تحول دیجیتال اشاره میکنند؛ و اگرچه اینها عوامل مهمی هستند، ولی عوامل دیگری نیز در این راه وجود دارند.

با توجه به تحقیقاتی که توسط شرکت مکنزی (McKinsey & Company) انجامشده است، موانع فرهنگی از دلایل یادشده در این مهم نقش بیشتری دارند.

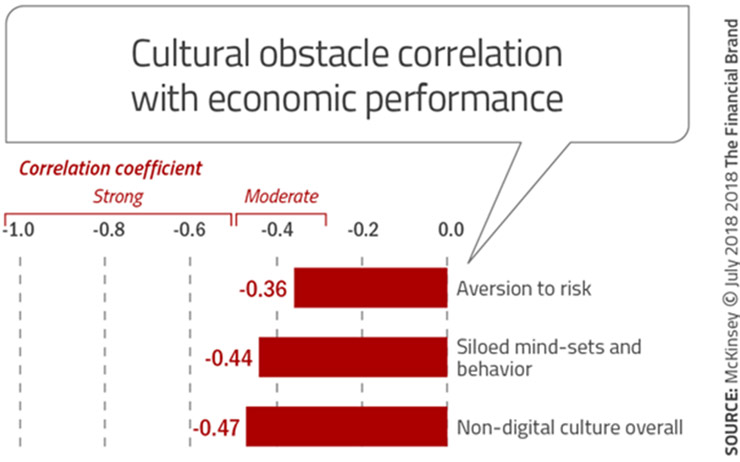

سه دلیل عنوانشده مکنزی عبارتاند از:

- وجود ساختارهای وظیفه محور و وابسته به بخشهای مجزا (به شکل سیلو)

- ترس از ریسک کردن

- مشکل در سازماندهی و عملکرد بر اساس یک دید واحد از مشتری

نتیجه این مطالعات به ما میگوید که تلاش برای استحصال و استقرار فرهنگ صحیح، کلید موفقیت در نیل به دنیای دیجیتال است و رفع مسائل و موانع فرهنگی در این راه، دیگر اختیاری نیست. درواقع توصیه بسیار مهمی که شرکت مکنزی در این زمینه برای بانکها و مؤسسات مالی و اعتباری دارد این است که تغییرات اساسی در دیدگاهها و بازنگری در مدل کسبوکاری خود داشته باشند.

به گفته شرکت مکنزی تا زمانی که ساختارهای موجود سازمان به شکل وظیفه محور و وابسته به بخشهای مجزای فعلی باشد، امکان داشتن یک دید ۳۶۰ درجه واقعی از مشتریان (مصرفکنندگان) میسر نیست که درنتیجه موجب پاسخدهی آهسته و ناقص به نیازهای مشتری میشود.

نگرانی از ریسک، یکی از مسائل فرهنگی است که معمولاً منجر به سرمایهگذاری کمتر از حد لازم در فرصتهای استراتژیک و حرکت آهسته در مواجهه با نیازهای مشتریان میشود.

درنهایت، مادامیکه یک دیدگاه واحد نسبت به مشتری توسعه پیدا نکرده باشد، سازمانها موفق به شناسایی نیاز و سلیقه مشتریان و ایجاد یکپارچگی و سازگاری باتجربه مشتری، در نقطه تماس او نخواهند شد. تمام این چالشها مانع از داشتن استراتژی دیجیتالی بهینه میشود.

تغییرات فرهنگسازمانی خیلی بهکندی پیش میرود

از دیدگاه شرکت مکنزی، روند تغییر فرهنگسازمانی متناسب با عصر دیجیتال در بانکها بهاندازه کافی سریع نیست. بهعبارتدیگر، بدنه موجود بهراحتی آموزشهای جدید و تغییر رفتار و فرهنگ را نمیپذیرند و یکی از دلایل اصلی آن این است که افرادی که باید این جریان را در سازمان هدایت و رهبری کنند، خود نیز ممکن است بخشی از پایهها و اساس فرهنگ موجود باشند.

مدیران اجرایی باید بدانند برای مؤثر بودن در ایجاد / جذب مشتری جدید چه افرادی باید چهکارهایی را انجام دهند. در این تفکر و نوع رهبری جدید باید به میزان کافی آمادگی ریسک کردن در سازمان وجود داشته باشد و از همه مهمتر اینکه تمایل به جایگزینی فرهنگ جدید بجای فرهنگسازمانی موجود، وجود داشته باشد و از آن حمایت شود.

درنهایت، تلاشی که برای تحول فرهنگسازمانی صورت میگیرد باید حداقل بهاندازه آنچه برای نیل به تحول عملیاتی میشود، باشد. همانطور که اشاره شد، تمرکز این تحول فرهنگی باید بر حذف ساختارهای وظیفه محور و وابسته به بخشهای مجزا، پذیرش خطرات بیشتر و تمرکز بیشتر بر سلیقه یا اصطلاحاً تجربه مشتری باشد.

بر اساس یافتههای شرکت مکنزی، این تغییرات فرهنگی تأثیر منفی بر عملکرد مالی سازمان نخواهد داشت؛ و درنتیجه گیری خود عنوان میکند، تحقیقات ما نشان میدهد که موانع فرهنگی بهصورت آشکار با عملکرد اقتصادی در جهت منفی، ارتباط مستقیم دارد.

مشکل بزرگی بنام تفکر سیلویی

هنگامیکه راجع به تفکر سیلویی در بانک و بانکداری صحبت میشود، اکثراً فکر میشود که بحث بر سر یک چارچوب سازمانی است.

درحالیکه اینیک نگاه بسیار ساده به قضیه است و درواقع منظور از تفکر سیلویی در بانک نحوه تقسیم مسئولیتها و فرآیندهای عملیاتی در سازمان است؛ و درجایی که نتوان بینش نسبت به مشتری را در سازمان و درواقع مابین سیلوهای یادشده به اشتراک گذاشت، فرآیند تحول دیجیتال به شکل مطلوب، تقریباً غیرممکن میشود.

در دنیای دیجیتال، بانکهایی به قدرت میرسند که به اهمیت کار متقابل پی ببرند و از روندهایی که مشتری را در عملیات روزمره کسبوکار به رسمیت میشناسد، پیروی کنند.

برای این منظور به اشتراکگذاری دادهها و بینش نسبت به مشتری و تشویق به شفافیت در سراسر موسسه، به ایجاد یک مسیر منسجم و فرهنگ دیجیتالی شدن کمک میکند. همچنین یکی دیگر از راههایی که میتواند در این راه مؤثر باشد جابجایی مدیران واحدهای کسبوکاری با واحدهای عملیاتی سیلویی در سازمان است.

الزام به پذیرش پاسخگویی همگانی در داخل سازمان نیز، به حل یکی دیگر از مشکلات در تفکر سیلویی که معمولاً بخشهای دیگر سازمان را مسئول مسائل و خطاها میدانند، کمک خواهد کرد. برای دستیابی به این هدف سازمان باید موانع مشارکت و همکاری همه افراد سازمان، در امور را برطرف سازد و راههایی برای حذف بوروکراسی که در طول زمان از فرهنگ (و مدیریت) قبلی، بجا مانده پیدا کند.

دشواری در پذیرش ریسک برای تغییر

از مفاهیم گستردهای که هنوز بسیاری از مدیران ارشد بانکداری سنتی با آن بیگانهاند، میل و اشتیاق به تجربه کردن و ریسکپذیری و پذیرش شکستهای احتمالی است. درواقع، بسیاری از مدیران بانکی کار خود را در یک محیط با ریسک پایین شروع کردهاند.

جدای از جنبه شخصی میزان ریسکپذیری افراد، در بازارهای مالی بهطورمعمول سازمانهایی که ریسک کمتری دارند، از پاداشهای بیشتری برخوردار هستند و این تغییرات فرهنگی در سازمان را دشوارتر میکند.

درعینحالی که مدیران بانکها باید تمایل به اقدامات جسورانه و قاطع داشته باشند تا بتوانند در مقیاسهای بسیار بزرگ، گامهای سریع بردارند. یک پرسش مهم برای مدیران در رابطه با ریسکپذیری سازمان این است که آیا آنها به کارکنان خود در تمام سطوح بهاندازه کافی اعتماد دارند تا بدون تعیین و اعمال خطوط قرمز، دستبهکار، کارهای بزرگ ریسک دار بشوند.

تمرکز بر مشتری باید بیشتر در عمل باشد تا حرف

علیرغم بهبودهایی که طی سالهای اخیر درزمینهٔ سلیقه و تجربه مشتری حاصلشده است، هدف اصلی باید این باشد که مؤسسات مالی و بانکها در این خصوص عملکرد بهتر و بیشتری داشته باشند، بخصوص که مشتریان دیجیتال خواستار جدی این رویکرد است.

بانکها باید همزمان با پیشرفت درزمینهٔ بهکارگیری تکنولوژیهای دیجیتال، توانایی و امکانات شخصیسازی بیشتری را نیز بنا به درخواست مشتریان خود برای آنها فراهم کنند.

حرف آخر، اینکه امروزه داشتن فرهنگ مشتری محور چیزی فراتر از یک کار خوب است و این موضوع به یک اصل برای بقاء تبدیلشده است؛ و اگرچه از مدتها پیش بانکها و نهادهای مالی تصمیم خود را مبنی برتمرکز و نزدیک شدن به نیازهای مشتری اعلام کردهاند، اما عصر دیجیتال آنها را مجبور میسازد تا این کار را انجام دهند و همچنین ابزارهای بهتری را نیز برای انجام کار فراهم میکند.

بافرهنگ مشتری محور، پیشبینی تغییرات در حال ظهور رفتار مشتریان بهتر انجام میشود و با تجمیع دادههای ساختاریافته با دادههای غیر ساختیافته و سفارشیسازی تعاملات مربوط به مشتری، میتوان امکان یک تجربه بهتر را برای او محقق کرد.