پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

بررسی وضعیت بنیادی سهام شرکت آسانپرداخت پرشین

علی رمضانیان / شرکت آسانپرداخت با نماد بورسی «آپ» از شرکتهای بزرگ در حوزه پرداخت است که حدود ۱۰ درصد از سهم بازار پرداخت را در اختیار داشته و یکی از شرکتهای مطرح در حوزه فروش پین و اعتبار است. این شرکت در سالهای اخیر، افزایش درآمد را تجربه کرده، اما سود خالص شرکت کاهش داشته و با وجود اینکه طی ۹ ماه در سال ۱۴۰۰ معادل ۱۴۵ درصد از EPS را محقق کرده، اما نسبت به سالهای قبل روندی کاهشی داشته است. در ادامه این نوشتار سعی شده نماد بورسی شرکت آسان پرداخت به شکل بنیادی مورد بررسی قرار گیرد و در سلسله گزارشهای بعدی نیز سایر نمادهای بورسی مرتبط با حوزه فناوری اطلاعات مورد ارزیابی قرار میگیرد.

کلیاتی در مورد شرکت

شرکت آسانپرداخت پرشین (آپ) با هدف فعالیت در سیستمهای پرداخت الکترونیکی دادهها، در اردیبهشت ۱۳۸۸ تأسیس شد. هدف این شرکت گسترش و تسهیل خدمات پرداخت الکترونیک بوده و اجزای مختلف سیستم بر پایه «مقررات ناظر بر ارائهدهندگان خدمات پرداخت» اداره نظام پرداخت بانک مرکزی و شرکت شاپرک در نظر گرفته شد.

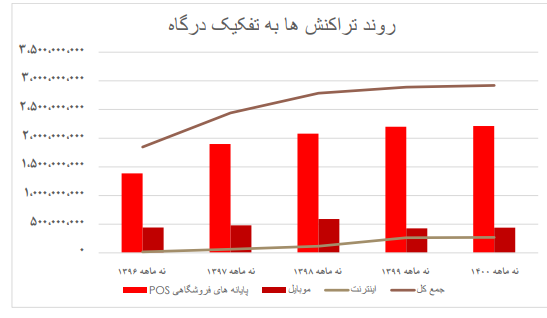

این شرکت با عضویت در شاپرک و تحت نظارت بانک مرکزی، مجوز فعالیت در حوزه پرداختهای الکترونیک کشور در بسترهایی نظیر پایانه فروش (POS)، موبایل (USSD) و اینترنت (IPG) را کسب کرده است. شرکت آپ در حوزه خدمات PSP امروز در شمار یکی از ۱۲ شرکت ارائهدهنده این خدمات است و هماکنون سهم ۱۰درصدی را در بازار تراکنشهای بانکی به خود اختصاص داده است. حجم تراکنشهای این شرکت روزانه بالغ بر دو میلیون بوده و بیش از ۳۰ درصد سهم فروش کارت شارژ اپراتورها متعلق به آپ است. عمده درآمدهای آپ از محل خدمات دستگاه کارتخوان و کارمزدهای دریافتی حاصل از تراکنشهای موبایلی و درگاه پرداخت اینترنتی است.

اهداف بلندمدت شرکت

از مهمترین اهداف شرکت میتوان از توسعه شبکه رقابتی برای جذب تراکنشهای پرداخت الکترونیک، ارتقای وفاداری مشتریان از طریق افزایش هزینههای جایگزینی خدمات، رویکرد نوآورترین در بازار طراحی و ارائه محصولات و خدمات، تعامل نظاممند واحدهای شرکت با یکدیگر در راستای اهداف و استراتژیها نام برد.

اهداف کوتاهمدت شرکت

اهداف کوتاهمدت شرکت نیز عبارت از رشد تراکنشهای پایانههای فروش، بهبود شاخص اثربخشی درگاه فروشگاهی، ورود به بازارهای جدید و جذب مشتریان پرتراکنش، پیادهسازی و افزودن خدمات جدید به سبد خدمات جاری و توسعه نیروی انسانی شرکت است.

محصولات کلیدی

محصولاتی که «آپ» بیشترین تمرکز را روی آنها گذاشته عبارتاند از: عابربانک همراه، پایانه فروش، درگاه پرداخت اینترنتی (IPG)، اپلیکیشن آپ، کیف پول آپ، کلوپ آپ و ماژول پرداخت درونبرنامهای (SDK).

وضعیت شرکت در صنعت

برای بررسی وضعیت شرکت آسانپرداخت پرشین در صنعت تنها به موضوع درآمد شرکت در سالهای اخیر پرداخته شد؛ چراکه حجم درآمد یک شرکت مهمترین مقوله برای سنجیدن شرکت در صنعت است. در سه سال مالی گذشته «آپ» بالاترین درآمد را در بین شرکتهای صنعت در اختیار داشته و این روند تداوم داشته است.

| شرکت | نماد | سال ۱۴۰۰ | سال ۱۳۹۹ | سال ۱۳۹۸ |

|---|---|---|---|---|

| همکارانسیستم | سیستم | ۴,۳۶۰,۸۱۹ | ۲,۵۵۰,۶۴۸ | ۱,۴۸۹,۳۲۰ |

| دادهپردازی ایران | مداران | ۶,۸۱۸,۴۰۲ | ۳,۱۹۱,۵۰۳ | ۲,۴۱۰,۰۴۴ |

| افرانت | افرا | ۲,۱۲۷,۵۳۴ | ۱,۴۷۰,۵۶۴ | ۱,۴۰۶,۹۷۷ |

| رایان همافزا | رافزا | ۱,۹۳۸,۷۲۷ | ۱,۸۳۳,۶۸۶ | ۵۶۳,۵۶۹ |

| آسانپرداخت پرشین | آپ | ۶۴,۹۱۷,۳۴۱ | ۶۲,۰۹۵,۰۶۲ | ۵۲,۱۴۷,۷۸۸ |

| بهپرداخت ملت | پرداخت | ۳۰,۵۴۰,۲۰۰ | ۲۶,۸۳۳,۶۰۹ | ۲۰,۸۰۳,۸۱۶ |

| خدمات انفورماتیک | رانفور | ۲۸,۳۷۷,۱۴۴ | ۲۲,۱۹۲,۵۹۲ | ۱۸,۷۲۱,۹۶۸ |

| تجارت الکترونیک پارسیان | رتاپ | ۳۱,۸۱۴,۹۷۵ | ۲۲,۱۸۴,۷۳۶ | ۱۱,۵۱۵,۶۰۲ |

| سپیدار سیستم آسیا | سپیدار | ۱,۴۰۳,۹۶۷ | ۷۸۸,۶۰۱ | ۳۸۲,۶۳۵ |

| شرکت | نماد | سال ۱۴۰۰ | سال ۱۳۹۹ |

|---|---|---|---|

| تجارت الکترونیک پارسیان کیش | تاپکیش | ۸,۴۳۴,۵۶۱ | ۵,۲۱۵,۵۳۲ |

| پرداخت الکترونیک سامان کیش | سپ | ۳۱,۸۲۹,۹۴۴ | ۲۳,۸۵۰,۴۹۱ |

| توسعه سامانههای نرمافزاری نگین | توسن | ۴,۲۷۴,۲۶۹ | ۳,۲۰۲,۹۹۶ |

| کارت اعتباری کیش | رکیش | ۲,۰۹۳,۸۸۷ | ۶,۴۱۲,۵۰۲ |

وضعیت کلی ترازنامه شرکت

وضعیت ترازنامهای شرکت بر اساس گزارش آذر ۱۴۰۰ (آخرین ترازنامه منتشرشده شرکت)، در یک نگاه کلی عبارت است از: جمع کل دارایی غیرجاری؛ ۶ هزار و ۶۲۰ میلیارد ریال، جمع دارایی جاری؛ هفت هزار و ۶۳۳ میلیارد ریال، حجم کل داراییها؛ ۱۴ هزار و ۲۵۴ میلیارد ریال، جمع بدهی غیرجاری؛ ۷۶۶ میلیارد ریال، جمع بدهی جاری؛ چهار هزار و ۸۵۸ میلیارد ریال و جمع بدهیها؛ پنج هزار و ۶۲۴ میلیارد ریال.

وضعیت کلی صورت سود زیان شرکت

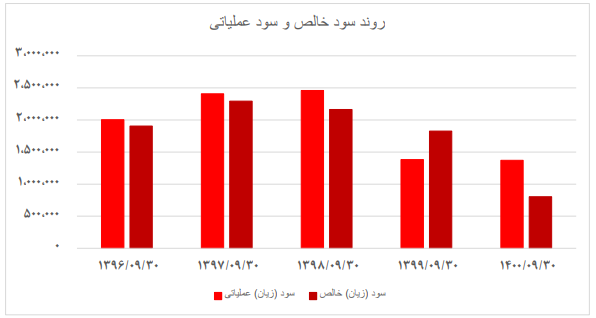

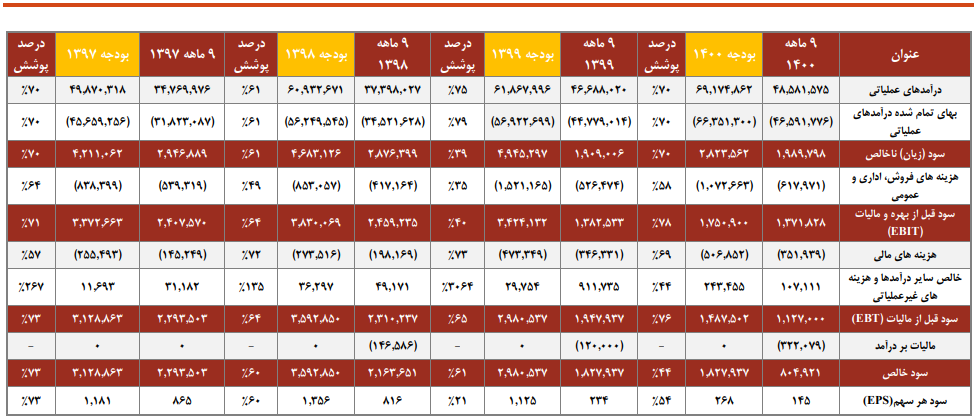

همچنین وضعیت صورت سود و زیان شرکت بر اساس گزارش آذر ۱۴۰۰در یک نگاه کلی عبارت است از: فروش؛ ۴۸ هزار و ۵۸۱ میلیارد ریال، سود عملیاتی؛ یک هزار و ۳۷۱ میلیارد ریال، سود عملیاتی هر سهم؛ ۱۸۹ ریال، سود خالص؛ ۸۰۴ میلیارد ریال و سود هر سهم؛ ۱۴۵ ریال.

رشد اندک درآمد و روند معکوس سودآوری

بر اساس گزارشهای منتشره این شرکت در آذر ۱۴۰۰ رشد فروش و درآمد شرکت چهار درصد بوده، اما سود شرکت با وجود افزایش نسبت به سالهای قبل روند معکوسی را تجربه کرده است.

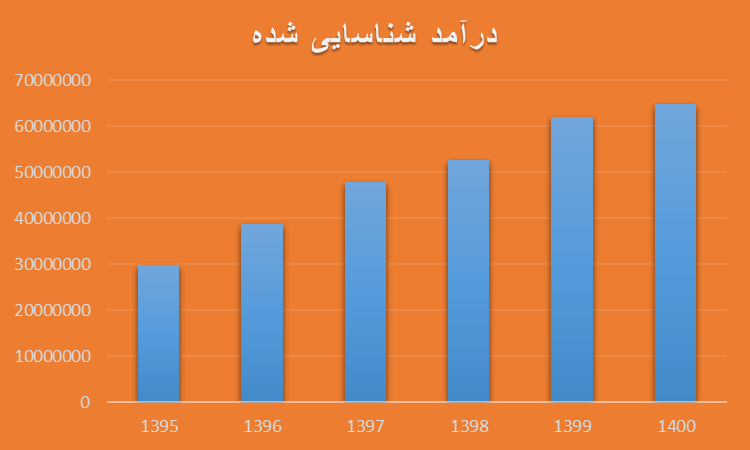

بررسیهای وضعیت درآمد که از سال ۱۳۹۶ بررسی شد، نشان میدهد که ظرف پنج سال مالی گذشته، درآمد شرکت نزدیک به ۱.۷ برابر شده است. درآمد شرکت در آذر ۱۴۰۰ نسبت به سال قبل از آن تنها چهار درصد رشد داشته که بهای تمامشده درآمد عملیاتی نیز با رشد چهاردرصدی ۴۶ هزار و ۵۹۱ شده است. علاوه بر این با توجه به رشد ضعیف درآمد، هزینههای شرکت رشد شارپی داشتند. بهعنوان نمونه هزینه اداری شرکت ۱۷ درصد رشد داشته است.

درآمد شرکت از چهار محل درآمد کارمزد تراکنش شاپرکی، فروش پین و اعتبار، پشتیبانی دستگاههای کارتخوان بانکی و سایر درآمدهای عملیاتی کسب درآمد میکند. وضعیت درآمدی شرکت آسانپرداخت پرشین در شش سال مالی گذشته به شرح جدول زیر است. بیشترین درآمد شرکت از محل فروش پین و اعتبار با رقم ۵۹ هزار میلیارد ریال بوده است.

| شرح | درآمد سال ۱۴۰۰ | درآمد سال ۱۳۹۹ | درآمد سال ۱۳۹۸ | درآمد سال ۱۳۹۷ | درآمد سال ۱۳۹۶ | درآمد سال ۱۳۹۵ |

|---|---|---|---|---|---|---|

| درآمد کارمزد تراکنش شاپرکی | ۴,۶۳۲,۴۵۴ | ۳,۸۱۱,۵۸۶ | ۳,۳۲۶,۴۳۵ | ۲،۸۸۹،۲۴۱ | ۲،۱۹۹،۸۷۰ | ۱،۶۰۹،۵۱۶ |

| فروش پین و اعتبار | ۵۹,۱۴۲,۹۵۱ | ۵۶,۹۸۴,۴۶۴ | ۴۷,۴۳۴,۸۹۴ | ۴۱،۸۵۳،۱۵۱ | ۳۳,۹۴۶,۱۴۶ | ۲۶,۳۸۹,۳۵۵ |

| پشتیبانی دستگاههای کارتخوان بانکی | ۹۱۶,۹۲۶ | ۹۱۳,۸۲۴ | ۱،۷۶۴،۷۷۰ | ۲,۸۳۴,۰۰۵ | ۲۵۰۱۴۵۲ | ۱،۸۲۹،۳۷۷ |

| سایر درآمدهای عملیاتی | ۲۲۵,۰۱۰ | ۲۰۴,۳۱۸ | ۹۷،۳۴۵ | ۲۰۱،۲۹۷ | ۲۷۶۲۵ | ۲۶،۰۴۵ |

| جمع | ۶۴,۹۱۷,۳۴۱ | ۶۱,۹۱۴,۱۹۲ | ۵۲,۶۲۳,۴۴۴ | ۴۷,۷۷۷,۶۹۴ | ۳۸,۶۷۵,۰۹۳ | ۲۹,۸۵۴,۲۹۳ |

اما روند سودسازی شرکت در طی سالیان یکنواخت نبوده و افزایش نیافته و اتفاقاً کاهشی بوده است. همچنین شرکت دارای زیان غیرعملیاتی شده است.

شمای کلی شرکت در آذر ۱۴۰۰ نشان میدهد که شرکت در ۹ماهه توانسته ۱۴۵ درصد از EPS سال ۱۴۰۰ را محقق کند.

نسبتهای مالی شرکت

مهمترین ابزار شناخت وضعیت یک شرکت نسبتهای مالی آن شرکت است. نسبتهای مالی نشان میدهد که شرکت در چند دوره مالی گذشته چگونه رفتار کرده و وضعیت پیشرو چگونه است. همانگونه که در جدول زیر مشاهده میشود، نسبتهای مالی شرکت در سه سال گذشته تفاوت چندانی نداشته و یک رویه ثابت را حفظ کرده است. حتی حاشیه سود خالص شرکت روندی معکوس داشته است؛ در نتیجه، این وضعیت شرکت گویای اندکی خمودگی در بین مدیران شرکت است.

| شرح | سال۱۴۰۰ | سال ۱۳۹۹ | سال ۱۳۹۸ |

|---|---|---|---|

| نسبت جاری | ۱.۵۷ | ۱.۵۷ | ۱.۳۴ |

| نسبت نقدینگی | ۱.۱۵ | ۱.۱۵ | ۱.۰۱ |

| نسبت وجه نقد | ۰.۱۶۵ | ۰.۱۷ | ۰.۱۷ |

| گردش کل داراییها | ۳.۴۱ | ۳.۴۱ | ۳.۳ |

| نسبت بدهی | ۳.۹۵ | ۰.۳۹ | ۰.۴۳ |

| بدهی به ارزش ویژه | ۰.۰۶ | ۰.۰۵۶ | ۰.۶۷ |

| پوشش هزینه بهره | ۳.۹ | ۳.۹ | ۳.۹۹ |

| حاشیه سود خالص | ۱.۶۰% | ۲% | ۴% |

| حاشیه سود ناخالص | ۳% | ۴% | ۴% |

| حاشیه سود عملیاتی | ۳% | ۳% | ۳% |

| بازدهی دارایی (ROA) | ۰.۰۵۶ | ۰.۰۶ | ۰.۱۳ |

| بازده حساب صاحبان سرمایه (ROE) | ۰.۰۹۳ | ۰.۰۹ | ۰.۲۳ |

برای درک وضعیت شرکت در خصوص نسبتهای مالی باید این نسبتها را تشریح کرد:

نسبتهای نقدینگی

نسبت جاری

از آنجا که انتظار میرود داراییها و بدهیهای جاری طی ۱۲ ماه آینده نقد شوند، نسبت جاری معیار مناسبی برای نقدینگی کوتاهمدت محسوب میشود. این نسبت نشاندهنده توانایی بازپرداخت بدهیهای جاری از محل داراییهای جــاری شرکت است. مطابق با جدول فوق نسبت جاری شرکت اصلی در این دوره عدد ۵۷.۱ مرتبه را نشان میدهد که حاکی از توانایی بالای شرکت برای بازپرداخت بدهیهاست.

نسبت آنی

موجودی کالا بهدلیل داشتن کمترین درجه نقدشوندگی در نسبت آنی در نظر گرفته نمیشود. نسبت مذکور در این دوره برای شرکت اصلی عدد ۱۵.۱ را نشان میدهد.

نسبت وجه نقد

این نسبت نیز جزء نسبتهای نقدینگی است که ممکن است برای برخی استفادهکنندگان نظیر اعتباردهندگان (خصوصاً اعطاکنندگان وامهای کوتاهمدت) دارای اهمیت باشد. نسبت فوق در این دوره نسبت به دوره مشابه قبلی، ثابت مانده است.

نسبتهای عملکرد

گردش کل داراییها

این نسبت بیانگر کارایی داراییهاست. نسبت مذکور برای شرکت در دوره ۹ماهه منتهی به ۳۰ آذر ۱۴۰۰ نسبت به دوره مشابه سال قبل تغییر قابل توجهی نداشته و عدد ۴۱.۳ را نشان میدهد.

نسبتهای اهرمی

نسبت بدهی

این نسبت بیانگر آن است که واحد تجاری به ازای هر ریال دارایی چند ریال بدهی دارد. طلبکاران ترجیح میدهند که این نسبت کـوچکتر باشد، زیرا در صورت ورشکستگی شـرکت، ریـسک کمتری را برای از دست دادن طلب خود تحمل خواهند کرد. همانطور که در جدول ذکر شده، نسبت فوق برای شرکت آسانپرداخت پرشین در دوره ۹ماهه منتهی به ۳۰ آذر ۱۴۰۰ نسبت به دوره مشابه قبلی کاهش یافته که نشان از عملکرد مناسب شرکت دارد.

نسبت بدهیها به ارزش ویژه (حقوق صاحبان سهام)

این نسبت شاخص مهمی برای نشاندادن توانایی شرکت در بازپرداخت بدهیهای خود است. پایینبودن این نسبت ریسک سرمایهگذاران و اعتباردهندگان را کاهش میدهد. نسبت فوق برای شرکت آسانپرداخت در تاریخ ۳۰/۰۹/۱۴۰۰ برابر با ۵۶.۰ بوده است.

پوشش هزینه بهره

این نسبت دفعاتی را که سود عملیاتی واحد تجاری، قادر به پوششدادن هزینه بهره است، بیان میکند. این نسبت برای شرکت آسانپرداخت رقم ۹۰.۳ را نشان میدهد که نسبت به دوره مشابه سال گذشته کاهش نشان میدهد.

نسبتهای سودآوری

حاشیه سود عملیاتی در شرکت اصلی طی دوره مالی ۹ماهه ابتدایی سال ۱۴۰۰ نسبت به سال مالی قبل تغییر چندانی را نشان نداده و برابر با سه درصد است. همچنین حاشیه سود ناخالص چهار درصد و سود خالص شرکت برابر با دو درصد است که نسبت به دوره مشابه سال قبل، کاهش نشان میدهند.

بازدهی داراییها (ROA)

این نسبت معیار ارزیابی سود به ازای هر واحد سرمایهگذاری در داراییهاست و بیانگر آن است که شرکت به ازای هر ریال دارایی چند ریال سود خالص کسب کرده است. نسبت مذکور در دوره مالی ۹ماهه سال ۱۴۰۰ برای شرکت اصلی رقم ۰۶.۰ را نمایش داده است.

بازدهی حقوق صاحبان سهام (ROE)

این نسبت بیانگر آن است که سهامداران چه بازدهیای کسب کردهاند و میزان سود خالص ایجادشده به ازای هر ریال حقوق صاحبان سهام را نشان میدهد. نسبت فوق در ۹ماهه سالهای مالی ۱۴۰۰ و ۱۳۹۹ برابر با ۰۹.۰ و ۲۳.۰ بوده است.

پیشبینی چالشها و ریسکهای پیش رو

ریسکها و چالشهای پیش روی شرکت به شرح ذیل است که در بخش سوم گزارش بهطور مفصل به هر یک از آنها پرداخته شده است: ریسک تجاری و رقبای جدید، ریسک صنعت، ریسک مقرراتی و مالی، ریسک ناشی از نوسانات اقتصادی، ریسک منابع انسانی، ریسک تحریمها و محدودیتهای بینالمللی.

ریسک تجاری و رقبای جدید

توسعه صنعت خدمات پرداخت الکترونیک کشور بهسرعت در حال تحقق است و عدم توجه به آنها، از دست رفتن سهم بازار شرکت را به همراه خواهد داشت.

ریسک صنعت

با توجه به حوزه فعالیت شرکت در صنعت پرداختهای الکترونیکی بهعنوان یک فعالیت دانشمحور و فناوریمحور باید در نظر داشت سرعت پیشرفت دانش در این حوزه بسیار بالاست و همین امر ریسک شرکت را افزایش میدهد؛ چراکه شرکت جهت حفظ سهم بازار خود و امکان گسترش آن باید همواره رشد قابل ملاحظهای در این صنعت داشته باشد.

ریسک مقرراتی و مالی

تدوین مقررات جدید در حوزه پرداختهای الکترونیکی از سوی بانک مرکزی میتواند بر سودآوری شرکتها در این عرصه اثرگذار باشد.

ریسک ناشی از نوسانات اقتصادی

با توجه به اینکه برخی از اقلام کلیدی شرکتهای فعال در صنعت پرداخت الکترونیکی نظیر دستگاههای کارتخوان، رول مصرفی و همچنین سایر زیرساختهای سختافزاری از طریق واردات تأمین میشود، نوسانات ارزی میتواند آثار گستردهای بر عملیات این شرکتها داشته و همچنین موجب افزایش ناگهانی هزینهها شود. از طرفی نوسانات نرخ بهره نیز به افزایش هزینههای تأمین مالی منجر خواهد شد .ضمن اینکه دیگر تغییرات ناگهانی قیمتها و تورم، موجب حاکمیت فضایی نامطمئن در بخش مصرف و همچنین سرمایهگذاری شده و مصرفکنندگان و سرمایهگذاران را با تردید مواجه خواهد کرد. مجموعه این عوامل میتواند به کاهش مبادلات نقدی منجر شده و درآمد شرکتهای فعال در صنعت پرداخت را دستخوش تغییرات قابل توجهی کند.

ریسک منابع انسانی

ریسک منابع انسانی عبارت است از ریسک مربوط به افراد درون سازمان. این ریسک شامل فرایند و برنامههایی میشود که بر افراد تأثیر میگذارد. ریسک منابع انسانی شامل هر عامل انسانی، فرهنگی یا حاکمیتی است که سبب عدم قطعیت در محیط کسبوکار شده و میتواند اثر منفی بر عملیاتهای سازمان بگذارد. در حقیقت این ریسکی است که اگر بهخوبی مدیریت شود، میتواند بین شرکتهایی که رهبر بازار هستند و دیگر شرکتها تمایز ایجاد کند. در مورد شرکتهای فعال در صنعت پرداخت الکترونیک، دو چالش عمده مرتبط با منابع انسانی ریسک دانش کارکنان و همچنین ریسک عدم افشای اطلاعات سازمان است.

ریسک تحریمها و محدودیتهای بینالمللی

تحریمهای بینالمللی مالی و بانکی تأثیر زیادی بر فعالیتهای بانکی داخلی داشته و از آنجایی که فعالیتهای بانکی در ارتباط تنگاتنگی با صنعت پرداخت قرار دارد، شرکتهای فعال در صنعت پرداخت الکترونیکی نیز تحت تأثیر پیامدهای این تحریمها قرار خواهند گرفت. همچنین امکان ورود فناوریهای جدید به کشور و دسترسی به زیرساختهای سختافزاری و نرمافزاری مورد نیاز صنعت پرداخت که نقشی کلیدی در توسعه این صنعت بازی میکنند، رابطه معناداری با تحریمهای بینالمللی دارند.

موفقیتهای شرکت

سازمان مدیریت صنعتی، رتبهبندی شرکتهای برتر ایران را برای سالیان متوالی تهیه کرده است. بر اساس نتایج رتبهبندی بیستویکمین دوره همایش معرفی شرکتهای برتر ایران (IMI-100) آسانپرداخت پرشین بین ۵۰۰ شرکت بزرگ کشور، برای چهارمین سال متوالی رتبه اول را از نظر شاخص فروش در گروه رایانه و فعالیتهای وابسته، از آن خود کرد.

چشمانداز صنعت در جهان

پیشبینی میشود ۱.۳۱ میلیارد نفر تا سال ۲۰۲۳ از حداقل یک اپلیکیشن پرداخت تلفن همراه در سراسر جهان استفاده کنند. همچنین پیشبینی میشود اندازه بازار جهانی پرداخت با تلفن همراه تا سال ۲۰۲۴ به سه تریلیون برسد و علیپی اکنون با ۱.۲ میلیارد کاربر بزرگترین بستر پرداخت با تلفن همراه در جهان را دارد. استفاده از پرداختهای تلفن همراه قرار است بین سالهای ۲۰۲۰ تا ۲۰۲۵ به رشد خود با نرخ رشد مرکب سالانه ۲۶.۹۳ درصد ادامه دهد. پرداخت با تلفن همراه در فروشگاهها تا سال ۲۰۲۰، با نرخ رشد مرکب سالانه ۸۰ درصد بین سالهای ۲۰۱۵ تا ۲۰۲۰، به ۵۰۳ میلیارد دلار رسیده بود.

وضعیت بنیادی شرکت آسانپرداخت پرشین در آینده

استفاده شهروندان از ابزارهای موبایلی بدون تردید در ایران و جهان رو به افزایش است و تردیدی نیست که استقبال از خدمات موبایلی افزایش بیشتری خواهد یافت. همین مسئله سبب خواهد شد تا شرکتهای پرداخت و بهخصوص فعال در عرصه موبایلی وضعیت بهتری در آینده داشته باشند. شرکت آسانپرداخت بهدلیل تمرکز بر ابزارهای موبایلی شرایط خوبی دارد.

در حقیقت درآمد این شرکت از سه بخش تشکیل میشود:

- بخش اول: درآمد حاصل از اجاره دستگاههای کارتخوان است که از بانکها دریافت میشود. لازم به ذکر است که این آیتم در صورتهای مالی تحت سرفصل پشتیبانی دستگاههای کارتخوان بانکی گزارش میشود.

- بخش دوم: کارمزد دریافتی از شاپرک، در نتیجه عملیات اینترنتی است.

- بخش سوم: درآمد حاصل از شارژ سیمکارتهای اعتباری است که بیش از ۸۰ درصد از فروش شرکت را تشکیل میدهد که این آیتم بهطور قابل توجهی از طریق خدمات تلفن همراه (سامانه #۷۳۳*) و پایانههای فروشگاهی محقق میشود.

بر همین اساس یکی از مهمترین بخشهای درآمد در دنیا، تلفن همراه است. چندی پیش فدرالرزرو آمریکا اعلام کرده بود که سهم پرداختهای موبایل نسبت به سایر روشهای پرداخت رشد چشمگیری خواهد داشت. این گزارش که قبل از سال ۲۰۲۰ منتشر شده بود، رشد این روش را بالاتر از ۱۵۰ درصد نسبت به سالهای قبل اعلام کرده بود.

با توجه به شرایط ذکرشده، قطعاً وضعیت شرکت آسانپرداخت پرشین مطلوب ارزیابی میشود. علاوه بر این شرکت آسانپرداخت بالاترین درآمد خود را از محل فروش پین و اعتبار کسب کرده؛ بنابراین تردیدی نیست که این شرکت در آینده وضعیت بهمراتب بهتری خواهد داشت. با توجه به اینکه این شرکت در ۹ماهه توانسته ۱۴۵ درصد از EPS را محقق کند، یعنی در صورتهای مالی پایان سال قطعاً سود خوبی را برای هر سهم شناسایی خواهد کرد، هرچند بهدلیل داشتن ریسکهای مختلف که بر سودآوری شرکت نسبت به دورههای قبل اثر منفی گذاشته، باید ارزیابی ریسک بهتری را انجام دهد و اگر همین رویه کاهشی در سودآوری در بلندمدت ادامه پیدا کند، ممکن است که بازار را به رقبای خود بسپارد. یکی از مهمترین ابزارهای تحلیل بنیادی بررسی فرایند سودآوری شرکت است. اگر فرایند سودآوری نزولی باشد، سبب هراس سرمایهگذاران در بلندمدت میشود، همچنین نسبتهای مالی شرکت گویای روند وضعیت سودآوری شرکت است. نسبتهای مالی شرکت در سه سال گذشته بهبود معناداری نداشته و گویی شرکت دارای یک روند فرسایشی است و ممکن است در بلندمدت نتواند این شرایط را بهخوبی حفظ کند.