پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

جهش بزرگ فروشندگان و مصرفکنندگان مسن به سمت فینتک

گزارشات و دادههای ارائه شده توسط انجمن بازنشستگان آمریکا (AARP) نشان میدهد که سهم قابل توجهی از جمعیت این کشور را افراد بالای ۵۰ سال تشکیل میدهند. در سال ۲۰۱۸ حدود ۱۱۵ میلیون نفر از جمعیت آمریکا را افراد بالای ۵۰ ساله تشکیل میداد و پیشبینی میشود که این رقم تا سال ۲۰۳۰ به ۱۳۲ میلیون نفر نیز برسد.

این دسته از مردم در دوران نوجوانی و جوانی خود از فناوریها و اپلیکیشنهای گوشیهای همراه بیبهره بودهاند. با این حال، به دلیل قدرت خرید اقتصادی بالا یکی از بزرگترین فرصتها برای صنعت پرداخت به شمار میروند. گزارشات انجمن بازنشستگان آمریکا نشان میدهد که از هر دلار هزینه شده در آمریکا، ۵۱ سنت توسط افراد ۵۰ سال به بالا پرداخت شده است. پیشبینی میشود که این طیف از مصرفکنندگان مسن تا سال ۲۰۳۰ حدود ۸۴ میلیارد دلار را صرف محصولات فناوریمحور کنند.

این دسته از افراد بزرگسال آمریکایی اغلب عضوی از یک خانواده بزرگ (شامل فرزندان، نوادگان و …) هستند. از همین رو، وضعیت مالی آنها اغلب تحت تاثیر افرادی قرار میگیرد که در کنار ایشان حضور دارند. به عنوان مثال در نظر بگیرید که حدود ۱۲ درصد از افراد ۵۰ سال به بالا قسط وامهای دانشجویی را پرداخت میکنند که دو سوم از این پرداختها برای فرزندان یا نوهها است.

بنا به گزارشات ارائه شده توسط اکسپرین (Experian) افراد بزرگسال نسبت به متولدین قرن بیست و یکم سودآوری بیشتری برای صادرکنندگان کارتهای اعتباری دارند. چرا که این افراد داراییهای بیشتری دارند و طبیعتا استفادهی بیشتری نیز از کارتهای اعتباری و بدهی خود میکنند.

با این حال هنگامی که بحث تحقیقات روشهای پرداختی و نوآوری محصولات به میان میآید، مصرفکنندگان مسن اغلب تحت تاثیر نسل جوان قرار میگیرند. چرا که این نسل احاطهی بیشتری بر فناوری، رسانههای اجتماعی و همچنین روشهای منحصربهفرد پرداخت دارند.

اما نسل جوان نیز چالشهای بسیاری را برای موسسات مالی به وجود آوردهاند. با وجود فناوری محور بودن جوانان، این قشر از مردم، عموما نسبت به افراد مسنتر از داراییهای کمتری برخوردارند. همچنین این نسل وفاداری بالایی را برای یک برند و بانک از خود نشان نمیدهند. از طرفی تلاش فراوان یک موسسه مالی برای به دست آوردن مشتریان جوان و جدید میتواند موجب از دست رفتن مشتریان سودآور و بلندمدت (که اغلب از قشر بزرگسال و مسن جامعه هستند) شود.

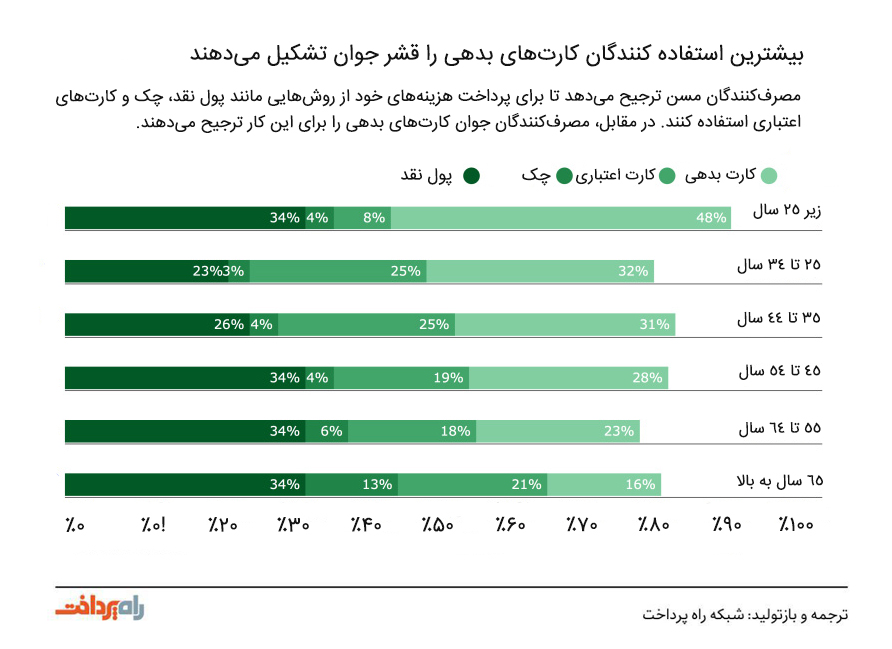

براساس گزارشات منتشر شده از بانک فدرال سانفرانسیسکو در خصوص نحوهی مصرف مشتریان در سال ۲۰۱۸، مصرفکنندگان جوان ترجیح میدهند تا در خریدهای خود از کارتهای بدهی استفاده کنند. این درحالی است که مصرفکنندگان مسن چک و پول نقد را به این کارتها ترجیح میدهند.

حدود ۴۸ درصد از مصرفکنندگان زیر ۲۵ سال از کارتهای بدهی استفاده میکنند. در مقابل مصرفکنندگان ۵۵ تا ۶۴ ساله حدود ۲۳ درصد و همچنین تنها ۱۶ درصد از مصرفکنندگان بالای ۶۵ سال از کارتهای بدهی برای انجام خرید استفاده میکنند. درواقع در میان مسنترین گروه شرکتکننده در این نظرسنجی اولویت خرید توسط چک (۱۳ درصد) نزدیک به اولویت در استفاده از کارتهای بدهی (۱۶ درصد) بود.

سطح بالای پذیرش کارتهای بدهی در میان مصرفکنندگان جوان چندان هم عجیب و دور از ذهن نیست. چرا که این گونه از کارتها در اواخر دهه ۱۹۹۰ و اوایل قرن بیست ایجاد شده و گسترش یافتند. در این دوران مصرفکنندگان بالای ۶۵ سال کنونی در ۵۰ سالگی خود به سر میبردند.

همچنین اقداماتی در سال ۲۰۰۹ صورت گرفت که باعث گسترش بیشتر کارتهای بدهی در میان قشر جوان شد. پیش از این تاریخ، مصرفکنندگان تنها قادر به استفاده از کارتهای اعتباری بودند. امروزه در ایالات متحده آمریکا اگر شخص زیر ۲۱ سالی درخواست یک کارت اعتباری را داشته باشد، باید بتواند از لحاظ قانونی توانایی استقلال خویش در مسائل مالی را ثابت کند. چرا که اکثر صادرکنندگان کارت نمیخواهند دردسرهای صدور کارت برای قشری که از توانایی پرداخت بیبهرهاند را به جان بخرند.

در میان مصرفکنندگان ۴۵ سال به بالا، پول نقد برندهی بیچون و چرای پرداختها برای خرید هر محصولی است. همچنین استفاده از چکها نیز در میان نسل جوان به شدت جایگاه خود را از دست داده است. این امر مربوط به تغییر نحوهی پرداختها نیز میشود. نسل جوان تمرکز بالایی بر روی تجارت الکترونیک دارد. درنتیجه با توجه به غیرقابل استفاده بودن چکها در هنگام خرید آنلاین و از طریق تلفن همراه، این روش پرداختی نتوانسته در میان نسل جوان محبوبیت سابق خود را داشته باشد.

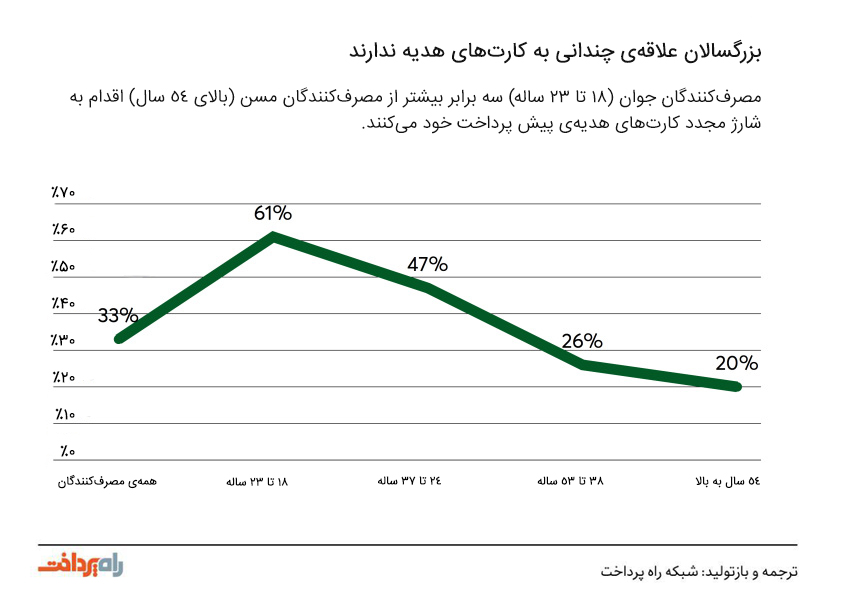

کارتهای هدیه از پیش پرداخت شده، همچنان به عنوان یکی از گزینههای محبوب هدیه دادن محسوب میشوند. اما با توجه به سن مصرفکنندگان، تقاضا برای استفاده از این نوع کارتها در حال کاهش است.

گزارشات به دست آمده از NRF در تعطیلات سال ۲۰۱۸ نشان میدهد که کارتهای هدیه از پیش پرداخت شده اولین گزینه مصرفکنندگان برای هدیه دادن در تعطیلات اخیر بودند. برخی از این کارتها که به کارتهای هدیهی حلقه-باز (open-loop gift cards) شهرت دارند، قابلیت شارژ شدن و استفاده مجدد را دارند. اما این گونه کارتها برای مصرفکنندگان مسن که دارای گزینههای پرداختی بیشتری هستند، جذابیت و سودمندی بالایی ندارند. درنتیجه مصرفکنندگان مسن از انگیزهی کمتری برای دریافت و شارژ چنین کارتهایی برخوردارند.

براساس اطلاعات به دست آمده از یک نظرسنجی که در میان ۲۰۰۳ مصرفکنندهی بالای ۱۸ سال در اکتبر سال ۲۰۱۸ صورت گرفت، تنها ۲۰ درصد از مصرفکنندگان ۵۴ سال به بالا اقدام به بارگذاری و شارژ مجدد کارتهای هدیه خود کردند. این عدد برای مصرفکنندگان ۱۸ تا ۲۳ ساله به ۶۱ درصد میرسید. میانگین مجموع کاربران شرکتکننده در این نظرسنجی نیز ۳۳ درصد بود.

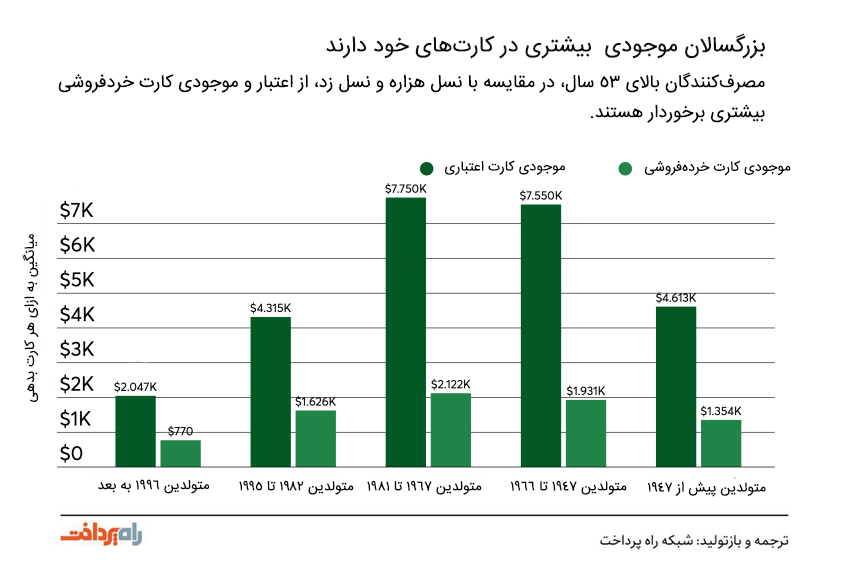

جای تعجب نیست که مصرفکنندگان مسن از کارتهای اعتباری و بانکی بیشتری نسبت به نسل جوان برخوردارند. چرا که مصرفکنندگان مسن به دلیل بالا بودن سن خود تاریخچه بیشتری از کارتهای اعتباری را نیز دارند. با این حال نکتهی شگفتآور ماجرا در این است که مصرفکنندگان مسن نسبت به قشر جوانتر تعادل و بالانس بیشتری را در میان کارتهای اعتباری و بانکی مختلف خود برقرار میکنند.

اکسپرین در هشتمین گزارش سالیانه خود در خصوص کارتهای اعتباری بیان میکند که میانگین گردش مالی مصرفکنندگان مسن در کارتهای اعتباری حدود ۷۵۵۰ دلار و در کارتهای خردهفروشیها حدود ۱۹۱۳ دلار است. از این لحاظ، متولدین ۱۹۴۷ تا ۱۹۶۶ در ردهی دوم و در پشت سر متولدین ۱۹۶۷ تا ۱۹۸۱ (موسوم به Gen X) قرار دارند. این قشر از مخاطبان به احتمال بالا در سن کنونی خود در حال تشکیل خانواده، خرید و تعمیرات خانه، سفر و غیره قرار دارند که همین موضوع میانگین بالانس کارتهای بانکی آنان را افزایش داده است.

نسل خاموش (موسوم به Silent Generation که به متولدین پیش از ۱۹۴۷ اطلاق میشود) مسنترین دسته در این نظرسنجی به شمار میآیند. جوانترین افرادی که از این نسل حضور دارند در زمان حال ۷۲ ساله هستند. میانگین گردش پول این نسل در کارتهای بدهی چیزی حدود ۴۶۱۳ دلار بوده و در کارتهای بدهی خردهفروشیها برابر با ۱۳۵۴ دلار است. این موضوع در نوع خود عجیب و قابل تعمل به شمار میرود.

قشر جوان (متولدین ۱۹۸۲ تا ۱۹۹۵) نیز در مراحل ابتدایی بزرگسالی خود قرار داشته و کمکم وارد سن ازدواج و فرزندآوری میشوند. این افراد با میانگین گردش و بالانس مالی ۴۳۱۵ دلار در کارتهای اعتباری و حدود ۱۶۲۶ دلار در کارتهای بدهی در ردههای پایینتر این نظرسنجی قرار دارند. کمبودن این مقدار از بالانس و گردش مالی در قشر جوان عوامل متعددی از جمله وامهای دانشجویی بالا، نمرات اعتباری (credit scores) پایین و همچنین ترجیح دادن وامهای کوتاهمدت به کارتهای بدهی بدون محدودیت را شامل میشود.

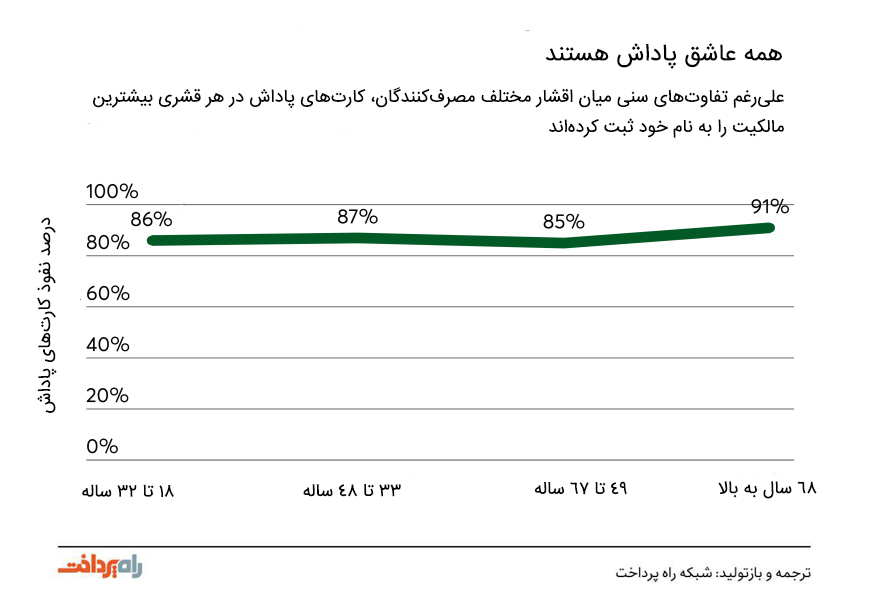

کارتهای اعتباری پاداش (reward credit cards) مقوله دیگری است که در این بخش به آن میپردازیم. هنگامی که سخن از نوآوری محصولات در این دسته از کارتها به میان میآید، لازم است به این نکته توجه کنیم که کارتهای پاداش در میان تمامی نسلها از محبوبیت بالایی برخوردار بوده و تنها به نسلهای قدیمی یا جوانتر تعلق ندارند.

براساس گزارشات به دست آمده از فونیکس مارکت اینترنشنال (Phoenix Marketing International) در خصوص حسابرسی کارتهای اعتباری در سال ۲۰۱۶ که در آن حدود ۳۰۰۳ شرکتکننده مورد بررسی قرار گرفتند، در هر یک از چارکهای ردههای سنی حدود ۸۵ درصد یا بیشتر افراد در کارتهای اعتباری خود دارای پاداش بودند. این نتیجه بدان معناست که دریافت پاداش به ازای شارژ و یا استفاده از کارتهای اعتباری یک قابلیت مهم و کلیدی است.

اخیرا برخی از صادرکنندگان کارتهای بانکی، اقدام به صدور کارتهای اعتباری پاداش مخصوص برای قشر جوان کردهاند. کارتهای پاداش بلو دیتا (Blue Delta) که توسط آمریکن اکسپرس (American Express) صادر میشوند، نمونهای از این کارتها هستند. این عمل در نوع خود به صورت باالقوه میتواند مصرفکنندگان ثروتمندتر و قدیمیتر را از سمت کارتهای پرداختی قدیمی به سوی این نوآوری جذب کند.

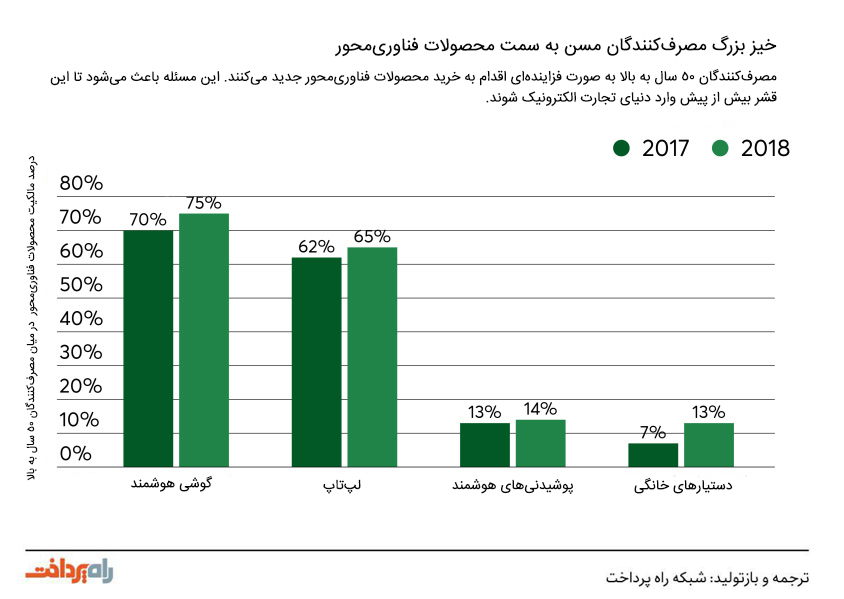

نتایجی که از گزارشات فناوری در سال ۲۰۱۹ و بیش از ۵۰ مطالعهی صورت گرفته توسط AARP (با شرکت ۱۵۴۶ مصرفکننده در نوامبر سال ۲۰۱۸) به دست آمده است، آمار جالبی را ارائه میکند. براساس این گزارشات کسب مالکیت لوازم فناوری توسط افراد مسن به صورت فزایندهای در حال افزایش است.

نکتهی مهم این مسئله اینجاست که بسیاری از این فناوریها روشهای پرداختی جدیدی برای مصرفکنندگان مسن فراهم میکنند. برای مثال با استفاده از گوشیهای هوشمند، لپتاپها و یا دستیارهای خانگی مانند گوگل هوم (Google Home) مصرفکنندگان مسن نیز به دنیای فینتک راه خواهند یافت.

پتی دیوید (Patty David)، مدیر بخش بینش مصرفکننده در AARP در این مورد میگوید: «این مطالعات نشان میدهند که فناوری بخش بزرگی از زندگی شهروندان آمریکایی بالای ۵۰ سال را شامل میشود. چرا که روزانه افراد بالای ۵۰ سال بیشتری اقدام به خرید لوازم فناوریمحور میکنند. استفادهی روزافزون افراد بالای ۵۰ سال از فناوری دلایل مختلفی دارد. برقراری ارتباط، بازدید از وبسایتها، انجام خرید و دریافت اخبار جزو اصلیترین دلایل برای آنلاین شدن این قشر از مردم است.»

از میان تمامی لوازم فناوریمحور موجود در بازار، دستگاههای مربوط به دستیارهای صوتی هوشمند، بیشتر مورد توجه افراد بالای ۵۰ سال قرار گرفته است. این دستگاهها شامل گزینههای مختلفی مانند اسپیکرهای هوشمند الکسا (Alexa) آمازون و یا دستیارهای صوتی هوشمند مانند سیری (Siri) در سیستمعاملهای IOS میشود. این نوع دستیارها در لوازم الکتریکی مختلفی مانند گوشیهای هوشمند، لپتاپها و همچنین پوشیدنیهای هوشمند مانند ساعتهای هوشمند جای داده شدهاند.

با فراگیرتر شدن فناوری دستیارهای صوتی (و به خصوص مواردی که در خانه مورد استفاده قرار میگیرند)، مصرفکنندگان مسن میتوانند با استفاده از فرمانهای صوتی اقدام به تحقیق و خرید محصولات مورد نیاز زندگی خود کنند. دیوید در این باره چنین میگوید: «فناوری دستیار صوتی یک روند قدرتمند و رو به رشد است که افراد بالای ۵۰ سال به صورت فزایندهای در حال استتفاده از آن هستند.»

منبع: Paymentssource