پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

آمارهای آبانماه بانک مرکزی نشان از تغییر مدل نقدینگی میدهد

دنیای اقتصاد / آمارهای بانک مرکزی در آبانماه نشان میدهد که چهره نقدینگی تغییر کرده است. مطابق آمارهای بانک مرکزی، در سه ماه منتهی به آبان سال جاری رشد پول ۳ درصد بوده که این رقم در مدت مشابه سال قبل ۵/ ۱ درصد گزارش شده است. نقدینگی از دو جزء اصلی پول و شبه پول تشکیل میشود. در تقسیمبندیهای اقتصادی، پول معادل اسکناس، مسکوک و سپردههای جاری و شبه پول معادل سپردههای مدتدار بانکی است. در سه ماه منتهی به آبان سال جاری رشد شبه پول ۴/ ۴ درصد گزارش شده این در حالی است که در مدت مشابه سال قبل رشد شبه پول ۳/ ۶ درصد گزارش شده بود؛ اما آمار ماهانه آبانماه قابل تاملتر است. در این ماه، ۱/ ۴ درصد به میزان پول افزوده شده درحالیکه به میزان شبه پول، فقط ۲/ ۱ درصد اضافه شده است. شبه پول را میتوان پناهگاه پول در اقتصاد نامید؛ زیرا رشد این جزء نقدینگی، باعث میشود که منابع بانکها تجهیز شود و اثر کمتری در رشد نرخ تورم داشته باشد؛ اما رشد پول، حرکت نقدینگی به سمت کمینگاه است. در این شرایط افزایش قیمت در یکی از بازارهای کالایی میتواند علامتی برای خروج از کمینگاه باشد. به نظر میرسد با توجه به تغییر چهره نقدینگی و احتمال تداوم این روند در ماههای بعد، سیاستگذار پولی باید بسته جامعی برای آرایش جدید نقدینگی طراحی کند.

سرعت رشد پول و شبه پول در دومین ماه پاییز دچار تغییر قابل توجهی شد. بر اساس گزارش بانک مرکزی، ترکیب سپردههای دیداری و اسکناس دست مردم (پول) در آبان ماه بیش از ۴ درصد رشد کرد. درحالیکه در همین ماه، رشد ماهانه سپردههای غیردیداری ۲/ ۱ درصد بود. به نظر تمایل سپردهها از «پناهگاه» به سمت «کمینگاه» در حال افزایش است. چرا که پس از اجرایی شدن نرخ سود ۱۵ درصد در شبکه بانکی، این بیشترین رشد پول بوده است. نرخ سود بالای بانکها که تبدیل به پناهی برای سپردهها شده بود، اکنون از جذابیت کمتری برخوردار است و همین موضوع این جهش باعث شد تا رشد پول در سهماهه منتهی به آبان ۹۶، به ۳ درصد برسد. در حالی که در بازه مشابه سال گذشته، رشد پول ۵/ ۱ درصد بود. این تغییرات موجب شد تا در آبان ماه نسبت پول به نقدینگی از ۷/ ۱۱ درصد در مهرماه به ۱۲ درصد در آبان ماه برسد. این تغییر ترکیب نشان میدهد پس از کاهش نرخ سود، میل به معامله و دادوستد در اقتصاد ایران افزایش یافته است. چرا که هر چه تعداد معاملهها بیشتر باشد حجم پول در سپردههای جاری و دیداری نیز افزایش خواهد یافت. این تغییر ترکیب میتواند نوسانات در برخی بازارها در ایام اخیر را توضیح دهد.

تغییر تاکتیک سپردهها

از آمار و ارقام میتوان استنتاج کرد که افزایش نقدینگی به چه صورتی در جامعه پخش شده است و اثر تغییر نرخ سود بر آن به چه صورت بوده است. قاعدتاً هرچه سپردههای دیداری و اسکناس دست مردم افزایش یابد، تحریک بازارهای دیگر نیز مستعدتر خواهد بود. در ادبیات اقتصادی به مجموع سپردههای دیداری و اسکناس دست مردم، پول گفته میشود. همچنین به سپردههای غیردیداری نیز شبه پول گفته میشود. سپردههای غیردیداری شامل سپردههای سرمایهگذاری مدتدار و سپردههای قرضالحسنه میشود.

در سال ۱۳۹۵، در بازه ۳ ماهه پایان مرداد تا پایان آبان ماه، به میزان نقدینگی ۶/ ۶۲ هزار میلیارد تومان افزوده شده بود که ۵/ ۹۶ درصد آن به سپردههای غیردیداری بانکها اختصاص یافت. در حالی که در سال جاری، از میزان نقدینگی اضافه شده در این بازه، ۸/ ۹۱ درصد آن به سپردههای غیردیداری اضافه شد و مابقی به شکل جاری در دست مردم ماند. امسال تقریباً ۸ درصد نقدینگی اضافه شده در این بازه به شکل سپردههای دیداری یا اسکناس به دست مردم رسید، در حالی که سال گذشته از حجم نقدینگی اضافه شده تنها ۵/ ۳ درصد آن به شکل جاری در دست مردم بود. به شکل مطلق نیز تفاوت اعداد قابل توجه است؛ به سپردههای دیداری در بازه مرداد تا آبان ۹۵ معادل ۲/ ۱ هزار میلیارد تومان اضافه شده بود، در حالی که این عدد در بازه مشابه سال جاری به ۸/ ۳ هزار میلیارد تومان افزایش یافت.

رشد ماهانه پول و شبه پول نیز گواه دیگری بر این ادعاست؛ چرا که پس از اجرایی شدن نرخ سود، از رشد شبه پول همواره کاسته شده و از ۲/ ۲ درصد رشد ماهانه در مردادماه به ۲/ ۱ درصد در آبان تنزل پیدا کرد. از طرفی در رشد پول، روند منظمی مشاهده نشد. میزان پول در مهرماه حتی با افت نیز مواجه شد اما در دومین ماه پاییز، میزان پول به یکباره رشد بالای ۱/ ۴ درصد را ثبت کرد و ورق را برگرداند. این رشد یک ماهه باعث شد تا رشد سهماهه منتهی به آبان ماه از سال گذشته نیز پیشی بگیرد. این رشد نشان میدهد که میتوان انتظار ادامه این روند در ماههای آتی را نیز داشت. از طرفی دیگر سرعت رشد پول نیز در بازه سهماهه پس از اجرایی شدن نرخ سود با افزایش همراه شده است. درحالی که در سه ماه منتهی به مرداد، سرعت رشد پول ۴/ ۲ درصد بود، در سه ماه بعدش این عدد به ۳ درصد رسید. از طرفی از سرعت رشد شبه پول، به میزان ۲ درصد کاسته شد. این مقایسه برای سه ماه منتهی به آبان ماه سال گذشته نیز از روندی مشابه خبر میدهد. در بازه مشابه سال گذشته سرعت رشد پول نصف امسال و عدد ۵/ ۱ درصد بود. سرعت رشد شبه پول نیز از عدد محقق شده در سال جاری، نزدیک به ۲ درصد بالاتر بود.

میتوان این رشد را در بازار ارز نیز تحلیل کرد. چرا که رشد ماکزیمم ماهانه نرخ دلار در مهرماه اتفاق افتاد که نزدیک به ۳ درصد بود. این رشد باعث شد تا بسیاری از لاک احتیاطی بیرون بیایند. پس از رشد نرخ دلار در ابتدای پاییز به نظر پولهای بیشتری به سمت بازار رفت و شاید رشد نرخ دلار در ماههای بعد را بتواند توضیح دهد. در حقیقت به یک دومینویی میماند که ابتدا با افزایش نرخ دلار به صورت طبیعی برخی به دنبال سفتهبازی رفتند و از پناهگاه بیرون آمدند و سپس پولهای کمین گرفته نوسان نرخ ارز را تشدید کرد. در حالت جدید که نقدینگی با سرعت بیشتری به سمت سپردههای دیداری رفته است، میتواند بخشی از رشد قیمت ارز و مسکن در ماههای گذشته را نیز توضیح دهد.

توقف در جابهجایی سپردهها

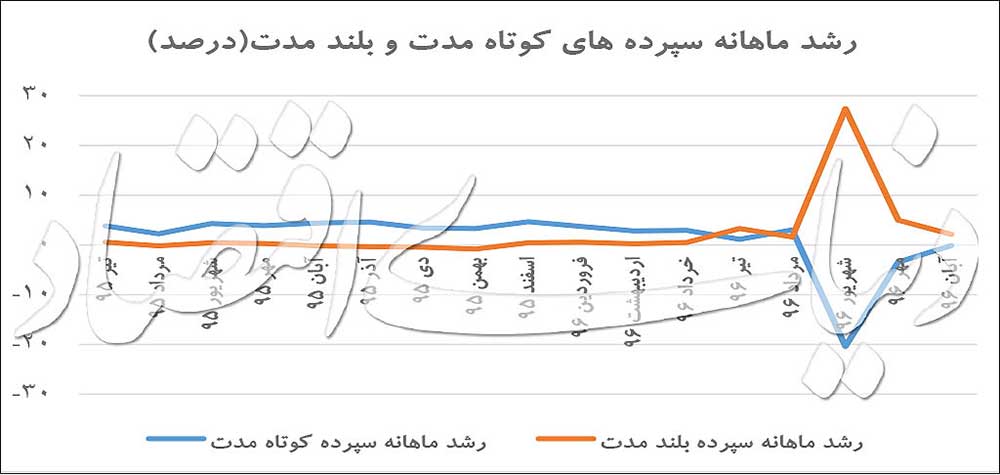

نکته دیگری که در گزارش اخیر بانک مرکزی به چشم میخورد، این است که افت سپردههای کوتاهمدت مدتدار بسیار آهسته شد. پس از اجرای نرخ سود ۱۵ درصدی در شهریورماه، کوچ بزرگی در سپردههای مدتدار رخ داد. در مهلت ۱۱ روزهای که بانک مرکزی برای اجرای بخشنامه داده بود، بانکها حداکثر استفاده را کردند و سپردههای کوتاهمدت مشتریان را به بلندمدت تبدیل کردند، چرا که با این ترفند، همچنان سپردهگذاری در بانک جذابیت گذشته را میداشت و نرخ سود قبلی حفظ میشد. مردم نیز برای کسب سود بیشتر به طرحهای بانکها روی خوش نشان دادند و جابهجایی سپردهها به میزان ۱۴۰ هزار میلیارد تومان انجام شد. در شهریورماه از حجم سپردههای کوتاهمدت ۲۰ درصد کاسته شد، این افت در مهرماه به حدود ۳ درصد و در آبان ماه به کمتر از ۲/ ۰ درصد رسید. این روند نشان میدهد تبدیل سپردهها دیگر در شبکه بانکی صورت نمیگیرد و این روند کاملاً در دومین ماه پاییز متوقف شده است. میتوان نتیجهگیری کرد که بانکها به بخشنامه نرخ سود پایبند بودهاند و تخطی از آن به حداقل رسیده است. در واقع در پایان آبان، تبدیل سپردههای کوتاهمدت به بلندمدت به نفسهای آخر خود رسیده است.

حجم سپردههای کوتاهمدت در پایان مردادماه، بیش از ۶۰۴ هزار میلیارد تومان بود؛ اما در طول سه ماه پس از بخشنامه بانک مرکزی حجم سپردههای کوتاهمدت به حدود ۴۶۴ هزار میلیارد تومان تقلیل پیدا کرده است. افت ۱۴۰ هزار میلیارد تومانی سپردههای کوتاهمدت در حالی اتفاق افتاده که در همین مدت، به حجم سپردههای بلندمدت ۱۸۸ هزار میلیارد تومان افزوده شده است. سپردههای بلندمدت در دومین ماه پاییز برای اولین بار سقف ۷۰۰ هزار میلیارد تومانی را رد کردند و اکنون به بلندترین قله تاریخی خود رسیدهاند