پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

الزامات زیرساختی هوش مصنوعی برای فناوریهای بانکی

هوش مصنوعی در حال ایجاد تغییرات اساسی در صنعت خدمات مالی است و تقریباً هر جنبهای از کسبوکار را دگرگون میکند. بهخصوص، هوش مصنوعی میتواند عملکرد بانکها را در حوزههای متنوعی تغییر دهد؛ از راهاندازی محصولات نوآورانه گرفته تا کاهش ریسکها و بهبود تجربه مشتری. کارشناسان تخمین میزنند که هوش مصنوعی تا سال ۲۰۳۰ میتواند بیش از ۱ تریلیون دلار ارزش برای صنعت بانکداری ایجاد کند.

امکانات و مزایای هوش مصنوعی برای بانکداری بیپایان است؛ اما ایجاد زیرساخت AI بهویژه در محیطی که بهشدت تحت نظارت قرار دارد کار آسانی نیست. سازمانها به یک زیرساخت داده نیاز دارند که بتواند از قدرت هوش مصنوعی در سراسر سازمان استفاده کند.

هوش مصنوعی آینده سرویسهای مالی است

در نظرسنجی NVIDIA از متخصصان سرویسهای مالی، ۸۳درصد از شرکتکنندگان معتقدند که هوش مصنوعی اهمیت ویژهای برای موفقیت صنایع مالی در آینده دارد. همچنین ۳۴درصد آنها میگویند هوش مصنوعی میتواند درآمد شرکتهای مالی را تا ۲۰درصد و بیشتر افزایش دهد. در ادامه به بررسی مزایا و کاربردهای هوش مصنوعی در صنعت بانکداری و فینتک میپردازیم:

- تشخیص تقلب: سازمانهای مالی با برخورداری از هوش مصنوعی، میتوانند بهراحتی رفتارهای غیرمعمول و تقلب را در حسابهای مالی شناسایی کنند. همچنین از هوش مصنوعی میتوان برای شناسایی و جلوگیری از تقلب در بیمه برای ادعاهای خسارت نیز استفاده کرد.

یادگیری ماشین و یادگیری عمیق به تحلیل انواع دادهها، ازجمله تاریخچه تراکنشها، دادههای تلفن همراه و رفتار مشتری کمک میکنند. همچنین، دوربینها و بینایی کامپیوتر (Computer Vision) در بانکها و دستگاههای خودپرداز امنیت بیشتری را فراهم میآورند. - ارزیابی اعتبار: وام دادن به افراد ناشناس برای مؤسسات مالی ریسک بالایی دارد. درگذشته، مأموران وام به ارزیابی معیارهای کلیدی مانند سابقه شغلی و وضعیت درآمد میپرداختند؛ اما اکنون هوش مصنوعی این امکان را فراهم میآورد که شرکتها با دقت بیشتری به تاریخچه اعتباری افراد نگاه کنند و خطاهای انسانی را کاهش دهند.

بسیاری از شرکتها از هوش مصنوعی برای ارزیابی اعتبار و سادهسازی فرایند درخواست وام استفاده میکنند و اینگونه میتوانند مشتریان جدید جذب کرده و کسبوکار خود را گسترش دهند. - توسعه محصولات و نوآوری: با مجازی شدن بانکداری، امکانات نامحدودی برای نوآوری در محصولات و خدمات و بهبود تجربه مشتری فراهم میشود. تعامل دیجیتال بیش از هر زمان دیگری اهمیت دارد و هوش مصنوعی نقش کلیدی در ارائه یک تجربه دیجیتال بینقص برای مشتریان ایفا میکند.

- بانکداری شخصیسازیشده: هوش مصنوعی به مشتریان این امکان را میدهد که بدون نیاز به شعبههای سنتی، از هر مکانی به خدمات بانکی دسترسی پیدا کنند. این خودخدمتی (Self-serve) به کاهش هزینهها و افزایش رضایت مشتری کمک میکند.

پرداختهای بدون تماس: هوش مصنوعی نیروی محرکه سیستمهای پرداخت موبایلی است که به مشتریان اجازه میدهد بدون استفاده از پول نقد یا کارت، هزینههایشان را بپردازند. - سیستمهای توصیهگر: سیستمهای توصیهگر به مصرفکنندگان کمک میکنند تا بدون صرف وقت زیاد، گزینههای مرتبط را دریافت کنند و این سیستمها میتوانند تا ۳۰ درصد به افزایش درآمد مؤسسات کمک کنند و وفاداری مشتریان را افزایش دهند.

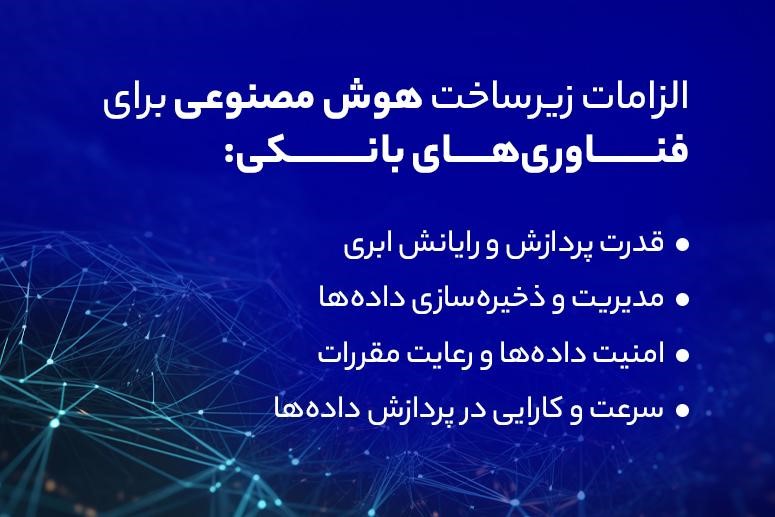

الزامات زیرساختی هوش مصنوعی برای بانکداری

برای آنکه بانکها و مؤسسات مالی بتوانند بهصورت مؤثر از هوش مصنوعی استفاده کنند و از مزایای آن بهرهمند شوند، باید زیرساختهای قوی و متناسبی ایجاد کنند. پیادهسازی سیستمهای هوش مصنوعی که بتواند منجر به جهش نوآوری و افزایش درآمد در بانکها و کسبوکارهای فینتک شود، به چهار رکن اصلی نیاز دارد: پردازش دادهها، ذخیرهسازی و دسترسی سریع به دادهها، مدیریت امنیتی دادهها و سرعت و کارایی در پردازش دادهها.

- قدرت پردازش و رایانش ابری: حجم عظیم دادههایی که بانکها تولید و جمعآوری میکنند، به قدرت پردازشی بالا نیاز دارند. برای اجرای مدلهای هوش مصنوعی و یادگیری ماشینی، به زیرساختهای محاسباتی گستردهای نیاز است. اینجاست که رایانش ابری نقش حیاتی ایفا میکند. رایانش ابری امکان پردازش و ذخیرهسازی دادهها در مقیاس بزرگ را فراهم کرده و به بانکها اجازه میدهد تا با سرعت بیشتری دادهها را پردازش کرده و مدلهای یادگیری ماشینی را آموزش دهند. همچنین، استفاده از ابر عمومی، خصوصی و ترکیبی به مؤسسات مالی انعطافپذیری بیشتری میدهد تا زیرساختهای خود را متناسب با نیازهایشان مقیاسدهی کنند. رایانش ابری همچنین امکان دسترسی مداوم به منابع محاسباتی را بدون نیاز به سرمایهگذاری سنگین در سختافزارهای داخلی فراهم میآورد.

- مدیریت و ذخیرهسازی دادهها: هوش مصنوعی برای توسعه و اجرای مدلهای پیشبینیکننده و تجزیهوتحلیلهای پیچیده به حجم زیادی از دادهها نیاز دارد. بانکها باید یک زیرساخت دادهای قدرتمند برای جمعآوری، ذخیرهسازی و مدیریت دادهها ایجاد کنند. سیستمهای مدیریت داده مدرن باید بتوانند دادهها را از منابع مختلف جمعآوری و تجمیع کنند و به شکل سازمانیافته در دسترس هوش مصنوعی قرار دهند. بانکها با استفاده از فناوریهایی مانند پایگاههای داده توزیعشده و ذخیرهسازی ابری، میتوانند دسترسی سریع و بدون مشکل به دادههای خود را تضمین کنند.

- امنیت دادهها و رعایت مقررات: با توجه به حساسیت دادههای مالی و الزام رعایت مقررات سختگیرانهای همچون GDPR در اروپا و قوانین مشابه در سایر مناطق، بانکها باید به امنیت دادهها اهمیت ویژهای دهند. زیرساخت هوش مصنوعی بانکها باید شامل سیستمهای امنیتی قوی برای محافظت از دادههای حساس مشتریان باشد. استفاده از تکنولوژیهایی مانند رمزنگاری پیشرفته، تشخیص تهدیدات سایبری با هوش مصنوعی و کنترل دسترسی دقیق به جلوگیری از نشت دادهها و حملات سایبری کمک میکند. علاوه بر این، فناوریهای تطبیقپذیری مقرراتی (RegTech) که از هوش مصنوعی استفاده میکنند، میتوانند به بانکها کمک کنند تا بهسرعت و بهطور دقیق با الزامات قانونی مطابقت داشته باشند.

- سرعت و کارایی در پردازش دادهها: برای آنکه سیستمهای هوش مصنوعی بتوانند بهطور مؤثر عمل کنند، بانکها به زیرساختی نیاز دارند که نهتنها حجم بالایی از دادهها را مدیریت کند، بلکه بتواند آنها را با سرعتبالا پردازش و به نتایج عملیاتی تبدیل کند. فناوریهای محاسبات لبه (Edge Computing) و شبکههای ارتباطی سریع نقش کلیدی در افزایش سرعت پردازش و کاهش زمان تأخیر دارند. با استفاده از محاسبات لبه، دادهها میتوانند در نزدیکی منابع تولید (مانند دستگاههای خودپرداز یا ابزارهای پرداخت دیجیتال) پردازش شوند که این امر به کاهش هزینههای انتقال دادهها و افزایش سرعت واکنش کمک میکند.