پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

قسمت اول: نگاهی به Net Promoter 3.0؛ سیستمی کاراتر برای درک ارزش واقعی مشتریان راضی و شاد

بهنام بهزادیفر، مشاور در حوزه استراتژیهای مدیریت ارتباط با مشتریان / از زمان معرفی NPS در سال ۲۰۰۳، که نشان میدهد برندها چگونه مشتریان را به حامیان خود تبدیل میکنند، این شاخص به یکی از اصلی ترین چارچوبهای سنجش تجربه و وفاداری مشتریان تبدیل شده است. Fred Reichheld، خالق سیستم خالص ترویج دهندگان، معتقد بود که اگر انسان ها لذت بیشتری از خدمات یا محصولات ببرند و تجربه رضایتبخشی از همراهی با شما داشته باشند، به شما نمرات بالایی در سنجش خود میدهند. اساساً دو نوع NPS قابل تعریف است. اما مهمتر از آن، سؤال استاندارد این سیستم است.

بین ۰ تا ۱۰ چقدر احتمال دارد من را به سایرین پیشنهاد کنید؟

۱- برند من را توصیه کنید. ۲- محصول یا خدمت من را توصیه کنید.

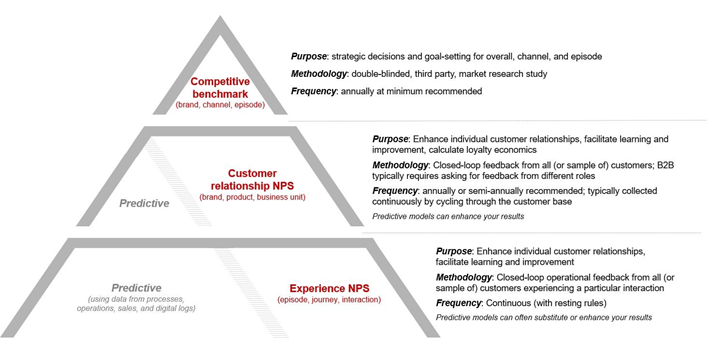

- RNPS: تحت عنوان Relationship است و میزان وفاداری را میسنجد. در مورد برند سؤال میکند و در انتها میتوان از مشتری سؤال کرد که اگر برند من را توصیه میکنید، در مورد من چه میگویید. همچنین معمولاً ۶ ماه الی یک سال پس از خرید از مشتری سؤال میشود.

- TNPS: تحت عنوان Transactional است و میزان تجربه را میسنجد. در مورد محصول یا خدمت سؤال میکند و در انتها میتوان از مشتری پرسید چرا خوب یا بد محصول یا خدمت من را میگویی. همچنین معمولاً ۲۴ ساعت الی ۴۸ ساعت و نهایتاً ۱ هفته پس از خرید از مشتری سؤال میشود.

رایکهلد معتقد بود مشتریانی که به نظرسنجی پاسخ نمیدهند نیز الگویی دارند. ۱۰ درصد آنها پروموتر هستند، ۵۰ درصد آنها میانه رو و ۴۰ درصد هم بدگویی برند را میکنند.

با گذشت زمان و افزایش محبوبیت آن، استفاده از NPS در گذر زمان دستخوش تغییراتی شد که بیشتر جنبه سوءاستفاده برندها از این سیستم و تولید دادههای غیرواقعی در مورد تجربه، وفاداری و یا رضایت مشتریان را داشت و نهایتاً مسبب لطمه به اعتبار این شاخص شد. امتیازات خالص ترویج که بهدرستی راستیآزمایی و یا حسابرسی نمیشدند و خود گزارش شده توسط سازمانها بودند، مفیدبودن NPS را تضعیف کردند.

از طرفی این نقد نیز به وجود آمده بود که از کجا معلوم حرف و عمل مشتری یکسان باشد! به این معنا که چه تضمینی وجود دارد مشتری ای که اذعان کرده است برند یا محصول را به دیگران توصیه میکند، واقعاً در عمل این کار را انجام دهد و از آن مهمتر، این توصیه منجر به خرید فرد جدید شود! پس از این وقایع بود که، رایکهلد، متوجه شد که تنها راه برای اصلاح این مشکل، معرفی یک معیار منسجم و قوی و البته مکمل است. او Net Promoter 3.0 را معرفی کرد.

در این یادداشت تصمیم داریم مقاله او و دو همکار از شرکت Bain که در این رابطه در Harvard Business Review نگاشته و در آن، این معیار را تحت عنوان نرخ رشد کسب شده یا Earned Growth Rate، که رشد درآمد حاصل از بازگشت مشتریان و ارجاعهای آنها را نشان میدهد، است، مورد بررسی قرار دهیم. در واقع درآمد ناشی از مشتریان ریفرال شده و درآمد ناشی از مشتریان وفادار مورد توجه قرار میگیرند.

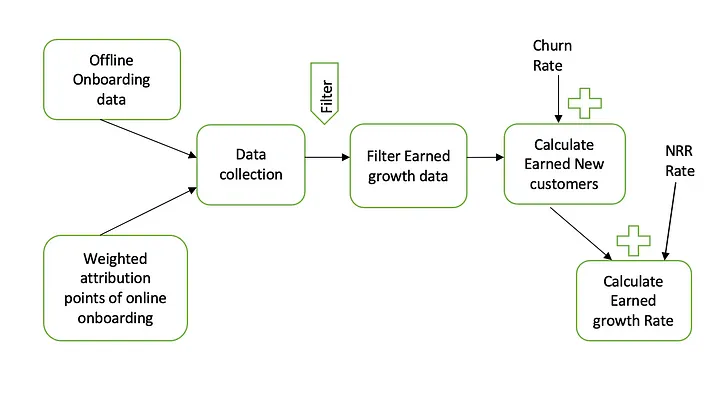

سازمانها برای محاسبه EGR خود، باید سیستمهایی داشته باشند که دادههای مربوط به هزینهها و درآمدهای هر مشتری را در طول زمان جمعآوری کند و از همه مشتریان جدید سؤال کند که چرا وارد کشتی آنها شدهاند! اگر دلیل آن، یک ارجاع یا توصیه باشد، یک مشتری «کسب شده» است. نرخ رشد بهدستآمده تأثیر وفاداری مشتری را در دنیای واقعی نشان میدهد. ازآنجاییکه این شاخص قابلاندازهگیری، حسابرسی و راستیآزمایی است، میتواند به شرکتها کمک کند تا سرمایهگذاری در زمینه خدمات مشتریان را توجیه و سرمایهگذاران را نسبت به قدرت کسبوکار و میزان وفاداری مشتریانشان متقاعد کند.

نگاهی به Net Promoter System

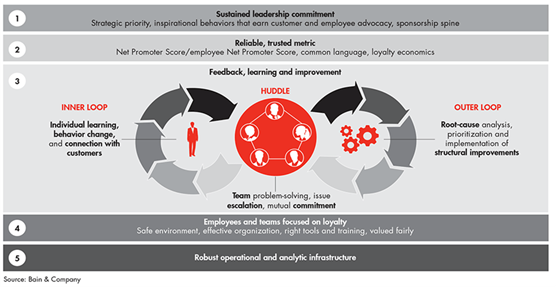

فرد ریشلد یکی از کارکنان Bain & Company، خالق سیستم Net Promoter، و نویسنده چندین کتاب پرفروش در حوزه وفاداری مشتریان و کارکنان است. Net Promoter Systemفرایندها و روشهای علمی و عملی را جهت تقویت ارتباط با مشتریان، تقویت یادگیری فردی و سازمانی، و افزایش ارزش مشتری برای یک سازمان به ارمغان میآورد.

این سیستم بر پایه امتیازدهی پیادهسازی میشود و از هر سطحی از سازمان میخواهد که به طور دقیق و به طور مداوم بر کیفیت روابط مشتری و کارمند تمرکز داشته باشد. پیادهسازی سیستم Net Promoter مستلزم تعهد استراتژیک رهبری سازمان است زیرا ارزشهای فرهنگی و مالی اصلی را تعریف میکند که بر هر بخش از سیستم تجاری تأثیر میگذارد. استفاده صحیح از سیستم Net Promoter مستلزم این است که یک سازمان بهدرستی در قبال مشتریان و کارکنان خود آن را انجام دهد. بهعبارتدیگر، با دیگران همانطور رفتار کنید که دوست دارید با شما رفتار شود.

با بررسی اکثر گزارشهای سالانه متوجه میشویم که اکثریت قریب بهاتفاق رهبران کسبوکار میخواهند شرکتشان از طریق غنیسازی زندگی مشتریان و کارمندان خود رشد کند. Net Promoter System دقیقاً یک چارچوب عملی برای انجام آن است. برای یک شرکت چندان غیرعادی نیست که در مورد امتیاز خالص تبلیغکننده با سطح بالا صحبت کند. ممکن است دیده باشید که یک شرکت در یک گزارش امتیازی تا ۷۵ یا بیشتر را اعلام کرده است. نمرات خالص ترویج بالا حداقل از نظر آماری و نشاندادن عملکرد سازمانها مطمئناً بهتر از نمرات پایین است و نشاندهنده این است که یک شرکت بیشتر از مخالفان، مروجین به دست آورده است. اما چگونه امتیازاتی را که این شرکتها خودشان گزارش میدهند تفسیر کنیم؟ نمره خوب چیست؟ چگونه باید اهداف و اهدافی را برای بهبود تعیین کنیم؟

متخصصان باتجربه سیستم Net Promoter بازخورد مشتریان خود را به سه روش مختلف جمعآوری میکنند: معیار رقابتی، ارتباط با مشتری، و تجربه NPS. بهعنوان یک مشتری، احتمالاً دهها بار با این نوع سؤالها مواجه شدهاید. پس از خرید آنلاین، در پایان تعامل با خدمات مشتری، یا حتی پس از اقامت در هتل یا بیمارستان و اگر در یکی از هزاران شرکتی که این سؤال را از مشتریان خود میپرسند کار میکنید، با سیستم Net Promoter System (NPS) آشنا هستید، که همانطور که پیشتر نیز گفتیم رایکهلد آن را اختراع کرد و اولینبار در HBR تقریباً ۲۰ سال پیش درباره آن نوشت. از آن زمان، NPS بهسرعت در سراسر جهان گسترشیافته است. چرا اینقدر مشتاقانه از آن استقبال شده است؟ زیرا چالش حیاتی ای را حل میکند که سیستمهای مالی ما قادر به رفع آن نیستند. کارشناسان مالی میتوانند بهراحتی به ما بگویند که ما یک میلیون دلار از کیف پول مشتریان خود استخراج کردهایم، اما نمیتوانند به ما بگویند که محصول یا خدمت ما چه زمانی زندگی مشتریان را بهبود بخشیده است.

این هدف NPS است. با ردیابی و تجزیهوتحلیل سه بخش، نشان میدهد که چگونه یک شرکت مشتریان را به حامیان خود تبدیل میکند: مروجین، مشتریانی که از تجربه خود آنقدر راضی هستند که برند شما را به دیگران توصیه میکنند. منفعلان، مشتریانی که احساس میکنند آنچه را که برای آن پول پرداخت کردهاند دریافت کردهاند اما چیزی بیشتر از آن ندارند و داراییهای وفاداری باارزش پایدار نیستند و مخالفان، مشتریانی که از تجربه خود ناامید شدهاند و به رشد و شهرت شرکت آسیب میرسانند. مروجین نمره ۹ یا ۱۰، منفعلان ۷ یا ۸ و مخالفان ۶ یا کمتر میدهند. برای محاسبه امتیاز خالص کلی شرکت خود، درصد مشتریانی که مخالف هستند را از درصدی که مروج هستند کم میکنید. محاسبات بسیار سادهای که خروجی آن ارائه تجربیاتی است که نهتنها رضایتبخش است، بلکه قابل توجه و تحلیل نیز است. وقتی مشتریان احساس میکنند که به آنها توجه میشود، بیشتر به سازمانها مراجعه میکنند و حتی دوستان خود را هم دعوت میکنند. قدرت حمایت از مشتری با موفقیت چشمگیر رهبران NPS مشهود است. ۱۱ شرکت دولتی را در نظر بگیرید که در جدیدترین کتاب رایکهلد، The Ultimate Question 2.0 برجسته شده است. در دهه گذشته میانگین کل بازده سهامداران آنها پنج برابر میانگین ایالات متحده بود (برای شرکتهای دولتی با درآمد بیش از ۵۰۰ میلیون دلار تا سال ۲۰۱۰). این نتایج به شرکتهای بیشتری انگیزه داد تا نمرات خالص تبلیغکننده خود را دنبال کنند.

متأسفانه، نمرات خود گزارش شده و تفسیرهای نادرست از چارچوب NPS باعث سردرگمی شده و اعتبار آن را کاهش داده است. مربیان و رؤسای بیتجربه با انجام کارهایی مانند پیونددادن امتیاز خالص تبلیغکننده به پاداش کارمندان فرانت لاین، از آن سوءاستفاده کردند. این امر باعث میشد آنها بیشتر به امتیازات خود اهمیت دهند تا یادگیری خدمات بهتر به مشتریان. بسیاری از شرکتها مشکل را با گزارش عمومی امتیازات خود به سرمایهگذاران، بدون هیچ توضیحی در مورد فرایند بهکاررفته در تولید آنها و هیچ تضمینی برای جلوگیری از التماس (اگر به من امتیاز ۱۰ ندهید، شغلم را از دست خواهم داد)، رشوه (ما به شما تعویض روغن رایگان برای ۱۰ میدهیم)، و دستکاری (ما هرگز نظرسنجی را برای مشتریانی که ادعای آنها رد شد ارسال نمیکنیم). هیچ جزئیاتی در مورد اینکه کدام مشتریان (و چه تعداد) مورد نظرسنجی قرار گرفتهاند، و یا نرخ پاسخ آنها ارائه نشده است. گزارشها بهندرت اشاره میکنند که آیا این تحقیق توسط یک متخصص شخص ثالث قابل اعتماد با استفاده از روش دوسوکور انجام شده است یا خیر. بهعبارتدیگر، برخی از شرکتها امتیازات خالص مروجین را به آمارهای بیهوده تبدیل کردهاند که به اعتبار NPS آسیب میزند.

با گذشت زمان رایکهلد دریافت که تنها راه برای بهتر کردن سیستم، ایجاد یک معیار تکمیلی است که بر اساس نتایج قابل حسابرسی باشد، نه بر اساس نظرسنجیها. معیاری که کیفیت (و سودآوری احتمالی) رشد یک شرکت را معین کند که باید بر اساس درآمدهای حسابرسی شده از همه مشتریان باشد، نه فقط بر اساس نمونهای بالقوه مغرضانه از پاسخهای نظرسنجی.

متأسفانه، نمرات گزارششده و تفسیرهای نادرست از چارچوب NPS باعث سردرگمیشده و اعتبار آن را کاهش داده است.

رایکهلد در یادداشت خود، رشد کسبشده را بهعنوان همتای تکمیلی و قابل محاسبه برای امتیاز خالص ترویجکنندگان معرفی کرد، چیزی که اثربخشی NPS را تقویت میکند و به شرکتها ارتباط واضح و مبتنی بر داده بین موفقیت مشتری، خریدهای تکراری و گسترده و همه چیز را ارائه میدهد.

منشأ EGR

سودآوری و موفقیت شرکتهایی با امتیاز خالص مروجین بالا ثابت میکند که تولید مروج (داراییها) بیشتر و مخالفان (بدهیها) کمتر باعث رشد پایدار میشود. اما رایکهلد میدانست که باید NPS را به شیوهای عینیتر تقویت کند. نمرات نظرسنجی حاصل از ذاتاً آماری معیاری نرم هستند و مدیران اجرایی (و سرمایهگذاران) به معیاری محکمتر و قدرتمندتر نیاز دارند تا بتوانند در برابر آن پاسخگو باشند.

رایکهلد نشانههای اکتشافی مانند گفتن «آها» مخصوص خودش را داشت. در خصوص رشد کسبشده این اتفاق در حین مطالعه اسلاید ارائه سرمایهگذار در آمادهسازی برای سخنرانی اصلی در کنفرانس اجرایی First Republic Bank رخ داد. این بانک اندازهگیری کرده بود که چقدر از رشد آن ناشی از بازگشت مشتریان برای خرید بیشتر و آوردن آشنایانشان است. اسلاید نشان داد که مشتریان موجود ۵۰ درصد از رشد مانده سپرده را به خود اختصاص دادهاند و مشتریان ارجاع شده ۳۲ درصد دیگر را. بهعبارتدیگر ۸۲ درصد از رشد سپردههای بانک از ارائه تجربیات عالی به مشتریان حاصل شده است که در خصوص وامها ۸۸ درصد از رشد ناشی از خوشحال کردن مشتریان فعلی است.

بانک اطلاعاتی در مورد ارجاعات دارد زیرا از هر مشتری جدید در مورد دلیل اصلی انتخاب بانک میپرسد و پاسخ را در پرونده مشتری ثبت میکند. سیستم حسابداری مشتریان بانک بهطور خودکار خانوارها را با هر کسبوکار کوچک مرتبط ادغام میکند، بنابراین بانک همچنین میتواند بهراحتی ببیند که سپردهها و مانده وامهای مشتریان موجود چقدر رشد کرده است. دلیل اصلی که First Republic این دادهها را جمعآوری میکند این است که به سرمایهگذاران ثابت کند که رشد سرمایه ایمن و باکیفیت است.

اسلاید ارائه الهامبخش رایکهلد برای توسعه یک معیار جدید، نرخ رشد بهدستآمده است که رشد درآمد حاصل از بازگشت مشتریان و ارجاعات آنها را اندازهگیری میکند. این همان چیزی است که First Republic در اسلاید خود نشان داده است – ۸۲ درصد برای سپردهها و ۸۸ درصد برای وام. ازآنجاییکه رشد کل وامهای بانک ۱۵ درصد در سال بود، نرخ رشد وامهای آن ۱۳.۲ درصد بود. او میدانست که سهم مشتریان جدید که توسط ارجاع در First Republic ایجاد میشود (۷۱درصد)، بسیار بیشتر از بخشی است که در بانکهای خردهفروشی همتای فرست ریپابلیک از طریق تحقیقات NPS Prism Bain اندازهگیری شده است (عددی متغیر بین ۲۱ درصد تا ۵۳ درصد).

در مطالعهای دیگر از یک صنعت کاملاً متفاوت، Warby Parker، پیشگام در عرضه مستقیم عینکهای طبی به مصرفکننده، تقریباً ۹۰ درصد از مشتریان جدید خود را از طریق ارجاع به دست میآورد. رایکهلد میگوید، Warby یکی از اولین جاهایی بود که چارچوب رشد کسبشده را آزمایش کردیم. این معیار به ما کمک کرد تا از رشد چشمگیر مبتنی بر وفاداری Warby استفاده کنیم. این شرکت یک متخصص قدیمی NPS است و قصد دارد به استفاده از نمرات خالص ترویجکننده بهعنوان معیاری کلیدی برای مدیریت داخلی خود ادامه دهد. اما در صدد است تا دانش و سودآوری خود را با رشد کسب شده نیز افزایش دهد.

محاسبه EGR

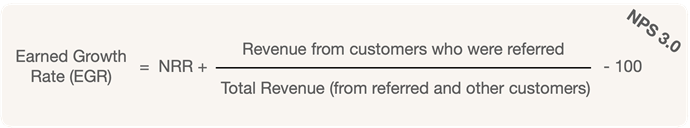

فرمول محاسبه EGR ساده است:

EGR = Net revenue retention + Earned new customers – ۱۰۰%.

- حفظ درآمد خالص (NRR) میزانی است که در سال جاری از مشتریانی که سال گذشته نیز با شما بودهاند، ایجاد میشود.

- مشتریان جدید بهدستآمده، درصد درآمد حاصل از مشتریان تازه ارجاع شده (در طول سال) است.

بهراحتی میتوان از پایگاهداده مشتریان یک سازمان برای محاسبه EGR استفاده کرد. بهعنوان مثال، اگر کسبوکاری که ۷۵ درصد از مشتریان خود را حفظ میکند و ۴۰ درصد از درآمد سالانه خود را از ارجاعهای جدید به دست میآورد، دارای EGR 14 درصد خواهد بود.

در این مدل، تحلیل دادههای مشتریان باید به طور مداوم هزینهها و درآمدهای هر مشتری در طول زمان، الگوهای انحراف، تخفیف قیمتها، ارجاعات جدید، مشتریان جدید و… را حسابرسی و ثبت نمود. همچنین دلیل پیوستن هر مشتری (بهعنوان مثال، اینکه مشتری از طریق ارجاع آمده است یا از طریق تبلیغات، دو مورد متفاوت است. در حالت اول مشتری ارجاع شده است و در حالت دوم مشتری خریده شده است!) را به همراه هزینههای جذب مشتری و هزینههای ورود وی نشان میدهد.

اینها اطلاعات اصلی موردنیاز برای تخمین ارزش طول عمر مشتری (CLV) هستند. محاسبه CLV پیچیده است اما میتواند بینش قدرتمندی ایجاد کند، و کاربرد آن به تخصص نیاز دارد و در واقع پیشبینی ارزشی است که میتوان انتظار داشت از مشتریان به دست آید. این در حالی است که EGR، به نتایج واقعی نگاه میکند و ارزشی را که واقعاً سازمان از مشتریان دریافت کرده است را به صورت کمی بیان میکند. رشد بهدستآمده میتواند به هر تیمی کمک کند تا با پیگیری میزان رشد ناشی از بازگشت مشتریان برای خرید بیشتر و آوردن دوستان خود، عملکرد خود را بسنجند.

رایکهلد میگوید: ما یک مرحله نسبتاً بدون دردسر به فرایند جذب مشتریان جدید اضافه میکنیم، از آنها دلیل اصلیای را که تصمیم گرفتند به سازمان اعتماد کنند و خود را به آنها بسپارند، چه بوده است؟

هرچه تخمین معقولتری از درآمد ENC داشته باشیم، بهتر میتوانیم سرمایهگذاریهای جذب مشتری خود را متمرکز کنیم و سرمایهگذاری بیشتری را برای خوشحال کردن مشتریان فعلی توجیه کنیم. متأسفانه امروزه شرکتها به ارجاعات ارزش کمتری میدهند.

برای تعیین نرخ رشد بهدستآمده خود، با محاسبه NRR خود شروع کنید. ارزش شرکتهایی با NRR بالای ۱۳۰ درصد بیش از ۲.۵ برابر بیشتر از شرکتهای NRR زیر ۱۱۰ درصد است.

کمیکردن NRR ممکن است در برخی صنایع نیاز به دقت نظر بالایی دارد. با استفاده از فناوری پیشرفته CRM امروزی، علم کلانداده، و تحلیل داده، رسیدن به این مهم بسیار سادهتر خواهد بود.

حال بیایید در نظر بگیریم که چگونه میتوان به دومین مؤلفه رشد بهدستآمده نزدیک شد. بخشی از درآمد حاصل از مشتریان جدید بهدستآمده! رایکهلد میگوید: «تعداد کمی از شرکتها میتوانند این مقدار را بهدرستی محاسبه کنند، بنابراین ما راهحلی را ارائه کردهایم که در چندین آزمایشی هم که روی آن انجام دادیم به نظر کارآمد بوده است. ما یک مرحله نسبتاً بدون دردسر به فرایند جذب مشتریان جدید اضافه میکنیم. از آنها میپرسیم دلیل اصلی را که تصمیم گرفتند به سازمان ما ملحق شوند را به شرکت ارائه دهند. با انجام درست این کار در ابتدای رابطه، اطمینان حاصل میکنیم که تصمیم مشتری بر اثر ارجاع بوده است یا از روش دیگری ورود کرده است. سپس دلایل ارائه شده به دستههای مختلف طبقهبندی میشوند. بهعنوان مثال، اگر مشتری «توصیه دوستان یا خانواده» را انتخاب کند، آن مشتری و درآمدهای مرتبط به آن را جزو «درآمد کسب شده از ارجاع» محسوب میکنند و مشتریانی که «تبلیغات» یا «تعاملات ویژه یا قیمتهای تبلیغاتی» را انتخاب میکنند بهعنوان «مشتری خریداری شده» برچسبگذاری میشوند. هدف ما توسعه یک فرایند قابل اجرا جهانی است تا هر شرکتی بتواند از روش یکسانی استفاده کند و در نتیجه اعداد گزارش شده قابلمقایسه باشد. اما در حال حاضر یک راهحل خوب این است که دلایل متعددی را که انتظار دارید مشتریان انتخاب کنند به همراه یک پاسخ «دیگر» با پایان باز انتخاب کنید که در آن نظرات کلمهبهکلمه به شما کمک میکند تا دستهبندیها را در طول زمان تنظیم یا افزایش دهید.»

ردیابی رفتارهای مشتریانی که بهعنوان «کسب شده» در مقابل «خریداری شده» تعیین شدهاند، به شما کمک میکند ارزش طول عمر نسبی آنها را تعیین کنید، و مشخص کنید کدام مشتریان و کانالهای جذب بهترین عملکرد را دارند.

در ادامه رایکهلد میگوید: «در کار مشاورهای خود مشاهده کردهایم که اکثر شرکتها مشتریان جدید به دست آورده شده را بسیار سودآورتر از مشتریان خریداری شده میدانند. این دادههای مبتنی بر رفتار و عملکرد مشتریان، برای اجرای برنامههای استراتژیک مرتبط با مشتریان (مانند استراتژیهایی که توسط همکار ما راب مارکی در Bain توسعه داده شده، حیاتی است.).»

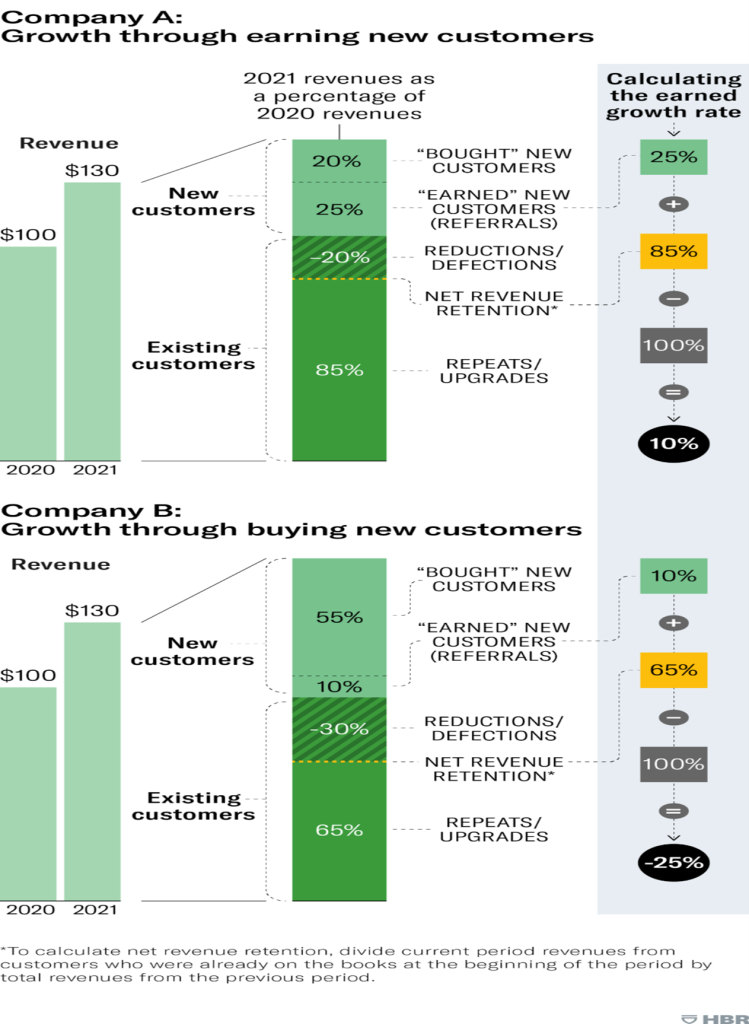

برای تعیین نرخ رشد بهدستآمده خود، NRR و ENC را با هم اضافه کنید و سپس از ۱۰۰ درصد کم کنید. بیایید به یک مثال فرضی نگاه کنیم. درآمد شرکت A از ۱۰۰ دلار در سال ۲۰۲۰ به ۱۳۰ دلار در سال ۲۰۲۱ یا ۳۰ درصد افزایش یافت. در سال ۲۰۲۱ مشتریانی که در سال ۲۰۲۰ هم وجود داشتند، ۸۵ دلار درآمد داشتند. برخی از آنها خرید های خود را در مجموع ۵ دلار افزایش دادند، اما این رشد بیشتر از سایر مشتریانی بود که خرید ها را در مجموع ۲۰ دلار کاهش دادند و منجر به NRR معادل ۸۵ درصد شد. مشتریان جدید ۴۵ دلار درآمد داشتند که ۲۵ دلار از مشتریان جدید بهدستآمده (ارجاعات) و ۲۰ دلار از مشتریان جدید خریداری شده بوده است. با افزودن NRR (85 درصد) و ENC (25 درصد) و پس از کم کردن ۱۰۰ درصد نرخ رشد ۱۰ درصد حاصل میشود.

در مرحله بعد، شرکت فرضی دیگری را با همان رشد درآمد گزارش شده شرکت A اما منابع رشد بسیار متفاوت در نظر بگیرید. شرکت B دارای NRR فقط ۶۵ درصد است که بسیار کمتر از شرکت A است. اگرچه به نظر می رسد این دو شرکت در یک مسیر قرار دارند، شرکت B با خرید تهاجمی مشتریان جدید به رشد درآمد خود دست می یابد. دادههای شرکت دوم نشاندهنده ناپایداری است! با توسعه آمار قابل حسابرسی، برندها قادر خواهند بود سرمایهگذاریهای قابل توجهی را در ارائه خدمات برتر به مشتریان توجیه کنند. اکنون به دو شرکت واقعی، FirstService و BILT که شروع به استفاده از نرخ رشد بهعنوان معیار وفاداری مشتری کردهاند، میپردازیم.

ارزش اقتصادی بلندمدت ارجاعات

زمانی که Jay Hennick تنها یک نوجوان بود، FirstService را بهعنوان یک شرکت در زمینه تمیزکردن و پاکسازی استخر تأسیس کرد. پنجاه سال بعد، FirstService سالانه بیش از ۳ میلیارد دلار ایجادِ درآمد و ۲۴۰۰۰ نفر را استخدام میکند. FirstService اجرای NPS را در تمام مشاغل خود در سال ۲۰۰۸ آغاز کرد. هنگامی که رایکهلد در سال ۲۰۱۱ با مدیر عامل فعلی اسکات پترسون ملاقات کرد، پترسون توضیح داد که علاقه زیادی به یافتن اطلاعات بیشتر در مورد اینکه چگونه NPS میتواند به رهبران کسب و کارش کمک کند تا روابط قوی تر با مشتریان ایجاد کنند، دارد. رایکهلد در نهایت به هیئتمدیره آن شرکت پیوست زیرا به نظر می رسید به وفاداری مشتریان مانند تیم او اهمیت می دادند. وقتی پترسون در مورد برنامههای رایکهلد برای توسعه رشد درآمدی شنید، پاسخ داد: «این یک ایده عالی است. این کاملاً منعکس کننده طرز فکر ما در اینجا در FirstService است.»

FirstService بیشتر موفقیت خود را به فرهنگ مشتریمداری نسبت میدهد. همه رهبران کسبوکار هزینه هنگفت موردنیاز برای جایگزینی مشتری ازدسترفته را درک میکنند. آنها همچنین میدانند که کسب مشتریان جدید از طریق دهانبهدهان مشتریان فعلی چقدر کارآمدتر است. پترسون تخمین میزند که بیش از نیمی از مشتریان جدید در کسبوکار مسکونی (یعنی مدیریت محلههای مسکونی) ارجاعدهنده هستند. در واحد کالیفرنیا Closets، ۷۰ درصد از سرنخها باکیفیت هستند.

FirstService یک مثال قانعکننده از اینکه چگونه سرمایهگذاران با وفادار نمودن مشتری پولدارتر و راضیتر میشوند ارائه میدهد. این شرکت در اوایل سال ۱۹۹۵ سهام خود را در بورس NASDAQ فهرست کرد. زمانی که تیم Bain تمام شرکتهای دولتی ایالات متحده را که در آن سال حداقل ۱۰۰ میلیون دلار درآمد داشتند – تقریباً ۲۸۰۰ شرکت – بررسی کردند و آنها را بر اساس بازده کل سهامدارانشان تا پایان سال ۲۰۱۹ رتبهبندی کردند. FirstService با بازدهی کل سهامداران سالانه تقریباً ۲۲ درصد در سال در رتبه هشتم قرار گرفت (پیش از ابرستاره هایی مانند اپل). صد هزار دلار سرمایهگذاری در سهام FirstService در سال ۱۹۹۵ تا سال ۲۰۱۹ به ۱۳.۶ میلیون دلار افزایش یافت. پترسون اعتراف میکند که در تلاش است تا سرمایهگذاران را در مورد مزیت پایداری که فرهنگ مشتری محور FirstService ارائه میدهد، متقاعد کند. او میگوید: «آنها حرفهای من را میشنوند، اما ذهنیت مالی آنها نمیتواند آنها را معنا کند. آنها می خواهند آینده ما را ارزیابی کنند. در واقع پترسون توسعه دانش اندازهگیری رشد کسب شده را سودمند میدانست هرچند بالاخره ساختن و حفظ یک فرهنگ مبتنی بر خدمات بسیار دشوار است.»

در سال ۲۰۱۶، BILT یک برنامه تلفن همراه راهاندازی کرد تا دستورالعملهای کاغذی را با دستورالعملهای گامبهگام سهبعدی برای محصولاتی که نیاز به مونتاژ، نصب، راهاندازی، تعمیر یا نگهداری دارند جایگزین کند. تولیدکنندگان و خردهفروشان فایلهای طراحی با کمک کامپیوتر BILT را ارسال میکنند و BILT آنها را با دستورالعملهای صوتی و پیامهای متنی به انیمیشنهای دیجیتال تبدیل میکند. آمازون، IKEA و Wayfair تأثیر منفی فرایندهای مونتاژ ضعیف بر تجربیات مشتریان را تأیید کردهاند و روشهای جدیدی را برای سادهسازی مونتاژ آزمایش کردهاند. در سال ۲۰۱۷، IKEA شرکت TaskRabbit را خریداری کرد، یک بازار آنلاین که امروزه دسترسی به بیش از ۱۰۰۰۰۰ فریلنسر را فراهم میکند تا برای مشتریانش آسانترباشد. Wayfair برای ارائه خدمات مشابه با Handy.com شریک شده است. در اوایل سال جاری ۲۰۲۱، آمازون هم شروع به آزمایش به یک سرویس ممتاز کرد. کمپانی BILT به خرده فروش ها کمک میکند تا هزینههای اضافی مربوط به مونتاژ و تماسهای پشتیبانی مشتری را حذف کنند، و به خریداران دانش و آموزش لازم برای چیدن اقلام را به تنهایی میدهد. BILT حتی زمانی را که افراد در هر صفحه صرف میکنند، ردیابی میکند تا به تولید کنندگان و خرده فروشان کمک کند تا مراحل گیج کننده یا غیر شهودی در فرایند مونتاژ را شناسایی کنند و بتوانند تجربه مشتریان را بهبود بخشند. این اپلیکیشن همچنین یک بخش بایگانی مجازی برای ثبت نام تمامی محصولات، اطلاعات گارانتی، دستورالعمل ها و نکات عیب یابی در اختیار مصرف کنندگان قرار میدهد. به روز رسانی دستورالعملهای ذخیره شده در این بخش بایگانی در زمان واقعی (Real Time) انجام میشود، بنابراین همواره کا آمد خواهد بود. بهعبارتدیگر، BILT به خرده فروشان و برندها کمک میکند تا تجربیات مشتری را حتی پس از مونتاژ محصول نیز بهبود بخشند.

در پایان فرایند مونتاژ، برنامه BILT یک نظرسنجی کلاسیک NPS ایجاد میکند که در آن میپرسد چقدر احتمال دارد که مصرفکننده محصول را در مقیاس ۰ تا ۱۰ توصیه کند، با یک سؤال باز درباره دلیل رتبه بندی و چگونگی تجربه میتواند بهبود یابد. به همین دلیل، این برنامه میتواند بازخورد غنی مشتریان مرتبط با SKU های خاص و سوابق خرید مشتری را به خردهفروشان ارائه دهد.

مأموریت این شرکت، طبق وبسایت آن، ایجاد «تجربهای بسیار توانمند است که مصرفکنندگان را به مروج برندهایی تبدیل میکند که به آنها خدمات میدهیم». ظهور کسبوکاری که به طور کامل برای کمک به سایر شرکتها در بهبود نتایج NPS خود اختصاصدادهشده است، شگفتانگیز است.

زمانی که رایکهلد برای اولینبار با BILT روبرو شد، در اوایل سال ۲۰۲۰، درآمد آن بیش از ۱۷۵ درصد در سال رشد داشت. همانطور که در اکثر استارتاپها این اتفاق میافتد. BILT با NRR 150 درصد کار میکرد و بیشتر مشتریان جدید آن از طریق ارجاعها وارد میشدند که منجر به نرخ رشد ۱۶۰ درصد شده بود. این شواهد رایکهلد را متقاعد کرد که رشد این شرکت پایدار است. از آن زمان، او سرمایهگذاری قابلتوجهی در BILT انجام داد و به هیئتمدیره آن پیوست.

امروزه میتوانیم ثابت کنیم که موفقیت در کسبوکار با رهبرانی آغاز میشود که از این گزاره اساسی استقبال میکنند که هدف اصلی شرکتشان این است که با مشتریان بامحبت رفتار کند. این رویکرد باعث ایجاد وفاداری میشود که رشد پایدار و سودآور را تقویت میکند. این امر زیربنای رونق مالی سازمانهای بزرگ است و کمک میکند تا آنها را به مکانهای عالی برای کار و اعتماد و خرید تبدیل کنند.

در یادداشت دیگری به جزئیات بیشتری از نحوه محاسبه این روش نو ظهور خواهیم پرداخت.