پایگاه خبری راه پرداخت دارای مجوز به شماره ۷۴۵۷۲ از وزارت فرهنگ و ارشاد اسلامی و بخشی از «شبکه عصر تراکنش» است. راه پرداخت فعالیت خود را از دوم اردیبهشتماه ۱۳۹۰ شروع کرده و اکنون پرمخاطبترین رسانه ایران در زمینه فناوریهای مالی، بانکداری و پرداخت و استارتآپهای فینتک است.

بانکداری دیجیتال چه ابعاد، دستاوردها و ویژگیهایی دارد؟

معصومه اکبریزاده، کارشناس مدیریت بازرسی بانک خاورمیانه / لابد زمان نه چندان دوری را به یاد دارید که برای انتقال یا واریز وجه، مجبور بودیم به شعب بانک مراجعه کرده و ضمن پر کردن فیش مخصوص، مدتی از وقت خود را هم در صف بگذرانیم؛ سبکی از زندگی که احتمالاً با نیمنگاهی به شلوغی زندگی انسان مدرن، حتی تصور تکرارش هم کم از کابوس نداشته باشد. باری، امروزه به لطف فناوریهای تحولآفرین، دسترسی به بسیاری از خدمات بانکی در هر مکان و زمانی امکانپذیر است.

ما در یک جهان دیجیتالی زندگی میکنیم و محیط اطراف ما به سرعت در حال هوشمندتر شدن و سریعتر شدن است. تأثیرات دیجیتالیشدن در بخش خدمات مالی حائز اهمیت بسیار بوده و برخلاف کندی تغییرات در زمانی نه چندان دور، بانکها هم پابهپای باقی جهان اطرافمان به سرعت در حال تحول هستند. بانکداری سنتی به طور عمده بر روی گستردگی شعب متمرکز بوده و بانکهایی که شبکه گستردهای از شعب را در اختیار داشتند از مزیت بهتری نسبت به رقبا برخوردار بودند. اما به نظر، عاملی که در دنیای امروز برندهی رقابت را مشخص میکند برتری در تجربهی دیجیتالی مشتری است. تحول در ارائه خدمت و توجه به نیازها و عادتهای تغییریافته آنها، به همراه تلاش برای ابداع فرصتهای جدید از جمله چالشهایی است که بانکها در حال حاضر با آن روبرو هستند.

در این مقاله در مورد گذار از بانکداری الکترونیک به دیجیتال و تبدیل بانکهای شعبه محور امروزی به بانکهای چندکاناله هوشمند، بانکهای اجتماعی جذاب و بانکهای با اکوسیسیتم دیجیتالی صحبت میکنیم.

مؤسسات مالی نیازمند شناسایی نقاط ناخوشایند و کشف فرصتهای جدید برای ارائه خدمت هستند و این موضوع باید با تکیه بر فناوریهای تحولآفرین صورت پذیرد. ارائه پیشنهادات مشخص در خصوص فرصتهای سرمایهگذاری و رویکردهای پسانداز توسط هوش مصنوعی و با استفاده از اطلاعات مشتری میتواند موردتوجه باشد. پژوهشی از دانشگاه استنفورد نشان میدهد که وقتی مشتریان پیامدهای رفتارهای مالی امروز خود، در دوران بازنشستگی را با استفاده از واقعیت مجازی مشاهده کنند، آنگاه دو برابر در حسابهای پسانداز طولانی مدت سرمایهگذاری میکنند.

در حال حاضر و از طریق تلفنهای هوشمند امکان دسترسی به اپلیکیشنهای مختلف مالی در شبکههای اجتماعی با سرعتی بیش از قبل امکانپذیر است. هر مشتری ناراضی بهسادگی میتواند از خدمات بانک دیگری استفاده کند و دیگران را هم به این کار تشویق کند. همانطور که فناوریهای دیجیتالی به بانکها کمک میکنند تا کارایی و رضایت مشتری را بهبود بخشند، ارتباطات چهره به چهره هنوز یکی از عوامل مهم ایجاد ارزش بهشمار میروند.

فناوریهای جدید از یکسو امکان خودکارسازی فرآیندها را تسریع بخشیدهاند و بانکها را چابکتر کردهاند و از سوی دیگر از طریق کاربردهای برخط و تعاملی مبتنی بر عادات و تجارب مشتریان، انگیزه تعامل مشتریان با بانک را به شدت افزایش دادهاند. فناوریهایی نظیر بیومتریک، امکان یکپارچگی و امنیت در فرایند احرازهویت مشتری را فراهم نمودهاند و به موازات آن فناوریهایی چون بلاکچین و رمزارزها، به طور کلی عملیات پرداخت و انتقال وجه را متحول ساختهاند.

خودکارسازی فرآیندها، بهکارگیری کارکردهای هوش مصنوعی و تحلیل کلان داده بهمنظور شناسایی انتظارات و رفتارهای مشتریان، باعث شده است که عوامل هزینه یا قیمت تمام شده ارائه خدمت تغییر یافته و میزان آن نیز بشدت کاهش یابد. این واقعیت، به این معناست که در فضای فزاینده بازار رقابتی، بانکهایی که دیجیتالی شدهاند نسبت به بانکهای دارای رویکرد سنتی، بین ۲ تا ۴ برابر هزینه تمام شده ارائه خدمتشان پایینتر خواهد بود و در نتیجه، مجال رقابت برای دارندگان تفکر بانکداری الکترونیکی متداول باقی نمیماند.

بانکهای ایرانی در مواجهه با این دگرگونی دو راه در پیش رو دارند، یا سعی کنند با نگاه به تجربیات موفق بین المللی و بهرهگیری از مدلهای جدید کسبوکار بانکی، خود را با الزامات این دگرگونی تطبیق دهند و یا به انکار تأثیرات این پدیده بپردازند و با تکیه بر مدلهای کسبوکار فعلی، به فعالیت خود ادامه دهند. شواهد به دستآمده از بانکهای بینالمللی نشان میدهد که انتخاب راه دوم و عدم همسویی با تحول دیجیتالی، ضمن کاهش سودآوری و ارزش آفرینی، بقای این موسسات مالی را نیز با مخاطره روبرو خواهد ساخت.

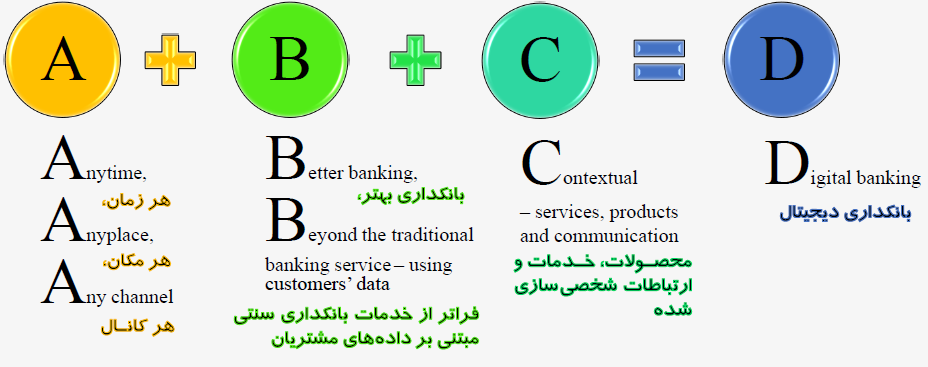

بانکداری دیجیتال، ارائه محصولات و خدمات مناسب، شخصی و سفارشیسازی شده در زمان مناسب و به طور آنی از طریق ابزار یا کانالهای متناسب و یکپارچه و ارائه خدمت به مشتریان مبتنی بر تحلیلهای پیشرفته و در لحظه از دادههای مشتریان، است.

بانکداری دیجیتال از یکسو، با ایجاد فرصتهای جدید درآمدی که بواسطه افزایش فروش بر اساس تحلیل دادهها و نیازهای مشتریان فراهم میشود، آثار درآمدی را به همراه خواهد داشت و از سوی دیگر، با بهبود بهرهوری شبکه فروش و کاهش هزینههای زیرساختی، موجبات کاهش هزینهها را فراهم مینماید و همچنین با امکان اعتبارسنجیهای دقیقتر مبتنی بر تأمین دادهها و اطلاعات کسبوکارها زمینه مناسبی را برای کاهش نسبت معوقات و داراییهای بدون بازده، ایجاد میکند.

سیر تحول بانکداری دیجیتال

امروزه بانکداری به مثابه آبشاری از تکنولوژیهای چندگانه، قوانین و مقررات و عوامل جمعیتی است که طول و عرض زنجیره ارزش، آن را قطع میکنند. این عوامل بر روی شیوه هدایت کسبوکار توسط بانکها تأثیر میگذارند، به گونهای که شیوههای متداول بانکداری برای برآورده ساختن انتظارات روزافزون مشتریان و همچنین ارتقاء سطح سودآوری، کفایت نمیکنند.

با ظهور نوآوریهای جدید، محتملترین سناریوهای بانکداری آینده به شرح ذیل است:

سلطه بانکها: در این مرحله بانکها به پشتوانه مقررات سختگیرانه، از کسبوکار کنونی خود حمایت کرده و تا جایی که در توان آنها باشد به روند فعلی خود ادامه میدهند، تنها هر از گاهی با استفاده از فناوریهای جدید کسبوکارهای خود را توسعه میدهند.

بازتعریف بانکداری: بانکهایی که موفق به استفاده از فناوریهای جدید نمیشوند توسط بانکهایی که بانکداری دیجیتال جدید را بر اساس بسترهای پیشرفته ایجاد کردهاند جایگزین میشوند.

اکوسیستم بانکداری: تازهواردان، سهم چشمگیری از بازار را در بعضی از بخشها بدست میآورند و اکوسیستمی جدید (شبیه اپ استور آیفون) ایجاد میکنند.

براساس مطالعات مؤسسه تحقیقاتی مکنزی، مهمترین زمینههای کسبوکاری که بازیگران جدید و غیربانکی درصدد جداسازی از بانکها هستند، حوزه پرداخت است. صنعت پرداخت در سالهای اخیر به دلیل تحولات عظیم تکنولوژیک در حال گذار از یک تغییر دو وجهی است، در حالی که مشتریان به عنوان یکی از وجوه زنجیره ارزش این صنعت، شاهد نوآوریهای زیادی هستند.

کینگ در کتاب بانک ۴٫۰ بهخوبی توضیح داده است تمامی بانکهایی که در دنیای مدرن و امروزی به درآمد شعب وابسته هستند، بهنوعی در یک حالت زنده ماندن مجازی به سر میبرند و به امید تغییر ۱۸۰ درجهای معجزهآسایی از رفتار مشتری به سر میبرند. اگر میخواهید این کتاب را تهیه کنید به فروشگاه راه پرداخت مراجعه کنید.

در فصل جدید روابط مشتریان و بانکها، مشتریان قادر خواهند بود که از ارائهدهندگان خدمات عامل برای مدیریت امور مالی خود بهره بگیرند. به عبارت دیگر تا زمانی که مشتری رضایت داشته باشد، سایر موسسات میتوانند خدماتی را که پیشتر از سوی بانکها ارائه میشد را به مشتریان ارائه کنند. این بدان معناست که در آیندهای نزدیک، مشتریان قادر خواهند بود از طریق فیس بوک و گوگل، قبوض خود را پرداخت کنند، انتقال وجه به سایر حسابها انجام دهند و مخارج خود را تجزیه و تحلیل کنند، در حالی که کماکان حساب آنها در شرایطی امن نزد بانک قرار دارد.

ابعاد، دستاوردها و ویژگیهای بانکداری دیجیتال

تأثیر بر رفتار مشتری: امروزه بسیاری از مشتریان کلیدی بانکها، افرادی در بازه سنی ۲۴ تا ۴۵ سال هستند که انتظارات و ترجیحات بسیار متفاوتی نسبت به نسل گذشته خود از محصولات و خدمات بانکی دارند. بررسیها نشان میدهد که مشتریان ترجیح میدهند بسیاری از خدمات بانکی مانند پرداخت، انتقال وجه، گزارشگیری و بررسی مانده حساب را به جای شعب فیزیکی از کانالهای دیجیتال دریافت کنند.

در گذشته شعب فیزیکی نقش بسیار مهم و سایر کانالها نقش مکمل شعب را در حوزههای تراکنشی و ارتباطی ایفا میکردند. با ظهور بانکداری دیجیتال، بسیاری از تراکنشهای مشتریان به کانالهای دیجیتال مهاجرت کرده و شعب عمدتاً در حوزه ارتباط با مشتری متمرکز میشوند.

زمانی که مشتریان تجربه خوبی از دریافت خدمات و محصولات مناسب و شخصیسازی شده با بیشترین سرعت و سادهترین روش ممکن با امکان دسترسی به بانک، در یک بانک دیجیتال داشته باشند، وفاداری آنها نسبت به یک بانک کلاسیک که هیچ طراحی دیجیتالی ندارد بیشتر میشود. بنابراین بانکداری دیجیتال در حوزه رفتار مشتری، بر تعهد پیوسته و وفاداری به بانک اثرگذار است.

تأثیر بر عملکرد بانک: این تأثیر از چند جنبه قابل بررسی است:

- کاهش نسبت هزینه به درآمد: همزمان با افزایش پذیرش ابزارهای دیجیتال توسط مشتریان، نقش شعب بانکها در بعد تراکنشی کمرنگتر شده و به ارائه دهنده مشاوره به مشتری تغییر مییابد. این امر با کاهش هزینههای عملیات شعب فیزیکی و هزینه داراییهای ثابت، موجب کاهش نسبت هزینه به درآمد گردیده و همین موضوع، امکان رقابتپذیری بیشتری برای بانکها ایجاد میکند.

- افزایش نرخ بازده حقوق صاحبان سهام: بانکها با راهاندازی بانکداری دیجیتال، میتوانند هزینههای عملیاتی خود را از طریق کاهش زمان پردازش فعالیتهای مختلف و بهینه سازی استفاده از کانالهای متنوع، به حداقل برسانند و همچنین برخی از هزینههای سرمایهای خود را نیز کاهش دهند. بعلاوه امکان خلق درآمدهای جدید نیز برای بانکها فراهم میشود.

تأثیر بر سودآوری: دگرگونی دیجیتال به مثابه یک شمشیر دو لبه است که یک سوی آن با ایجاد مزیت رقابتی و کاهش هزینهها منجر به افزایش سودآوری بانکها خواهد شد و از سوی دیگر با توانمند ساختن رقبا و فشار برای کاهش حاشیه سود و افزایش برخی ریسکهای عملیاتی، ممکن است به کاهش سودآوری منتهی شود.

در دنیای جدید، بانکها قادر خواهند بود از طریق نوآوری در مدلهای کسبوکار و ارائه خدمات نوین، درآمدهای خود را افزایش دهند. البته در سوی مقابل این فرصت، یکی از مهمترین تهدیدهای نوآوری دیجیتال یعنی احتمال ارائه خدمات نوآورانه جدید از سمت رقبا و گرایش مشتریان به سمت آنان قرار دارد.

بانک قرضالحسنه رسالت بهدنبال دستیابی به جایگاه اولین بانک بدون شعبه ایران است

در واقع عرصه نوآوری، کموبیش برای تمامی بازیگران فراهم خواهد بود و البته احتمال پیشی گرفتن رقبا به دلیل تعدد و تنوع بازیگران، بیشتر بهنظر میرسد. علاوه بر بانکهای سنتی، بازیگرانی مانند اپراتورهای موبایل، خرده فروشیها و ارائهدهندگان خدمات اینترنتی و البته فینتکها، سعی دارند تا بخشی از درآمدهای بانک را به خود اختصاص دهند.

این موضوع سبب افزایش رقابت در صنعت بانکداری شده و حاشیه سود این صنعت را کاهش خواهد داد. البته بانکها قادر خواهند بود با استفاده از ابزارهای نوظهور تحلیل داده، امکان فروش محصولات نوین، جریانهای درآمدی جدیدی فراهم سازند. فروش سایر محصولات و خدمات مالی مانند بیمه، خدمات کارگزاری، صرافی و لیزینگ در کنار خدمات بانکی نیز از طریق استفاده از ابزارهای تحلیل داده با احتمال بیشتری مقدور خواهد بود. البته دیجیتالی شدن و استفاده از نوآوریهای دیجیتال، افزایش ریسک عملیاتی را برای بانکها به همراه خواهد داشت و ممکن است منجر به درصدی کاهش در سودآوری شود.

تأثیر بر تغییر ذهنیت بانک و حرکت به سمت مشتری محوری: در بانکداری دیجیتال، طراحی مدل کسبوکار با هدف سهم از بازار صورت نمیپذیرد بلکه با این هدف صورت میپذیرد که چگونه میتوان توجه مشتری را بدست آورد و ترجیح او شد و از این طریق به اهداف کسبوکار دست یافت. لذا بانکها بیش از پیش به بینشهای نشأت گرفته از اطلاعات وابسته خواهند بود تا از این طریق استراتژی کسبوکار خود و تصمیمهای حیاتی را اتخاذ نموده و خدمات شخصیسازی شدهتری را به مشتریان ارائه کنند. آگاهی در لحظه نسبت به مشتری، بانک را قادر به ارائه خدمات شخصی و اختصاصی به مشتریان در زمان درست و از طریق ابزار درست میکند.

به عنوان مثال، یک مشتری بانکی ممکن است بخواهد یک انگشتر الماس برای همسرش بخرد. طبق مدل سنتی، بانک تا زمان پرداخت ارتباطی با معامله ندارد اما در بانکداری دیجیتالی، بانکها میتوانند با استفاده از دادههای جمعآوری شده در عادات خرید جواهرات مشتری خود، پیشنهادات و قیمتهای بهتری ارائه دهند یا فروشگاههای جواهرات محلی را برای مشتریان خود رتبهبندی کنند.

پس از خرید نیز میتوانند در صورت تمایل مشتری پوشش بیمهی اموال وی را تنظیم کنند؛ بیمه ای که شامل این هدیه جدید همسرش نیز باشد. این ملاحظات باعث میشود بانکها بیشتر به مشتریان خود اهمیت داده و از وفاداری آنها الهام گیرند.

منابع:

- Point of view in digital bank

- بانکداری آینده و تحول دیجیتال